Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26254 | 14.8% | 14.6 | 1 000 000 | 6.28 | 92.01 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26246 | 14.8% | 10.1 | 1 250 000 | 5.49 | 87.913 | 59.84 | 54.58 | 2026-03-25 | |

| ОФЗ 26247 | 14.7% | 13.2 | 1 000 000 | 6.26 | 88.404 | 61.08 | 34.57 | 2026-05-27 | |

| ОФЗ 26238 | 13.7% | 15.2 | 750 000 | 7.58 | 59.934 | 35.4 | 18.67 | 2026-06-03 | |

| ОФЗ 26248 | 14.7% | 14.2 | 1 000 000 | 6.44 | 88.381 | 61.08 | 32.22 | 2026-06-03 | |

| ОФЗ 26250 | 14.8% | 11.3 | 750 000 | 5.97 | 87.22 | 59.84 | 24.66 | 2026-06-24 | |

| ОФЗ 26253 | 14.8% | 12.6 | 750 000 | 5.99 | 92.489 | 64.82 | 49.15 | 2026-04-22 | |

| ОФЗ 26249 | 14.7% | 6.3 | 1 000 000 | 4.47 | 86.889 | 54.85 | 22.6 | 2026-06-24 | |

| ОФЗ 26252 | 14.8% | 7.6 | 1 000 000 | 4.77 | 91.888 | 62.33 | 47.26 | 2026-04-22 | |

| ОФЗ 26245 | 14.8% | 9.6 | 1 250 000 | 5.41 | 88.432 | 59.84 | 49.98 | 2026-04-08 | |

| ОФЗ 26228 | 14.3% | 4.1 | 592 019 | 3.41 | 81.139 | 38.15 | 30.39 | 2026-04-15 | |

| ОФЗ 26242 | 14.2% | 3.5 | 529 357 | 3.03 | 87.3 | 44.88 | 1.23 | 2026-09-02 | |

| ОФЗ 26225 | 14.8% | 8.2 | 497 974 | 5.65 | 66.699 | 36.15 | 21.85 | 2026-05-20 | |

| ОФЗ 26240 | 14.4% | 10.4 | 550 000 | 6.66 | 62.5 | 34.9 | 4.99 | 2026-08-12 | |

| ОФЗ 33 CNY (CNY) | 7.0% | 7.3 | 8 000 | 5.72 | 100.797 | CNY352.88 | CNY1980.557672 | 2026-06-10 | |

| ОФЗ 26226 | 14.2% | 0.6 | 367 211 | 0.56 | 96.839 | 39.64 | 33.11 | 2026-04-08 | |

| ОФЗ 26243 | 14.7% | 12.2 | 750 000 | 6.40 | 74.768 | 48.87 | 25.78 | 2026-06-03 | |

| ОФЗ 26230 | 14.4% | 13.1 | 449 489 | 6.84 | 63.199 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.6 | 597 608 | 4.18 | 78.964 | 42.38 | 38.65 | 2026-03-25 | |

| ОФЗ 26237 | 14.1% | 3.0 | 418 953 | 2.66 | 83.393 | 33.41 | 31.76 | 2026-03-18 | |

| ОФЗ 26235 | 14.4% | 5.0 | 633 817 | 4.13 | 71.7 | 29.42 | 27.97 | 2026-03-18 | |

| ОФЗ 29029 | 0.0% | 15.7 | 1 000 000 | - | 94.301 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26244 | 14.8% | 8.1 | 750 000 | 4.99 | 85.829 | 56.1 | 51.17 | 2026-03-25 | |

| ОФЗ 26212 | 14.0% | 1.9 | 356 982 | 1.76 | 89.644 | 35.15 | 9.08 | 2026-07-22 | |

| ОФЗ 26251 | 14.5% | 4.5 | 500 000 | 3.68 | 85.521 | 47.37 | 1.3 | 2026-09-02 | |

| ОФЗ 26219 | 14.3% | 0.5 | 362 077 | 0.51 | 97.043 | 38.64 | 36.73 | 2026-03-18 | |

| ОФЗ 29 CNY (CNY) | 5.9% | 3.0 | 12 000 | 2.78 | 100.4 | CNY299.18 | CNY93.285492 | 2026-09-02 | |

| ОФЗ 26236 | 14.0% | 2.2 | 498 594 | 2.05 | 85.6 | 28.42 | 17.18 | 2026-05-20 | |

| ОФЗ 26207 | 13.9% | 0.9 | 370 300 | 0.89 | 95.582 | 40.64 | 7.37 | 2026-08-05 | |

| ОФЗ 26221 | 14.7% | 7.1 | 396 269 | 5.03 | 71.617 | 38.39 | 33.54 | 2026-04-01 | |

| ОФЗ 29028 | 0.0% | 13.7 | 1 000 000 | - | 94.583 | 0 | 19.7 | 2026-04-22 | |

| ОФЗ 26224 | 14.1% | 3.2 | 446 913 | 2.84 | 82.847 | 34.41 | 19.47 | 2026-05-27 | |

| ОФЗ 26239 | 14.5% | 5.4 | 549 052 | 4.39 | 73.704 | 34.41 | 7.56 | 2026-07-29 | |

| ОФЗ 29021 | 0.0% | 4.7 | 500 000 | - | 97.42 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 29023 | 0.0% | 8.5 | 1 000 000 | - | 96.85 | 0 | 2.09 | 2026-06-03 | |

| ОФЗ 52005 | 7.2% | 7.2 | 274 578 | 6.45 | 74.492 | 15.55 | 9.38 | 2026-05-20 | |

| ОФЗ 29022 | 0.0% | 7.4 | 1 000 000 | - | 96.993 | 0 | 16.9 | 2026-04-29 |

-

Россети и ОФЗ.

Россети и ОФЗ.

С Днём России, инвесторы!

Новости:

💡Минфин выполнил менее трети месячного плана по размещению ОФЗ в мае.

Крупнейшими продавцами в мае оставались системно значимые банки. А выкупали ОФЗ частные инвесторы, мелкие банки и фонды доверительного управления.

Из-за ужесточения денежно-кредитной политики Центробанком длинные ОФЗ стали более привлекательными, короткие ОФЗ по нынешним ставкам инвесторам не интересны. #офз

💡Гендиректор Россетей:

— Инвестиционная программа у нас более 530 млрд руб.

+ 80% всей вырабатываемой электроэнергии на территории РФ передаётся по нашим сетям;

+ выручка компании по результатам 2023 года составила 1 триллион 380 миллиардов рублей (+17% г/г); чистая прибыль 160 миллиардов рублей (+20% г/г);

— Дивиденды под большим вопросом. $FEES

В этом плане дочки выглядят намного интереснее.

$MRKP $MRKC $MRKU

Авто-репост. Читать в блоге >>> Минфин пытается стабилизировать рынок ОФЗ, получается слабо

Минфин пытается стабилизировать рынок ОФЗ, получается слабо

Индекс RGBI находится сейчас на уровне 107,9 пунктов, когда Минфин выходил последний раз на аукцион (2 недели назад) он была 109,5 пунктов. Доходность же самих бумаг продолжает находиться на повышенном уровне (долгое время при ставке в 16% индекс превышал 120 пунктов), даже после всех мер по стабилизации рынка ОФЗ индекс прибавил, только 0,9 пункта:

🔔 Минфин вторую неделю не выходит на аукцион, говоря, говоря, что хочет стабилизировать рынок ОФЗ. Во многом их выпуски не возьмут банки (СЗКО) без повышенной премии, ибо они потом за счёт этой премии зарабатывают, продавая выпуски на вторичном рынке ОФЗ тем же физикам.

🔔 Минфин внёс в Госдуму пакет документов по изменению в бюджет 2024 г., одна из правок касалась долга. Заимствования в ОФЗ немного сократили с 4,07₽ до 3,92₽ трлн.

🔔 Банк России сохранил ключевую ставку на уровне 16%

Но я до сих пор считаю, что рынок ОФЗ ещё может просесть:

✔️ Глава ЦБ на заседании сказала, что они рассматривали — сохранение и повышение ставки, причём звучали предложения повышения до 17%, и до 18% (в этот раз количество мнений о том, что надо подумать о повышении ставки, было больше)

Авто-репост. Читать в блоге >>> Минфин может отказаться от размещений в июне - Альфа-Банк

Минфин может отказаться от размещений в июне - Альфа-БанкСохранив ставку на уровне 16%, ЦБ не добавил оптимизма рынку облигаций. Текущую неделю рынок ОФЗ начал на минорной ноте – в понедельник на дальнем конце кривой ОФЗ доходность выросла более чем на 30 б. п., до уровней 15,0—15,08%, вплотную приблизившись к максимальным уровням конца мая. Жесткий тон главы ЦБ Эльвиры Набиуллиной, заявившей на пресс-конференции в пятницу, 7 июня, что о снижении ключевой ставки можно будет рассуждать, когда из повестки уйдет возможность дальнейшего повышения ставки, способствует сохранению у инвесторов настороженности.

Похоже, что в ближайший месяц основным предметом дискуссий может стать количественная оценка возможного повышения ключевой ставки. По словам главы ЦБ, ставка может быть повышена «существенно» (т. е. более чем на 1 процентный пункт).

До конца текущего квартала запланировано два аукциона Минфина, однако вероятность того, что финансовое ведомство не будет выходить на рынок, мы считаем высокой. В условиях повышенной нервозности рынка на фоне постоянного ожидания подъема ключевой ставки, предложение ОФЗ с плавающим купоном от Минфина может быть воспринято как 100%е подтверждение повышения ставки в июле, что окажет давление на кривую ОФЗ.

Авто-репост. Читать в блоге >>>

Тимур Гайнетьянов20:51

Доходы бюджета растут, дефицит уменьшается, но ОФЗ от этого легче не станет

при такой нефти бюджет может выйти бездефицитным… бакс поставят на 95р во втором полугодие и все…

офз поможет только снижение ставки… ну а смысл этой помощи… пока дешево можно каждый месяц тарится Доходы бюджета растут, дефицит уменьшается, но ОФЗ от этого легче не станет

Доходы бюджета растут, дефицит уменьшается, но ОФЗ от этого легче не станет

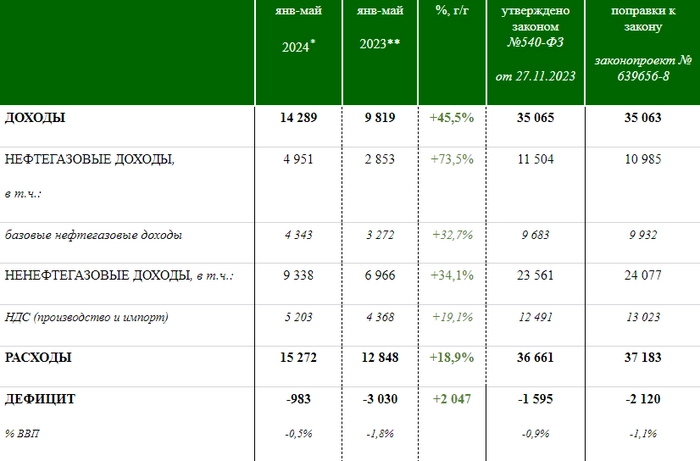

Минфин представил предварительную оценку исполнения бюджета за первые 5 месяцев (январь—май).

Основные моменты (рис 1):

— Доходы 14,289 трлн руб. (+45,5% г/г).

— Расходы 15,272 трлн руб. (+18,9%).

— Дефицит 0,983 трлн руб. (всего 0,5% ВВП).

Отдельно стоит обратить внимание на дефицит в 0,983 трлн руб., в прошлом месяце он составлял 1,484 трлн руб., т.е. Май закрыли с профицитом в полтриллиона рублей

Ненефтегазовые доходы превышают плановый уровень и составили 9,338 трлн руб. (+34,1% г/г). Далее темп роста доходов должен сохраниться, так как темпы роста экономики должны сохраниться.

Нефтегазовые доходы тоже показывают хороший результат: 4,951 трлн руб. (+73,5% г/г). Результаты выше плана. Основная причина комфортные цены на нефть в Феврале, Марте и начале Апреля (конец Апреля из-за лагов с расчётами мы увидим в оценке бюджета за Июнь).

Падение цены на нефть ниже $80 в первую половину Июня немного расстроило, но цена быстро вернулась на уровни $80+

Нефтегазовые и Ненефтегазовые доходы выше плана, нефть вернулась выше $80. Это всё плюс для ОФЗ, ведь на этом можно было бы программу заимствования сократить. Но есть один нюанс. Объём расходов формируется исходя из предельного размера денежных средств которые предусмотрены для исполнения бюджетных обязательств

Авто-репост. Читать в блоге >>>

ЦБ РФ отметил активизацию потребления населения в мае

ЦБ РФ отметил активизацию потребления населения в маеРост финансовых потоков в мае ускорился, население активизировало потребление, отмечает Банк России.

Как говорится в комментарии ЦБ РФ, объем входящих платежей, проведенных через его платежную систему, в мае вырос на 12,3% по сравнению со средним уровнем I квартала 2024 года (в апреле рост составлял 3,3%).

Финансовые потоки увеличились во всех укрупненных группах отраслей. Наибольший рост наблюдался в группе отраслей внешнего спроса — 26,3% против 2,9% роста в апреле. Основным источником этой динамики стала добыча сырой нефти и газа, отражая поступления выручки от экспорта в начале весны.

Платежи в мае без учета добычи, нефтепродуктов и государственного управления увеличились на 3,8% (апрель: +2,6%).

Входящие платежи в отраслях потребительского спроса в мае ускорились до 7,1% (апрель: +2,2%) относительно среднего уровня I квартала 2024 года. «Такой значительный рост платежей и его отраслевая структура указывают на явную активизацию потребления населения в мае», — считает Банк России. Драйвером роста стала розничная торговля. Увеличение поступлений также наблюдалось в оптовой торговле, финансовых услугах и операциях с недвижимым имуществом. Сдерживающее влияние оказали образование и здравоохранение.

Авто-репост. Читать в блоге >>> Нефтегазовые доходы бюджета РФ за январь-май выросли на 73,5%, до 4,95 трлн рублей — Минфин

Нефтегазовые доходы бюджета РФ за январь-май выросли на 73,5%, до 4,95 трлн рублей — МинфинНЕФТЕГАЗОВЫЕ ДОХОДЫ БЮДЖЕТА РФ ЗА ЯНВАРЬ — МАЙ ВЫРОСЛИ НА 73,5%, ДО 4,95 ТРЛН РУБЛЕЙ

НЕНЕФТЕГАЗОВЫЕ ДОХОДЫ БЮДЖЕТА РФ ЗА ЯНВАРЬ — МАЙ ВЫРОСЛИ НА 34,1% — ДО 9,34 ТРЛН РУБ.

ДЕФИЦИТ ФЕДЕРАЛЬНОГО БЮДЖЕТА РФ ЗА ЯНВАРЬ — МАЙ ПРЕДВАРИТЕЛЬНО СОСТАВИЛ 983 МЛРД РУБ. — МИНФИН — ТАСС

Авто-репост. Читать в блоге >>> РОССИЯ📈 Обзор на неделю 10.06 - 16.06

РОССИЯ📈 Обзор на неделю 10.06 - 16.06

Проанализируем движение рынка, используя нашу стратегию «Ключи к рынку». Основная идея стратегии заключается в анализе взаимосвязей между основными индексами на российском рынке. А если проще: куда пойдет IMOEX?

📌 $IMOEX — основной индекс, за которым идут большинство акций

Рынок на этой неделе был крайне волатильный по всем известным причинам. На текущий момент завершаем неделю удержавшись выше ЕМА 10 — трендовой скользящей на месячном графике, откуда игроки и начали откупать рынок. Но был ли этот отскок ложный или дальше нас ждет только рост, давайте посмотрим что говорят нам наши ключики:

📌 MM1! — фьючерс на IMOEX, показывает настрой игроков, их прогнозы на дальнейшее движение рынка

По итогам недели фьючерсам также удалось удержаться выше скользящей средней, но обратите внимание как низко опускалась тень свечи — ниже 3000 пунктов. При этом игроки выкупили всю просадку, что говорит о явном бычьем настрое. Считаем это плюсом для рынка.

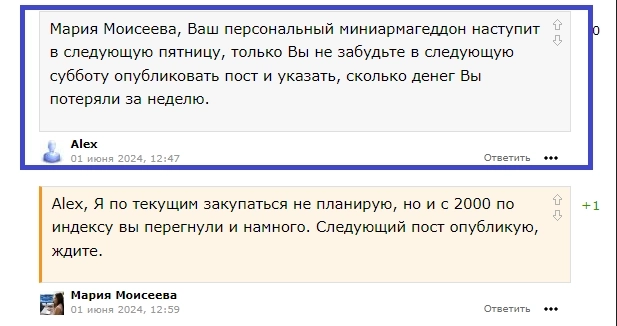

Авто-репост. Читать в блоге >>> В пятницу обвала не состоялось, я сделала ставку на Сбер

В пятницу обвала не состоялось, я сделала ставку на Сбер

Неделю назад, под моим постом на смартлабе появился такой комментарий:

А потому, во-первых, хочу сказать оппоненту: не желай другим того, чего не желаешь себе.

Ну и теперь к сути.

Прошедшее заседание ЦБ для меня было неоднозначным.

Процитирую высказывание, которое прозвучало в самом начале пресс-конференции ЦБ: «По имеющимся данным, нельзя сказать, куда дальше пойдёт экономика»

Мнение по этому поводу уже писала, подводя для себя итоги заседания, включая два основных вывода:

1. ОФЗ раньше июля к покупке не стоит рассматривать.

2. В акциях стоит рассматривать отдельные истории, в которых присутствует драйвер роста. Широким фронтом рост акций пока маловероятен.

С точки зрения, и фундаментального, и технического анализа сейчас не время для того, чтобы фондовый рынок продолжил растущую динамику. Я ожидаю скорее технический отскок из-за перепроданности на ожиданиях повышения ставки до 18%, чему во многом поспособствовала конкуренция ведущих банков за клиента.

Авто-репост. Читать в блоге >>> Силуанов о размещении ОФЗ: сейчас рынок успокоится, ожидали повышения ставки, этого не произошло. Не исключаю, что через неделю выйдем

Силуанов о размещении ОФЗ: сейчас рынок успокоится, ожидали повышения ставки, этого не произошло. Не исключаю, что через неделю выйдем«Сейчас посмотрим, что будет твориться на рынке, и не исключаю, что через неделю выйдем», — сообщил министр финансов РФ Антон Силуанов по поводу размещения ОФЗ.

«Я думаю, сейчас рынок успокоится, ожидали повышения ставки, этого не произошло», — сказал он.

www.interfax.ru/business/965731

Авто-репост. Читать в блоге >>>

Позвольте позларадствовать.

Позвольте позларадствовать.

Сколько было сказано и написано о повышении ключевой ставки! Причём далеко не последними людьми. Сколько было написано постов на Смарт-лабе от популярных авторов… И все дружно ошиблись!

Но! Как водится есть и продолжение. Одни утверждают, что во всём виновато выступление Путина на ПМЭФ-24, другие ищут оправдания в чём-то ещё… кто-то уверен что уж на следующем заседании ставку точно подымут.

Ну а что я? А мне повезло. Взял 15% доходность по ОФЗ 26233 и 26238. На самом донышке, локальном…

Авто-репост. Читать в блоге >>>

Мухомор, пугалка ставкой, явно направлена на банковский сектор. Если Вам интересно, то ритейл(продукты/бытовая и эл техника ) показывал дина...

38 попугаев,

Я почему то уверен — что «Дно по ОФЗ» — уже прошли — Банки привлекают под 18 на накопительные счета — а это 1-2 месяца и понизят — так что впереди в Июле — бурный Рост ожидает ОФЗ — Риски есть всегда конечно — но очень похоже на ИСТИНУ

Набиуллина допустила «существенное» повышение ставки в июле

Повышение ключевой ставки, которое ЦБ допускает в ближайшее время, может быть «с...

Мухомор, пугалка ставкой, явно направлена на банковский сектор. Если Вам интересно, то ритейл(продукты/бытовая и эл техника ) показывал динамику январь-март(март самый мягкий был) ~8-12% инфляции месяц к месяцу 23 к 22 в зависимости от округа. А самое важное, что апрель-июнь были около 0-2% и даже была дефляция в некоторых категориях, ввиду ажиотажа потребительского в первой половине 22 года. Сейчас мы проходим«самые дешёвый» этап нашей экономики прошлого года к которому и считают инфляцию. Поэтому не удивительно, с августа увидим хорошую динамику.

P.S.Я лично залез в ОФЗ чуть раньше, чем стоило бы(апрель), по ощущениям риски в ОФЗ сохранятся до начала июля. Для себя ставлю срок захода в ОФЗ середина июля-конец августа (не индивидуальная инвестиционная рекомендация), дальше уже может быть не так выгодно, хотя тут тоже палка о двух концах, как многие умные люди писали, никогда не стоит исключать, что нас закрутит в инфляционную спираль ввиду высоких трат и быстрого роста ЗП.

Алексей — Трейдинг, Набиуллина: кредиты берут оптимисты

Мухомор, пессимисты берут кредиты, а оптимисты формируют долгосрочные портфели под будущие кредиты))

+2% повышение ставки цб в июле?

Bio, «Под «существенным» подразумевается повышение ставки больше 1 п.п., сказала Набиуллина. В случае непредвиденных шоков ЦБ всегда может собраться и на внеплановое заседание, но даже альтернативный сценарий, подразумевающий ужесточение политики, сейчас не предполагает такого развития событий, добавила она.»

По сути — нет. Но будущего мы не знаем.

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций