Министр финансов США Бессент: США не колеблясь пойдут на все санкции против российской энергетики, если это поможет добиться прекращения огня в войне на Украине. Санкции против России будут использоваться открыто и агрессивно для немедленного максимального воздействия по указанию президента Дональда Трампа.

Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26251 | 14.8% | 4.6 | 500 000 | 3.56 | 84.45 | 49.19 | 42.16 | 2026-03-04 | |

| ОФЗ 26253 | 15.1% | 12.7 | 750 000 | 6.04 | 91.17 | 64.82 | 37.75 | 2026-04-22 | |

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.33 | 91.068 | 64.82 | 37.75 | 2026-04-22 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.85 | 91.14 | 62.33 | 36.3 | 2026-04-22 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.03 | 86.24 | 59.84 | 14.14 | 2026-06-24 | |

| ОФЗ 26248 | 14.8% | 14.3 | 1 000 000 | 6.49 | 87.498 | 61.08 | 21.48 | 2026-06-03 | |

| ОФЗ 26235 | 14.6% | 5.1 | 633 817 | 4.21 | 70.915 | 29.42 | 22.79 | 2026-03-18 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.31 | 87.5 | 61.08 | 23.83 | 2026-05-27 | |

| ОФЗ 26224 | 14.4% | 3.3 | 446 913 | 2.93 | 81.947 | 34.41 | 13.42 | 2026-05-27 | |

| ОФЗ 26228 | 14.5% | 4.2 | 592 019 | 3.49 | 80.337 | 38.15 | 23.69 | 2026-04-15 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.59 | 58.519 | 35.4 | 12.45 | 2026-06-03 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.47 | 87.55 | 59.84 | 39.45 | 2026-04-08 | |

| ОФЗ 26246 | 15.0% | 10.1 | 1 000 000 | 5.56 | 87.23 | 59.84 | 44.06 | 2026-03-25 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.48 | 73 | 34.41 | 1.51 | 2026-07-29 | |

| ОФЗ 26242 | 14.6% | 3.6 | 529 357 | 2.97 | 86.119 | 44.88 | 38.22 | 2026-03-04 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.89 | 62.317 | 38.39 | 26.79 | 2026-04-01 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.55 | 86.23 | 54.85 | 12.96 | 2026-06-24 | |

| ОФЗ 26243 | 15.0% | 12.3 | 750 000 | 6.45 | 73.6 | 48.87 | 17.19 | 2026-06-03 | |

| ОФЗ 26207 | 14.2% | 1.0 | 370 300 | 0.98 | 95.009 | 40.64 | 0.22 | 2026-08-05 | |

| ОФЗ 26212 | 14.3% | 2.0 | 356 982 | 1.85 | 88.795 | 35.15 | 2.9 | 2026-07-22 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.38 | 62.132 | 34.9 | 33.75 | 2026-02-11 | |

| ОФЗ 26219 | 14.6% | 0.6 | 362 077 | 0.59 | 96.375 | 38.64 | 29.94 | 2026-03-18 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.14 | 84.3 | 28.42 | 12.18 | 2026-05-20 | |

| ОФЗ 26237 | 14.4% | 3.1 | 418 953 | 2.75 | 82.306 | 33.41 | 25.88 | 2026-03-18 | |

| ОФЗ 26244 | 14.9% | 8.1 | 750 000 | 5.07 | 85.457 | 56.1 | 41.3 | 2026-03-25 | |

| ОФЗ 26218 | 14.6% | 5.6 | 347 608 | 4.27 | 78.722 | 42.38 | 31.2 | 2026-03-25 | |

| ОФЗ 33 CNY (CNY) | 6.4% | 7.3 | 8 000 | 5.84 | 103.879 | CNY352.88 | CNY1251.86897 | 2026-06-10 | |

| ОФЗ 26221 | 14.9% | 7.2 | 396 269 | 5.11 | 70.911 | 38.39 | 26.79 | 2026-04-01 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.75 | 0 | 6.05 | 2026-04-22 | |

| ОФЗ 26225 | 14.9% | 8.3 | 497 974 | 5.73 | 66.176 | 36.15 | 15.49 | 2026-05-20 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.65 | 96.15 | 39.64 | 26.14 | 2026-04-08 | |

| ОФЗ 29 CNY (CNY) | 5.3% | 3.1 | 12 000 | 2.83 | 102.295 | CNY141.37 | CNY1073.077962 | 2026-03-04 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 96.914 | 0 | 27.91 | 2026-03-04 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.398 | 0 | 27.91 | 2026-03-04 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.049 | 0 | 3.44 | 2026-04-29 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.9 | 0 | 6.05 | 2026-04-22 | |

| ОФЗ 52005 | 7.8% | 7.3 | 273 408 | 6.52 | 71.724 | 15.5 | 6.62 | 2026-05-20 |

-

Бум!

Бум!

Доколе-рост рынка ОФЗ (или спор о 5 временах года)

Доколе-рост рынка ОФЗ (или спор о 5 временах года)

Несмотря на весну «россиян» «волнует два вопроса»-будут ли штрафовать за снег на дачных участках и почему и доколе растет рынок ОФЗ.

ПАРАД окс, заключается в том… в том… в том… что рынок ОФЗ растет с конца 7 месяца 2024 года… Только спокойно, садимся, выдыхаем, пол стакана воды(комнатной температуры)-потом можно открыть график ну того же пристопамятного 238 ого выпуска....

Кто-то (шибко) умный поправит, на более научную формулировку о том, что в августе 2024 года началось формирование дна, но это детали… суть не меняющие никак

Ошибка многих,(всех) в том, что оценка идет по параметрам инфляция раз, ее траектория (примерный прогноз) два, и ключ.и совершенно выпал фактор политический(снова он… клоп вонючий).Когда у вас три козыря, одна карта всегда старше-и если отбросить различные синтетические комбинации) старшая карта бьет… в прямолинейной логике… А зачем усложнять ?

Так вот-тут не совсем керри трейд, номинально это он, как вывеска как ширма и как(внимание!) старшаая карта-ДОГОВОРЕННОСТЬ.....

На сей момент очевидно, что...(снова проклятый октябрь) суперинсайд был уже в октябре, детали базарились в декабре, утечки за круг суперинсайда была в в промежуток от 15-до 20 декабря...

Как перенести на рынок? С той стороны просили разблокировку(среди списка из 200 страничных требований) допуск на рынок, в обмен (в первую очередь) комплиментарную прессу, особенно в солидных изданиях.Формирование общественного мнения

Как это все торговать ?

Если торговать текущие дохи к ставке, это ПРОИГРЫШ с треском-торговать нужно абсурд, и одновременно простоту… Те будут «изображать керри» разгоняя в супер небеса, во первых застрявшее ранее здесь, во вторых свежак будет на рынке(я уже около 3 недель вижу биды нерезидентов-а точнее говоря никто не хочет пугать стаканы крупным бидом, просто пылесосят ликвидность...

В переводе на крестьянски язык цифр(никто не любит воду все требуют цифры «здесь и сейчас»...

Грубые прикидки говорят о базе в 13, с возможным задергом в область(крепитесь) 11.8 как экстремум, чтобы обеспечить ДОЛГОСРОчНЫЙ коридор где то в 13.6-ну пусть 13.8, хотя отбросив реверансы напишу таки 13 ровно.

Почему 13? ну смотрите формально, с учетом комиссий утрясок увязок-13 вполне подходит под керри (это не дорого) если мы берем дальний конец.Да и рынок удержать в этих ценах ЛЕГКО… это объяснимо

А RGBI? Голуби мои, сколько я помню себя, вас, мавзолеЙ с надписью «Ленин.Сталин»-РГБИ был всю жизнь 120, куда он на хер денется… Все остальное сон...(пересмотрите «Волшебную лампу Алладина»)

Когда и об кого все «это добро» будут закрывать…? Вопрос не стоит остро… на кону присно памятные депозиты… там хороший неразработанный слой жира, об который можно собственно будет и закрыть «все и вся» © Доколе-рост рынка ОФЗ (или спор о 5 временах года)

Доколе-рост рынка ОФЗ (или спор о 5 временах года)

Несмотря на весну «россиян» «волнует два вопроса»-будут ли штрафовать за снег на дачных участках и почему и доколе растет рынок ОФЗ.

ПАРАД окс, заключается в том… в том… в том… что рынок ОФЗ растет с конца 7 месяца 2024 года… Только спокойно, садимся, выдыхаем, пол стакана воды(комнатной температуры)-потом можно открыть график ну того же пристопамятного 238 ого выпуска....

Кто-то (шибко) умный поправит, на более научную формулировку о том, что в августе 2024 года началось формирование дна, но это детали… суть не меняющие никак

Ошибка многих,(всех) в том, что оценка идет по параметрам инфляция раз, ее траектория (примерный прогноз) два, и ключ.и совершенно выпал фактор политический(снова он… клоп вонючий).Когда у вас три козыря, одна карта всегда старше-и если отбросить различные синтетические комбинации) старшая карта бьет… в прямолинейной логике… А зачем усложнять ?

Так вот-тут не совсем керри трейд, номинально это он, как вывеска как ширма и как(внимание!) старшаая карта-ДОГОВОРЕННОСТЬ.....

На сей момент очевидно, что...(снова проклятый октябрь) суперинсайд был уже в октябре, детали базарились в декабре, утечки за круг суперинсайда была в в промежуток от 15-до 20 декабря...

Как перенести на рынок? С той стороны просили разблокировку(среди списка из 200 страничных требований) допуск на рынок, в обмен (в первую очередь) комплиментарную прессу, особенно в солидных изданиях.Формирование общественного мнения

Как это все торговать ?

Если торговать текущие дохи к ставке, это ПРОИГРЫШ с треском-торговать нужно абсурд, и одновременно простоту… Те будут «изображать керри» разгоняя в супер небеса, во первых застрявшее ранее здесь, во вторых свежак будет на рынке(я уже около 3 недель вижу биды-а точнее говоря никто не хочет пугать стаканы крупным бидом, просто пылесосят ликвидность...

В переводе на крестьянски язык цифр(никто не любит воду все требуют цифры «здесь и сейчас»...

Грубые прикидки говорят о базе в 13, с возможным задергом в область(крепитесь) 11.8 как экстремум, чтобы обеспечить ДОЛГОСРОчНЫЙ коридор где то в 13.6-ну пусть 13.8, хотя отбросив реверансы напишу таки 13 ровно

Когда и об кого все «это добро» будут закрывать…? Вопрос не стоит остро… на кону присно памятные депозиты… там хороший неразработанный слой жира, об который можно собственно будет и закрыть «все и вся» © Небольшое наблюдение по поводу длинных ОФЗ.

Небольшое наблюдение по поводу длинных ОФЗ.

Глядя на ценовой график ОФЗ 26243, есть соблазн сделать вывод о том, что бумага совершила разворот из долгосрочного падающего тренда. Ложкой дегтя, однако, является негативная дивергенция: рост цены ОФЗ не подтвержден ростом ее импульса, измеряемого отклонением от EMA20.

Но есть и второй график — соотношение длинных ОФЗ (десятилеток) к коротким ОФЗ (трехлеткам). Наблюдение состоит в том, что три предыдущих случая, когда рост длинных ОФЗ не был подтвержден ростом показателя «Длинные ОФЗ/короткие ОФЗ», являлся фальстартом. Сейчас рост длинных ОФЗ также не подтвержден ростом показателя «Длинные ОФЗ/короткие ОФЗ» выше своей EMA20.

Мой вывод: я пока подожду заходить в длинные ОФЗ.

Сиделец, Не факт, что придется отстегнуть подоходный. Может длинные офз в ближайшие три года еще вдвое усохнут

Илья, там можно же удачно отжечь, продать 248 с прибылью, переложиться в 238, и смотреть как всё складывается :)

(я так в прошлом году акции продал и в 238 переложился. а они еще хорошо просели, акции же проданные через неделю вдвое выросли...)

чем ближе к погашению, тем ближе к номиналу с обоих сторон, независимо от купонной доходности и фактической рыночной. Если дойдёт до того что 7.5% будет текущей востребованной доходностью то 238й будет около номинала, а 24х выпуски дороже, но чем дальше тем больше будут дешеветь.

чем ближе к погашению, тем ближе к номиналу с обоих сторон, независимо от купонной доходности и фактической рыночной. Если дойдёт до того что 7.5% будет текущей востребованной доходностью то 238й будет около номинала, а 24х выпуски дороже, но чем дальше тем больше будут дешеветь.

По текущим выпускам — 24х в целом дают большую доходность относительно покупки. И ничего не мешает при приближении их к номиналу переложиться в 238 и прочие, которые будут всё еще ниже номинала. (но выплаты чуть уменьшатся в итоге).

Другое дело что скажем 238 более эластична по сравнению с 248 — при одинаковом изменении в эффективной доходности (скажем, на процент меньше), переоценка по 238 вверх идёт чуть резвее.

В итоге скажем если есть Х бумаг 248го выпуска, и их можно переложить в Y 238го (для простоты считаем что дисконт из-за давления еще неразмещённых 248 исчез), то при переоценке 248го получится уже переложиться в меньше чем Y 238. Если переоценка произойдёт быстро то будет немного недобор, если долго займёт — можно успеть дополнительных плюшек набрать за счёт бОльших выплат в 248.

Ну и не забывать еще что если перекладка произойдёт в ближайшие три года то придётся еще и отстегнуть подоходный с переоценки.

Евгений (synth-lab), что за чушь вы пишите. Остановитесь! Ну ведь вообще какие-то рассуждения как будто во дворе на скамейке.

Если вы так ...

Дмитрий Зы, в каком месте я написал что перед самым погашением может быть 150% от номинала если я четко написал что такое возможно если срок до погашения больше 7 лет? с чего вы вообще пришли к тому что должна быть цена 150 именно перед самым погашением? человек написал о том что до погашения (в ближайшие 14 лет) цена может дойди до 150, ни кто вам не говорил что перед погашением должна быть 150

Valeriy K, как вы это представляете? За день до погашения по 1000 рублей облигация будет стоить 1500 рублей?

Вся суть спекуляции облигация...

Дмитрий Зы, за день до погашения облигация будет стоит номинал+НКД за один день-ставка ЦБ/365.

если купонная доходность выше ставки то да, за день до погашения цена будет выше номинала на разницу купона и ставки ЦБ, деленных на 365 разумеется, цена в полтора раза выше номинала тоже возможна, если ставка цб 5%, купонная доходность 12% к номиналу, а срок погашения больше 7 лет, то цена облигации будет как раз в районе 150% от номинала, так как 247 14-летняя, то 150% от номинала это не фантазия и представлять здесь что то даже не нужно

usikpa, Ну да

Etwer, Ну, то есть чтобы все понимали. Дюрация — это такая штука, которая показывает, как изменится стоимость тела в зависимости от изменения процентной ставки на 1%. И ещё, — чем она меньше, тем «быстрее» вы получаете свои инвестиции назад в виде купонов, чтобы реинвестировать их. Но при этом, выбирая более короткую дюрацию, вы частично «жертвуете» потенциальной переоценкой тела. Кому что

Arti, о т.к у 30-х купон номинальный 7.7 то цена к номинальной стоимости с повышением ставки, будет идти медленнее и по логике дойтет до ~100% при КС в 8%.

А у 47-х купон 12.2 и к номиналу цена данной облигации подберется быстрее, а значит средний доход по марже от купли/продажи будет уменьшаться быстрее.

Etwer, То есть, у последней ниже дюрация Юрлица рекордно шортят Индекс ОФЗ

Юрлица рекордно шортят Индекс ОФЗЮрлица обновили исторический максимум нетто-шорта (разницы лонг и шорт позиций) во фьючерсе на Индекс ОФЗ (RGBI).

Больше графиков смотрите на сайте MSCinsider

Подписывайтесь на телеграм-канал

Авто-репост. Читать в блоге >>>

Дмитрий Зы, извините, но вы либо не поняли, либо не заметили мой вопрос. Я спрашивал, чем конкретно выпуск 26230 лучше выпуска 26247?

Эмите...

Arti, ОФЗ26230 100 000 рублей на 588.21 р/шт. ~170 шт, годовой купон 76,78:

170 * 76.78 =13 052 * 14 лет = 182 736 рублей купонами за весь период.

170 000 — 100 000=70 000 рублей — маржа по купле/продаже.

Итого 70 000 + 182 736 = 252 736

ОФЗ26247 100 000 рублей на 821.9 р/шт. ~121 шт, годовой купон 122,16:

121 * 122,16 = 14 781 * 14лет = 206 934 рубля купонами.

121 000-100 000=21 000 рублей — маржа по купле/продаже.

Итого 21 000 + 206 934 = 227 934

Это при условии что цена не поменяется, и на купоны будут покупаться облигации по постоянной цене. Но т.к у 30-х купон номинальный 7.7 то цена к номинальной стоимости с повышением ставки, будет идти медленнее и по логике дойтет до ~100% при КС в 8%.

А у 47-х купон 12.2 и к номиналу цена данной облигации подберется быстрее, а значит средний доход по марже от купли/продажи будет уменьшаться быстрее.

Плюс потенциально сэккономить на налогах.

По сути если важен денежный поток, то лучше 47, если общий доход то 30. По моему мнению и логике

Arti, в дисконте.

Оба выпуска имеют одинаковую годовую доходность при покупке по рыночной цене. Но если рассматривать с учётом получения п...

Дмитрий Зы, А что если просто учитывать общую доходность которая уже учитывает и «спекулятивную составляющую» и купонную? Вопрос от новичка к профессионалу. Ставка 22, продолжение

Ставка 22, продолжениеВ продолжение к предыдущему посту про ставку 22 на мартовском заседании пост

В последние дни мы наблюдаем рост ОФЗ что как бы намекает на то что рынок ставит на снижение КС, ну или как минимум на сохранение ставки, но все ли так очевидно?

Проблема заключается в том что покупки ОФЗ скорее всего являются вынужденными, а реальное настроение можно увидеть на фьючерсах на индекс RGBI, и вот там начинается самое интересное, крупные шорты фьючерса, несколько дней подряд, сильно отрицательная дельта сопровождала весь рост который происходил на рынке ОФЗ

Авто-репост. Читать в блоге >>> Неэффективность рынка ОФЗ привела "инфляционные ожидания" к ненормальной ситуации

Неэффективность рынка ОФЗ привела "инфляционные ожидания" к ненормальной ситуации

📉 Средняя ожидаемая инфляция до 2028 опустилась до минимума с 2021 года ~5% (из разницы между доходностью ОФЗ-ПД 26212 и линкера ОФЗ-ИН 52002)

📈 При этом более длинные ОФЗ-линкеры предполагают более высокую инфляцию 7-8% на периоде до 2030-2033 гг.

Нормализация кривой, снижение ставок и инфляции может опустить доходность линкеров до 5% сверх инфляции (сейчас 8-11%). Тогда полная доходность линкеров 52003, 52004, 52005 составит до 40% за год — как у более рискованных длинных ОФЗ с погашением в 2035-2041 гг.

Минфин продолжает размещать с большой премией к кривой новые выпуски длинных ОФЗ-ПД (более 50 б.п.). Вчерашний аукцион 16,2% в двух близких по качеству ОФЗ 26230 и 26246 показателен — 15,5 vs 16,2% годовых.

Можно дальше размещать триллионы ОФЗ на длинные сроки, отдавая два конца сверху в виде процентов и дисконта к цене. Так, из 1 трлн руб. размещенных ОФЗ по номиналу в 2025 получили менее 0,8 трлн, а заплатим сверху 1,7 трлн держателям ОФЗ (таблица).

💡Это тоже финансовый ресурс экономики на будущее и потенциальный рост М2 за счет дефицита бюджета. А дефицит и выпуск нового долга безусловно будут обслуживать все процентные расходы бюджета.

Авто-репост. Читать в блоге >>>

Arti, срок погашения не раньше 35 и не позже 40. При рыночной цене доходность высокая для бумаги ААА. При покупке с дисконтом сейчас сохраня...

Дмитрий Зы, извините, но вы либо не поняли, либо не заметили мой вопрос. Я спрашивал, чем конкретно выпуск 26230 лучше выпуска 26247?

Эмитент один и тот же, срок погашения очень похожий. Доходность (YTM) у 26230 ниже, чем у 26247.

Вопрос: чем 26230 лучше 26247? Инвестиции в долгосрочные ОФЗ

Инвестиции в долгосрочные ОФЗ

📢 Инвестиции в долгосрочные ОФЗ

Приветствую, друзья! Сегодня хочу поделиться с вами стратегией диверсификации наших семейных инвестиций. Пока я сосредоточен на акциях, мы с супругой решили, что она будет формировать портфель из долгосрочных облигаций федерального займа (ОФЗ). Почему именно ОФЗ и какие выпуски мы выбрали? Давайте разберёмся. 📊

❓Почему ОФЗ?

ОФЗ — это государственные облигации, выпускаемые Министерством финансов России. Они считаются одними из самых надёжных инструментов на российском рынке, поскольку их погашение гарантируется государство. Инвестируя в ОФЗ, можно рассчитывать на стабильный и предсказуемый доход.

💡Выбор выпусков.

Мы остановили свой выбор на четырёх длинных выпусках ОФЗ с погашением через 11–15 лет

ОФЗ 26245 (погашение 26.09.2035)

ОФЗ 26246 (погашение 12.03.2036)

ОФЗ 26247 (погашение 11.05.2039)

ОФЗ 26248 (погашение 16.05.2040)

📈Преимущества выбранных выпусков

Высокая доходность: Текущая доходность к погашению по этим выпускам составляет около 16% годовых.

Авто-репост. Читать в блоге >>> Минфин России досрочно завершил квартальный план по заимствованиям на внутреннем рынке, разместив с начала года ОФЗ на сумму ₽1,01 трлн – Ъ

Минфин России досрочно завершил квартальный план по заимствованиям на внутреннем рынке, разместив с начала года ОФЗ на сумму ₽1,01 трлн – ЪМинфин России завершил квартальный план по заимствованиям на внутреннем рынке, разместив с начала года ОФЗ на сумму 1,01 трлн руб. Последние аукционы привлекли в бюджет 218 млрд руб., что стало вторым по величине размещением с 2021 года.

Основными покупателями остаются банки и институциональные инвесторы, но растёт интерес частных лиц, особенно к бумагам с фиксированным купоном. Число сделок на аукционах превысило 500, а мелкие инвесторы с заявками до 100 тыс. руб. составили до 77% от общего числа сделок.

Рост интереса связан с ожиданиями смягчения политики ЦБ и снижения ключевой ставки. Доходность кратко- и среднесрочных ОФЗ достигла 15,8–19% годовых, долгосрочных — 15–16,3%. Аналитики ожидают снижение ставки до 19% к концу 2025 года, но предупреждают о возможном разочаровании в длинных облигациях из-за медленного снижения ставок.

Источник: www.kommersant.ru/doc/7552869?from=doc_lk

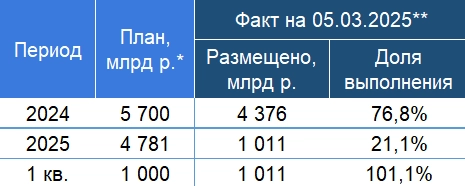

Авто-репост. Читать в блоге >>> Итоги аукционов Минфина РФ по размещению ОФЗ 05.03.2025

Итоги аукционов Минфина РФ по размещению ОФЗ 05.03.2025Минфин РФ 05.03.2025 провел аукционы по размещению ОФЗ-ПД серий: 26230 с погашением 16.03.2039 и 26246 с погашением 12.03.2036. В итоге с начала года объем размещения составил 1,011 трлн руб., а выручка – 776,8 млрд руб. (с учетом допразмещений). В результате план за 1 кв. 2025 г. перевыполнен на 101,1%.

ОФЗ-26230

- Предложение: доступный остаток (50,5 млрд руб.)

- Спрос: 63,9 млрд руб.

- Размещено: 44,2 млрд руб.

- Средневзвешенная цена: 57,70% от номинала

- Средневзвешенная доходность: 15,53%

- Премия к открытию дня: 0 б. п.

ОФЗ-26246

- Предложение: доступный остаток (601,7 млрд руб.)

- Спрос: 312,8 млрд руб.

- Размещено: 173,8 млрд руб.

- Средневзвешенная цена: 81,36% от номинала

- Средневзвешенная доходность: 16,20%

- Премия к открытию дня: 6 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций