Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26251 | 15.0% | 4.6 | 500 000 | 3.56 | 83.917 | 49.19 | 41.9 | 2026-03-04 | |

| ОФЗ 26254 | 15.0% | 14.7 | 1 000 000 | 6.34 | 91.132 | 64.82 | 37.4 | 2026-04-22 | |

| ОФЗ 26253 | 15.0% | 12.7 | 750 000 | 6.04 | 91.267 | 64.82 | 37.4 | 2026-04-22 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.03 | 86.189 | 59.84 | 13.81 | 2026-06-24 | |

| ОФЗ 26248 | 14.8% | 14.3 | 1 000 000 | 6.49 | 87.506 | 61.08 | 21.14 | 2026-06-03 | |

| ОФЗ 26252 | 15.0% | 7.7 | 500 000 | 4.85 | 91.099 | 62.33 | 35.96 | 2026-04-22 | |

| ОФЗ 26246 | 15.0% | 10.1 | 1 000 000 | 5.56 | 87.158 | 59.84 | 43.73 | 2026-03-25 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.55 | 86.182 | 54.85 | 12.66 | 2026-06-24 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.31 | 87.474 | 61.08 | 23.49 | 2026-05-27 | |

| ОФЗ 26238 | 14.1% | 15.3 | 750 000 | 7.59 | 58.477 | 35.4 | 12.25 | 2026-06-03 | |

| ОФЗ 26242 | 14.5% | 3.6 | 529 357 | 2.97 | 86.24 | 44.88 | 37.98 | 2026-03-04 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.48 | 87.598 | 59.84 | 39.13 | 2026-04-08 | |

| ОФЗ 26218 | 14.6% | 5.6 | 347 608 | 4.27 | 78.645 | 42.38 | 30.97 | 2026-03-25 | |

| ОФЗ 26235 | 14.7% | 5.1 | 633 817 | 4.21 | 70.647 | 29.42 | 22.63 | 2026-03-18 | |

| ОФЗ 29021 | 0.0% | 4.8 | 500 000 | - | 97.339 | 0 | 27.47 | 2026-03-04 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.11 | 71.033 | 38.39 | 26.58 | 2026-04-01 | |

| ОФЗ 26219 | 14.4% | 0.6 | 362 077 | 0.60 | 96.491 | 38.64 | 29.72 | 2026-03-18 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.878 | 0 | 5.62 | 2026-04-22 | |

| ОФЗ 26228 | 14.6% | 4.2 | 592 019 | 3.49 | 79.996 | 38.15 | 23.48 | 2026-04-15 | |

| ОФЗ 26243 | 14.9% | 12.3 | 750 000 | 6.46 | 73.696 | 48.87 | 16.92 | 2026-06-03 | |

| ОФЗ 26240 | 14.5% | 10.5 | 550 000 | 6.38 | 62.137 | 34.9 | 33.56 | 2026-02-11 | |

| ОФЗ 26212 | 14.1% | 2.0 | 356 982 | 1.85 | 89 | 35.15 | 2.7 | 2026-07-22 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.75 | 82.11 | 33.41 | 25.7 | 2026-03-18 | |

| ОФЗ 26226 | 14.6% | 0.7 | 367 211 | 0.65 | 96.148 | 39.64 | 25.92 | 2026-04-08 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.89 | 62.333 | 38.39 | 26.58 | 2026-04-01 | |

| ОФЗ 26207 | 13.7% | 1.0 | 370 300 | 0.98 | 95.34 | 40.64 | 0 | 2026-02-04 | |

| ОФЗ 26224 | 14.5% | 3.3 | 446 913 | 2.93 | 81.694 | 34.41 | 13.23 | 2026-05-27 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.14 | 84.291 | 28.42 | 12.02 | 2026-05-20 | |

| ОФЗ 26244 | 14.9% | 8.1 | 750 000 | 5.07 | 85.399 | 56.1 | 41 | 2026-03-25 | |

| ОФЗ 26225 | 14.9% | 8.3 | 497 974 | 5.73 | 66.126 | 36.15 | 15.29 | 2026-05-20 | |

| ОФЗ 26239 | 14.7% | 5.5 | 549 052 | 4.48 | 72.891 | 34.41 | 1.32 | 2026-07-29 | |

| ОФЗ 33 CNY (CNY) | 6.2% | 7.3 | 8 000 | 5.86 | 105 | CNY352.88 | CNY1229.514174 | 2026-06-10 | |

| ОФЗ 29 CNY (CNY) | 5.0% | 3.1 | 12 000 | 2.83 | 102.99 | CNY141.37 | CNY1053.869292 | 2026-03-04 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 96.94 | 0 | 27.47 | 2026-03-04 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.657 | 0 | 5.62 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.008 | 0 | 3 | 2026-04-29 | |

| ОФЗ 52005 | 7.8% | 7.3 | 273 366 | 6.52 | 71.605 | 15.5 | 6.53 | 2026-05-20 |

-

ОФЗ отыграли ли ставку ЦБ в 21%? Я считаю, что нет.

ОФЗ отыграли ли ставку ЦБ в 21%? Я считаю, что нет.

По моим наблюдениям за этот год, я всегда смотрю на текущую купонную доходность самых дальних ОФЗ.

Например 26248, когда ставка была 19% давали сначала 15.1% ТКД, потом по мере того, что стало понятно, что ставку снижать не будут, или сохранят или поднимут, стали давать 15.4% ТКД. То-есть примерно ТКД = КС-3.5%

Сейчас же мы имеем КС 21%, а ТКД у 26248 — 16.38%, что не вызывает никакого интереса. Я думаю, что ТКД у 26248 должен быть 17-17.1%, чтобы можно было говорить, что ОФЗ отыграли нынешнею КС в 21%. Пока что ни о каком отыгрыше в цене ОФЗ не может быть и речи, даже при нынешней КС, не говоря уже о рисках повышения выше 21%.

А значит RGBI есть еще куда падать.

6 индикаторов, которые предскажут разворот ставки ЦБ и какие акции подобрать? - Жека Аксельрод

6 индикаторов, которые предскажут разворот ставки ЦБ и какие акции подобрать? - Жека Аксельрод

Очередная порция годного контента с конфы!

Жека Аксельрод рассказал, какие индикаторы, которые предскажут разворот ставки ЦБ и какие активы при этом надо подобрать...

Для вас состряпал таймкодики лично!!!!

00:00 Жека Аксельрод — родственник?

03:00 я в секте 26238

04:20 какие инструменты предскажут разворот ставки?

04:40 Индикатор Захарова IRS 1Y — КС

06:30 Индикатор RUSFAR3M — КС

07:00 Чувствительность ОФЗ к ставке ЦБ

07:50 Недельная инфляция

09:00 Прирост кредитования юрлиц/физлиц Сбербанка

12:00 Притоки в фонды денежного рынка

13:30 доходность турецких акций

14:50 что купить на развороте ставки?

15:40 компания-зомби №1

19:00 пример тайминга с допкой ОВК

20:30 идея №2 что купить

22:30 ответы на вопросы

Авто-репост. Читать в блоге >>> Ставки по депозитам и ОФЗ.

Ставки по депозитам и ОФЗ.

СТАВКИ ПО ОФЗ&ДЕПОЗИТАМ В ОКТЯБРЕ: ВОЗМОЖНОЕ ПОВЫШЕНИЕ КЛЮЧА ВЫШЕ 21% ЕЩЁ НЕ ОТЫГРАНО

По данным ЦБ (http://www.cbr.ru/statistics/avgprocstav/), средняя max ставка по вкладам физлиц до 1 года в банках ТОП-10 в октябре поднялась на 146 бп до 20.17% годовых – max с начала марта 2022г. Наиболее сильно выросли ставки на 6-12 мес: +198 бп до 20.01%. Это хороший сигнал для ЦБ, показывающий, что рынок не сомневается, что высокие ставки – это надолго. Такие ожидания обеспечивают более эффективную трансмиссию.

В ОФЗ также произошёл сильный рост доходностей. На участке кривой до 2-х лет ставки выросли ~200 бп) – эти бумаги торгуются 21.3-21.7% годовых. В бумагах с дюрацией 2-5 лет рост ставок составил 110-150 бп, в более длинных – 50-100 бп.

Повышение ключа до 21% практически отыграно рынком, но возможность повышения до 23% (https://t.me/russianmacro/19994) или выше пока не в ценах. Если в ближайшие 1-2 недели мы будем получать столь же шокирующие данные по инфляции, как на прошлой неделе (https://t.me/russianmacro/20015), то рынок не будет дожидаться повышения ключа, а заложит 23-ю ставку в цены уже сейчас.MMI.

Авто-репост. Читать в блоге >>> Банкротства и суперинфляция: когда ЦБ перестанет жестить? Прогнозы по рублю от топ экономистов

Банкротства и суперинфляция: когда ЦБ перестанет жестить? Прогнозы по рублю от топ экономистов

Очередной актуальный разгшовор с конфы: беседа с топовыми экономистами

00:00 вступление

01:10 банкротство застройщиков

03:40 что в портфеле Валерия Вайсберга?

05:10 какие акции у Виктора Тунева?

06:40 как фиксануть 20% годовых в юанях?

08:00 портфель Егора Сусина, «сейчас не лучший момент сидеть во флоатерах», «жду роста кредитного риска»

10:30 переварит ли рынок 2,5 трлн руб ОФЗ от минфина

11:15 портфель Михаила Васильева

12:20 стоит ли ждать ослабления рубля?

19:00 что с бюджетом России?

20:40 повышение тарифов ржд и инфляция

24:00 когда ЦБ начнет снижать ставку? «Не ждите снижения ставки в 2025 году»

26:30 кредитование остановилось

30:00 существенного замеждения экономики не увидим

32:00 че делать компаниям при такой ставке?

35:40 банковский кризис

Авто-репост. Читать в блоге >>> Ускорение инфляции ударило по ОФЗ

Ускорение инфляции ударило по ОФЗ

Главное

• Рубль до второй половины торгов дешевел к юаню, но затем быстро восстановился и вышел в умеренный плюс.• Котировки ОФЗ возобновили активное снижение: индекс RGBI в очередной раз переписал минимум с начала 2009 г.

В деталяхРубль после кратковременной консолидации перешел к планомерному ослаблению к юаню, который достигал 13,64 руб. Однако во второй половине торгов российская валюта быстро восстановилась и вышла в умеренный плюс.

Дисбаланс спроса на иностранную валюту и ее предложения может усиливаться на фоне традиционного для конца года роста бюджетных трат, а также предпраздничного всплеска потребительской активности. Вместе с восстановлением импорта это увеличит покупки иностранной валюты, продажи которой по-прежнему ограничены относительной слабостью экспорта, вызванной санкциями, геополитикой и снижением нефтяных цен.

Правда, пока повышенный спрос на инвалюту встречает достаточный объем предложения. В результате пара CNY/RUB остается в диапазоне консолидации этой недели 13,54–13,66 руб. Однако периодически происходят попытки выйти из него вверх.

Авто-репост. Читать в блоге >>> Аукционы Минфина — не помогают даже флоатеры, классика приносит слишком мало. Похоже, план по размещению будут реализовывать вне биржи

Аукционы Минфина — не помогают даже флоатеры, классика приносит слишком мало. Похоже, план по размещению будут реализовывать вне биржи

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI подобрался к 97 пунктам, но инфляционные данные не оставляют шанса индексу, и он продолжает своё погружение на дно. Вторичный рынок ОФЗ находится под давлением и вот почему:

🔔 Банк России допускает возможность повышения ключевой ставки на ближайшем заседании — пресс-релиз ЦБ по ключевой ставке

🔔 По данным Росстата, за период с 22 по 28 октября ИПЦ вырос на 0,27% (прошлые недели — 0,20%, 0,12%), с начала октября 0,73%, с начала года — 6,55% (годовая — 8,57%). Динамика рекордная для данной недели, впереди 3 дня месяца и месячный пересчёт Росстатом (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), а значит, мы можем в лёгкую выйти на 11% saar по месяцу (это месячная инфляция без сезонных факторов, умноженная на 12) — это катастрофически много, даже с учётом пересмотра прогноза ЦБ по годовой инфляции (8-8,5%). Поэтому прогноз ЦБ по средней ставке до конца года был поднят до 21-21,3%, это значит, что регулятор допускает повышение ставки в декабре до 23% (с такими данными это произойдёт в лёгкую).

Авто-репост. Читать в блоге >>>

Что то это уже как то даже и не смешно, а помните, год назад RGBI был в районе 120+ и все брали как не в себя ОФЗ и думали, что на пенсию им...

khramov, а теперь не хватит? Для пенсии не особо что поменялось.

МНЕНИЕ: ЦБ на ближайшем заседании 20 декабря может повысить ключевую ставку с 21% до 23% — главный аналитик Совкомбанка Михаил Васильев

МНЕНИЕ: ЦБ на ближайшем заседании 20 декабря может повысить ключевую ставку с 21% до 23% — главный аналитик Совкомбанка Михаил Васильев

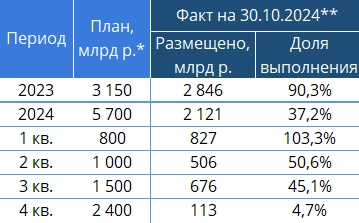

smartlab.news/read/131219-mnenie-cb-na-blizaisem-zasedanii-20-dekabrya-mozet-povysit-klyucevuyu-stavku-s-21-do-23-glavnyi-analitik-sovkombanka-mixail-vasilev-gazetaru Минфин РФ по-прежнему ориентируется на свой план заимствований на внутреннем рынке в четвертом квартале, который за октябрь был выполнен менее чем на 5%

Минфин РФ по-прежнему ориентируется на свой план заимствований на внутреннем рынке в четвертом квартале, который за октябрь был выполнен менее чем на 5%План Минфина на IV квартал предусматривает размещение ОФЗ на сумму 2,4 трлн рублей.

«В целом мы ориентируемся на ту программу, которая есть. При этом слушаем конъюнктуру и относимся к ней аккуратно, поэтому когда на финансовых рынках есть повышенная неопределенность, как сейчас, с разными факторами связанная, то мы стараемся своим первичным предложением не сильно ухудшать ситуацию и, действительно, приостанавливаем размещения. Но это эффект, как мы думаем, временный, когда конъюнктура стабилизируется, будем планово выходить», — сказал он.

Замминистра напомнил, что последние два аукционных дня сопровождались отменами размещений из-за отсутствия приемлемых для Минфина заявок. «Причем вчера разместили ОФЗ по фиксированной ставке, там был достаточно приятный для последнего времени спрос. Это один из признаков того, что конъюнктура, в принципе, постепенно успокаивается», — сказал замминистра. Отвечая на вопрос о том, когда они ожидают стабилизацию, Колычев пояснил, что Минфин занимается не прогнозированием конъюнктуры, а подстройкой к ней. «А во-вторых, стараемся проводить так политику, чтобы ее не ухудшать еще больше», — отметил он.

Авто-репост. Читать в блоге >>> Минфин РФ сохраняет ориентир на действующую программу заимствований, видит признаки стабилизации на рынке

Минфин РФ сохраняет ориентир на действующую программу заимствований, видит признаки стабилизации на рынке

Минфин РФ по-прежнему ориентируется на свой план заимствований на внутреннем рынке в четвертом квартале, который за октябрь был выполнен менее чем на 5%, видит признаки того, что конъюнктура постепенно успокаивается, после ее стабилизации будет планово выходить на рынок, сообщил журналистам замминистра финансов Владимир Колычев.

План Минфина на IV квартал предусматривает размещение ОФЗ на сумму 2,4 трлн рублей.

«В целом мы ориентируемся на ту программу, которая есть. При этом слушаем конъюнктуру и относимся к ней аккуратно, поэтому когда на финансовых рынках есть повышенная неопределенность, как сейчас, с разными факторами связанная, то мы стараемся своим первичным предложением не сильно ухудшать ситуацию и, действительно, приостанавливаем размещения. Но это эффект, как мы думаем, временный, когда конъюнктура стабилизируется, будем планово выходить», — сказал он.

Замминистра напомнил, что последние два аукционных дня сопровождались отменами размещений из-за отсутствия приемлемых для Минфина заявок. «Причем вчера разместили ОФЗ по фиксированной ставке, там был достаточно приятный для последнего времени спрос. Это один из признаков того, что конъюнктура, в принципе, постепенно успокаивается», — сказал замминистра. Отвечая на вопрос о том, когда они ожидают стабилизацию, Колычев пояснил, что Минфин занимается не прогнозированием конъюнктуры, а подстройкой к ней. «А во-вторых, стараемся проводить так политику, чтобы ее не ухудшать еще больше», — отметил он. Минфин ждет дефицита бюджета РФ в 2024г в пределах 1,7% ВВП - замминистра Колычев — ИФ

Минфин ждет дефицита бюджета РФ в 2024г в пределах 1,7% ВВП - замминистра Колычев — ИФ

Минфин ждет дефицита бюджета РФ в 2024г в пределах 1,7% ВВП — замминистра Колычев

Минфин ориентируется на действующие параметры программы заимствований-2024, но прислушивается к конъюнктуре рынка — Колычев

Конъюнктура на рынке офз постепенно успокаивается, минфин будет «планово» выходить с размещениями по мере ее стабилизации — Колычев

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Почему 23% и что делать?

Почему 23% и что делать?В прошлую пятницу, 25 октября, Банк России повысил ключевую ставку на 200 б.п., до 21% годовых. ЦБ указал, что допускает возможность ее дальнейшего повышения на ближайшем заседании, и инвесторы заговорили о 23%. Откуда взялся такой прогноз и как заработать в текущей ситуации, разбираемся в материале.

Почему 23%?

Среднесрочный прогноз российского Центробанка указал на то, что средняя ключевая ставка по итогам 2024 г. составит 17,5%.

Уровень в 17,5% останется таковым до конца года и при ставке в 21% и при 23%.

Авто-репост. Читать в блоге >>> Минфин за 9 месяцев 2024 года отменил аукционы по размещению ОФЗ почти столько же раз, сколько за предыдущие 9 лет – Ъ

Минфин за 9 месяцев 2024 года отменил аукционы по размещению ОФЗ почти столько же раз, сколько за предыдущие 9 лет – ЪЗа десять месяцев 2024 года Министерство финансов России отменило аукционы по размещению облигаций федерального займа (ОФЗ) почти столько же раз, сколько за предыдущие девять лет. В условиях высокой неопределенности на вторичном рынке банки не спешат инвестировать в госбумаги, что негативно сказывается на размещениях. В результате за текущий год уже отменено 13 аукционов из 71 проведенного, что сопоставимо с 15 отменами за девять лет.

Инвесторы проявляют осторожность из-за ожиданий дальнейшего роста ключевой ставки, что сдерживает активность на рынке ОФЗ. На последних аукционах размещался только выпуск с фиксированным купоном, в то время как выпуск с плавающим купоном был признан несостоявшимся из-за отсутствия заявок по приемлемым ценам. Корпоративные эмитенты начали выигрывать от этой ситуации, размещая облигации с плавающей ставкой.

Аналитики ожидают дальнейшего роста ключевой ставки до 22%, а в рискованном сценарии — до 23%. При этом Минфин пока не испытывает острого дефицита в финансировании, поскольку по итогам первых девяти месяцев года федеральный бюджет сведен с профицитом в 169 млрд руб. Ожидается, что в конце года госрасходы увеличатся, что может оживить рынок корпоративного долга.

Авто-репост. Читать в блоге >>> Пока будущее Минфина на аукционах ОФЗ выглядит мрачным

Пока будущее Минфина на аукционах ОФЗ выглядит мрачнымСегодня Минфин планировал провести два аукциона:

(1) ОФЗ-ПД (постоянный доход) 26243 с фиксированным купоном и (2) флоатер ОФЗ-ПК (переменный купон) 29025

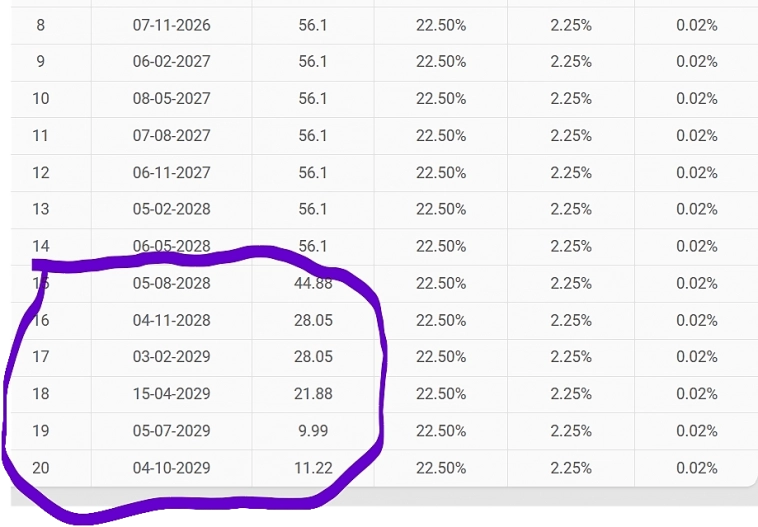

Флоатер интереса не вызывал, облигация торгуется по 92,5% от номинала и рынок требует ещё больших скидок, но Минфин на это не идёт, поэтому аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.Аукцион ОФЗ 26243 (рис 1) интересен тем, что тут Минфин удовлетворил ¾ спроса, т.е. дал ту цену, которую запрашивали.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.

Источник: minfin.gov.ru/ru/perfomance/public_debt/internal/operations/ofz/auction?id_39=309301-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_30_oktyabrya_2024_g.Так доходность по цене отсечения составила – 17,61% годовых (т.е. максимальная на которую согласился Минфин). На рынке этот выпуск ОФЗ торгуются [на момент написания] с доходностью 17,5%. Средневзвешенная доходность (т.е. доходность в среднем с учётом объёма по конкретной цене) в 17,55% годовых тоже интересна, так как она подразумевает +0,5% прибавила доходность с момента последнего размещённого выпуска более «10 лет» две недели назад (похожий выпуск ОФЗ 26248). Тогда в посте "Минфин пугает темпами" предупреждал, что «пока облигации вообще и ОФЗ в частности лучше не спешить покупать», RGBI за эти две недели смачно обновил дно (рис 2)

Авто-репост. Читать в блоге >>>

Доходность длинных ОФЗ на 10 лет маленькая. с реалиями времени должна быть не меньше 20 %

Витя, доходность определяется рынком. Реалии времени это последний год? Так 10 лет это в 10 раз больше. Все поменяется 10 раз.

Итоги аукционов Минфина РФ по размещению ОФЗ 30.10.2024

Итоги аукционов Минфина РФ по размещению ОФЗ 30.10.2024Минфин РФ 30.10.2024 провел аукционы по размещению ОФЗ-ПК серии 29025 с погашением 12.08.2037 и ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-29025

- Предложение: доступный остаток (104,5 млрд руб.)

- Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен

ОФЗ-26243

- Предложение: доступный остаток (39,2 млрд руб.)

- Спрос: 49,5 млрд руб.

- Размещено: 39,2 млрд руб.

- Средневзвешенная цена: 62,85% от номинала

- Средневзвешенная доходность: 17,55%

- Дисконт к открытию дня: -10 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций