Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 7.19 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 14.0% | 87.951 | 40.64 | 20.1 | 2024-08-07 | |

| ОФЗ 26212 | 3.7 | 13.8% | 82.076 | 35.15 | 20.09 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.8% | 77.777 | 42.38 | 9.55 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 14.0% | 88.675 | 38.64 | 10.19 | 2024-09-18 | |

| ОФЗ 26221 | 8.9 | 13.7% | 71.356 | 38.39 | 7.17 | 2024-10-02 | |

| ОФЗ 26222 | 0.4 | 15.0% | 96.915 | 35.4 | 3.89 | 2024-10-16 | |

| ОФЗ 26224 | 5.1 | 13.7% | 77.2 | 34.41 | 30.25 | 2024-05-29 | |

| ОФЗ 26225 | 10.0 | 13.7% | 67.269 | 36.15 | 33.17 | 2024-05-22 | |

| ОФЗ 26226 | 2.4 | 14.0% | 88.798 | 39.64 | 5.88 | 2024-10-09 | |

| ОФЗ 26227 | 0.2 | 15.7% | 98.548 | 36.9 | 22.5 | 2024-07-17 | |

| ОФЗ 26228 | 5.9 | 13.8% | 77.157 | 38.15 | 4.19 | 2024-10-16 | |

| ОФЗ 26229 | 1.5 | 14.8% | 90.547 | 35.65 | 34.08 | 2024-05-15 | |

| ОФЗ 26230 | 14.9 | 13.8% | 63.993 | 38.39 | 7.17 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.7% | 67.388 | 29.42 | 7.76 | 2024-09-18 | |

| ОФЗ 26236 | 4.0 | 13.7% | 76.883 | 28.42 | 26.08 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.8% | 76.799 | 33.41 | 8.81 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.7% | 58.657 | 35.4 | 29.76 | 2024-06-05 | |

| ОФЗ 26239 | 7.2 | 13.7% | 70.944 | 34.41 | 18.34 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.8% | 62.075 | 34.9 | 15.92 | 2024-08-14 | |

| ОФЗ 26242 | 5.3 | 13.8% | 83.801 | 44.88 | 15.29 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 14.0% | 76.884 | 48.87 | 41.08 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.8% | 88.496 | 56.1 | 12.64 | 2024-09-25 | |

| ОФЗ 29006 | 0.7 | 13.4% | 101.006 | 72.6 | 38.69 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.999 | 0 | 26.54 | 2024-06-05 | |

| ОФЗ 29022 | 9.2 | 0.0% | 98.5 | 0 | 2.59 | 2024-07-31 | |

| ОФЗ 29023 | 10.3 | 0.0% | 98.08 | 0 | 26.54 | 2024-06-05 | |

| ОФЗ 52005 | 9.0 | 5.4% | 79.695 | 13.63 | 12.46 | 2024-05-22 |

-

28 февраля Минфин проведет аукционы по размещению ОФЗ-ИН 52005 и ОФЗ-ПД 26243

28 февраля Минфин проведет аукционы по размещению ОФЗ-ИН 52005 и ОФЗ-ПД 26243

Минфин России информирует о проведении 28 февраля 2024 года аукционов по размещению:

— облигаций федерального займа с индексируемым номиналом (ОФЗ-ИН) выпуска № 52005RMFS (дата погашения 11 мая 2033 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26243RMFS (дата погашения 19 мая 2038 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 52005RMFS;

— 14:00 — ввод цены отсечения для выпуска № 52005RMFS;

Авто-репост. Читать в блоге >>> Силуанов сказал, что его беспокоит все еще инфляция, поэтому подбор в классических офз надо откладывать.

Силуанов сказал, что его беспокоит все еще инфляция, поэтому подбор в классических офз надо откладывать. 🚀 Подбираем ОФЗ в эфире РБК

🚀 Подбираем ОФЗ в эфире РБКНаш аналитик Арсений Автухов прокомментировал, как текущая кредитно-денежная политика ЦБ будет влиять на доходности ОФЗ

❓ Ждать ли жесткий сигнал от ЦБ?

Заседание совета директоров Банка России, состоявшееся 16 февраля, стало примечательным — впервые был изменен способ передачи сигнала от ЦБ рынку. Вместо привычной формулировки в пресс-релизе участники рынка уже сегодня увидят протокол заседания совета директоров ЦБ.

— Мы не ждем жесткого ястребиного сигнала, хотя, конечно, денежно-кредитные условия ужесточаются. Само наличие варианта повышения ключевой ставки на столе совета директоров является ужесточающим сигналом для нейтрального в целом тона пресс-релиза, который мы увидели в пятницу 16 февраля, — считает аналитик MP.

🚀 На какие ОФЗ обратить внимание?

Сейчас, с горизонтом в полгода, можно покупать короткие бумаги с фиксированным купоном и флоатеры (с “плавающим” купоном). Сейчас, когда еще возможно дальнейшее ужесточение условий денежно-кредитной политики, весьма вероятно продолжение роста доходностей как в ОФЗ, так и на рынке корпоративных облигаций.

Авто-репост. Читать в блоге >>> Аппетит к риску на рынке ОФЗ может восстановиться - Промсвязьбанк

Аппетит к риску на рынке ОФЗ может восстановиться - Промсвязьбанк

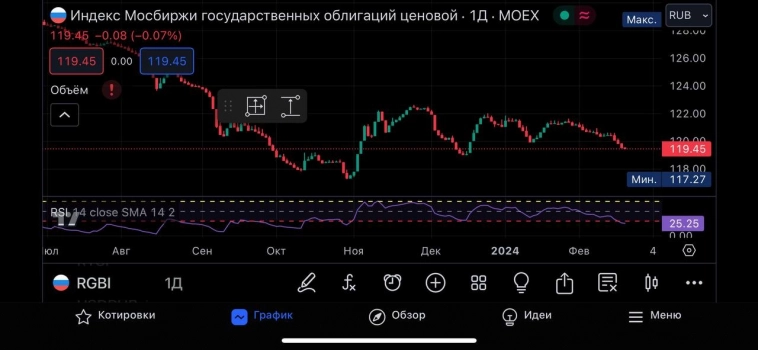

За неделю доходности коротких и среднесрочных ОФЗ подросли на 14-15 б.п. (12,40% по 3-летним ОФЗ, 12,30% — по 5-летним) – инвесторы отыгрывали повышение прогноза ЦБ по средней ключевой ставки с 12,5–14,5% в октябре до 13,5–15,5%. Доходность длинных 10-летних ОФЗ выросла только на 3 б.п. – долгосрочные ожидания по нормализации денежно-кредитной политики ЦБ по-прежнему сохраняются.

В целом рынок классических ОФЗ после прошедшего заседания ЦБ 16 февраля испытывает дефицит идей – снижение ключевой ставки ранее середины года инвесторам ждать, скорее всего, не стоит. В результате, на горизонте 4-5 месяцев по-прежнему рекомендуем основной объем облигационного портфеля держать в корпоративных флоатерах (МЕТАЛИН1P6, Газпнф3P7R, ВЭБP-37, АФБАНК1Р11, РСЭКСМБ2Р4).

Негативный сценарий по новым санкциям на выходных не реализовался, что локально может поддержать рублевые активы и рынок ОФЗ, в частности. Вместе с тем, кардинально картину рынка госбумаг это не изменит — в отсутствии явных сигналов торможения инфляции котировки ОФЗ продолжат находиться в боковике.

Грицкевич Дмитрий

Авто-репост. Читать в блоге >>> Почему классическая ОФЗ 26234 (постояный купон) так сильно выбивается доходность к погашению? Аж 14,40%

Почему классическая ОФЗ 26234 (постояный купон) так сильно выбивается доходность к погашению? Аж 14,40%

На целый процент больше, чем соседние по срокам погашения из «классики ОФЗ»

Фонды денежного рынка (LQDT) или короткие ОФЗ? Зачем вообще брать облигации, если есть LQDT? Если я правильно понимаю, LQDT сейчас даёт в районе 15%, а офз около 12-13%. Где подвох?

Фонды денежного рынка (LQDT) или короткие ОФЗ? Зачем вообще брать облигации, если есть LQDT? Если я правильно понимаю, LQDT сейчас даёт в районе 15%, а офз около 12-13%. Где подвох?

Авто-репост. Читать в блоге >>>

Дорого. Хочу 17% на 10 лет.

Tverskoy_homyak, Ждите 26225 по 60 или 26244 по 80.

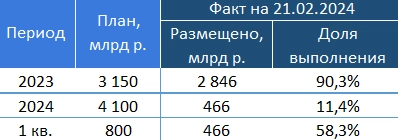

Итоги аукционов Минфина РФ по доразмещению ОФЗ 21.02.2024

Итоги аукционов Минфина РФ по доразмещению ОФЗ 21.02.2024Минфин РФ 21.02.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26226 с погашением 07.10.2026 и серии 26244 с погашением 15.03.2034.

ОФЗ-26226

- Предложение:10,0 млрд руб.

- Спрос: 8,9 млрд руб.

- Размещено: 5,7 млрд руб.

- Средневзвешенная цена: 91,02%

- Средневзвешенная доходность: 12,39%

- Премия к открытию дня: 8 б. п.

ОФЗ-26244

- Предложение: доступный остаток (414,9 млрд руб.)

- Спрос: 99,9 млрд руб.

- Размещено: 53,5 млрд руб.

- Средневзвешенная цена: 94,66%

- Средневзвешенная доходность: 12,55%

- Премия к открытию дня: 1 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗОчередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26226 в объеме 10 млрд. рублей и 26244 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26226 с погашением 7 октября 2026 года, купон 7,95% годовых

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

Итоги:

ОФЗ 26226

Спрос составил 8,871 млрд рублей по номиналу. Итоговая доходность 12,39%. Разместили 5,696 млрд рублей по номиналу (57%)Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26226 с погашением 7 октября 2026 года составила 91,0185% от номинала, что соответствует доходности 12,39% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 5,696 млрд. рублей по номиналу при спросе 8,871 млрд. рублей по номиналу. Выручка от аукциона составила 5,351 млрд. рублей.

Цена отсечения была установлена на уровне 91,0000% от номинала, что соответствует доходности 12,40% годовых.

Авто-репост. Читать в блоге >>> можно конечно и дрочить, но для разнообразия можно и…. 2 летки Сбера 44 выпуск— 14,08 годовых вуаля, плюс они летают внутри дня около процента

можно конечно и дрочить, но для разнообразия можно и…. 2 летки Сбера 44 выпуск— 14,08 годовых вуаля, плюс они летают внутри дня около процента

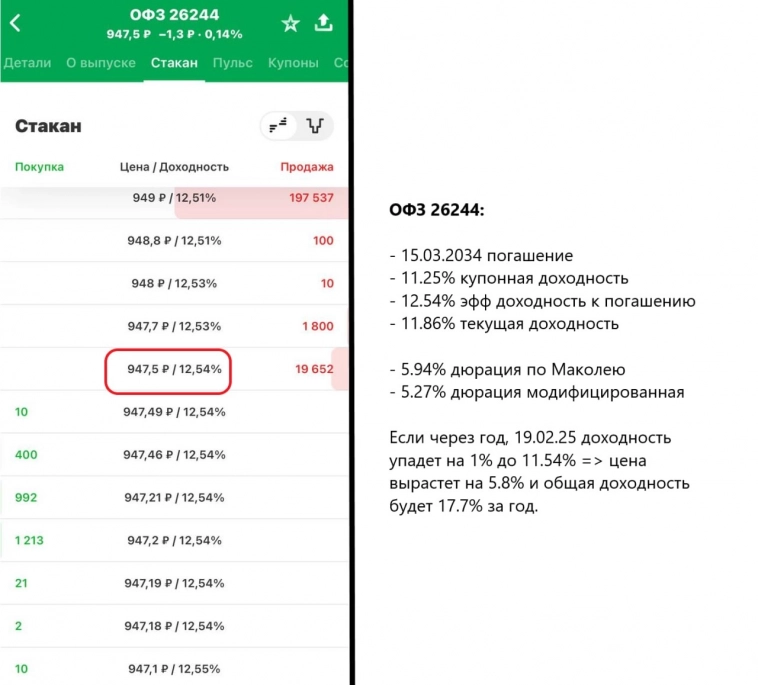

ЗАЧЕМ нужны ОФз с такими дозами решать вам Почему я купил длинную ОФЗ 26244, а не 26238?

Почему я купил длинную ОФЗ 26244, а не 26238?Сначала думал взять 26238 как самую волатильную и более доходную в случае снижения ставок. Но почему-то доходность к погашению у 26244 была на целых 0.2% выше, при заметно меньшей дюрации (5.94 против 8.28).

Надеюсь на 17-20% через год. Если что-то пойдет не так, у 26244 купонная доходность целых 11.25%. Самая высокая из всех классических ОФЗ, если не изменяет память.

Пишите в комментариях, если непонятна логика.

В четверг в телеграм-канале планирую провести вебинар, готов рассказать про свое решение подробнее там.

Хорошего дня и удачных инвестиций!

Авто-репост. Читать в блоге >>> Минфин продолжает поставлять на рынок внутреннего долга классику, доходность в ОФЗ немного подросла после заседания ЦБ

Минфин продолжает поставлять на рынок внутреннего долга классику, доходность в ОФЗ немного подросла после заседания ЦБ

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) снизился после заседания ЦБ по ключевой ставке, а значит доходность ОФЗ подросла, так рынок отреагировал на повышение среднесрочного прогноза ставки до 13,5-15,5% с 12,5%-14,5% и заявления Эльвиры Набиулинной:

🔴 «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

🔴 «Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем».

На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин уже который месяц не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне феноменальный результат, всё как раз идёт по плану регулятора, который хочет отдать в этом году предпочтение долгосрочным бумагам с постоянным купоном.

Авто-репост. Читать в блоге >>>

Вадим Кузнецов, в момент погашения нет, но если вы владели облигацией меньше трех лет, налог с положительной разницы между ценой погашения и...

Сергей Аноним, а с разницы между КД и НКД тоже не возьмут налог, если облигацией владел не менее 3-х лет?

Сергей Аноним, при погашении облигации налог с дохода на тело облигации вроде же не берется

Вадим Кузнецов, в момент погашения нет, но если вы владели облигацией меньше трех лет, налог с положительной разницы между ценой погашения и ценой покупки возьмут в конце года.

Вадим Кузнецов, налог с суммы прибыли ((1000-998,01)+(32,41-30,99)). Но: брокер может взять налог сразу с выплаченного купона, т.е. 32,41, а...

Сергей Аноним, при погашении облигации налог с дохода на тело облигации вроде же не берется

Сергей Аноним, скажите, а с какой суммы в этом случае начисляется налог? С купонной доходности с момента приобретения до момента погашения (...

Вадим Кузнецов, налог с суммы прибыли ((1000-998,01)+(32,41-30,99)). Но: брокер может взять налог сразу с выплаченного купона, т.е. 32,41, а разницу учесть только при расчете годового налога.

Вадим Кузнецов, да. Только еще налог, комиссии. На таком маленьком сроке их надо обязательно считать, так как они превращают покупку подобны...

Сергей Аноним, скажите, а с какой суммы в этом случае начисляется налог? С купонной доходности с момента приобретения до момента погашения (то есть, с 32.41 р.)?

Сергей Аноним,

Правильно ли я провел расчет простой доходности облигации 26223 к погашению? Заранее благодарю за ответ!

Доходы = номинал ...

Вадим Кузнецов, да. Только еще налог, комиссии. На таком маленьком сроке их надо обязательно считать, так как они превращают покупку подобных облигаций за неделю до погашения в бессмысленную процедуру. Плюс задержка на выплату тела и купона может доходить до 10 дней с даты погашения.

Вадим Кузнецов, почитайте об облигациях побольше, как считается их доходность и прочие интересные вещи. (автор со скрина имел ввиду, что 1,4...

Сергей Аноним,

Правильно ли я провел расчет простой доходности облигации 26223 к погашению? Заранее благодарю за ответ!

Доходы = номинал 1000 р. + купонная доходность с момента приобретения до момента погашения 32.41 р. = 1032.42 р.

Расходы = цена облигации 998.01 р. + НКД 30.99 р. = 1029.00 р.

Простая доходность к погашению = ((доходы 1032.41 р. — расходы 1029.00 р.) / расходы 1029.00 р.) / 8 дней х 366 дней х 100 % = 15.16 %

Вадим Кузнецов, почитайте об облигациях побольше, как считается их доходность и прочие интересные вещи. (автор со скрина имел ввиду, что 1,4...

Сергей Аноним, автор скрина и есть я. Спасибо за совет! И за найденную ошибку!

Сергей Аноним,

Ибо вот так

Вадим Кузнецов, почитайте об облигациях побольше, как считается их доходность и прочие интересные вещи. (автор со скрина имел ввиду, что 1,42 это есть чистая прибыль по НКД, уже с вычетом расходов)

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций