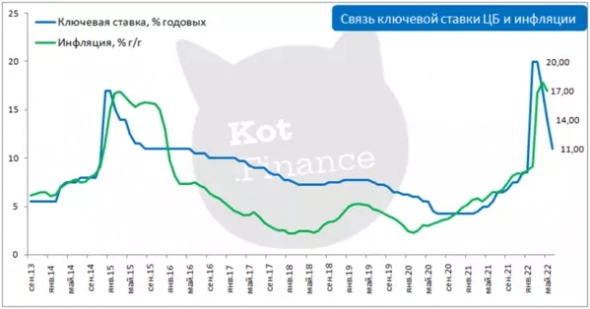

Прошло две недели с прошлого снижения ставки, и сегодня придется делать это вновь. Рубль, рынок гос.облигаций, инфляция – буквально все против ЦБ. А зачем повышали?

Disclamer: вопрос не столько «зачем?», сколько «почему до 20%?»

Ключевую ставку снижали уже трижды с шагом по 3 процентных пункта. Нужно ли было ее поднимать до 20% — вопрос открытый. Бизнесу, банкам, населению – нужна стабильность. Сказать, что она есть сейчас я не могу.

В марте произошел паралич финансовой системы: кредиты больше, чем под 30% производственные предприятия окупить не могут. Поднятие ставки = изменение условий по уже действующим кредитам. А это значит, что закредитованные компании за эти три месяца переплатили процентов минимум как за полгода.

А теперь экстренными шагами снижаем…. Кредиты, кстати, не дешевеют)

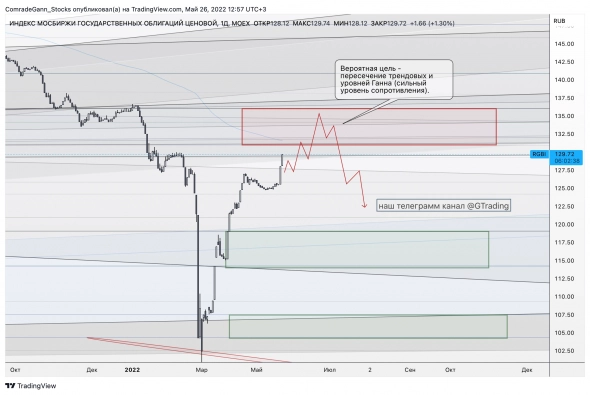

Теперь подумаем, что может являться ориентиром для ЦБ? – считается, что государственные облигации (ОФЗ). Тогда какую ставку прайсит рынок?

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций