Облигации ОФЗ

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| ОФЗ 26251 | 14.8% | 4.6 | 500 000 | 3.59 | 84.347 | 49.19 | 39.56 | 2026-03-04 | |

| ОФЗ 26250 | 15.0% | 11.4 | 750 000 | 6.07 | 86.59 | 59.84 | 10.85 | 2026-06-24 | |

| ОФЗ 26252 | 14.9% | 7.7 | 500 000 | 4.88 | 91.299 | 62.33 | 32.88 | 2026-04-22 | |

| ОФЗ 26230 | 14.6% | 13.2 | 449 489 | 6.90 | 61.998 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26247 | 14.9% | 13.3 | 1 000 000 | 6.35 | 87.589 | 61.08 | 20.47 | 2026-05-27 | |

| ОФЗ 26248 | 14.8% | 14.4 | 1 000 000 | 6.52 | 87.7 | 61.08 | 18.12 | 2026-06-03 | |

| ОФЗ 26236 | 14.5% | 2.3 | 498 594 | 2.16 | 84.035 | 28.42 | 10.62 | 2026-05-20 | |

| ОФЗ 26253 | 14.9% | 12.7 | 750 000 | 6.09 | 91.932 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26254 | 14.9% | 14.7 | 1 000 000 | 6.38 | 91.596 | 64.82 | 34.19 | 2026-04-22 | |

| ОФЗ 26240 | 14.4% | 10.6 | 550 000 | 6.41 | 62.276 | 34.9 | 31.83 | 2026-02-11 | |

| ОФЗ 26238 | 14.1% | 15.4 | 750 000 | 7.62 | 58.5 | 35.4 | 10.5 | 2026-06-03 | |

| ОФЗ 26243 | 14.9% | 12.4 | 750 000 | 6.49 | 74.079 | 48.87 | 14.5 | 2026-06-03 | |

| ОФЗ 26246 | 14.9% | 10.2 | 1 000 000 | 5.59 | 87.329 | 59.84 | 40.77 | 2026-03-25 | |

| ОФЗ 26249 | 14.9% | 6.4 | 500 000 | 4.57 | 86.245 | 54.85 | 9.95 | 2026-06-24 | |

| ОФЗ 26245 | 14.9% | 9.7 | 750 000 | 5.51 | 87.534 | 59.84 | 36.17 | 2026-04-08 | |

| ОФЗ 29 CNY (CNY) | 5.3% | 3.1 | 12 000 | 2.86 | 102.199 | CNY141.37 | CNY875.14353 | 2026-03-04 | |

| ОФЗ 26228 | 14.7% | 4.2 | 592 019 | 3.52 | 79.8 | 38.15 | 21.59 | 2026-04-15 | |

| ОФЗ 29021 | 0.0% | 4.9 | 500 000 | - | 97.13 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 26244 | 14.9% | 8.2 | 750 000 | 5.10 | 85.42 | 56.1 | 38.22 | 2026-03-25 | |

| ОФЗ 26242 | 14.7% | 3.6 | 529 357 | 2.99 | 85.703 | 44.88 | 35.76 | 2026-03-04 | |

| ОФЗ 26226 | 14.5% | 0.7 | 367 211 | 0.68 | 96.09 | 39.64 | 23.96 | 2026-04-08 | |

| ОФЗ 26235 | 14.5% | 5.1 | 533 817 | 4.24 | 70.892 | 29.42 | 21.18 | 2026-03-18 | |

| ОФЗ 26219 | 14.5% | 0.6 | 362 077 | 0.62 | 96.259 | 38.64 | 27.81 | 2026-03-18 | |

| ОФЗ 26224 | 14.7% | 3.3 | 446 913 | 2.96 | 81.231 | 34.41 | 11.53 | 2026-05-27 | |

| ОФЗ 26212 | 14.4% | 2.0 | 356 982 | 1.88 | 88.433 | 35.15 | 0.97 | 2026-07-22 | |

| ОФЗ 26237 | 14.5% | 3.1 | 418 953 | 2.77 | 81.932 | 33.41 | 24.05 | 2026-03-18 | |

| ОФЗ 26221 | 14.8% | 7.2 | 396 269 | 5.14 | 70.978 | 38.39 | 24.68 | 2026-04-01 | |

| ОФЗ 26218 | 14.6% | 5.7 | 347 608 | 4.30 | 78.762 | 42.38 | 28.87 | 2026-03-25 | |

| ОФЗ 26207 | 14.0% | 1.0 | 370 300 | 0.96 | 95.01 | 40.64 | 38.63 | 2026-02-04 | |

| ОФЗ 26225 | 14.8% | 8.3 | 497 974 | 5.76 | 66.274 | 36.15 | 13.51 | 2026-05-20 | |

| ОФЗ 33 CNY (CNY) | 6.3% | 7.4 | 8 000 | 5.87 | 104.533 | CNY352.88 | CNY1020.946462 | 2026-06-10 | |

| ОФЗ 26239 | 14.6% | 5.5 | 549 052 | 4.30 | 73.024 | 34.41 | 34.03 | 2026-01-28 | |

| ОФЗ 29029 | 0.0% | 15.8 | 1 000 000 | - | 94.226 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 29028 | 0.0% | 13.8 | 1 000 000 | - | 94.599 | 0 | 1.74 | 2026-04-22 | |

| ОФЗ 29022 | 0.0% | 7.5 | 1 000 000 | - | 97.227 | 40.15 | 39.28 | 2026-01-28 | |

| ОФЗ 29023 | 0.0% | 8.6 | 1 000 000 | - | 97.15 | 0 | 23.61 | 2026-03-04 | |

| ОФЗ 52005 | 7.9% | 7.3 | 272 892 | 6.55 | 71.298 | 15.5 | 5.76 | 2026-05-20 |

-

Размещение ОФЗ + Доля нерезидентов

Размещение ОФЗ + Доля нерезидентов

Первое в новом году размещение от Минфина. Предложено два выпуска, ОФЗ-ПД серии 26236 и ОФЗ-ИН серии 52003 в объеме остатков, доступных для размещения в указанных выпусках.

ОФЗ 26236 с погашением 17 мая 2028 года, купон 5,7% годовых

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 26236

Спрос составил 15,301 млрд рублей по номиналу. Итоговая доходность 5,91%. Разместили 10,15 млрд рублей по номиналу

Авто-репост. Читать в блоге >>> Ответ на «Народные» ОФЗ-н – безрисковая «парковка» денег.

Ответ на «Народные» ОФЗ-н – безрисковая «парковка» денег.

Почитал статью Андрея Хохрина. В которой сделан вывод

Сравнивая ОФЗ-н с другими вариантами максимально безрисковой “парковки” денег, сейчас сложно найти более удачный для этого инструмент. Нулевой рыночный риск заметно выделяет его от ОФЗ, а отсутствие налогообложения и более высокие ставки — от вкладов.

Если смотреть более широко, то отсутствие риска просадки цены будет хорошо смотреться в моменты серьезной рыночной волатильности, когда все остальные бумаги, в том числе ОФЗ, будут падать в цене.

В целом все верно описано, но почему то «эксперт» забыл о минусах народных ОФЗ, которые кардинально отличают их от вкладов и ОФЗ в доходности.

Какое то время я занимался закупкой этого инструмента через сбер брокер, в итоге отказался, т.к доходности по сравнению с вкладами и биржевыми ОФЗ ниже.

1. По народным ОФЗ нельзя сделать налоговый вычет через ИИС, в отличие от вкладов, что дает минус к доходности порядка 1%.

Авто-репост. Читать в блоге >>>

«Р» — рыночная цена последней сделки дня и т.д.

Проверьте сами…

Виктор Стасюк, и у меня меньше выходит. Может дело как раз в том, что у них не та цена берется? Или день еще не закончился ;)

Лично я для себя в своей ексельке всегда ставлю цену, за которую «могу купить». Например, последняя сделка 99%. Но я не куплю за эту цену, т.к. это кто-то зачем-то-продал-наверно-надо-было. А куплю, судя по стакану, за 116%. (цифры с потолка). Т.е. уже разброс cущественный. Всегда проверять приходиться.

С Новым годом!

Виктор Стасюк, а вы «Р — цена облигации», какую цену вводите? Покупки/продажи/среднюю за день? Ведь есть GAP

и цена в стакане «булькает».

Общая формула доходности без амортизации: (Цена продажи или погашения + полученные купоны — Цена покупки) / Цена покупки. Все это приведенное к % годовых.

Т.е. вы можете не ждать погашения, а продать по рынку и получить иную доходность, чем ждать до погашения, если выгодно. Цена покупки включает и НКД, ведь вы его сразу платите.

Все «цены» в формуле должны учитывать налоги и комиссии. И получите реальную цифру.

IZIB,

Спасибо за ответ.

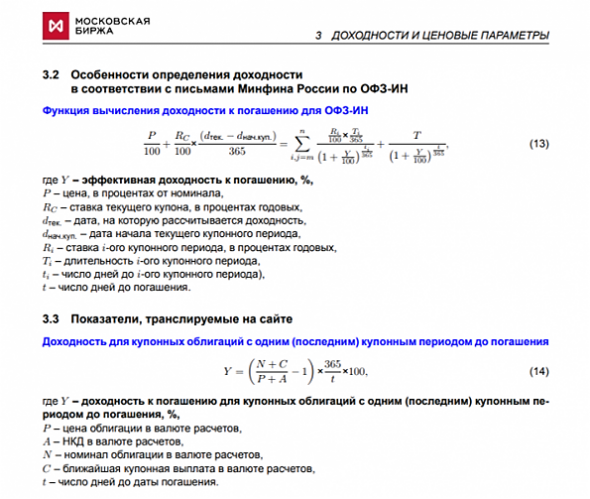

Пожалуйста вникните в проблему.

Проблема в том, что доходность рассчитанная самостоятельно по формуле пункт.3.3 методики расчёта ММВБ отличается ненамного в меньшую сторону от приводимой на MOEX, QUIK и других ресурсах. Все составляющие формулы подставляются в неё корректно. «Р» — рыночная цена последней сделки дня и т.д.

Проверьте сами…

С Новым годом!

Виктор Стасюк, а вы «Р — цена облигации», какую цену вводите? Покупки/продажи/среднюю за день? Ведь есть GAP

и цена в стакане «булькает».

Общая формула доходности без амортизации: (Цена продажи или погашения + полученные купоны — Цена покупки) / Цена покупки. Все это приведенное к % годовых.

Т.е. вы можете не ждать погашения, а продать по рынку и получить иную доходность, чем ждать до погашения, если выгодно. Цена покупки включает и НКД, ведь вы его сразу платите.

Все «цены» в формуле должны учитывать налоги и комиссии. И получите реальную цифру.

Здравствуйте уважаемое сообщество!

Здравствуйте уважаемое сообщество!

Прошу помочь разобраться с расчётом доходностей облигаций.

Доходность рассчитываемая мною всегда ненамного ниже представленной в QUIKe, Rusbonds, MOEX и др.

Цифры доходности представленной в Quik и рассчитанной самим разнятся. Причём в Quik всегда немного больше. ПОЧЕМУ?

Используем формулу п. 3.3, приведённую на сайте MOEX.

Для облигации Сбербанк-001-78R-бсо при цене 100.7 и датой погашения 26.03.2021 г., доходность к погашению у меня составляет 4,13735%.

В Quik эта величина 4.26.

Проверьте сами… Проверьте любую другую бумагу...

ОФЗ, легли и не встают.

ОФЗ, легли и не встают.

Добрый день!

Над рынком гос долга (ОФЗ) исходя из графика цены самых длинных облигаций(ОФЗ 26230 погашение 16.03.2039), вероятно, сгущаются тучи.

Очень долго лежим на поддержке, возможно при пробитии уйдем ниже, процентов на 13-15%, это в свою очередь утянет остальной рублевый долг вниз. Стоимость облигаций упадет, доходности вырастут.

Кстати, сегодня интересно тянут пару доллар /рубль, возможно связано с окончанием года.

Авто-репост. Читать в блоге >>>

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

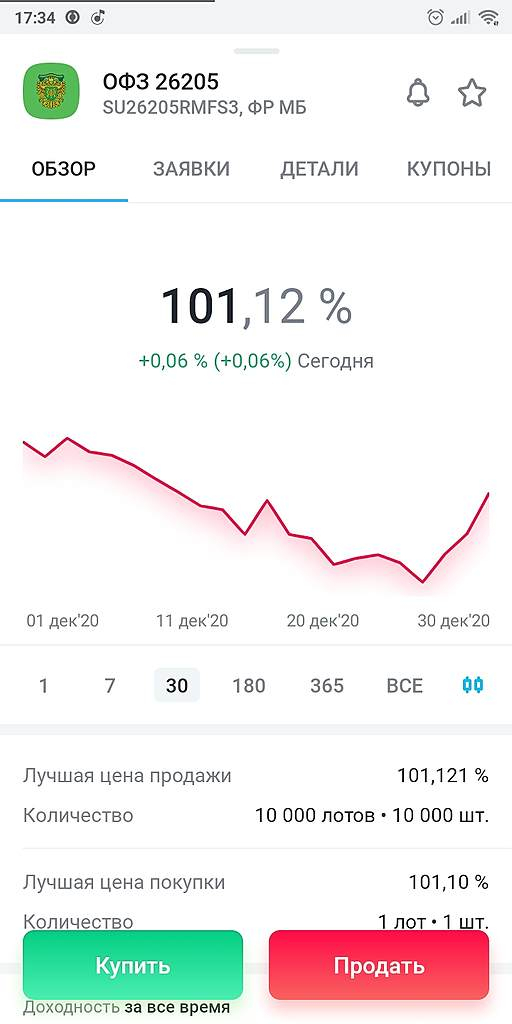

BearEater, то, что ниже номинала в офз крайне фигово проседает. пример — март 2020 — эти бумаги стоили минимум 96,5. А короткие выпуски 26205 и 26209 — постоянно дешевеют по чуть чуть и доходность там уже хуже вкладов. Смысл?

u-gyn, в марте эти бумаги еще даже не торговались. Первое размещение выпуска ОФЗ 26233 было 13.05.2020. Цена не важна, главное — доходность. У коротких облигаций цена проседает из-за большого купона, он полностью компенсирует плавное снижение цены по мере приближения поагшения. Выпуск 26233 будет при росте ставок проседать очень существенно, более чем на 2% дополнительной доходности относительно коротких облигаций.

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

BearEater, то, что ниже номинала в офз крайне фигово проседает. пример — март 2020 — эти бумаги стоили минимум 96,5. А короткие выпуски 26205 и 26209 — постоянно дешевеют по чуть чуть и доходность там уже хуже вкладов. Смысл?

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn, по этому выпуску погашение через 15 лет. Вряд ли облигации, которые легко могут просесть в цене процентов на 20 (для этого нужен рост ставки всего на 2%) подходят для парковки денег. Лучше для целей парковки рассмотреть короткие выпуски.

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

u-gyn,

Спасибо за оперативный ответ!

Добрый вечер, поодскажите пожалуйста, в какой илив каких облигациях припарковать кэш? или лучше рассмотреть ETF? Спасибо!

LJ, равнять etf и офз в части надежности не стоит. разные весовые категории.

если нужно надежно и доходно — берите офз 26233, торгуется ниже номинала (т.е. свои деньги при погашении получите с плюсом) + 6,2% годовых.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Владислав Огданец, что станет с длинными облигациями при повышении ставки? что станет с короткими? ответьте на эти вопросы и все поймете

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Добрый день, подскажите новичку)) почему принято брать ОФЗ на короткий срок если я собираюсь инвестировать на 3-5 лет, и чтобы ОФЗ заканчивалось к данному сроку.

Но если у ОФЗ которые на 15 лет, доходность к погашению больше чем у тех которые на 3-5, и это разница в 1-2%, зачем мне брать краткосрочные если я могу получать больше купонный доход, а потом через 3-5 лет продать их также. Где я ошибаюсь не могу найти статьи по этому поводу.

Например сравним из подборки Тинькофф коллекции гособлигации ( на первом месте 26209 у неё мизерная доходность (она на 31 месте по доходности ) но Тинькофф рекомендует купить её больше всего. Зачем её брать если можно купить 26233 она и стоит 97% и доходность гораздо больше, но она на 15 лет, но в чем загвоздка если я её могу продать в любой момент. Зачем мне брать эту краткосрочную?

Размещение ОФЗ

Размещение ОФЗ

Очередное размещение от Минфина. Предложен один выпуск, ОФЗ-ИН серии 52003 в объеме 10,067 млрд. рублей.

ОФЗ 52003 с погашением 17 июля 2030 года, купон 2,5% годовых, номинальная стоимость индексируется в соответствии с индексом потребительских цен.

Итоги:

ОФЗ 52003

Спрос составил 34,132 млрд рублей по номиналу. Итоговая доходность 2,48%. Разместили 10,067 млрд рублей по номиналу (100%).

Авто-репост. Читать в блоге >>> Неколеблющийся флоутер ОФЗ

Неколеблющийся флоутер ОФЗ

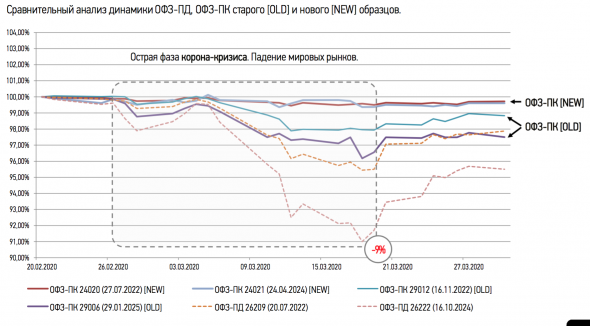

Динамика цен на различные виды ОФЗ (ОФЗ-ПК нового и старого формата, ОФЗ-ПД) в период весенней рыночной коррекции. Источник: Локо-Банк

Интересную тенденцию по госбумагам выделили аналитики Локо-Банка. В новых выпусках ОФЗ с плавающим купоном (24020 и 24021), размещаемых Минфином, купон рассчитывается по новой схеме. Если в прежних флоутерах существовала возможность временного арбитража до оглашения новой ставки купона (бралось среднеарифметическое за 182 дня), то на этих выпусках такой возможности уже нет. Плавающая ставка в них рассчитывается как среднеарифметическое значение ставки RUONIA уже за семь дней до определения купона. И отсутствие пространства для спекуляций не является плохой вещью.В том числе за счет этого новшества, в момент весенней коррекции цена облигаций почти не изменилась. В то же время, по старым флоутерам просадка цены произошла на 2%, а по классическим выпускам ОФЗ — еще сильнее.

Авто-репост. Читать в блоге >>> В ЦБ заявили, что системно значимые банки выкупили около 80% размещенных в ноябре ОФЗ

В ЦБ заявили, что системно значимые банки выкупили около 80% размещенных в ноябре ОФЗРоссийские системно значимые кредитные организации (СЗКО) в ноябре выкупили около 80% размещенных Минфином облигаций федерального займа (ОФЗ), говорится в информационно-аналитическом материале ЦБ.

«В ноябре продолжился рост вложений в долговые ценные бумаги. Как и в октябре, основной прирост пришелся на ОФЗ: Минфин России разместил облигаций на 0,8 трлн руб., из которых около 80% было выкуплено СЗКО и затем частично заложено по операциям репо с Банком России», — отмечает регулятор.

В целом участие банков в выпусках ОФЗ в сентябре ноябре составило более 2,6 трлн руб. из общего объема выпуска 3,1 трлн руб.

Авто-репост. Читать в блоге >>> 🔥🇷🇺#ЦБ #дкп #россия #инфляция

🔥🇷🇺#ЦБ #дкп #россия #инфляция

КОММЕНТАРИИ

Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Это в значительной мере связано с действием разовых проинфляционных факторов на отдельных рынках и с продолжением переноса в цены произошедшего ранее ослабления рубля. Однако данные факторы могут оказывать более длительное повышательное влияние на цены на фоне роста инфляционных ожиданий населения и бизнеса, а также ограничений со стороны предложения. — ЦБ 🔥🇷🇺#ЦБ #дкп #россия

🔥🇷🇺#ЦБ #дкп #россия

КОММЕНТАРИИ

ЦБ будет оценивать дальнейшее развитие ситуации и наличие потенциала дополнительного снижения ключевой ставки. Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков. 🔥🇷🇺#ЦБ #дкп #россия

🔥🇷🇺#ЦБ #дкп #россия

КОММЕНТАРИИ

Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Разовые проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены на фоне роста инфляционных ожиданий населения и бизнеса, а также ограничений со стороны предложения. Ухудшение эпидемической обстановки в России и в мире оказывает существенно менее значимое сдерживающее влияние на экономическую активность, чем в II квартале. Ситуация на внешних финансовых и товарных рынках улучшилась на фоне ожиданий более быстрого восстановления мировой экономики в связи с прогрессом в создании вакцин. Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее, учитывая усиление краткосрочных проинфляционных факторов и риски их более продолжительного действия. По прогнозу Банка России, в условиях проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% в 2021 году и будет находиться вблизи 4% в дальнейшем. [ Фотография ]

[ Фотография ]

⚡️🔥🇷🇺#ЦБ #дкп #россия

РОССИЯ — СТАВКА ЦБ РФ = 4,25% (ПРОГНОЗ 4.25% / ПРЕД 4,25%)

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций