Облигации еще не вышли из кризиса — и это может означать проблемы для акций

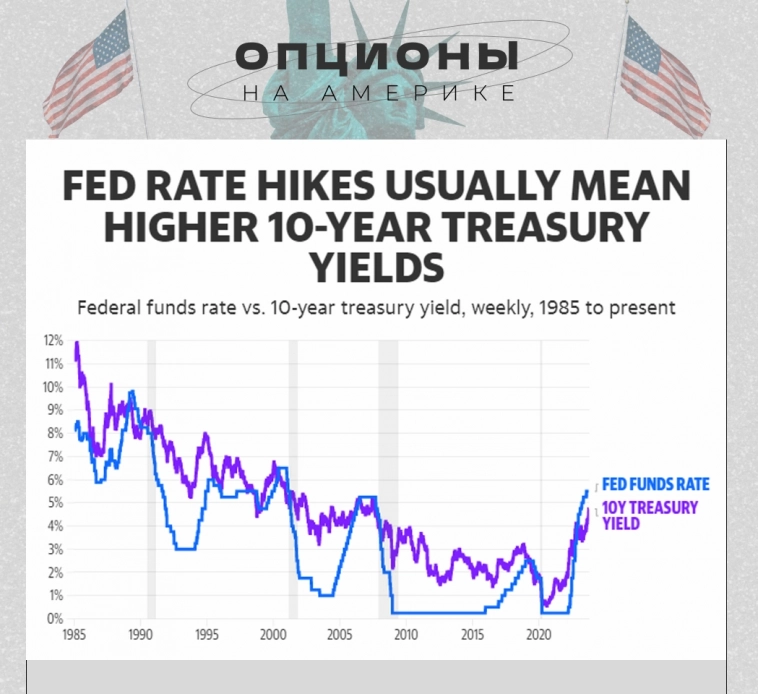

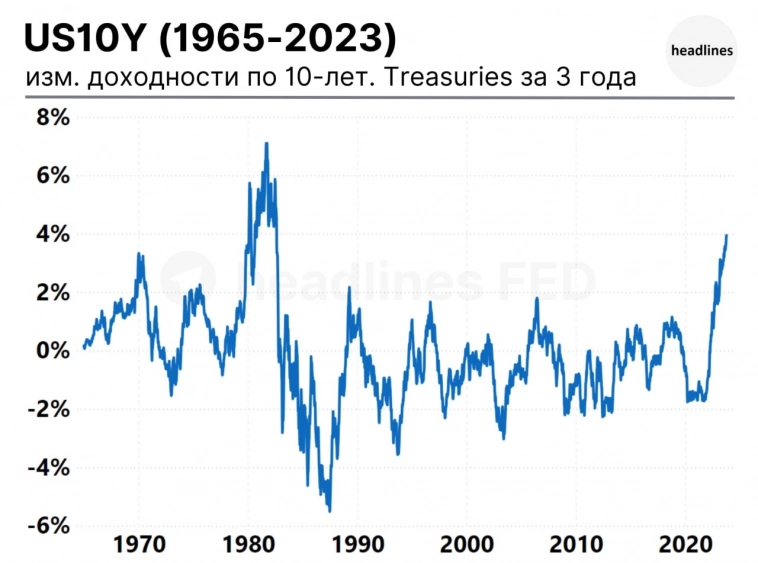

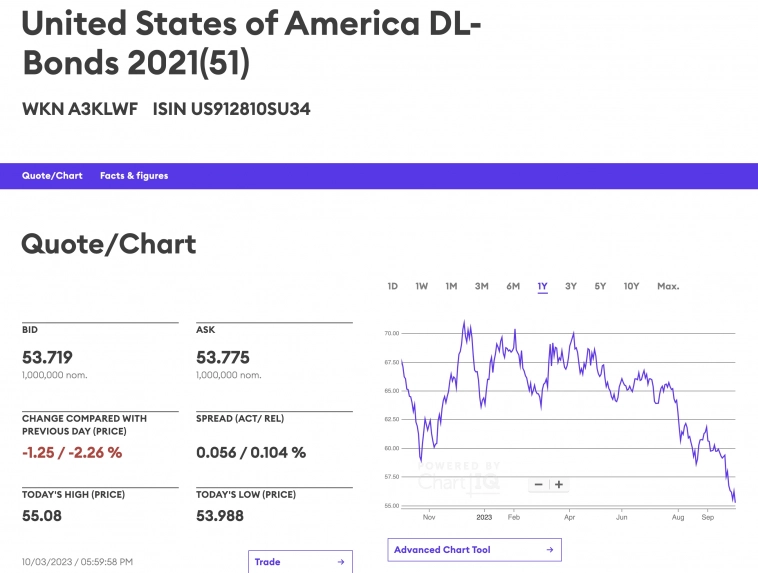

Доходность казначейских облигаций упала во вторник, снизив 16-летние максимумы, которые напугали рынки на прошлой неделе.

Но руководитель инвестиционной стратегии Sofi, Лиз Янг сказала, что последняя «болезненная сделка» на рынке, возможно, еще не закончилась.

«Я не думаю, что облигации еще полностью вышли из кризиса», — сказал Янг. «Мы также не видели очень слабых экономических данных… На данный момент не было веских причин для снижения доходности и ее сохранения».

Янг подчеркивает, что доходность снижается в преддверии последних данных по инфляции, ожидаемых в четверг. Отчет об индексе потребительских цен за прошлый месяц показал, что цены выросли на 3,7% в августе по сравнению с прошлым годом, причем этот рост обусловлен главным образом ростом цен на энергоносители. Хотя экономисты, опрошенные агентством Bloomberg, прогнозируют, что в сентябре инфляция снизится до 3,6%, Янг «не слишком оптимистичен», учитывая рост цен на энергоносители на протяжении большей части месяца.

Авто-репост. Читать в блоге

>>> Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций