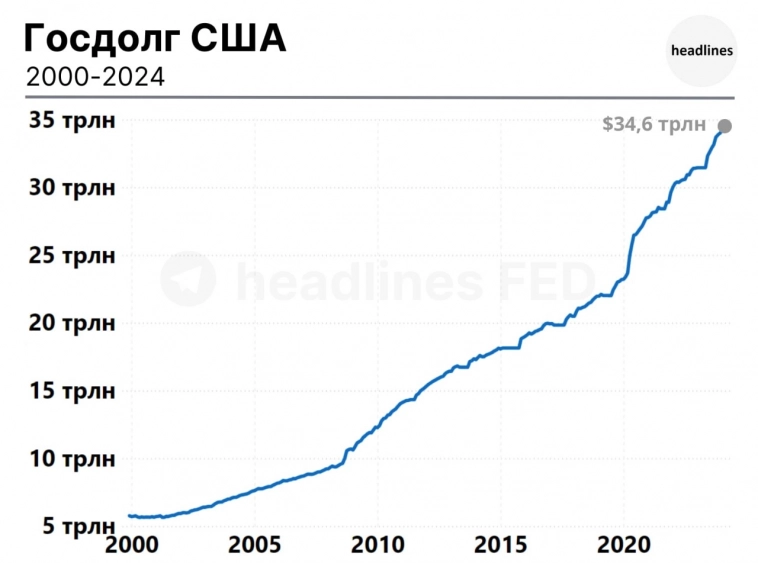

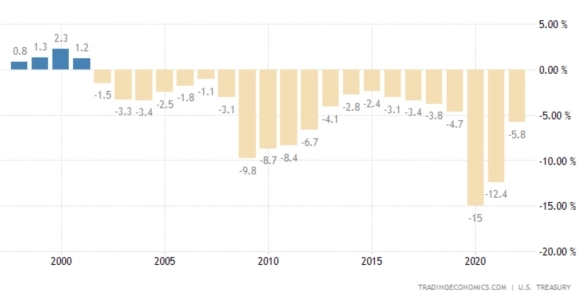

Еще пару лет назад об этом кричали только маргиналы и армагеддонщики, то теперь уважаемые аналитики из приличных инвестдомов пишут об этом.

Пока спрос превышает предложение. В 2024 году было 4 размещения.

США сильно зависит от иностранных инвесторов, а те начали почему-то диверсифицировать свои инвестиции, и размещаться становится все труднее. Особенно после ареста активов РФ.

Китай, кстати, не самый большой кредитор ($780 млрд) США, Япония держит облигаций США на почти $1,2 триллиона!

Пока нет никакой альтернативы облигациям США, особенно для пенсионных фондов, банков и других крупных институционалов. Просто нет больше такого эмитента, с таким масштабом и ликвидностью.

https://t.me/ifit_1

https://t.me/ifitpro

https://www.youtube.com/@1ifit

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций

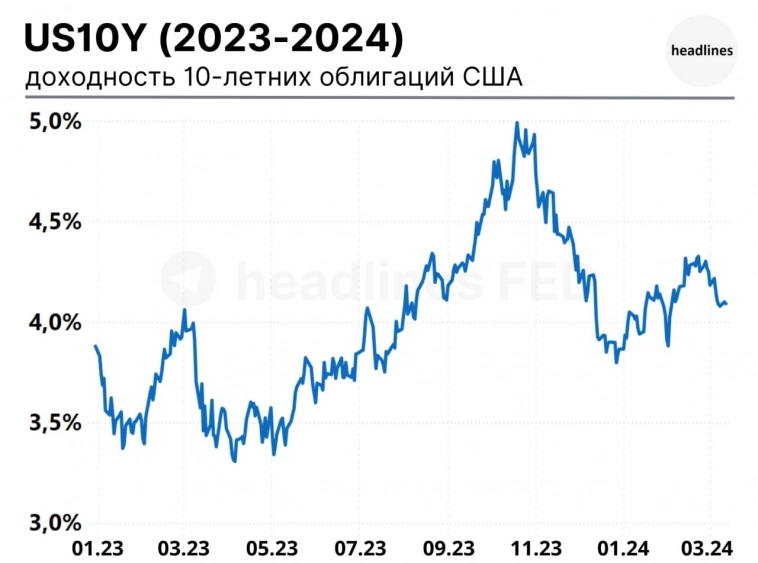

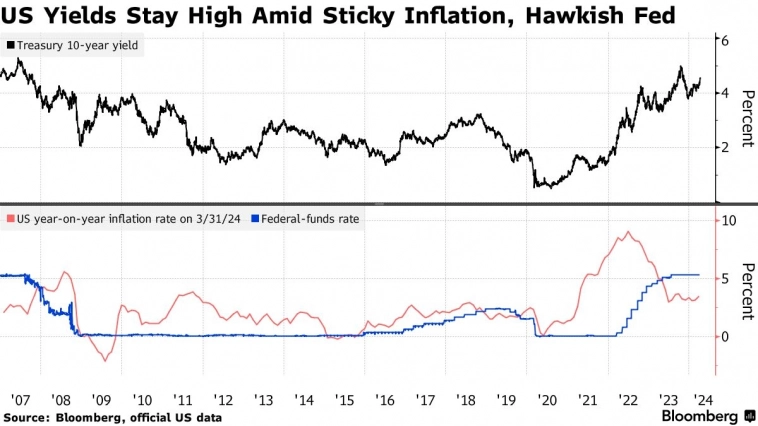

Несколько лет назад многие люди считали, что сверхнизкие процентные ставки — это норма. Поэтому они были удивлены, когда ставки начали неуклонно расти. Однако наш Elliott Wave Theorist в октябре 2020 года предупредил об этом, представив этот график и комментарий:

Несколько лет назад многие люди считали, что сверхнизкие процентные ставки — это норма. Поэтому они были удивлены, когда ставки начали неуклонно расти. Однако наш Elliott Wave Theorist в октябре 2020 года предупредил об этом, представив этот график и комментарий: EDV — долгосрочные трежерис (25+ лет)

EDV — долгосрочные трежерис (25+ лет)