Новости рынков

Новости рынков | Citi повысил оценку рынка акций США и понизил оценку рынка ЕС и Китая — Bloomberg

- 26 мая 2023, 15:47

- |

Стратеги Citigroup повысили оценку рынка акций США до нейтрального уровня, а рекомендацию по акция технологических компаний — до уровня «выше рынка» на фоне ожидаемого роста благодаря ажиотажу в секторе искусственного интеллекта, ожидаемого прекращения повышения ставок Федеральной резервной системой и устойчивого экономического роста США по сравнению с Китаем и Европой.

Акции США поддерживаются ставкой инвесторов на ИИ. Этот ажиотаж уже взвинтил оценки акций технологических компаний с мегакапитализацией, говорится в заметке стратегов из группы глобального распределения активов Citi, включая Дирка Уиллера. Эта тема поможет им превзойти другие фондовые рынки, как только ФРС завершит цикл ужесточения.

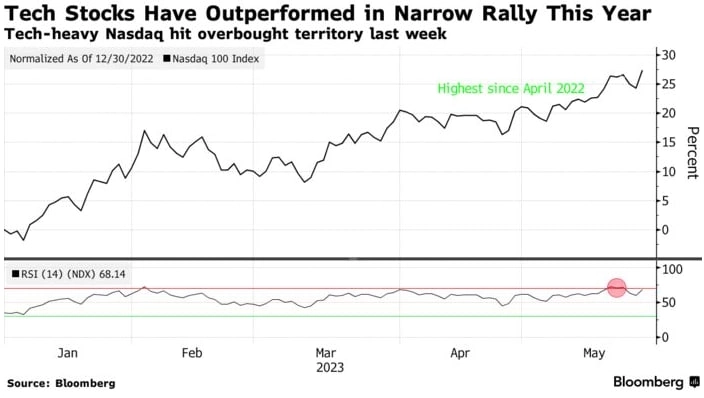

Восстановление акций США в этом году было вызвано небольшой группой технологических гигантов, поскольку инвесторы переключились на компании с высоким потенциалом прибыли и влиянием ИИ. Индекс Nasdaq 100 вырос на 27%, что является одним из лучших результатов в мире, и это лучшее начало года с 1998 года. Индексы с большим охватом акций: европейские индексы Stoxx 600 и S&P 500 выросли примерно на 8%.

Оценка Nvidia Corp. в четверг подскочила до рекордно высокого уровня, приблизившись к рыночной стоимости в 1 триллион долларов, из-за растущего спроса на ее процессоры, которые нужны для работы искусственного интеллекта.

Стратеги также снизили оценку европейских акций до уровня «ниже рынка», а акций Китая до «нейтрального» уровня, поскольку более слабый экономический рост в КНР повредит европейскому деловому циклу. Они по-прежнему имеет избыточный вес в британских акциях из-за защитных характеристик и низкой оценки.

В начале декабря стратеги Citi снизили оценку рынка акций США до минимума, в то время как оценку европейских акций подняли до нейтральной позиции. В пятничной заметке они объяснили, что акции США имели недостаточный вес из-за опасений рецессии, поскольку акции обычно достигают дна во время рецессии, а не до нее. Но экономисты Citi теперь ждут рецессию в США, которая начнется только в четвертом квартале, с рисками ее дальнейшего отодвигания.

теги блога Все Верно

- bitcoin

- CNYRUB

- ethereum

- IMOEX

- IPO

- Ozon

- S&P500

- tesla

- VK

- абрау-дюрсо

- Автоваз

- автомобили

- акрон

- акции

- Алроса

- аэрофлот

- банки

- белуга групп

- брокеры

- Владимир Путин

- война

- ВТБ

- газпром

- газпромнефть

- гмк норникель

- двмп

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- ЕС

- золото

- инвестиции в недвижимость

- Индекс МБ

- индия

- интеррао

- инфляция

- инфляция в России

- инфляция в США

- ипотека

- камаз

- Китай

- ключевая ставка ЦБ РФ

- комментарий

- криптовалюта

- Лукойл

- Мечел

- мирные переговоры

- ММК

- Московская биржа

- мтс

- натуральный газ

- нефть

- нкхп

- НЛМК

- НМТП

- Новатэк

- облигации

- ОПЕК

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- пик сз

- полиметалл

- Полюс Золото

- прогноз компании

- распадская

- роснефть

- русагро

- русал

- самолет

- санкции

- сбербанк

- СВО

- сделки M&A

- Северсталь

- совкомфлот

- соллерс

- СПБ биржа

- СПГ

- сша

- тинькофф банк

- транснефть

- Украина

- Украинский кризис

- ФАС

- форекс

- фосагро

- ФРС

- фьючерс mix

- ЦБ России

- ЦБ РФ

- черкизово

- Энергетический кризис

- ЮГК Южуралзолото

- Яндекс