Копипаст

Копипаст | Почему Tether будет лидировать в DeFi.

- 08 апреля 2023, 18:44

- |

Перевод статьи от Tether.

Оригинал этой статьи-https://tether.to/en/why-tether-will-lead-in-de-fi/

много других переводов в моём телеграмм-канале

https://t.me/holyfinance

________________________

Стейблкоины формируют ядро бесчисленных новых экономических инструментов, которые, по мнению Tether, будут необходимы большинству современных экономик в ближайшие десятилетия. Они устраняют избыточные и неэффективные слои «раздувания» и посредников, призванных извлекать выгоду из финансовых транзакций. Учитывая, что финансовые операции являются источником жизненной силы экономической системы, любой налог на базовую структуру платежей является налогом на всю экономику в целом.

Деньги будущего вернут людям эту захваченную ценность. Это даст людям возможность экономить, зарабатывать и делать больше.

Определение приоритетов в управлении рисками в условиях роста

Последние несколько недель были знаменательным временем как для отрасли, так и для Tether. На волне банковских крахов в США и Европе, Биткойн оказался готовым делать то, для чего он всегда создавался — защищать богатство людей от сбоев финансовой системы. Однако мы также видели, как другие стабильные монеты сталкиваются с серьезными проблемами из-за того, что их резервы сосредоточены среди обанкротившихся банков США или находятся в финансовом затруднении из-за ненадлежащего управления рисками.

Вопреки безответственному сообщению Bloomberg, Tether хочет недвусмысленно повторить, что она не имеет никакого отношения к Silvergate, Silicon Valley Bank и Signature Bank. Название и тон его недавней статьи заставили бы среднестатистического читателя поверить, что это было каким-то образом ложью.

Однако в нескольких абзацах статьи Bloomberg говорится следующее: «Офшорный поставщик стейблкоинов никогда не подвергался санкциям, и поэтому ведение бизнеса с фирмой не было бы незаконным, по словам Альмы Анготти, которая занимала руководящие должности в Комиссии по ценным бумагам и биржам и Казначействе».

После названи- кликбейта даже журналист признает, что для Tether и Signature Bank не было бы никаких проблем в сотрудничестве, однако он не объясняет, что у Tether не было учетной записи в Signature Bank.

Шокирует, что Bloomberg продолжает полагаться на дезинформацию и кликбейт в своих попытках оставаться едва ли релевантным.

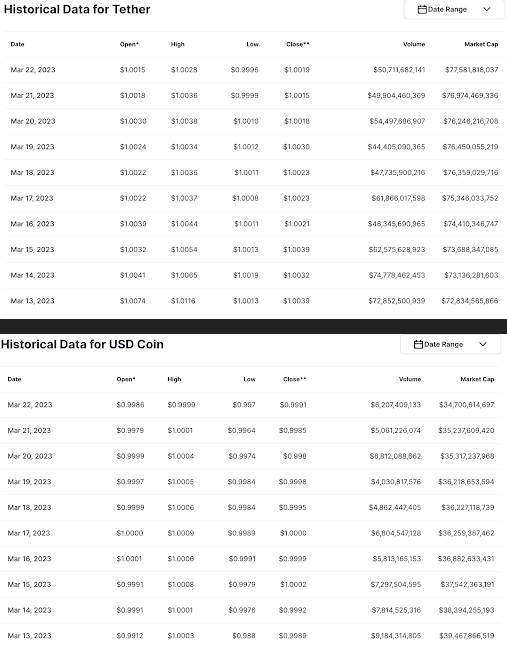

После краха SVB несколько стейблкоинов, как полностью зарезервированных, так и «децентрализованных», потеряли свои позиции. Хотя большинство из них с тех пор восстановились благодаря тому, что правительство США застраховало всех вкладчиков SVB, это поставило под сомнение риски, с которыми сталкиваются пользователи стейблкоинов, держа стейблкоин, который имеет значительную юрисдикционную концентрацию в одной стране или банковской системе.

Концентрация резервов может быть полезным инструментом для ускорения роста, но поскольку она сопряжена с неизбежными юрисдикционными рисками, она не подходит для стейблкоина, который играет центральную роль в отрасли. Tether рассматривает управление рисками как приоритет перед искусственно быстрым ростом. Мы надеемся, что наши конкуренты улучшат управление рисками и надежность, поскольку жизненно важно, чтобы индустрия стейблкоинов оставалась разнообразной и конкурентоспособной.

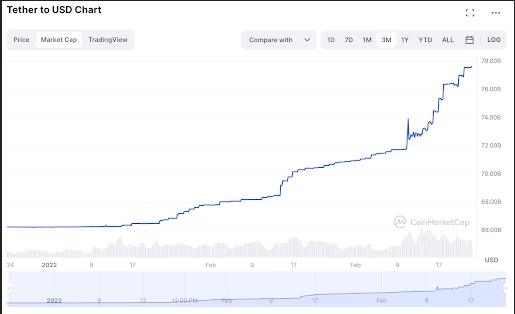

Tether набрала рыночную капитализацию за весь 2023 год, но после провала SVB Tether заработала примерно 6 миллиардов долларов за считанные недели.

Следовательно, конкуренты Tether столкнулись со значительным снижением своей рыночной капитализации по мере того, как пользователи выкупали свои активы.

Аналогичным образом, хотя Tether всегда сохранял значительное преимущество перед конкурентами по объему, эта тенденция сохраняется даже во время повышенной волатильности. Это примечательно, потому что объемы фактически увеличиваются в периоды кризиса активов, поскольку пользователи спешат обменять активы на другие, которые считаются более безопасными.

Эти тенденции могут означать сдвиг в предпочтении рынка стейблкоинам. Если эти тенденции сохранятся, это будет означать, что криптопользователи предпочитают стейблкоины за пределами США и стейблкоины, которые диверсифицировали свои резервы, чтобы защитить владельцев от банковских сбоев.

Управление рисками для эмитентов стейблкоинов явно включает в себя состав резервов, но также распространяется на юрисдикционные риски. Ранний акцент Tether на диверсификации юрисдикции позволил ему ориентироваться в этих рыночных условиях более плавно, чем многим его конкурентам.

Тем не менее, рыночные условия продолжают меняться, и Tether уделяет приоритетное внимание тщательному мониторингу глобальных экономических и нормативных изменений, чтобы защитить пользователей USD₮ и все децентрализованные протоколы, которые полагаются на USD₮.

Вполне вероятно, что эти меняющиеся предпочтения в отношении стейблкоинов не только приведут к более широкому внедрению и использованию Tether, но и приведут к тому, что USD₮ станет основной стабильной монетой, используемой в DeFi.

Стейблкоины и DeFi

Tether считает, что люди по всему миру должны иметь доступ к финансовым услугам, и точка! Однако в настоящее время именно богатые люди имеют полный доступ к различным финансовым услугам и продуктам, предлагаемым рынком, и в большей степени защищены традиционными финансовыми посредниками в случае кризисов.

De-Fi представляет собой убедительную модель расширения финансовых услуг для остальной части населения. Кроме того, нынешняя модель опирается на множество финансовых посредников, так что сам процесс использования финансовых услуг отнимает у пользователей все большую часть активов. Это неприемлемо.

В то время как USDC, как правило, доминирует в DeFi, мы считаем, что его концентрированная подверженность банковским рискам в США ставит под угрозу его собственные обещания децентрализации. В свете этих недавних рисков мы рассматриваем USD₮ как идеальный инструмент для небанковских и развивающихся рынков, позволяющий использовать DeFi, не подвергая себя трениям и волатильности. Есть много причин, по которым мы думаем, что Tether станет стабильной монетой номер один, используемой также в DeFi во многих сетях.

Интеграция USD₮ и внедрение всех протоколов и блокчейнов

Tether — одна из первых монет, которая была введена в новые протоколы для обеспечения ликвидности. Это потому, что Tether, который часто называют “источником жизненной силы” криптоэкономики, предлагает огромный пул ликвидности и активов, которые криптопользователи годами доверяли этим протоколам. Tether является крупнейшей и наиболее ликвидной стабильной монетой со значительным отрывом, и многие пользователи предпочитают использовать стабильные монеты в качестве одной из своих основных торговых пар, когда они используют DeFi. Пользователи USD₮ могут использовать различные вторичные рынки и протоколы DeFi для осуществления платежей или в качестве торговой пары против тысяч криптовалют.

USD₮ интегрирован в 13 широко используемых блокчейнов. USD₮ доступен разработчикам в самых разных средах, независимо от того, где они решат запустить свои протоколы. Кроме того, поскольку многие протоколы DeFi теперь развернуты в нескольких блокчейнах одновременно, USD₮ предоставляет разработчикам возможность обеспечить более плавный обмен активами из одной цепочки в другую.

USD₮ — наиболее широко распространенная, широко интегрированная и наиболее ликвидная стабильная монета в крипто-среде.

Децентрализация, стабильность и диверсификация

Как продемонстрировал недавний банковский кризис, юрисдикционная концентрация представляет собой экзистенциальный риск для полностью зарезервированной стабильной монеты. Если стабильная монета собирается широко использоваться в DeFi, она не должна нести с собой риски централизации, иначе это лишит многих преимуществ эти различные протоколы.

Tether предлагает разумную структуру резервов (хранение в основном казначейских облигаций, которые не подвержены банковским банкротствам и т.д.) и множество международных банковских партнеров для снижения юрисдикционного риска.

Кроме того, хотя некоторые люди могут подумать, что алгоритмический стейблкоин мог бы решить эти проблемы, потому что у него нет традиционных резервов, история показала нам, что эти стейблкоины на самом деле гораздо более рискованные и гораздо более нестабильные. Крупных успешных внедрений этих проектов не было. Полностью зарезервированные стейблкоины — это единственные стейблкоины, которые сохраняли свою стоимость в течение длительного периода времени.

Текущее использование USD₮ в DeFi

Есть много примеров ключевой роли USD₮ в растущем финансовом пространстве. Одним из таких примеров являются флэш-займы, которые позволяют пользователям брать взаймы широкий спектр токенов без размещения залога для обеспечения этих займов, при условии, что залог автоматически возвращается в рамках одной и той же транзакции.

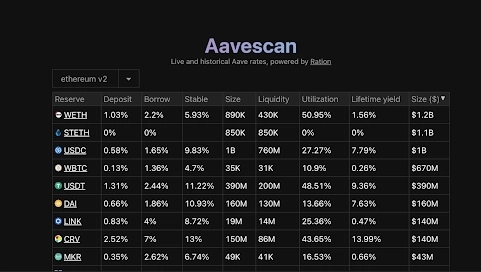

USD₮ также поддерживает различные кредитные проекты. В Aave, одном из крупнейших и наиболее широко используемых кредитных протоколов, USD₮ часто предлагает кредиторам наилучшую доходность, хотя она колеблется в зависимости от рыночных условий.

Интеграция между DeFi и биржами

Tether является наиболее широко используемой торговой парой на биржах. Это обеспечивает ему не только высокую ликвидность, но и удобство использования на различных биржевых платформах, к которым пользователи хотят получить доступ.

Это позволяет беспрепятственно переводить USD₮ из экосистемы DeFi на биржи без необходимости выполнения дополнительных шагов, таких как конвертация USD₮ в другой актив. Большинство бирж поддерживают торговые пары USD₮ для подавляющего большинства активов, которые они перечисляют.

Прозрачность резервов

Tether является лидером в области прозрачности резервов. Мы были первыми, кто опубликовал свои запасы в то время, когда другие компании скрывали информацию о своих запасах. Подтверждения Tether продолжали становиться все более подробными и масштабными по мере того, как мы раскрывали все больше и больше подробностей о наших резервах.

Tether также постоянно искала самых уважаемых аудиторов, которых только могла найти. Крупные аудиторские компании не проводят полных аудитов компаниям криптоиндустрии и, следовательно, также компаниям, производящим стабильные монеты, из-за неопределенности в бухгалтерском учете и регулировании, именно поэтому наши конкуренты также не проводят полных аудитов (несмотря на попытки обеспечить их безопасность). Несмотря на это, мы смогли заручиться поддержкой BDO Italia для предоставления регулярных подтверждений относительно резервов Tether. BDO инвестирует в привлечение талантов с соответствующими техническими знаниями для выхода на этот “новый” рынок, но наем и развитие внутренних возможностей аудиторских компаний чрезвычайно сложны на нынешнем рынке, поскольку опыт, как правило, переходит к компаниям, активно строящим будущее финансовой индустрии. Мы считаем, что тенденция задана, и аудиторским компаниям, которые стремятся к успеху в будущем, рано или поздно потребуется инвестировать и приобретать опыт.

В дополнение к ведущей прозрачности резервов в индустрии стейблкоинов, Tether продолжает получать значительную прибыль, которая способствует увеличению избыточных резервов, поддерживающих USD₮. Последние данные показывают, что чистая операционная прибыль затмевает последний квартал 2022 года, когда Tether зафиксировала прибыль в размере 700 миллионов долларов. Прогноз на второй квартал также позитивный.

Помощь пользователям USD₮ в возврате средств

Tether смог помочь смягчить последствия взломов в пространстве De-Fi, что может обеспечить дополнительную уверенность пользователям, которые используют USD₮ для взаимодействия с протоколами De-Fi.

Когда Poly Network была взломана, Tether быстро отреагировала и заморозила 33 миллиона долларов в долларах США за несколько мгновений до того, как они должны были быть переведены на Curve, что, возможно, привело к потере этих средств.

После взлома KuCoin Tether заморозили средства пользователей на сумму 33 миллиона долларов, которые были украдены. После взлома Yearn Finance Tether смогли заморозить 1,7 миллиона долларов, которые были украдены у пользователей. Tether даже смогли заморозить средства в долларах США на сумму 300 тысяч долларов, которые были украдены из личного кошелька пользователей, когда они раскрыли свой закрытый ключ через evernote. Фактически, в результате более чем 160 расследований на четырех континентах, Tether в настоящее время заморозили более 720 миллионов долларов в результате различных расследований.

Что история Tether может рассказать нам о будущем DeFi

Как и у большинства криптокомпаний, ранняя история Tether была наполнена экспериментами и вызовами, поскольку она понимала, что значит функционировать в зарождающейся децентрализованной финансовой системе. Tether, как компания, столкнулась со многими проблемами, но в конечном счете преодолела их, чтобы стать предпочтительной стабильной монетой для криптотрейдеров, разработчиков, инвесторов и пользователей на развивающихся рынках.

Преодоление этих ранних трудностей научило Tether ценности избыточного распределения по юрисдикциям, и эти принципы являются частью того, почему USD₮ имеет хорошие позиции для того, чтобы стать основным активом DeFi.

DeFi нужна стабильная монета, которая не вынуждает пользователей просто наследовать банковский риск. Это сведет на нет всю цель децентрализованных финансовых приложений!

Tether планирует продолжать поддерживать отрасль, пользователей, развивающиеся рынки и протоколы De-Fi, поскольку мы переходим к следующему этапу роста этой отрасли как глобального сообщества.

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- ChatGPT

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- прогнозирование

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- теория

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США