Копипаст

Копипаст | Отчет CARNIVAL (CCL) за 2 квартал 2020 года

- 13 июля 2020, 09:17

- |

О чем речь

Вышел отчет круизной компании CARNIVAL (CCL), в который уже вошли данные за период ограничительных мер в связи с распространением вируса.

Компания выглядит дешевой при стоимости 16$ имеет 28$ активов на акцию.

Я думаю, что отчет данной компании будет интересно посмотреть, так как он, вероятно, неплохо отражает ситуацию в туристической отрасли в целом.

Подробности

Если смотреть на CARNIVAL «издалека», то могут возникнуть мысли по типу: рынок восстановился, а карнивал еще нет. Временные проблемы пройдут, а люди потом также будут заказывать круизы, да еще какие-то фонды их покупают и так далее. Котировки иногда растут на 10-20% в день, плюс цена небольшая, так и затягивает всех начинающих.

Но давайте посмотрим поближе, что там внутри.

Данные за 3 месяца, 31 мая 2020 конец отчетного периода. Что нам сообщают в самой компании:

«Мы полагаем, что влияние COVID-19 на нашу деятельность будет оказывать существенное негативное влияние на наши финансовые результаты и ликвидность, и такое негативное воздействие может продолжаться и после прекращения вспышки.»… мы продолжаем ожидать чистого убытка за второе полугодие 2020 года.

… мы пришли к выводу, что сможем генерировать достаточную ликвидность для выполнения обязательств, по крайней мере, в течение следующих двенадцати месяцев.».

Звучит не очень оптимистично.

Что по цифрам (доходы):

Выручка упала на 84% по сравнению с прошлым кварталом или кв/кв. Основные статьи выручки – продажа билетов (2/3 выручки) и сервисы на борту и прочее (экскурсии на берегу). То, что осталось от выручки, это вероятно, заслуги марта месяца. Отдыхали те, кто ушел в море ранее.

Чистый убыток составил 4,177 млрд $ и 5,155 от начала года. Стоит отметить, что из них соответственно 1,364 и 2,096 – это переоценка goodwill.

Даже если не учитывать гудвил, то мне не нравится в этих цифрах, что за последний квартал компания показала убыток равный плюс/минус средней годовой чистой прибыли.

Смотрим годовые данные по чистой прибыли

Естественное снижение расходов на еду, топливо, обслуживания клиентов на борту и подобное не особо изменило общую картину. Руководство предприняло шаги к уменьшению издержек, но опять же, из-за goodwill эффекта не видно.

«Мы предприняли и продолжаем принимать меры по улучшению нашей ликвидности, в том числе по капитальным затратам и сокращению операционных расходов, приостановлению выплат дивидендов и выкупу акции. В мае 2020 года мы объявили об увольнениях, отпуске и сокращении зарплат в компании, включая высшее руководство.»

Можно сказать, что серьезность ситуации компания поняла только к концу 2го квартала, т к, по их же словам, максимальные меры они начали принимать только в мае. А за 1 кв выплатили 689 млн на дивиденды.

Отсюда вывод, что снижение общих затрат мы увидим только в следующем отчете.

Что по цифрам (активы):

Компания резко нарастила долгосрочный долг – на 6,674 млрд $, это более 2 с лишним годовые прибыли. Суммарно обязательства составляют почти 29 млрд $.

Смотрим данные по долгам

По оценкам компании, ликвидности им точно хватит на следующие 12 месяцев.

Выход в работу части кораблей планируется на август, это самая ранняя дата. Обещают соблюдение требований эпидемиологической безопасности.

Руководство ожидает убыток и во втором полугодии.

Компания выглядит дешевой при стоимости 16$ имеет 28$ активов на акцию.

Исходя из вышенаписанного, пока растет только долг, полученные деньги будут тратить на поддержание жизни. Если сожгут все 6,674 млрд, то это будет минус 1/3 акционерного капитала.

Компания ускоряет вывод из флота судов, в 2020 планирует вывести 13 единиц, это 9% флота. Поставки новых судов откладывают на более поздние даты.

Что по цифрам (бизнес):

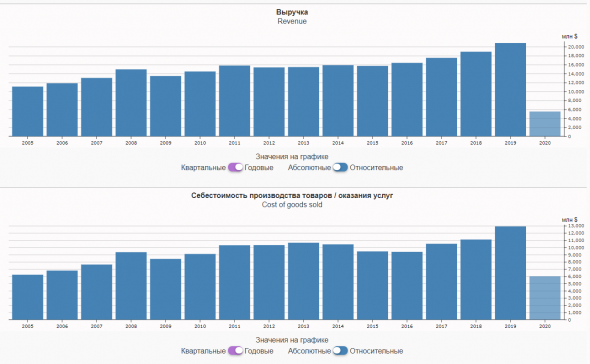

В последние несколько лет компания демонстрировала хороший рос выручки, но себестоимость не отставала.

Смотрим годовые данные выручка и косты

Из-за этого чистая прибыль почти не менялась. Из нее около 40% направлялось на дивиденды, часть на байбэк.

Акционерный капитал был стабилен 10 лет.

В моем понимании – это чисто дивидендная компания, которая в данный момент их не платит.

Что в итоге?

Я думаю, что текущая дешевизна не случайна, 4 млрд убытка, будущие убытки, отмена дивидендов, не понятные перспективы начала работы и спроса на услуги, при активном росте долга.

Про спрос компания сообщает, что в первые три недели июня 2020 года, почти 60 процентов бронирований на 2021 год были новыми, остальные – это перенесенные заявки.

На котировки очень сильное влияние оказывает ограничение на передвижение и массовые мероприятия. Если начнет улучшаться эпидемиологическая ситуация или хотя бы 1 вакцину утвердят, то и бизнес компании перестанет чахнуть.

По сути, привлекательность компании для инвестиций зависит от внешних факторов, на которые руководство CARNIVAL не может оказывать влияния. Если с вирусом будут долго бороться, то компания может обанкротится или набрать неподъемный долг, на обслуживание которого и будет работать, а про хорошие дивиденды можно будет забыть на долго.

А вот на эффективность работы с издержками повлиять может, это мы увидим в следующем отчете.

Покупать или нет, решать каждому самостоятельно. Лично я не вижу причин чтоб купить сейчас, а не через месяц или квартал, вообще до появления понятных аргументов ЗА.

теги блога Stodnes

- иллюзия кластеризации

- bitcoin

- CARNIVAL

- ccl

- first republic bank

- globaltrans

- Incyte

- NVDA

- Nvidia

- paypal holdings

- PYPL

- S&P500

- акции

- акции США

- банки США

- банки США

- биткоин

- валюта

- Второе дно

- делистинг акций

- денежно-кредитная политика

- дивиденды

- доллар

- инвестирование

- инвестиции

- инфляция

- квартальный отчет

- Ключевая ставка ЦБ РФ

- когнитивные искажения

- кризис

- Криптовалюты

- отчёт

- оффтоп

- ошибка выжившего

- программа

- психология

- пузырь

- развитие

- справедливая стоимость

- справедливая цена

- ставка ЦБ РФ

- стратегия

- торговый софт

- трейдинг

- фондвый рынок

- фондовый рынок

- ФРС

- Фундаментальный анализ акций

- ЦБ РФ

- экономика России

- юмор

Иван Золотов, скриншоты со своего сайта, stodnes.ru / показатели компаний.

aster, в отчете компания пишет, что консультировались со специалистами, сделают все, чтобы гости были в безопасности и пр.

Но вообще, я думаю, основной риск — это затягивание пандемии. Т к из-за этого они не могут зарабатывать

Это типа как обязали строить двухкорпусные танкера.

Существующие схемы вентиляции показали что она прекрасно разносит инфекцию…