SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Эффективные рынки и гуру

- 19 августа 2014, 11:23

- |

Много споров возникает вокруг теории эффективных рынков. Эффективны ли рынки или нет, вот в чем главный вопрос. Сторонники эффективных рынков полагают бессмысленным пытаться обыграть рынок, так как последний эффективный и учитывает всю информацию в цене. Так же ставится под сомнение различные методы прогнозирования рынка опять же ввиду того, что рынок уже все учитывает, в том числе и Ваш прогноз. Есть статистика, согласно которой превосходство над рынком в виде дополнительного избыточного дохода (так называемая «альфа») носит случайных характер и по закону больших чисел это превосходство исчезает. Надо сказать, что это действительно так. Последователи эффективного рынка ликуют и предлагают нести деньги в индексные фонды, так как это лучшая стратегия инвестирования. 1:0 в пользу пассивного инвестирования.

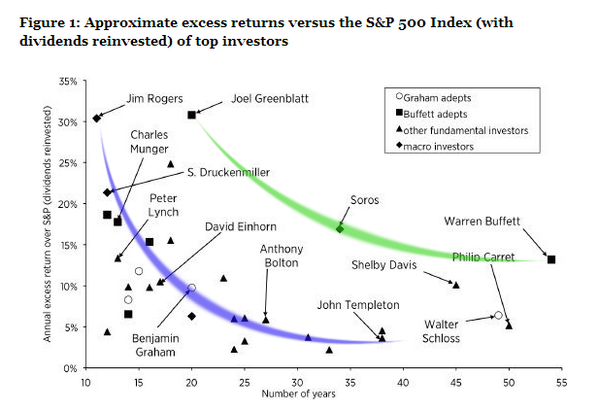

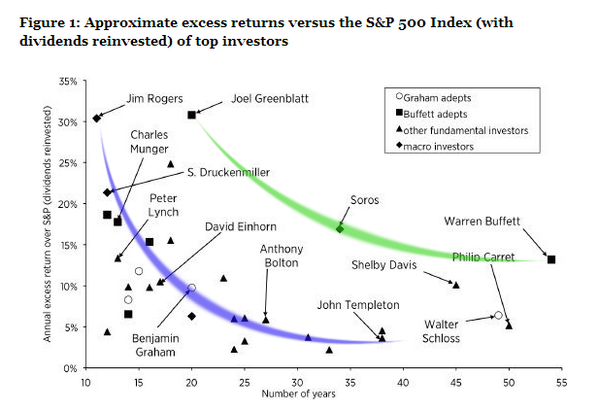

На диаграмме показано превосходство над рынком с течением времени. Тут представлены различные подходы к инвестированию. Это гуру рынка. Так вот большинство из стратегий действительно теряют свое преимущество над рынком со временем. Синяя линия это ярко показывает. Это упрощенное представление регрессионной модели без эксцессов. Мало того что превосходство над рынком уменьшается, так это еще происходит нелинейно с ускорением. Вот печалька! Если гуру рынка очень даже вписываются в теорию эффективного рынка, то, что делать нам, простым трейдерам и инвесторам? Есть надежда! Надежда оказалась на зеленой кривой. Это те гуру, которые демонстрируют значительное превосходство над рынком. Ликуйте последователи гуру, не все так плохо! Радует, что все же долгосрочные неэффективности имеются, и теория эффективного рынка может применяться к рынкам только условно, с ограничениями. Ибо само существование зеленой кривой гуру противоречит теории. Зеленая кривая не только выше по избыточной доходности, но и убывает гораздо медленнее со временем. 1:1 — паритет между активным и пассивным инвестированием. Хотя надо признать притяжение теории больших чисел и на эти светила инвестирования то же влияет. По этой модели, кстати, мы видим путь гуру. Вот Сорос, например, со временем станет Баффетом в смысле эффективности. Но расслабляться не стоит.

Далее читать на tradernet.ru

На диаграмме показано превосходство над рынком с течением времени. Тут представлены различные подходы к инвестированию. Это гуру рынка. Так вот большинство из стратегий действительно теряют свое преимущество над рынком со временем. Синяя линия это ярко показывает. Это упрощенное представление регрессионной модели без эксцессов. Мало того что превосходство над рынком уменьшается, так это еще происходит нелинейно с ускорением. Вот печалька! Если гуру рынка очень даже вписываются в теорию эффективного рынка, то, что делать нам, простым трейдерам и инвесторам? Есть надежда! Надежда оказалась на зеленой кривой. Это те гуру, которые демонстрируют значительное превосходство над рынком. Ликуйте последователи гуру, не все так плохо! Радует, что все же долгосрочные неэффективности имеются, и теория эффективного рынка может применяться к рынкам только условно, с ограничениями. Ибо само существование зеленой кривой гуру противоречит теории. Зеленая кривая не только выше по избыточной доходности, но и убывает гораздо медленнее со временем. 1:1 — паритет между активным и пассивным инвестированием. Хотя надо признать притяжение теории больших чисел и на эти светила инвестирования то же влияет. По этой модели, кстати, мы видим путь гуру. Вот Сорос, например, со временем станет Баффетом в смысле эффективности. Но расслабляться не стоит.

Далее читать на tradernet.ru

13 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

С Днём защитника Отечества!

23 февраля — это день, который традиционно ассоциируется с силой, ответственностью и готовностью принимать решения. В инвестиционной сфере...

13:00

теги блога Lukasus

- Apple

- ETF

- EURUSD

- Forex

- HFT

- IPO

- pimco

- QE

- S&P500

- Smart-lab Challenge 2013

- SmartLab Challenge 2013

- VIX

- американская биржа

- банки

- богатство

- боковик

- введение

- видеоблог

- внутридевная торговля

- волатильность

- газ

- Газпром

- грааль

- гривна

- гуру

- деньги

- дефляция

- доверительное управление

- долг

- доллар

- Доллар Рубль

- доллар США

- ДУ

- евро

- ЕС

- ЕЦБ

- заработал

- золото

- инвестирование

- инвестиции

- Китай

- коррекция

- коэффициенты

- кризис

- кризис 2011

- Крым

- Ларри Вильямс

- ликвидность

- мировая экономика

- МТС

- нефть

- Нефть Brent

- Облигации

- оптимизация

- опцины

- опционы

- оффтоп

- падение

- падение рынка

- покупка опционов

- портфель

- прогноз

- публичность

- пузырь

- рейтинг

- россия

- РТС

- рубль

- рынки

- рынок

- санкции

- Система биржевой торговли

- Скальпинг

- снижение

- Сорос

- социальный трейдинг

- стратегия

- торговая система

- торговля

- трейдер

- трейдинг

- тренд

- трендовая система

- Украина

- управление активами

- уровни

- успех

- успех трейдера

- финансовый кризис

- финансовый кризис 2011

- фондовые рынки

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ рынка

- хэдж фонды

- экономика США

- эффективность

- эффективность рынка

- юмор

Сейчас читаю книгу «Подлые рынки и мозг ящера». В книге разоблачается теория эффективных рынков. Мозг большинства инвесторов, в том числе и профессиональных управляющих принимает иррациональные решения и это заложено отчасти в рыночной цене. В общем идея в принятии иррациональных решений на так называемых «эффективных „рациональных рынках“» и наоборот…

Грэхем, насколько я помню, вообще ничего крутого не показывал. А Роджерс и Сорос торгуют совсем разные рынки, почему их сравнивают с СП500 — непонятно.