Блог им. Investovization

ММК (MAGN). Отчет за 2023г. Дивиденды. Перспективы.

- 10 февраля 2024, 16:09

- |

Приветствую на канале, посвященном инвестициям! 06.02.24 вышел отчёт по МСФО за 2023 г. компании ММК (MAGN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Магнитогорский металлургический комбинат (ММК) — крупнейший российский производитель стали. Активы компании представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой черных металлов. На долю группы приходится более 16% объема выпуска стали в стране. Входит в ТОП 5 по этому показателю.

Самообеспеченность в ресурсах средняя: уголь 40%, железорудное сырьё 17%, электроэнергия 75%. Производственные мощности 16 млн тонн стали в год. ММК – производитель полного цикла с фокусом на премиальную продукцию. Исторически компания концентрируется на отечественном рынке и странах СНГ. Группа состоит из трёх бизнес сегментов: Российский, Турецкий и угольный.

В 2022 году основной владелец ММК Виктор Рашников, которому принадлежит около 80% акций, перевел свою долю в компании из юрисдикции Кипра в Россию. А в августе 2022 года Рашников и ММК попали под блокирующие санкции США.

Также с марта 2022 года Евросоюз запретил поставки стали и железа из России. На экспорт ММК отправлял около 20% продукции, из них на Европу приходилось менее 20%.

Текущая цена акций.

После окончания частичной мобилизации, с октября 2022 года акции ММК находятся в мощном восходящем тренде. За это время они взлетели в 2,5 раза. С начала 2024 года рост составил около 8%. Но до исторических максимумов котировки должны прибавить еще 40%.

Операционные результаты.

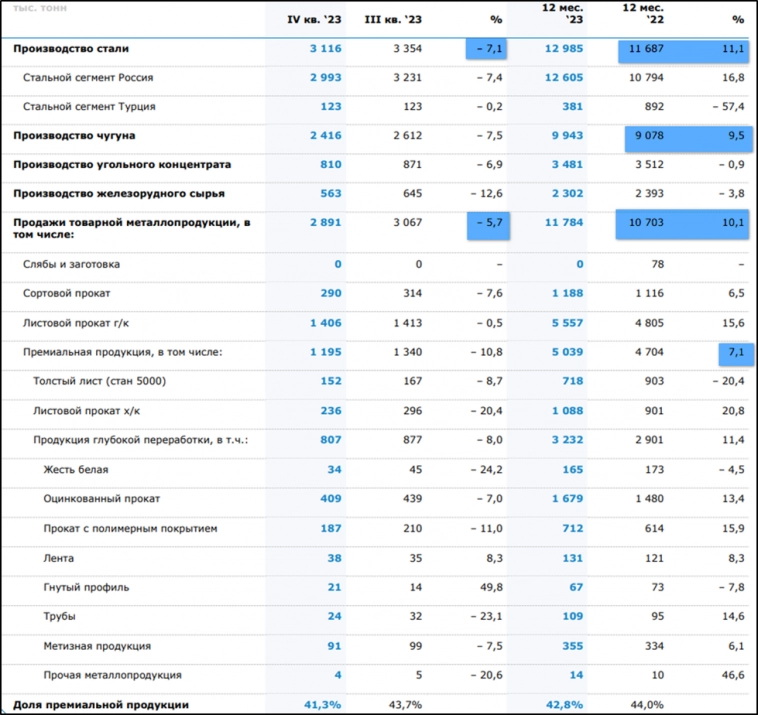

Производство чугуна по итогам 2023 года выросло на 10%, а стали на 11% до 13 млн тонн, отражая благоприятную конъюнктуру российского рынка. Весь рост производства пришёлся на российский сегмент, а выплавка стали на Турецком активе сократилась на 57% из-за сложной макроэкономической ситуации в Республике. Таким образом, на Турецкий сегмент пришлось 3% от всего производства.

Объемы продаж выросли на 10% на фоне роста спроса со стороны строительной и автомобильной отраслей, машиностроения, а также благодаря расширению продаж в страны ближнего зарубежья.

Продажи премиальной продукции выросли на 7% относительно прошлого года. Правда, доля в общих продажах немного снизилась до 43%.

Также отметим снижение в четвёртом квартале производства на 7% и продаж на 6% в связи с ремонтами.

На диаграмме видно, что операционные результаты в целом восстановились и уступают только рекордному 2021 году.

Цены на сталь.

Цены на стальную продукцию в России в 2023 году были ниже год к году, но последние 10 месяцев они стабильны. К слову, текущие цены примерно в 1,5 раза ниже максимумов 2021 года, но заметно выше, чем с 2017 по 2020 г.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 2023:

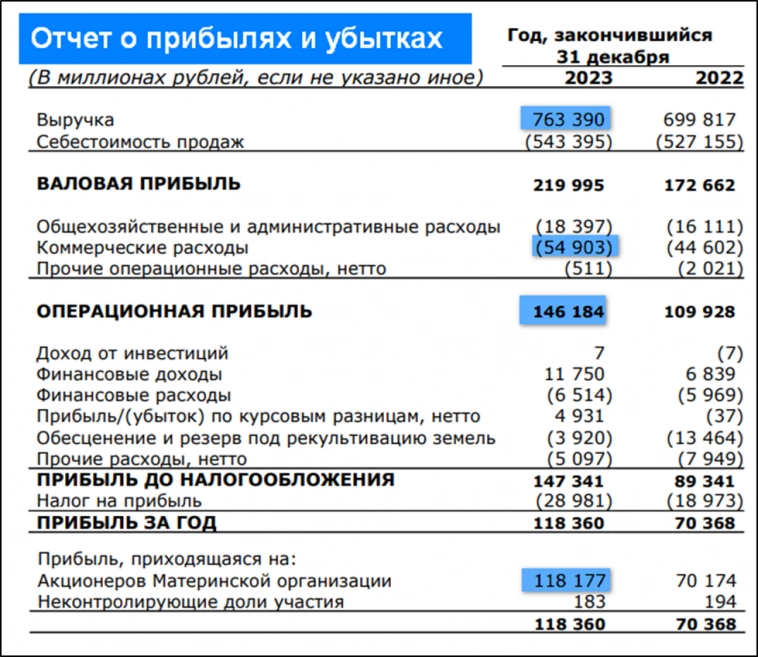

- Выручка 763,4 млрд (+9% г/г);

- Себестоимость 543,4 млрд (+3% г/г);

- Коммерческие расходы 54,9 млрд (+23% г/г);

- Операционная прибыль 146 млрд (+33% г/г);

- Финансовые доходы-расходы = 5,2 млрд (рост в 5,7 раз г/г);

- Курсовые разницы 4,9 млрд (по сравнению с убытком год назад);

- Обесценение и резерв под рекультивацию земель -3,9 млрд (а год назад был -13,4 млрд);

- Чистая прибыль 118 млрд (+68% г/г).

Таким образом, рост чистой прибыли обусловлен как ростом на треть операционных результатов, так и неоперационных статей (курсовые разницы, обесценение резервов, финансовые доходы).

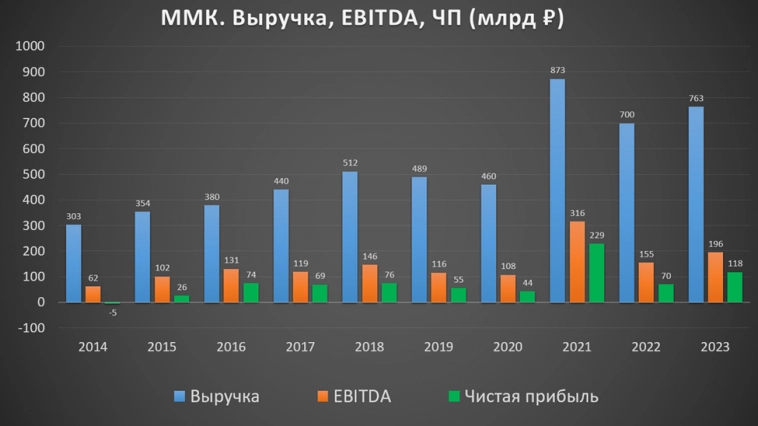

На годовом горизонте видно, что 2023 год по финансовым результатам уступает только рекордному 2021 году, но при этом заметно лучше остальных.

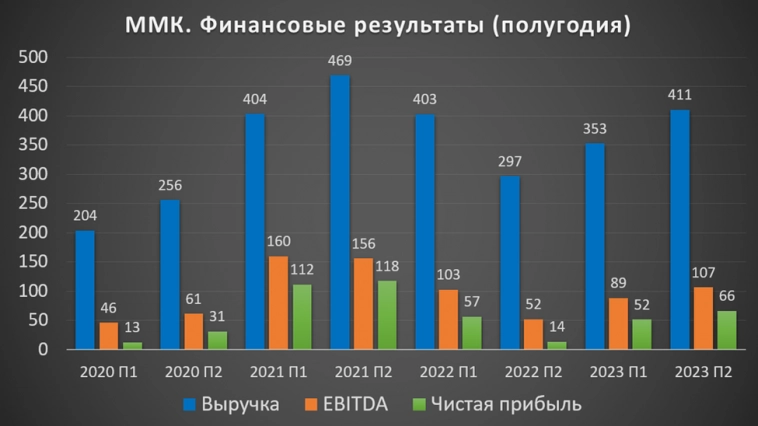

На диаграмме в разрезе полугодий отражено постепенное восстановление результатов после спада во втором полугодии 2022 года, вызванного геополитическими обстоятельствами. Также отметим, что второе полугодие 2023 года оказалось лучше первого.

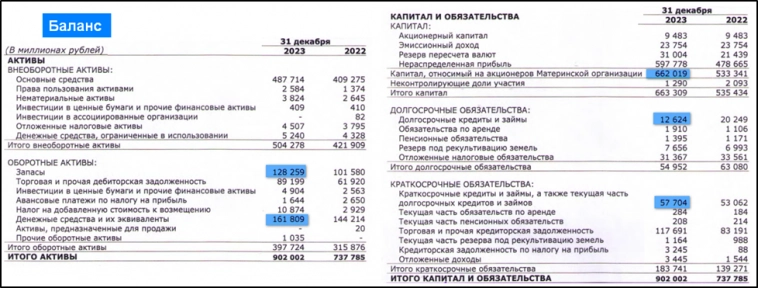

Баланс.

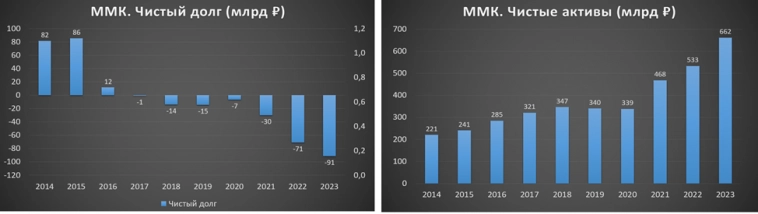

- Чистые активы 662 млрд (+24% г/г). Т.е. на такую сумму активы превышают обязательства.

- Запасы 128 (+26% г/г). Рост из-за того, что объемы производства превышают объемы продаж.

- Денежные средства 161,8 млрд (+12% г/г).

- Суммарные кредиты и займы 70 млрд (-3% г/г).

Таким образом, чистый долг отрицательный: -91 млрд. Это говорит об отличной финансовой устойчивости и возможности выплатить хорошие дивиденды.

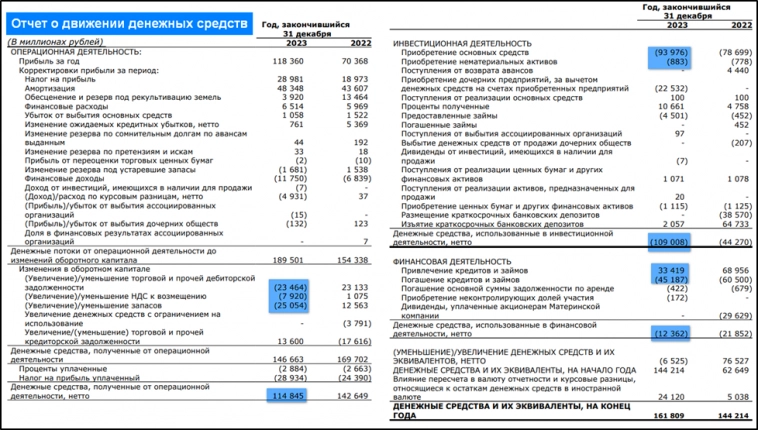

Денежные потоки.

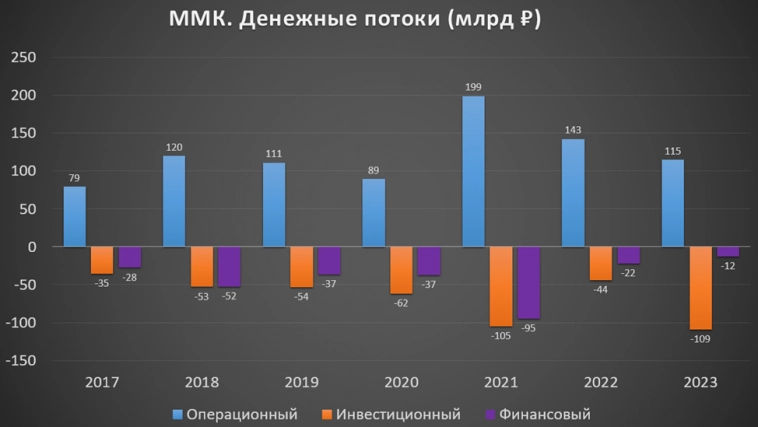

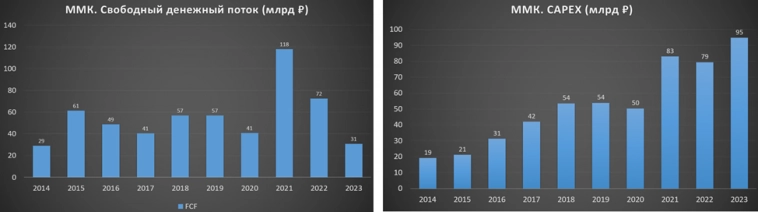

- операционная деятельность 114,8 млрд (-21% г/г). Именно столько денег поступило в компанию за полгода. Основная причина снижения — это рост запасов и дебиторской задолженности.

- инвестиционная деятельность -109 млрд (+146% г/г). При этом капитальные затраты составили 95 млрд. Это максимальное значение за все годы. Плюс 22,5 млрд ММК заплатил за покупку угольной шахты имени Тихова. Кстати, более 10 млрд компания получила процентами по вкладам.

- финансовая деятельность -12 млрд. Это результат частичного гашения долга.

Из диаграммы видно, что операционный поток в прошлом году оказался слабее, чем в предыдущие два года, но всё же лучше, чем в среднем до 2020 года.

В итоге, свободный денежный поток, который важен при определении дивидендов, составил 31 млрд за год. Это самый низкий результат за 9 лет, он в разы хуже, чем в предыдущие два года, главным образом это связано с ростом капитальных затрат и увеличением запасов.

Дивиденды.

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

Ранее, ММК была одной из немногих компаний, которые платила дивиденды ежеквартально. Причём доходность была довольно высокой. Но по итогам 2022 года компания не стала выплачивать дивиденды. Рашников это аргументировал тем, что инвестиционная программа приоритетней.

Учитывая, что Северсталь недавно возобновила дивидендные выплаты. Полагаю, можно рассчитывать на то, что и ММК может также вскоре рассмотреть этот вопрос. Но т.к. свободный денежный поток минимальный, то даже выплата 100% FCF обеспечит только 2,7₽ на акцию, т.е. менее 5% доходности. Если же компания решит выплатить все денежные средства за вычетом долгов, то дивиденды могут превысить 8₽, т.е. доходность может быть около 15%. Но скорей всего будет выбран какой-то промежуточный вариант, думаю, что можно ориентироваться на 5,4₽ (около 10% доходности). Решение о дивидендах ожидается весной.

Перспективы.

Основной спрос на стальную продукцию обеспечивает строительная отрасль, которая установила рекорд в секторе жилищного строительства в 2023 году. Также из-за специальной военной операции увеличился спрос на сталь для производства техники и боеприпасов. Дополнительное положительное влияние оказывает импортозамещение в машиностроении.

Среди возможных будущих драйверов:

- рост производства в автомобильной промышленности;

- значительно более широкое применение технологий строительства жилья на стальном каркасе;

- строительство новых инфраструктурных проектов, которые требуют большого количества стали, таких как Сила Сибири 2.

Вообще ММК проводит большую инвестиционную программу. Среднегодовой капекс был запланирован на уровне $1,25 млрд до 2025 года. С увеличением трат на экологию в 2 раза. При этом компания ожидала положительный эффект дополнительно $780 млн на EBITDA к 2025 году. И как мы уже видели, последние три года капитальные затраты существенно выросли. В 2024 году также ожидается высокая инвестиционная активность, что негативно повлияет на свободный денежный поток, а, следовательно, и на дивиденды.

Риски.

Возможные риски:

- Ожидаемое замедление темпов строительства из-за высокой ключевой ставки ЦБ и сворачивания льготной ипотеки.

- Возможное снижение цен на металлопродукцию;

- Налоговые риски. Например, компания в 2023 году выплатила так называемый, разовый «добровольный» налог, который превысил 3 млрд.

- Минимум до конца 2024 года действуют новые экспортные пошлины на широкий перечень товаров с привязкой к курсу рубля, в частности, это касается металлургов.

Мультипликаторы.

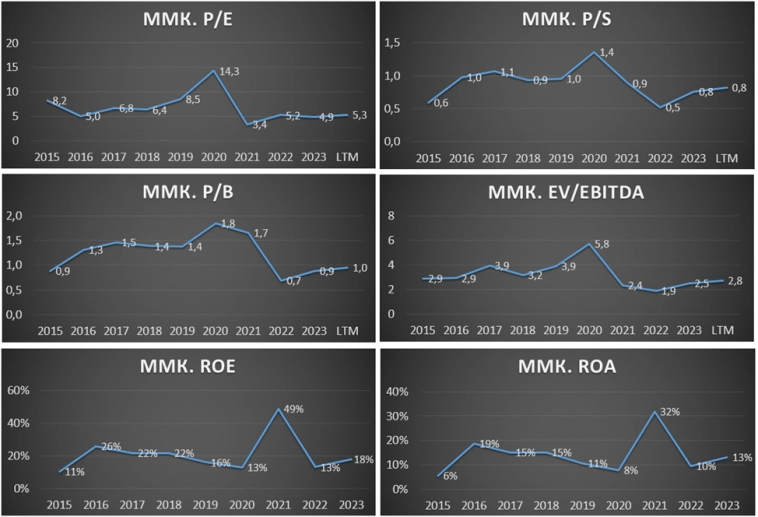

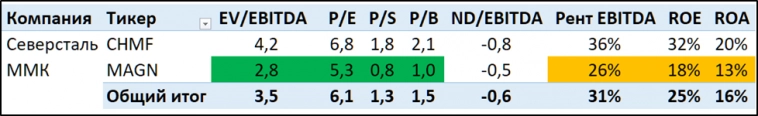

По мультипликаторам ММК оценена средне относительно своих исторических значений:

- Текущая цена акции = 56,4 ₽; капитализация = 630 млрд ₽

- EV/EBITDA = 2,8

- P/E = 5,3; P/S = 0,8; P/B = 1

- Рентаб. EBITDA 26%; ROE = 18%; ROA = 13%

Относительно Северстали, ММК исторически, оценена значительно дешевле, в первую очередь по причине того, что Северсталь гораздо более эффективная компания.

Выводы.

ММК – это одна из крупнейших металлургических компаний в РФ и мире.

Самообеспеченность сырьем у нее ниже, чем у Северстали, поэтому себестоимость производства выше, рентабельность хуже.

Операционные результаты показывают возврат к пиковым производственным значениям.

Финансовые результаты высокие и уступают только 2022 году. Причем второе полугодие оказалось сильнее первого.

У ММК отрицательный чистый долг, что говорит об отличной финансовой устойчивости.

Свободный денежный поток самый низкий за последние 9 лет. Деньги подзависли в запасах и выросла дебиторская задолженность. На 2024 год запланированы большие инвестиции, что также негативно повлияет на свободный денежный поток и на дивиденды.

На данный момент акция слабо защищает от девальвации, потенциальная дивидендная доходность ниже, чем по вкладам, финансовые результаты зависят от цен на сталь в России, за которыми следит государство. Плюс ожидается спад спроса со стороны стройки.

По мультипликаторам компания оценена средне. Текущая справедливая цена акций в районе 52₽.

Мои сделки.

Не так давно я закрыл с прибылью позицию по ММК, конечно она была не такая высокая, как в 2021 году, но в целом тоже неплохо. На данный момент компания оценивается недорого и после окончания инвестиционной программы, ММК вероятно, вернется к высоким дивидендам. В случае коррекции буду заново формировать позицию. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Пока что единственный результат это испарившиеся деньги и дивиденды за 2 года.

Такое чувство что после инвестиционного цикла никто не ожидает, что рентабельность компании вырастет хоть как-нибудь.

Потому что в случае роста рентабельности хотя бы до уровня Северстали или НЛМК капитализация ММК должна будет вырасти в 2 раза.

Получается что деньги потратили, а лучше бы просто отдали акционерам — возврат на капитал у фондового рынка больше чем у инвестпрограммы ММК.