Блог им. Lighthouse_invgroup

Как инвестировать при высокой Ключевой ставке? Акции и облигации

- 30 января 2024, 11:06

- |

Изредка бывает так, что Центральный Банк (ЦБ), пытаясь победить излишне быстро растущие цены на потребительские товары, повышает ключевую ставку до очень высоких величин – для развитой страны ставка больше 10% обычно считается высокой, для развивающейся высокой считается ставка 15–20%

Ключевая ставка ЦБ – это минимальная ставка, под которую ЦБ кредитует частные банки, которые потом выдают кредиты физлицам и юрлицам.

▪️ Соответственно, при снижении ключевой ставки частные банки получают от ЦБ кредиты под меньшие ставки, чем раньше, и выдают кредиты также под меньшие ставки с целью максимизировать прибыль.

Низкие ставки позволяют заёмщикам платить по кредитам меньше, чем они платили бы раньше, направив больше средств на потребление (физлица) и развитие бизнеса (юрлица).

▪️ Снижение ставки приводит также к ещё одному драйверу роста экономики. После снижения ставки банки часто готовы перекредитовать клиента, который ранее взял долг по более высокой ставке – то есть дать клиенту денег в долг, чтобы тот закрыл кредит в другом банке под бОльший процент, чем ему только что выдали.

Таким образом, банк, выдавший кредит для покрытия старого кредита, получает больше прибыли за счет нового клиента.

Рассмотрим теперь то, каким образом высокие ставки в экономике влияют на ценовую динамику акций и облигаций.

Разберем эту ситуацию на конкретном примере.

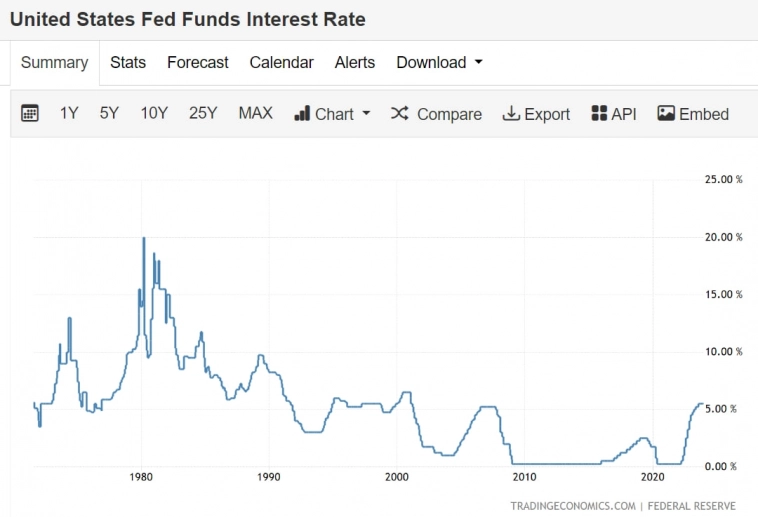

В начале 1980-х ФРС США (местный Центробанк) принял решение о сильном повышении ставок для борьбы с двузначной инфляцией.

На пике, в начале 1980-х, ставки доходили до 20% и вплоть до 1985 года оставались выше 10%.

На активах это отразилось следующим образом.

1. Акции

В июле 1982 года индекс акций S&P 500 достиг минимума с 1954 года (несмотря на то, что объем экономики США с того момента вырос почти в 2.3 раза с учетом инфляции).

Мультипликатор CAPE (Капитализация рынка акций / усредненную за 10 лет суммарную прибыль публичных компаний индекса S&P 500 за вычетом инфляции) был равен в этот момент 8 – то есть расчетная фундаментальная доходность при покупке акций составляла

100% / 8 = 12.5% годовых в долларах (без учета будущего роста прибылей компаний, но с учетом будущей инфляции при условии, что она будет такой же, как средняя за последние 10 лет)

2. Облигации

В первой половине 1980-х годов расчетная доходность к погашению по 10-летним облигациям США составляла от 10 до 15% годовых, со средним значением около 12% годовых номинально в долларах.

Все данные, приведенные выше, уже были доступны в моменте в 1982 году, и по ним можно было составлять стратегию инвестирования на будущее.

Для корректного сравнения рисков и доходности возьмём за основу момент минимальной цены по акциям и облигациям.

В этот момент расчетная доходность составляла:

1. По акциям – 12.5% годовых (без учета прироста прибылей, но с учетом инфляции ~3% годовых)

2. По облигациям – 15% годовых (без учета инфляции) – т. е. 12% годовых с учетом инфляции в 3% годовых

Таким образом, расчетная доходность по обоим типам инструментов оказалась в моменте более-менее схожей.

Ключевой вопрос состоит в следующем – насколько сильного роста прибылей стоит ожидать в будущем, чтобы премия за риск вложений в акции была достаточной?

Среднеисторический темп роста корпоративных прибылей в США составлял около 6–6.5% реальным в год – по Джону Боглу.

Тем не менее, следует учесть, что такие цифры были получены в основном за счет периодов сильного роста экономики в 1940-1960-х годах, и в 70-х годах не наблюдались.

Для консервативной оценки можно взять, ориентируясь на цифры по прибыли 1940-1970-х, прогнозный рост корпоративных прибылей в районе 3–4% годовых реальными и 6–7% номинальными.

Таким образом, по акциям получаем:

100%* 1/ CAPE + EPS annual growth = 15.5% годовых реальными – с учетом как текущей прибыли, так и прогнозного роста корпоративных прибылей, но без учета спекулятивных переоценок.

Тем не менее, поскольку исторически рынок акций склонен возвращаться по цене к своему среднему (в США по CAPE это около 16–17, а CAPE в моменте был равен 8), можно было ожидать, что ещё около 0.5-1% в год доходности по акциям можно будет получить в перспективе 10 лет от возврата мультипликаторов к среднеисторическим значениям.

Таким образом,до 16% годовых реальными с учетом спекулятивного прироста в ближайшие 10 лет на момент максимального спада цены по акциям ожидать было можно.

По облигациям получаем около 12% годовых реальными в год.

Вывод: Исторически, средняя премия за вложения в акции составляет около 3–4%.

В данном случае премия имеется, и вложения в акции являлись в моменте оправданными, даже с учетом огромных ставок по гос. облигациям.

Исторические результаты по акциям S&P 500 с учетом дивидендов составили в 1980-х около 17–20% годовых номинальными.

Не является индивидуальной инвестиционной рекомендацией

Благодарю за внимание!

В своем телеграм-канале я регулярно выкладываю краткие разборы по финансовым показателям компаний, а также разбираю другие вопросы, касающиеся инвестирования на фондовом рынке.

t.me/lighthouse_investment_rus

теги блога Ndsfaetb

- bitcoin

- CAPE

- ethereum

- P/E

- S&P 500

- S&P500

- VOC

- акции

- акции США

- Аргентина

- Аргентинское песо

- Байден

- банк

- баффет

- биткоин

- бюджет

- ввп

- ВВП России

- Великобритания

- Гиперинфляция

- Голландская Восточно-Индийская компания

- Голландская Ост-Индская Компания

- госдолг

- деньги

- дефицит бюджета

- доллар

- доллар США

- защита от инфляции

- золото

- индекс S&P 500

- индекс акций

- Индекс акций США

- Индикатор Баффетта

- инфляционное таргетирование

- инфляция

- инфляция в Аргентине

- история

- Кастро

- Ключевая ставка ЦБ РФ

- кредит

- криптовалюта

- Куба

- кэти вуд

- медь

- мировая экономика

- монетизация

- Нидерланды

- норвегия

- норвежский пенсионный фонд

- Норвежский суверенный фонд

- Норвежский фонд

- Обама

- облигации

- правительство

- пузыри

- пузырь

- пузырь на фондовом рынке

- развитые страны

- резервная валюта

- Рэй Далио

- санкции

- санкции сша

- серебро

- Сингапур

- стейблкоин

- трейдинг

- фиат

- форекс

- Франция

- ФРС

- ЦБ

- швейцария

- швейцарский франк

- экономика

- экономика Аргентины

- экономика США

- эмиссия