Блог им. Investovization

Башнефть (BANE). Отчет за 3Q 2023г. Дивиденды. Потенциал.

- 29 декабря 2023, 20:47

- |

Приветствую на канале, посвященном инвестициям! 30.11.23 вышел отчёт за третий квартал 2023 г. компании Башнефть (BANE). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

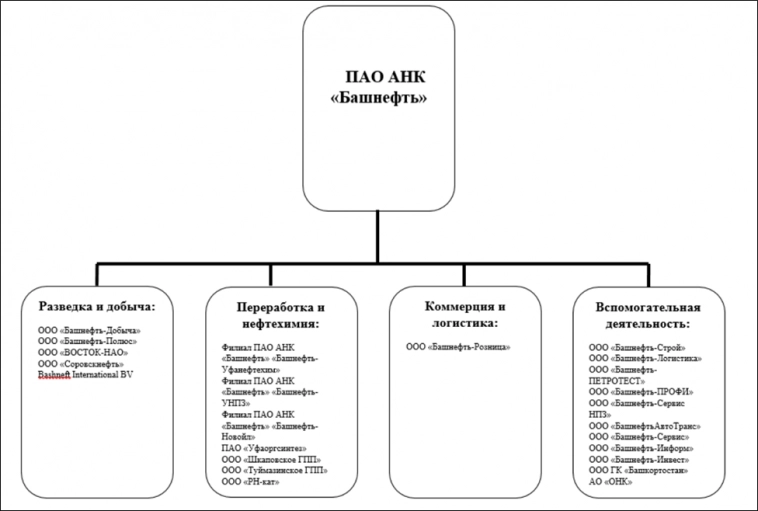

Башнефть – это одно из старейших предприятий нефтегазовой отрасли страны, осуществляющее деятельность по добыче и переработке нефти и газа, реализации нефтепродуктов и продуктов нефтехимии. Компания входит в топ-10 предприятий России по объему добычи нефти и в топ-5 — по нефтепереработке.

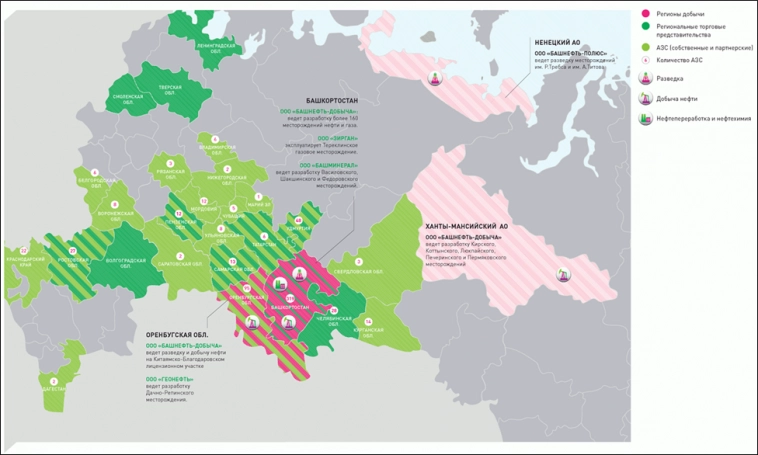

Ключевые активы Башнефти, включая нефтеперерабатывающий и нефтехимический комплекс, расположены в Республике Башкортостан. Башнефть ведет разведку и добычу нефти на территории Республики Башкортостан, Ханты-Мансийского автономного округа, Ненецкого автономного округа, Оренбургской области и Республики Татарстан, также ведет геологоразведку в Ираке и Мьянме.

Нефтеперерабатывающий комплекс Башнефть включает три производственные площадки: «Башнефть-УНПЗ», «Башнефть-Новойл» и «Башнефть-Уфанефтехим». Совокупная мощность 23,5 млн тонн в год.

Розничная сеть состоит из более, чем 540 АЗС в 14 регионах страны.

У компании несколько дочек, которые поделены на сегменты: разведка и добыча, переработка и нефтехимия, коммерция, вспомогательная деятельность.

Более 57% акций компании принадлежит Роснефти, 25% Республике Башкортостан.

Башнефти удается избегать серьёзных санкций, пока только против гендиректора компании введены ограничения. А еще в 2016 году Украина ввела санкции против Башнефти, из-за того, что ее купила Роснефть. Но гораздо важнее, что страны запада ввели потолок цен на российскую нефть и эмбарго на нефтепродукты.

Текущая цена акций.

На Московской бирже торгуются обыкновенные и привилегированные акции Башнефти. По динамике доходности акции Башнефти среди лидеров на Московской бирже. С начала 2023 года обыкновенные акции выросли на 133%, а привилегированные на 153%. Плюс были выплачены дивиденды около 10% к текущей цене. А индекс Мосбиржи за это время только прибавил 43%. На данный момент акции Башнефти торгуются вблизи исторических максимумов.

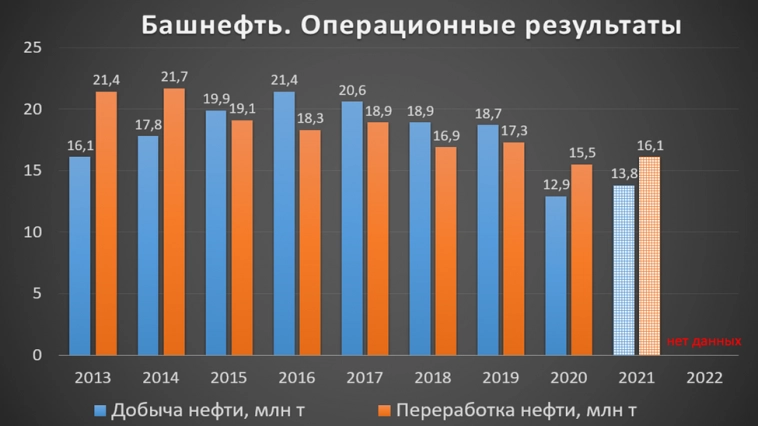

Операционные результаты.

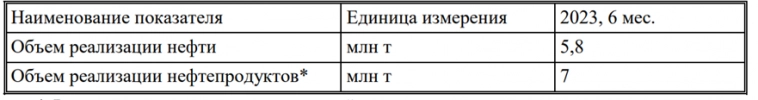

Башнефть с начала СВО перестала в полной мере раскрывать операционные результаты. Достоверные данные есть до 2020 года, когда компания сократила и добычу и переработку из-за сокращения спроса, вызванного ковидными ограничениями.

А за первое полугодие 2023 года есть данные по продажам. Объем реализации нефти составил 5,8 млн тонн, а объем реализации нефтепродуктов 7 млн тонн. Известно, что это лучше, чем в прошлом году.

Цены на мировых рынках.

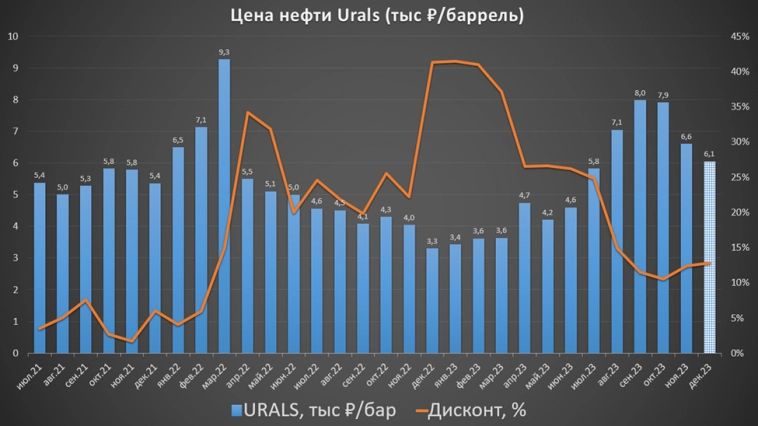

Нефть марки BRENT сейчас торгуется недалеко от минимумов 2023 года. Исторически, это неплохие уровни, но с другой стороны, они уже на 40% ниже максимумов прошлого года.

А из-за санкций, Urals торгуется с дисконтом к BRENT. Правда, в последние месяцы дисконт снизился, и сейчас он менее 15%. Из-за снижения дисконта и мощной девальвации рубля, цены на Urals в рублях были на очень высоких отметках. Но в ноябре-декабре немного скорректировались после укрепления рубля и снижения цен на нефть. В итоге, цены на Urals в 4Q 23 в среднем чуть ниже 3Q, но значительно выше 1Q-2Q.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

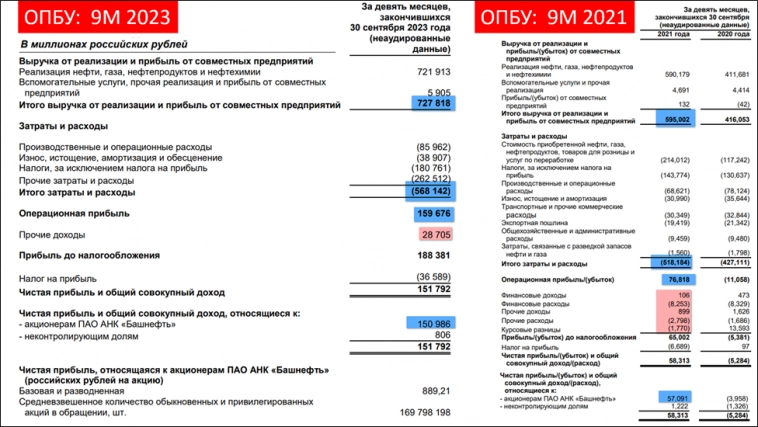

Т.к. данных за 2022 год нет, сравним результаты за 9М 2023 с аналогичным периодом 2021 года:

- Выручка 727,8 млрд (+21% к 2021г.);

- Совокупные затраты 568 млрд (+10% к 2021г.);

- Операционная прибыль 159,6 млрд (+107% к 2021г.);

- Прочие доходы 28,7 млрд (а в 2021г. было: -11,5 млрд);

- Чистая прибыль 151 млрд (+2,6х к 2021г/г).

Результаты очень сильные. Основная причина – это оптимизация затрат и более высокие цены на нефть. А также вероятно, увеличенные объемы продаж.

Результаты 3Q 23 впечатляюще выросли г/г и кв/кв, но это было ожидаемо. Так получилось благодаря тому, что в 3Q 23 цены на нефть в рублях были максимальными. В среднем в 1,5 раза выше, чем в 2Q23, и 30% выше, чем 2 года назад. В 4Q 23 цены на нефть чуть снизились, но всё же остаются на высоких отметках.

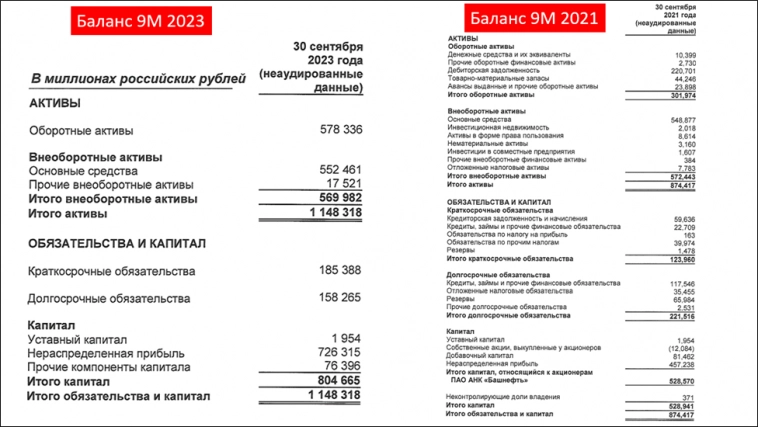

Баланс.

- Активы 1148 млрд (+31% за 2 года);

- Совокупные обязательства 343,5 млрд (0,5% за 2 года);

- Капитал 804,6 млрд (+52% за 2 года);

Т.к. данные усеченные, то нельзя точно сказать, какой сейчас чистый долг. Но в любом случае, он должен быть значительно меньше 100 млрд. А ND/EBITDA < 1. Финансовое положение хорошее.

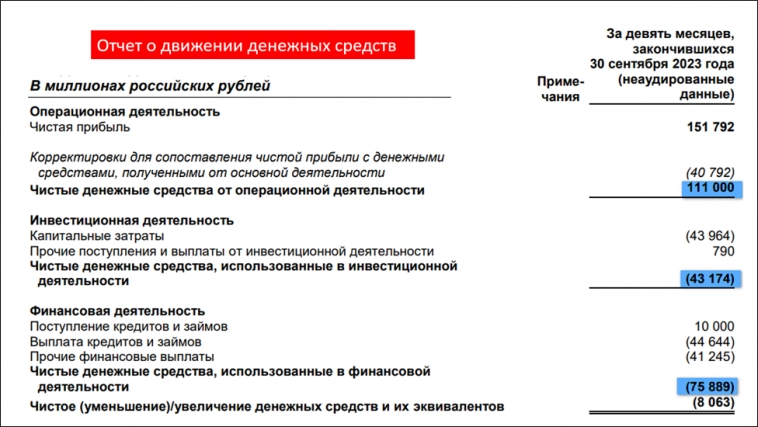

Денежные потоки.

Денежные потоки за 9М 23:

- операционная деятельность 111 млрд. Именно столько денег поступило в компанию за полгода.

- инвестиционная деятельность -43,1 млрд. Кап затраты составили 43,9 млрд.

- финансовая деятельность -75,8 млрд. Из них 34,6 млрд пошли на уменьшение долговой нагрузки.

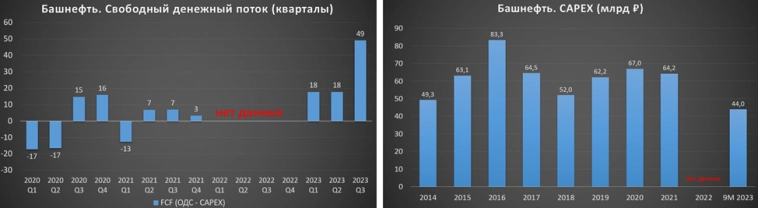

Из диаграммы видно, что операционный поток за третий квартал очень сильный. Капитальные затраты в целом обычные.

В итоге, свободный денежный поток (разность между операционным потоком и капитальными затратами) в 3Q 23 выше, чем за всё первое полугодие. И в 7 раз выше, чем два года назад.

Дивиденды.

Согласно дивидендной политики, компания выплачивает не менее 25% от чистой прибыли, если коэффициент ND/EBITDA < 2.

Последняя выплата была летом по итогам 2022 года в размере 199,89₽ на каждый тип акций. Это около 11,5% доходности к текущей цене привилегированных акций.

Учитывая текущие прибыли, дивиденды по итогам 2023 года могут быть в районе 270₽, это более 15% доходности по привилегированным акциям.

Перспективы и риски.

Башнефть, после того, как её купила Роснефть, стала более закрытой компанией и перестала публиковать презентации и стратегии. Ранее заявлялось, что стратегия «Башнефти» направлена на рост стоимости бизнеса за счет увеличения добычи и запасов углеводородов, диверсификации активов, модернизации НПЗ, развития сети АЗС, а также повышения эффективности.

К 2030 году компания была намерена нарастить добычу нефти до 35 млн тонн, т.е. почти в 2 раза относительно 2015 года. Но пока очевидно, что тренд по добыче направлен в обратную сторону.

Одним из возможных будущих драйверов могло бы быть изменение дивидендной политики и отправки на дивиденды 50% от чистой прибыли. Но пока речи об этом не идёт.

Текущие отраслевые риски:

- Возможное падение цен на нефть. Мировые цены на нефть сейчас снижаются. И это может продолжаться, например, из-за развивающейся рецессии в мировой экономике. Также возможное укрепление рубля снизит цены на нефть в национальной валюте.

- Дальнейшее снижение объемов добычи из-за сделки с ОПЕК+.

- Усиление санкций. В частности, 20.12.23 США изменили механизм потолка цен для российской нефти.

- Рост налогов. Налоговая нагрузка на эту отрасль высокая, но в условиях дефицита бюджета, не исключены дополнительные изъятия. В частности, в октябре был обнулён топливный демпфер. И несмотря на его восстановление в ноябре, нефтяники недополучат существенный доход в 4Q 23.

- Ещё одним долгосрочным риском является постепенный мировой переход на возобновляемую энергетику.

Кроме общих отраслевых, у Башнефти есть дополнительные риски, связанные с действиями Роснефти, которая является материнской компанией. Например, её обвиняют в убытке Башнефти за 2020 год в размере 11 млрд. При этом Игорь Сечин на встрече с Путиным с гордостью отчитался, что Роснефть стала единственной нефтяной компанией в мире, показавшей прибыль в тот сложный ковидный год. Так получилось во многом из-за того, что Роснефть переложила на Башнефть обязательства по ограничению добычи нефти в рамках ОПЕК+. В 2020 году Роснефть сократила добычу на 11%, а Башнефть на 24%. Но Роснефть конечно отвергает все эти обвинения, ссылаясь на рекомендации от Минэнерго.

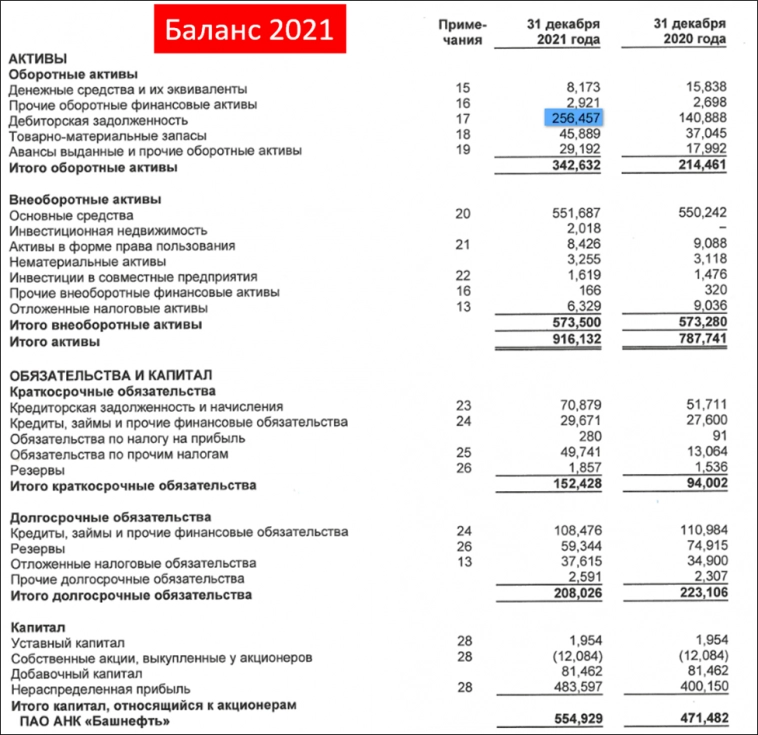

Ещё Роснефть обвиняют в том, что она использует Башнефть, как дойную корову, через рост дебиторской задолженности. Например, по данным за 2021 год она составляла 256 млрд (+82% г/г). Роснефть и ее дочки выкупают нефть Башнефти, но не спешат расплачиваться. При этом 97% дебиторской задолженности относилась к Роснефти.

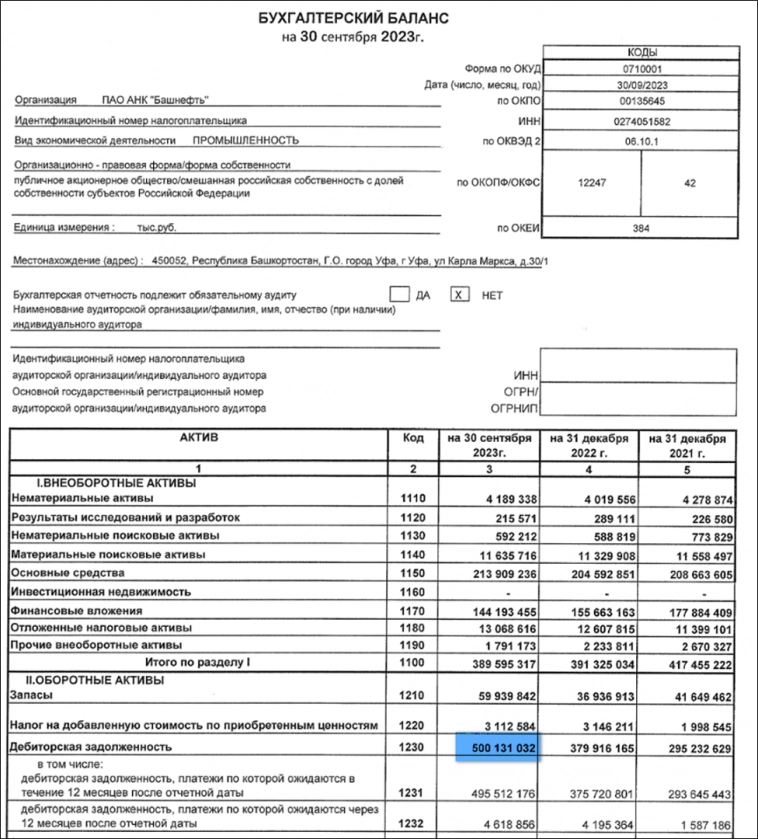

К слову, в последнем отчете по РСБУ за 9М 23 указано, что дебиторская задолженность превысила 500 млрд.

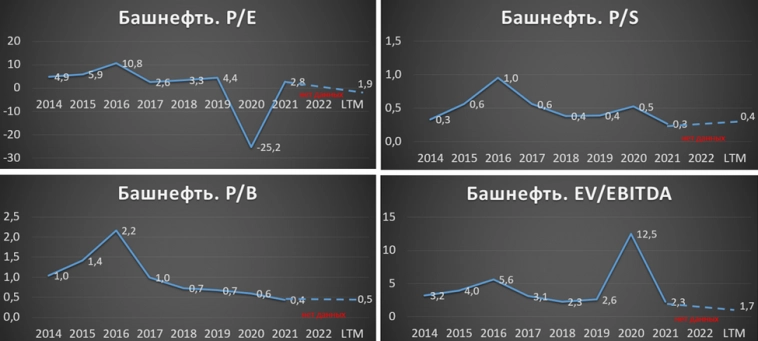

Мультипликаторы.

- Текущая цена акций: об = 2130 ₽, пр = 1715 ₽

- Капитализация = 366 млрд ₽

- EV/EBITDA = 1,7

- P/E = 1,7; P/S = 0,4; P/B = 1,6

- Рентаб по EBITDA = 28%; ROE = 26%; ROA = 18%

По мультипликаторам компания оценена дёшево. Частично, это можно объяснить тем, что на дивиденды выплачивается 25% от чистой прибыли, хотя у большинства компаний отрасли этот показатель выше, например, материнская компания Роснефть платит 50%. Также на мультипликаторы влияет закрытость компании и то, что Роснефть порой ставит её интересы ниже своих.

Выводы.

Башнефть – одно из старейших предприятий нефтегазовой отрасли страны.

Капитализация 377 млрд.

57% акций принадлежит Роснефти, а 25% Республике Башкортостан.

Операционные результаты последние годы снижаются. В том числе из-за соглашений в рамках ОПЕК+.

Цены на нефть в рублях опускаются, но пока остаются на высоких отметках.

Благодаря высокой цене на нефть в рублях, финансовые результаты за 9М 2023 позитивные.

Результаты 3Q 2023 выросли как г/г, так и кв/кв.

Баланс хороший. Долговая нагрузка низкая. Капитал и активы растут.

Денежные потоки также сильные.

Башнефть отправляет на дивиденды 25% от чистой прибыли. Дивиденды по итогам года могут быть около 270₽ на каждый тип акций.

Перспективы связаны с возможным ростом добычи.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами. Также есть дополнительные риски, связанные с действиями Роснефти.

Мультипликаторы низкие.

Акции за 2023 год выросли примерно на 140%. Но потенциал сохраняется, в случае развития позитивного сценария, в следующем году, акции могут вырасти еще на 30%.

Мои сделки.

Я продал с прибылью привилегированные акции Башнефти в мае 2023 года, забрав основной импульс роста этого года. К слову, о всех своих сделках пишу в нашем телеграм канале. Основные причины продажи: высокая доля нефтегаза в портфеле (еще остаются Лукойл, Сургутнефтегаз, Газпром и Новатэк), высокие налоговые риски, плюс не хотел терять накопленную прибыль. Также, разумеется, не нравятся действия Роснефти по отношению к этой компании.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Мне вот интересно следующие: