Блог им. Saveliev_notes

Реальные %ставки сейчас на рекордном уровне с 2000 года. Как высокая ставка разгоняет инфляцию?

- 22 декабря 2023, 08:21

- |

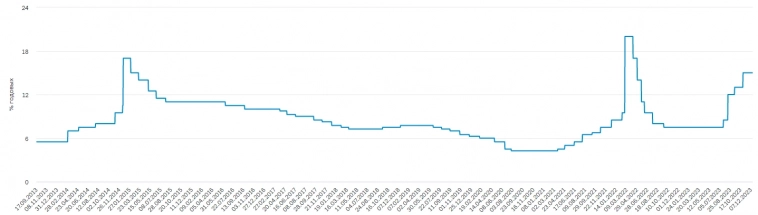

Предлагаю посмотреть, насколько продолжительное время Банк России удерживал Ключевую Ставку (КС) на экстремально высоких уровнях ранее (с момента появления КС в 2013 году):

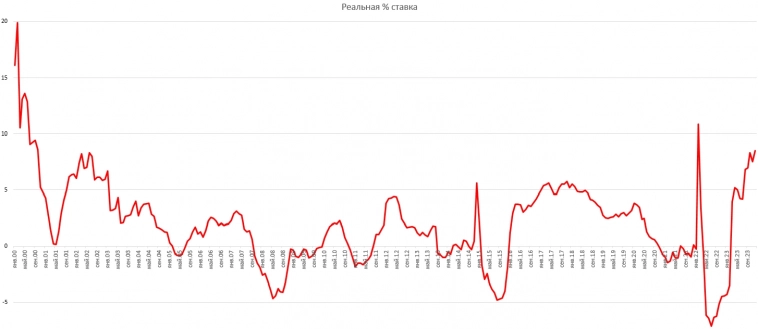

КС находилась на уровне 15% и более с 16.12.2014 по 15.03.2015 (3 месяца ровно), и с 28.02.2022 по 03.05.2022 (чуть более 2 месяцев). На уровне 12% и более КС была с 16.12.2014 по 15.06.2015 (6 месяцев ровно) и с 28.02.2022 по 26.05.2022 (почти 3 месяца). Если бы Банк России действовал в прежнем духе (по аналогии с прежними периодами удержания КС на высоких значениях), то получается, что на заседании 16.02.2024 ставку должны снизить сразу ниже 12%, что очевидно нереалистично. Да, этого не случится, но из данной аналогии мы можем вынести следующее значимое наблюдение: российская экономика вошла не просто в период высоких ставок, а в период беспрецедентно продолжительного действия высоких ставок. Существенно более продолжительного, чем в 2015 и 2022 годах, и это при меньшей прогнозируемой величине всплеска инфляции. Более того, проанализировав реальную % ставку помесячно с 1998 года, я обнаружил, что (за исключением 1 месяца в 2022 году) сейчас мы находимся в периоде с максимальным уровнем реальной % ставки с октября 2000 года, на уровне, сопоставимым с летом 2002 года. Данные за 1998 и 1999 года убрал с графика, чтобы не выходить из удобного для восприятия масштаба величин.

Очевидно, что рекордно высокие реальные ставки, причем на продолжительном периоде — это тяжелое для бизнеса явление, и во-многом определяющее на 2024 год как для экономики в целом, так и для тренда на финансовом рынке в частности. И на мой взгляд, столь жесткая ДКП — это неоднозначное решение: во-первых, жесткая ДКП оказывает проинфляционное воздействие через ряд эффектов (1), во-вторых, для борьбы с инфляцией у Банка России есть и другие инструменты — более избирательного действия (2). Вывод — проблема инфляции обусловлена приоритетами государственной политики (3).

1. Как жесткая ДКП поддерживает инфляцию? — Через ограничение инвестиционной активности бизнеса:

1.1. Дорогое финансирование ограничивает предложение в экономике — как через недоступность финансирования новых бизнесов, так и финансирования расширения / рефинансирования существующих бизнесов. Да, разумеется, кто-то может сказать, что существует множество программ льготного финансирования — льготное кредитование малого и среднего бизнеса по программе 1764, кредитование импортеров по программе 895, льготная промышленная ипотека, льготный лизинг Корпорации МСП, льготные займы ФРП (Фонда развития промышленности), программы ВЭБ.РФ, льготные кредиты для сельхозпроизводителей и множество других мер поддержки бизнеса. Да, программ много, однако: есть лимиты, которые иногда (а иногда быстро) заканчиваются, не все бизнесы подходят под программы льготного финансирования, а те, что подходят — несут дополнительную административную нагрузку (попробуйте получить займ ФРП или финансирование от ВЭБ.РФ — это многие месяцы труда для финансового директора и бухгалтерии предприятия).

1.2. Дорогое финансирование ограничивает инвестиции в повышение производительности труда, т.к. при высокой стоимости денег бизнес склоняется к выбору трудоёмких технологий, а не капиталоёмких, соответственно экономика получает бОльшую занятость при меньшем объеме ВВП, а сегодняшнее инфляционное давление (как писал здесь: smart-lab.ru/blog/970708.php ) — это во-многом результат дефицита кадров в экономике.

1.3. Повышенные расходы — как прямые процентные расходы, так и повышенную себестоимость продукции вследствие использования неэффективных технологий бизнес в любом случае переложит на потребителя (повысит цены), иначе бизнесу просто не выжить. А если часть бизнеса не сможет переложить данные издержки на потребителя, и прекратит существование — предложение временно резко сократится, возникнет дефицит (с соответствующим взлетом цен), и повышение консолидации (а иногда монополизация) в отдельном секторе экономики.

2. Банк России декларирует, что жесткая ДКП нужна для ограничения спроса, однако этого можно добиться не повышением стоимости денег для всей экономики, а более точечными мерами: повышением коэффициентов риска для потребительского кредитования. Причем на необходимое время можно добиться как практически полной остановки всего кредитования, увеличивающего спрос на конечную продукцию: потребкредитов, POS-кредитов, кредитных карт, автокредитов, ипотеки, так и выборочно ослаблять ограничения для поддержки спроса в определенных отраслях. При этом бизнес не будет вынужден нести повышенные расходы на финансирование, сокращать инвестиционную активность и предложение на рынке. А соответственно — баланс спроса и предложения выровняется более эффективно, чем при простом повышении КС, и как следствие — инфляционное давление будет ниже.

3. В результате странных приоритетов в регулировании ДКП и условий поддержки бизнеса получается система, при которой поддержка инвестиционной активности бизнеса осуществляется точечно, а условия финансирования (и инвестиционные и потребительского спроса) ужесточаются широким фронтом. И это хронически снижает рост экономики через негативную спираль угнетения спроса и предложения. Более правильным было бы поддерживать мягкие общие условия для экономики, и точечным регулированием воздействовать на спрос, в сегментах, где он периодически является инфляционно значимым.

Все изложенное является лишь личным мнением, и я с интересом готов к аргументированной дискуссии в комментариях.

Благодарю за внимание!

Мой телеграм (вдруг будет интересно): t.me/Grigory_Saveliev

теги блога Grigory Saveliev

- buyback

- CNYRUB

- IMOEX

- IPO

- RGBI

- Акрон

- акции

- Акции РФ

- АФК Система

- Банк ВТБ

- Банк Санкт-Петербург

- банки

- валюта

- валютный курс

- валютный рынок

- ВТБ

- выкуп акций

- Газпром

- геополитика

- глобал макро

- глобализация

- ГМК Норникель

- Девальвация

- денежно-кредитная политика

- дефолты облигаций

- Дивидендные акции

- дивиденды

- ДКП

- долговой рынок

- доллар

- Доллар рубль

- Европлан

- золото

- Инвестидея

- Индекс МБ

- Индекс Московской Биржи

- Индексы

- инфляция

- инфляция в России

- Китай США

- китайский фондовый рынок

- ключевая ставка

- Ключевая ставка ЦБ РФ

- коммодитиз

- коррекция

- курс рубля

- макро

- макроэкономика

- макроэкономика России

- Мечел

- Мечел ап

- ММК

- Нефть

- Норильский Никель

- Норникель

- Облигации

- Осторожность

- ОФЗ

- Пауэлл

- платина

- плечи

- Поздравления с новым годом

- политсрач

- полюс

- полюс золото

- Портфель

- прогноз по акциям

- Россети

- Россети Московский регион

- Россети Центр и Приволжье

- рубль

- русал

- рынок акций РФ

- с новым годом

- самолет

- Самолет Плюс

- СВО

- Северсталь

- ситуация на рынке

- спекуляции

- стимулирование экономики

- стоимостное инвестирование

- сырьё

- текущая ситуация

- торговая война

- Уралкалий

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- ЦБ РФ

- экономика

- экспортеры

- Эталон

- Юань

- юань рубль

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Южуралзолото Группа Компаний

в те заповедные времена, что вы пишите рублевых кредитов инвестирования не было, еще не придумался. Первую свою з/п в рублях я получил в конце 2006. А до этого началось частное кредитование, всем нужны вдруг справки с работы