SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

Кривая ОФЗ и модель от ключевой ставки.

- 03 декабря 2023, 18:27

- |

Ставку повысили с 13% до 15%, а кривая ОФЗ от 3х лет опустилась с 12.5% до 11.5-12%. Доход по длинным ОФЗ превысил 5% за месяц (см. индекс RUGBITR10Y).

Одновременно Минфин в ноябре занял рекордную с 2021 сумму в длинных ОФЗ-ПД – выручка 262 млрд руб. Пока многие ждут падения цен, крупные банки выкупают все аукционы ОФЗ даже без премии ко вторичному рынку.

Одна из причин – в потенциальной доходности ОФЗ. Как её можно оценить:

⁉️ Текущая форма кривой ОФЗ предполагает, что ключевая ставка в течение года снизится сразу до 10% и останется там надолго (см. график в комментарии). При этом длинные ОФЗ будет торговаться с небольшой премией 1-1.5% к ключевой, как раньше. Вариант не очень реалистичный: Минфин зачем-то готов занимать на 10-18 лет с премией 5% к нейтральной ставке 6-7%, а доходности пяти ближних к погашению ОФЗ могут быть занижены.

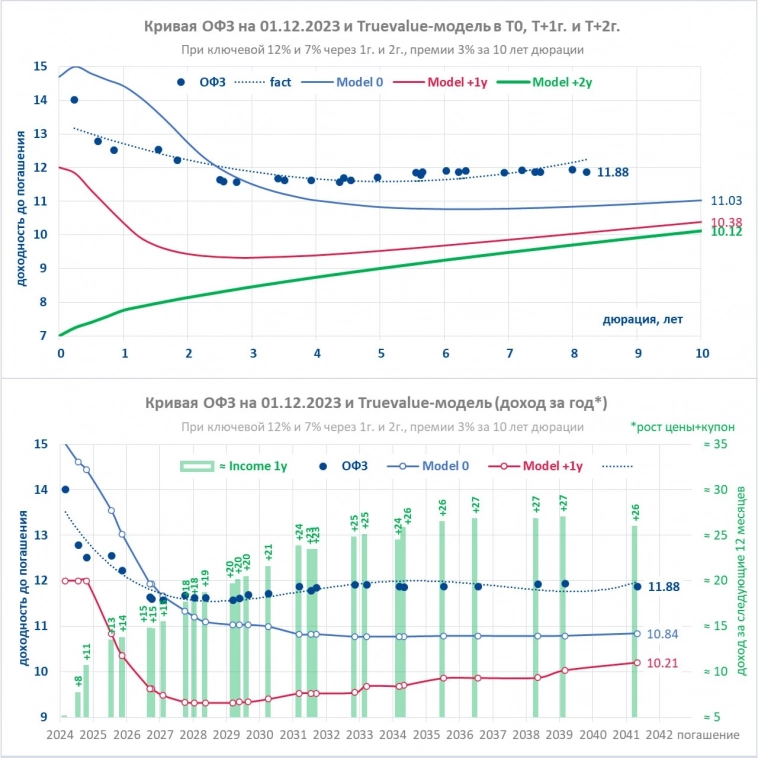

🟢 Моя оценка (модель Truevalue) основана на прогнозной траектории ключевой ставки. Использую прогноз Банка России ближе к верхней границе базового сценария: снижение ключевой до 12% через год и до 7% через 2 года. Для расчета формы кривой учитывается премия за риск до 3% по длинным ОФЗ. Премия растет в зависимости от дюрации: 1% за 2 года, 2% за 5 лет, 3% за 10 лет…

Что это значит? Если мы верим в прогнозы Банка России, то сейчас кривая ОФЗ должна быть по форме голубой линии 📉 model 0, а через год — по форме красной линии 📈 model +1y. Зеленая линия 🌱 приводит нас к нормальной форме кривой ОФЗ через 2 года при инфляции 4, ключевой ставке 6-7% и доходности ОФЗ-10л ~10%.

Зная форму кривой через год, можно оценить потенциальный доход от текущего уровня за следующие 12 мес. Если доходность длинных ОФЗ снизится до 10% годовых и ниже, то доход по ОФЗ с погашением после 2033 превысит 25% за год.

При такой потенциальной доходности даже повышение ключевой 15 декабря не вызовет роста кривой ОФЗ в длинном конце. Можем увидеть и новое ралли.

Но есть ещё одна причина, более фундаментальная, почему банки будут активно покупать ОФЗ👇🏻

Что заставляет банки активно покупать ОФЗ, кроме потенциально высокой доходности?

Если коротко: — #MMT работает, хотя революция не случилась...

Регулирование банковской деятельности требует иметь запас высоколиквидных активов (ВЛА). Когда ЦБ не осуществляет активной политики по выкупу каких-либо активов (от QE до скупки золота-валюты), ВЛА могут прийти только из бюджета, в том числе в виде ОФЗ. Именно в этом заключается долгосрочная потребность в создании госдолга и противоречивость политики нулевого дефицита бюджета.

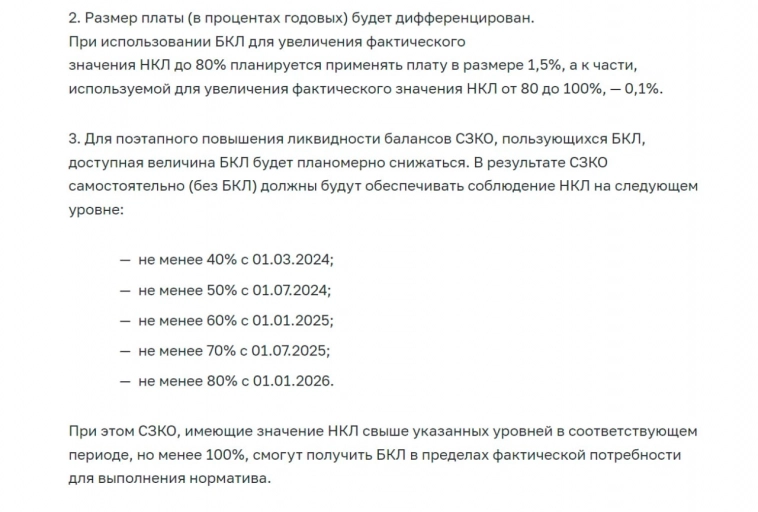

Банк России ранее анонсировал, что вернет требования к нормативу краткосрочной ликвидности (НКЛ), а в ноябре назвал сроки и порядок:

🔔 С 1 марта 2024 крупным банкам (СЗКО) нужно соблюдать норматив 100%. В 2022 НКЛ опускался со 112% до 64%. Сейчас может быть ниже 60%. Временно банкам предоставят за плату безотзывные кредитные линии (БКЛ), но их размер будет сокращаться, что вызовет дополнительный спрос банков на ОФЗ.

По моим оценкам, потребуется по 5-6 трлн руб. ВЛА в год с учетом роста активов банков на 10-15%. Минфин столько не планировал размещать. Всего у банков ~18 трлн ВЛА, а должно быть при 100% НКЛ до 30 трлн. Частично проблему решат БКЛ и технические изменения в расчете состава ВЛА и оттоков ликвидности. Рассчитывать на изменение структуры пассивов долгосрочно не стоит – как только ставки снизятся, срочные вклады снова станут непривлекательными.

Pro_bonds посчитали потребность в 7.5 трлн ВЛА всего. У них в обзоре много интересных подробностей, но коллеги зря думают, что сокращение кредитования приведет к увеличению ВЛА. Так не работает на макроуровне. Отдельный банк может попытаться увеличить долю ВЛА за счет других, но в систему ВЛА поступают не от погашения кредитов, а только из ЦБ или бюджета. В нашем случае можно надеяться только на Минфин и размещение ОФЗ.

@truevalue

7.6К |

Читайте на SMART-LAB:

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с...

19 февраля 2026, 14:33

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс

Не понял:

Доход по длинным ОФЗ превысил 5% за месяц