SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AzatIvanov_c4f

ОФЗ против ОФЗ

- 05 ноября 2023, 07:16

- |

Тут товарищ написал и изчез. Может кто то так же делает?

Посмотрел динамику данных 17 летних ОФЗ в 22 году.

Лои были в феврале 22 года — 60% от номинала.

Хаи в августе 22 — 85 %

Купон 35,4 (7,1%) руб

Купил по 600 руб.

Продал по 850 руб+ 35 руб купон = 885 руб

Доходность около 48% за 6 месяцев.

В качестве альтернативы смотрим 4 летки - Офз 26226

Лои 80%, Хаи 98%.

Купон 7,95% (39,64 руб).

Купил за 800 руб, продал за 980 руб + 39 руб купон=1019 руб.

Доходность около 28% за 6 месяцев.

Разница 20%, но риск по 17 леткам в 13 раз выше.

Доходность актуальна, только если товарищ закрыл позу на хаях. На текущий момент цена ОФЗ упала опять на лои рынка и доходность там только купон — 7,1% годовых.

Какие варианты действий, если будет вариант Турции с гипером и многолетней ставкой выше 20%?

Это в РФ фантастика, а как же 90 годы?

Короче, я просто логику не понимаю, зачем брать такие длинные ОФЗ?

Может расчеты не верны? я юрист, а не математик. Вклады считаю на калькуляторе вкладов. Нормального калькулятора по ОФЗ нет.

Тема по спекуляциям ОФЗ конечно интересная, но срок должен быть до 4 лет и ставка под погашение, явно выше 15% годовых.

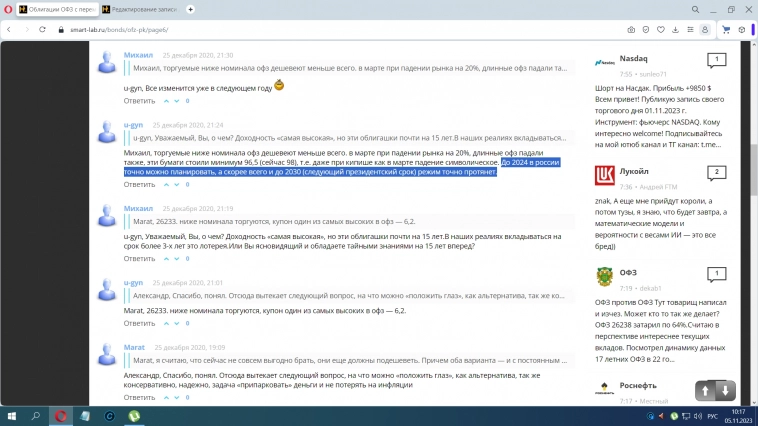

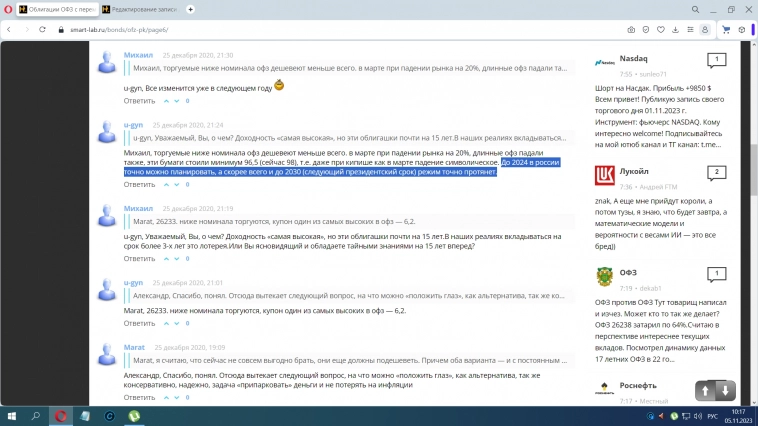

Зы Изучаю сейчас форум ОФЗ. Нашел лучшую шутку сезона от декабря 20 года. ))

Из серии - Однажды ты найдёшь в кармане старого пуховика смятую одноразовую маску и ностальгически улыбнешься, поправляя бронежилет.

Думаю, набрать на ИИС под вычет либо 4 летки ОФЗ ПК (ниже номинала, при ставке ниже 15% годовых) либо 4 летки ОФЗ с постоянным купоном при ставке выше 15% годовых.

Короче, вариант не платить налоги по вкладам, все же есть.

ОФЗ 26238 затарил по 64%.Считаю в перспективе интереснее текущих вкладов.

Посмотрел динамику данных 17 летних ОФЗ в 22 году.

Лои были в феврале 22 года — 60% от номинала.

Хаи в августе 22 — 85 %

Купон 35,4 (7,1%) руб

Купил по 600 руб.

Продал по 850 руб+ 35 руб купон = 885 руб

Доходность около 48% за 6 месяцев.

В качестве альтернативы смотрим 4 летки - Офз 26226

Лои 80%, Хаи 98%.

Купон 7,95% (39,64 руб).

Купил за 800 руб, продал за 980 руб + 39 руб купон=1019 руб.

Доходность около 28% за 6 месяцев.

Разница 20%, но риск по 17 леткам в 13 раз выше.

Доходность актуальна, только если товарищ закрыл позу на хаях. На текущий момент цена ОФЗ упала опять на лои рынка и доходность там только купон — 7,1% годовых.

Какие варианты действий, если будет вариант Турции с гипером и многолетней ставкой выше 20%?

Это в РФ фантастика, а как же 90 годы?

Короче, я просто логику не понимаю, зачем брать такие длинные ОФЗ?

Может расчеты не верны? я юрист, а не математик. Вклады считаю на калькуляторе вкладов. Нормального калькулятора по ОФЗ нет.

Тема по спекуляциям ОФЗ конечно интересная, но срок должен быть до 4 лет и ставка под погашение, явно выше 15% годовых.

Зы Изучаю сейчас форум ОФЗ. Нашел лучшую шутку сезона от декабря 20 года. ))

Из серии - Однажды ты найдёшь в кармане старого пуховика смятую одноразовую маску и ностальгически улыбнешься, поправляя бронежилет.

Думаю, набрать на ИИС под вычет либо 4 летки ОФЗ ПК (ниже номинала, при ставке ниже 15% годовых) либо 4 летки ОФЗ с постоянным купоном при ставке выше 15% годовых.

Короче, вариант не платить налоги по вкладам, все же есть.

Думаю, или спекули берут или банки, у которых длинный горизонт планирования

Какие варианты действий, если будет вариант Турции с гипером и многолетней ставкой выше 20%?

PS: Вариант, продать, списать в убыток. «Не прокатилло...»

Если только вариант ипотеки.

Ладно по банкам разобрались.

А в чем логика спекулянтов? Риск застрять на 17 лет ради прибыли 20%?

По моему, шкурка выделки явно не стоит.

Про етфы вообще ни чего не думаю. Не мое это.

Напомнило американский банковский кризис, когда снимающие деньги клиенты начинали банкротить банк, которому нужно продать активы на лоях

Но доходность там будет около ключевой ставки, т.е спекульнуть не получится.

Купить их на ИИС под вычет в принципе вариант не плохой.

Бенефициары — банки, которые отлично заработали на льготной ипотеке.

Тема называется короткие ОФЗ против длинных.

Гляньте график того же сбера с 90 годов, на тему не переживут.

или тут smart-lab.ru/blog/8909.php

Хочу сообщить, что за 19 лет сбербанк вырос в 10 000 раз в валютном выражении… Другой такой уникальной акции я в природе не знаю ))

dekab1, справедливо. Извиняюсь.

По поводу зависнуть в них надолго — а в недвижке к примеру на сколько зависают? Там вообще десятилетиями люди сидят. Не всем нужна возможность мгновенно обкешиться. Это же капитал, а не карманные деньги.

А выйти из них можно и с убытком, если уж очень приспичило. Так же как и в акциях. Там вероятность и размеры просадок в разы выше и ничего, берут ведь.

По факту, при инфляции 20% убыток будет примерно аналогичный.

Выйти с убытком, при инфляции 20%?

Вы меценат, а не инвестор.

У меня даже таких вариантов нет в голове, фиксировать убыток по ОФЗ. Это же надо додуматься))

10% на 10 лет, это смотря какая инфляция. Если инфляция 10% годовых, то выхлоп будет 0.

А если инфляция 50% годовых, как в 90, на протяжении 4 лет?

Недвижка, это другой класс активов, из серии можно пощупать и инфляцию она на долгосроке отбивает.

По акциям, это тоже другой класс активов, убытки и доходности не ограничены. По акциям доходность 20% это ни что, тот же сбер принес около 100% за год.

Короче, длинные ОФЗ, это инструмент по которым доходность ограничена, а убытки целиком зависят от величины инфляции, т.е не ограничены.

Длинные ОФЗ применимы, только при условии что у вас рублевый кредит под ставку ниже ОФЗ. Тут риски аннулируются.

Ценообразование акций лично мне вообще мало понятно. Почему я должен купить акцию на этих уровнях? На чем основана цена? Если она обоснована и справедлива, то почему такая волатильность и просадки в десятки или сотни процентов??? Я этого не понимаю, а раз не понимаю зачем мне лезть вслепую? А вот облигации я понимаю.

По поводу инфляции- у страха глаза велики. Но в любом случае эти риски мне понятны. А риски в акциях- нет.

1. Не буду спорить на долю вполне можно, но все равно рискованно. Я лично не готов брать такие риски.

2. Нужно покупать не акции, а просадку индекса, через топ акций индекса, ибо конкретные акции могут не отрасти, а вот индекс отрастет на долгосроке.

Голубые фишки, при высокой инфляции более надежны, чем ОФЗ, т.к отобьют инфляцию.

3. Высокая инфляции в РФ, это объективная многолетняя реальность, которую глупо не учитывать.

Кстати смотря что станет причиной высокой инфляции. Ну например смена политического курса и деприватизация) А это очень возможно глядя на происходящее. Тогда цены вверх, акции в пол. Или ужесточение санкционного давления, что тоже может быть. Акции снова вниз, а цены вверх. Ну ии вот к примеру с Китаем поссоримся. Тогда история та же.

Так что при некоторых причинах высокой инфляции, не факт что акции отрастут.

П главное я уж говорил выше- я не понимаю ценообразования акций. И многие тут не понимают, но всё равно покупают.

Справедлива ли нынешняя цена сбера? Ни кто толком не понимает. Но покупают опираясь не на цену, а на вероятность её роста. В итоге цена оказывается не обоснованной ни чем кроме веры. И её мотаранит на ветру новостей и кризисов на десятки процентов туда сюда.

Если бы у палатки торгующей хлебом были акции их и то меньше болтало бы чем эти голубые фишки. Потому как стоимость акции легко просчитать, бизнес прост и прозрачен, выручка и перспективы тоже. А чем занимается Сбер я вообще не могу знать. Это нереально. понять ценность этой конторы.

Вот и все ценообразование с мнением инвесторов. Лотерея чистой воды, без каких либо гарантий и обязательств. Вы готовы купить лотерейный билетик за миллион, с возможностью выигратьпару сотен тысяч. А может ироиграть пару сотен. А может и не пару а сотен 6 к примеру. Я не готов.

Этот сбер не сегодня завтра национализируют, что было бы справедливо. И все голубые фишки тоже. Вот тогда будет веселуха.

По сравнению с 4 летними ОФЗ.

nnm, вывожу в банк.

ВТБ баксами больше не торгует. Можно попробовать через БКС valuta.bcs-bank.com/?course-fix=94.56&partner=bcs-bank&fix-course=3+000&course-result-field=283680

Наличный бакс в матрас банке.

А что не так?

В районе 400 руб, если будет, думаю отрастет.

Если будет выше 400 руб, просто не возьму.

К тому же я набираю лесенкой на долгосроке.

В феврале 22, для меня и сбер был неоднозначным. Я его ждал по 200 руб, он улетел на 100 руб, из каждого утюга кричали «даешь сбер по 50 руб». Однако же купил.

2. Газпром сейчас лои, но индекс ММВб близко к хаям. При индексе ниже 2700 пунктов я возьму в т.ч и газпром

Например РСХБ 12,5% на 1 год давал, в феврале 22 года.

Но вообще 11,8% вклады отбивали за 6 месяцев (ставка была от 18-25% годовых).

Тут нужно считать лесенку.

март 22 по июнь 22 — 24%

июнь 22 по сентябрь 22 — 15%

сентябрь 22 по март 23 — 12,5%

март 23 по сентябрь 23 — 7,5%

В целом, так же выходит, т.е без риска можно было заработать те же деньги.

Да, в 22 году налога по вкладам не было, по ОФЗ был.

например, колонна не остановиться, а доедет до москвы

По рублевой доле депозита, мне нужно определяться либо открывать годовые вклады, либо ИИС под вычет.

Если ИИС под вычет на доход, какие ОФЗ брать.

При этом, вариант — заморозить рублевую подушку на 17 лет, для меня звучит дико))

По этому до 4 лет.

Пока в России остается плавающий курс и таргетирование инфляции, такое вряд ли возможно. Но как только курс сделают управляемым или откажутся от таргетированной инфляции, можно сразу же продавать ОФЗ, потому что у нас такая инфляция будет, мама не горюй.

Вообще судя по ответам Набиуллиной студентам МГУ, сейчас по их аналитике, в основном на курс играет паритет экспорт/импорт, на втором месте с большим лагом — ключевая ставка, на третьем месте (практически незаметно) — ограничение на вывод капитала; торговля вообще не влияет. Поэтому ЦБ РФ особо никак повлиять на текущую ситуацию с инфляцией не может, кроме как сбивать её через повышение ключевой ставки, но это работа на весну-лето 2024 года.

Поэтому инфляционная спирать, как в Турции, маловероятна.