SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Truevalue

Банк России не стал сопротивляться рыночным ожиданиям и повысил ставку до 13%

- 16 сентября 2023, 08:13

- |

Хотя новый среднесрочный макро прогноз не содержит явных поводов для повышения ставки. Инфляция 6-7% в 2023 укладывается в верхний предел прошлого прогноза (6.5%). В следующем году ставка должна быть ниже. Кстати, спасибо за впервые достаточно узкий прогноз и по ключу 11.5-12.5%, и по инфляции 5-5.6% в среднем на 2024 г.

На этом реверансы закончились и поищем нестыковки:

🟠 ЦБ хочет видеть инвертированную кривую ОФЗ. Якобы это снижает стимулы для кредитования. На самом деле, сомнительно, когда бизнес берет много кредитов по плавающим ставкам, а в ипотеке действуют льготные программы, которые от роста рыночных ставок будут наоборот пользоваться повышенным спросом.

🟠 Прогноз Банка России существенно отличается от прогнозов Минэка. Темпы роста экономики существенно ниже 1-2% против 2.8-2.3%, а курс рубля должен слабеть три года. Ведомостям комментировал прогноз Минэка с курсом около 90 руб. за USD в следующие три года — «ни вашим, ни нашим» #сми

🔴 ЦБ существенно пересмотрел ожидания по импорту ⬇️ и оттоку капитала ⬆️. Стабильный номинальный объем импорта $300 млрд в год в 2024-25 (ниже уровня 2023) означает стабильно слабеющий курс рубля. Номинальные доходы растут, но их хватает только на тот же объем импорта. Предполагаю, что в модели ЦБ заложен средний курс 86 в 2023 и 93-100 руб. за USD в будущем.

🔴 А при таком курсе Банк России записал, что дополнительно купит иностранной валюты в резервы на 15 и 6 млрд USD в 2024-25. Для чего? Глава ЦБ все-таки признала, что проблема не только в торговом балансе, но и в потоках капитала, в том числе в связи с особенностями расчетов по экспорту. Не желаем ограничивать отток административно, но де-факто способствуем оттоку такими прогнозами.

🔴 Чистый отток частного капитала в 2023-2026 гг. можно оценить в $100 млрд ежегодно или 5% ВВП. Примерно столько было в 2020-21 гг. Выше среднего в прошлом и очень много по мировым меркам. Как считалось: ~$60 млрд приобретение иностранных активов + $50 млрд чистых инвестиционных расходов — $10 млрд из них реинвестирование или выплаты в рублях на счета типа С, И… (из ~$20 млрд принятия обязательств по финсчету). Эта сумма от экспорта так или иначе превращается в иностранную валюту на счетах резидентов или нерезидентов.

🟢 Ну и вишенка на торте – все это при нефти $60-55/bbl, а не $70-80 как сейчас. По текущим ценам отток капитала и покупки валюты по бюджетному правилу должны быть гораздо выше.

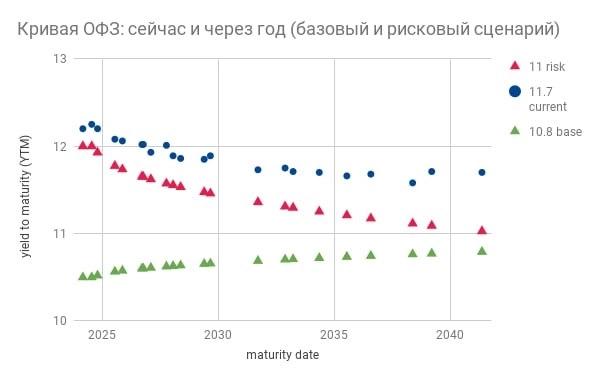

PS. На картинке текущая и прогнозная кривая ОФЗ через год при снижении ставки до 10.5% в базовом и до 12% в рисковом сценарии.

@truevalue

4.2К

2 комментария

+1

А если нефть будет стоить 90-100, то это еще более негативно скажется на внутренней экономике страны?

- 16 сентября 2023, 08:24

Как ЦБ покупает валюту по бюджетному правилу? Он ведь под санкциями и счета заморожены.

- 16 сентября 2023, 11:48

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

20 февраля 2026, 11:59

Макро индикаторы по США подкрепляют кейс дальнейшего роста доллара

Европейские валюты активно сдают позиции после публикации ряда индикаторов по рынку труда, внешней торговле и производственной активности в...

19 февраля 2026, 17:53

теги блога Truevalue

- CNYRUB

- eurrub

- M2

- акции

- Астра

- Банк России

- банки

- брокеры

- бюджет

- бюджет 2024

- бюджет РФ

- бюджет РФ 2024

- бюджет РФ 2025

- бюджет РФ 2026

- Бюджетное правило

- ВВП России

- вклады

- внешняя торговля

- втб

- Газпром

- Госдолг России

- Госдолг РФ

- денежная масса

- денежная масса России

- денежно-кредитная политика

- депозиты

- дефицит бюджета

- дивиденды

- Долг США

- долл-рубль

- доллар

- доллар рубль

- доходы бюджета

- золото

- инвестиции в недвижимость

- инвестиционная идея

- инфляция

- инфляция в России

- Китай

- ключевая ставка ЦБ РФ

- конференция смартлаба

- криптовалюта

- КСУ

- М2

- м2 денежный агрегат

- М2 РФ

- макроэкономика

- макроэкономика России

- Минфин

- ММТ

- Московская Биржа

- НДПИ на газ

- НДС

- нефть

- облигации

- отток капитала из России

- отчеты МСФО

- офз

- Платежный баланс РФ

- ПМЭФ-2024

- прогноз по акциям

- рост ставок

- рубль

- сальдо счета текущих операций

- Самолет

- сбербанк

- Сбережения

- СПб Биржа

- ставка ЦБ

- статистика

- сургутнефтегаз

- торговые роботы

- торговый баланс России

- трейдинг

- ФНБ

- форекс

- ЦБ

- ЦБ РФ

- Центральный банк

- экономика

- экономика России

- эмбарго

- Яндекс