SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Galandia

дополнение к посту "Ramaco Resources- редкоземельный бриллиант в угольной отрасли": оценка стоимости запасов редкоземельных металлов.

- 20 июня 2023, 14:13

- |

В комментариях к статье Воронов Дмитрий задал резонный вопрос, почему я делаю вывод, что стоимость редкоземельных элементов в стоимости компании еще не учтена. И я ответил, что это произойдет, как только кто-нибудь посчитает стоимость запасов РЗО (оксидов редкоземельных элементов) по текущим ценам.

А почему бы мне этим не заняться?- решил я.

И задачка решается очень просто:

1. На 31 мая 2023 года Weir International обновила первоначальные данные по запасам и увеличила их до диапазона

694 000 – 867 000 тонн, исходя из результатов дополнительного бурения и анализа.

Возьмем нижнюю границу посчитанных запасов.

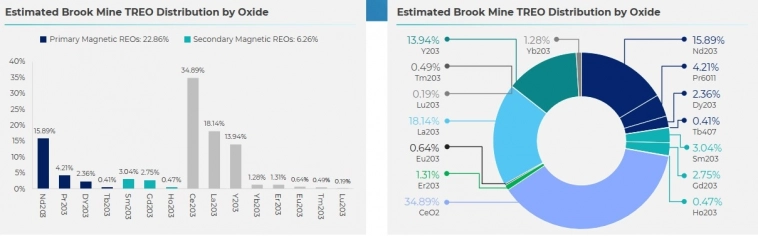

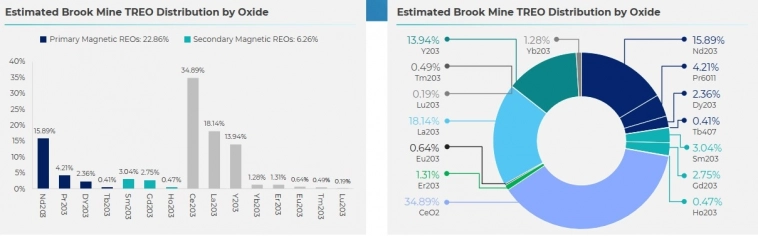

2. Структура запасов тоже была обнародована

3. Умножаем нижнюю границу запасов на указанную долю неодима, празеодима, диспрозия и тербия.

Получаем запасы:

неодим — 110276 тонн

празеодим — 29217,4 тонн

диспрозий — 16378,4 тонн

тербий — 2845,4 тонн

4. Берем стоимость РЗО на сегодняшнюю дату

Примечание: цена за оксид тербия и диспрозия указана за кг, в дальнейших расчетах переводится в цену за тонну.

5. Перемножаем тонны на стоимость средней цены за тонну в долларах США.

Итак, мы имеем запасы РЗО на сумму порядка 20 млрд долл США ( с учетом стоимости оксидов церия, лантала и тд) у компании, которая сейчас стоит 400 млн.долл. США.

Хочется понять, как это все приблизить к стоимости компании.

6. Попробуем по аналогии. Крупнейший переработчик РЗЭ в США — MP Materials, стоимость компании (после значительной коррекции) — 4 млрд долл. США, и производит она порядка 40 тыс тонн в год оксидов лантана, церия и неодим-празеодим.

К сожалению, на сайте компании я не смог найти информацию про запасы РЗЭ.

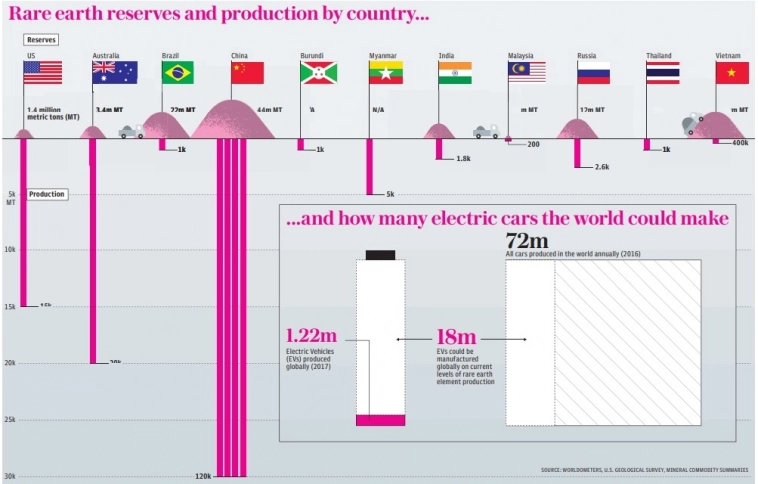

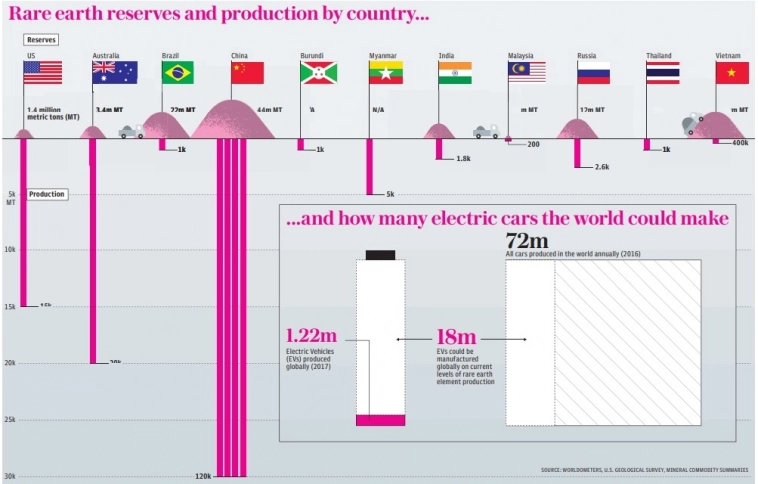

Но косвенно можно считать 1,4 млн тонн, эту цифру я нашел в статье The Daily Telegraph, которая размещена на сайте MP Materials.

Вот картинка оттуда, и на момент написания статьи, MP имела единственное разведанное месторождение РЗЭ на территории США.

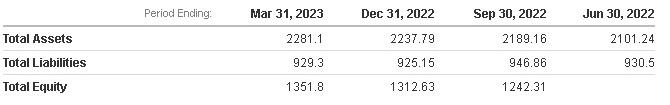

7.Конечно, можно было бы быстренько прикинуть, что MP стоит 4 млрд, и у нее в 2р больше запасов, тогда стоимость METC по запасам

«тянет» на 2 млрд. США. Но такой подход не верный, т.к. в стоимости MP есть значительная доля активов для разработки месторождения Mountain Pass.

8.Если из 2 млрд долл США вычесть Equity на 1,352 млрд, то останется 649 млн.долл. Предположим, что это и есть стоимость запасов в цене компании.

9.Месторождение Mountain Pass имеет высокое содержание РЗЭ (до 7%), но основной объем добычи дает церий. Если скорректировать ожидания по % содержания РЗЭ ближе к среднему, то грубо делим еще в 1,5 раза. Тогда стоимость нового месторождения (400+млн долл США) близка к текущей стоимости компании (400 млн долл США), что предполагает удвоение капитализации при учете этого фактора.

Можно было бы сравнить стоимость компании по аналогии по сделкам слияний и поглощений в этой сфере, но не нахожу похожих альтернатив.

Буду благодарен за любые комментарии и советы, как оценить данный актив более точно.

А почему бы мне этим не заняться?- решил я.

И задачка решается очень просто:

1. На 31 мая 2023 года Weir International обновила первоначальные данные по запасам и увеличила их до диапазона

694 000 – 867 000 тонн, исходя из результатов дополнительного бурения и анализа.

Возьмем нижнюю границу посчитанных запасов.

2. Структура запасов тоже была обнародована

3. Умножаем нижнюю границу запасов на указанную долю неодима, празеодима, диспрозия и тербия.

Получаем запасы:

неодим — 110276 тонн

празеодим — 29217,4 тонн

диспрозий — 16378,4 тонн

тербий — 2845,4 тонн

4. Берем стоимость РЗО на сегодняшнюю дату

Примечание: цена за оксид тербия и диспрозия указана за кг, в дальнейших расчетах переводится в цену за тонну.

5. Перемножаем тонны на стоимость средней цены за тонну в долларах США.

| Неодим | 7816829973 |

| Празеодим | 2081243054 |

| Диспрозий | 4906968640 |

| Тербий | 3246601400 |

| ИТОГО | 18051643067 |

Итак, мы имеем запасы РЗО на сумму порядка 20 млрд долл США ( с учетом стоимости оксидов церия, лантала и тд) у компании, которая сейчас стоит 400 млн.долл. США.

Хочется понять, как это все приблизить к стоимости компании.

6. Попробуем по аналогии. Крупнейший переработчик РЗЭ в США — MP Materials, стоимость компании (после значительной коррекции) — 4 млрд долл. США, и производит она порядка 40 тыс тонн в год оксидов лантана, церия и неодим-празеодим.

К сожалению, на сайте компании я не смог найти информацию про запасы РЗЭ.

Но косвенно можно считать 1,4 млн тонн, эту цифру я нашел в статье The Daily Telegraph, которая размещена на сайте MP Materials.

Вот картинка оттуда, и на момент написания статьи, MP имела единственное разведанное месторождение РЗЭ на территории США.

7.Конечно, можно было бы быстренько прикинуть, что MP стоит 4 млрд, и у нее в 2р больше запасов, тогда стоимость METC по запасам

«тянет» на 2 млрд. США. Но такой подход не верный, т.к. в стоимости MP есть значительная доля активов для разработки месторождения Mountain Pass.

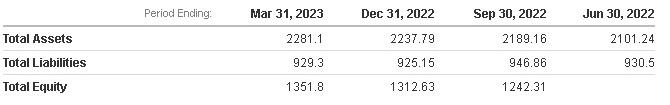

8.Если из 2 млрд долл США вычесть Equity на 1,352 млрд, то останется 649 млн.долл. Предположим, что это и есть стоимость запасов в цене компании.

9.Месторождение Mountain Pass имеет высокое содержание РЗЭ (до 7%), но основной объем добычи дает церий. Если скорректировать ожидания по % содержания РЗЭ ближе к среднему, то грубо делим еще в 1,5 раза. Тогда стоимость нового месторождения (400+млн долл США) близка к текущей стоимости компании (400 млн долл США), что предполагает удвоение капитализации при учете этого фактора.

Можно было бы сравнить стоимость компании по аналогии по сделкам слияний и поглощений в этой сфере, но не нахожу похожих альтернатив.

Буду благодарен за любые комментарии и советы, как оценить данный актив более точно.

161

1 комментарий

+1

Благодарю за развёрнутый ответ!

- 20 июня 2023, 14:15

Читайте на SMART-LAB:

AUD/USD: Флэт как пружина — покупатели защищают плацдарм для мартовского рывка

Австралийский доллар застрял в торговом коридоре. Нижняя граница в районе 0.6900–0.6940 сейчас выступает в роли фундамента, который покупатели...

22:21

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом...

15:32

В центре внимания: рынок ПО в России удвоится?

Друзья, мы продолжаем отраслевую рубрику #ЭкспертыSOFL . Напомним, здесь мы разбираем важные новости технологического рынка и комментарии...

14:39

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

19:45

теги блога Galandia

- 5G-сети

- AMT

- Berkshire Hathaway

- British American Tobacco

- BTI

- BYD

- CCI

- Devon Energy

- Ecopetrol S.A.

- energy transfer lp

- EOG

- FANG

- Marathon Petroleum Corporation

- mlp

- Oxydental petroleum

- petrobras

- PetroChina

- Ramaco Resources

- REIT

- reit дивиденды инвестиции

- S&P500

- tesla

- VALE

- vale s. a.

- Vale SA

- Value investment

- VEON

- W8BEN

- ZIM Integrated Shipping Services

- автопроизводители

- акции

- акции роста

- акции США

- апсайд

- баффет

- Бразилия

- брокеры

- венчурные инвестиции

- газ

- грех

- диверсификация портфеля

- Дивидендные акции

- дивидендные идеи

- дивиденды

- доходная стратегия

- доходные инвестиции

- железная руда

- инвестиционная идея

- индия

- иностранные акции

- каннабис

- Китай

- коммерческая недвижимость

- Крах

- литий

- литий-ионные батареи

- медь

- международная торговля

- мобильная связь

- налог на дивиденды

- налоги с дивидендов

- НДФЛ

- нефтгеазовый сектор

- Нефть

- отчёт

- прогноз по акциям

- редкоземельные металлы

- рынок США

- сланцевая нефть

- сланцевая нефть в США

- сланцевый газ

- сотовая связь

- сотовые операторы

- табачные компании

- телекоммуникационный сектор

- Тесла Моторс

- транспортные компании

- трейдинг

- трубопроводы

- тюрьма

- уголь

- угольные компании США

- Финам

- Фортум

- Цинк

- Частное инвестирование

- Чили

- электромобили

- Юнипро