Блог им. Galandia

Ramaco Resources- редкоземельный бриллиант в угольной отрасли

- 19 июня 2023, 14:38

- |

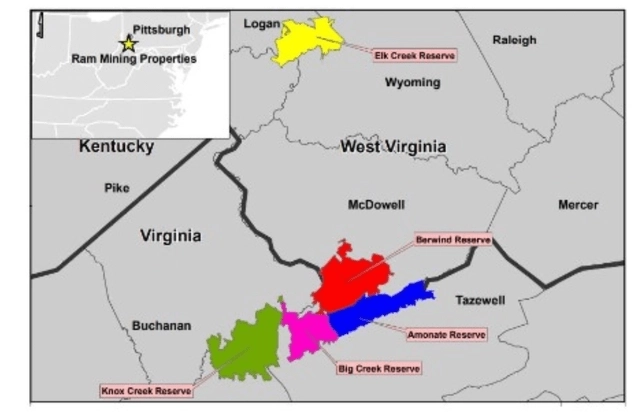

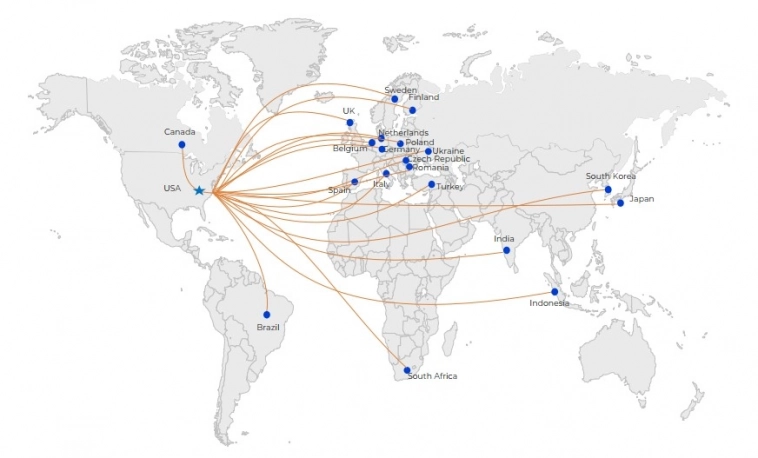

Основные угольные бассейны METC представлены на карте.

Несколько ключевых фактов о компании:

1. Компания добывает только металлургический уголь. METC подтверждает наличие 62 миллиона тонн разведанных запасов (20 летний запас к текущему уровню добычи) и 1156 миллионов тонн (!) прогнозных запасов высококачественного металлургического угля.

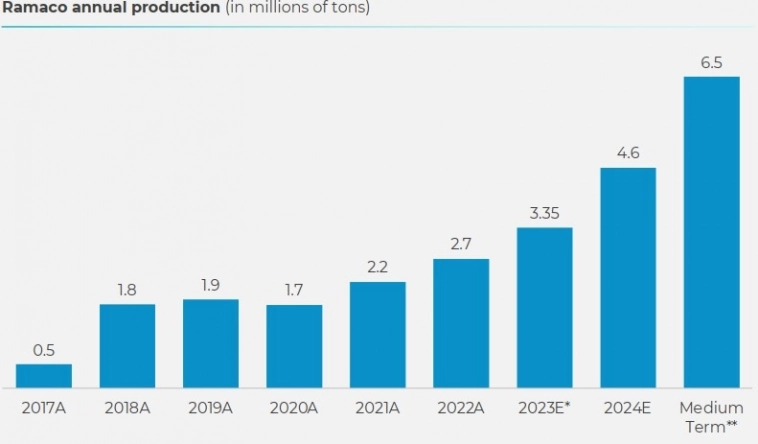

2. В 2017г начинали с 0,5млн тонн угля, в 2026 планируют достичь 6.5 млн тонн.

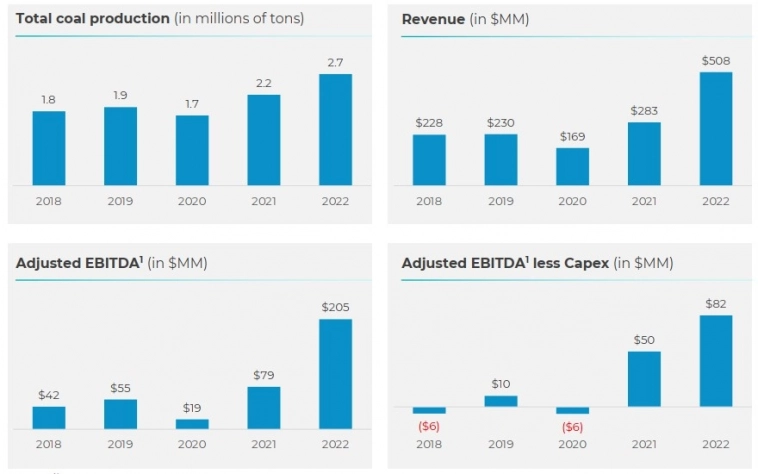

3. В 2022г чистая прибыль составила 116 млн долл США (рост 73%), а скорректированная EBITDA- 205 млн долл США (рост 159%).

Можно предположить, что все это в прошлом и ситуация на рынке изменилась. Однако ситуация 1 квартала этого не подтверждает.

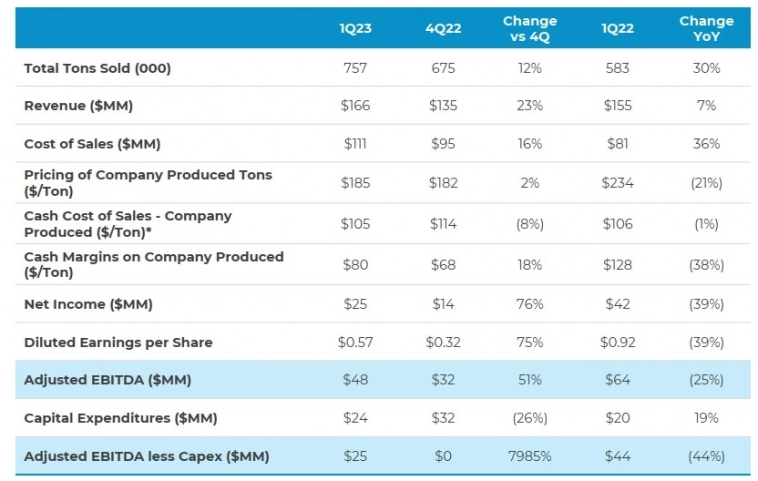

Все показатели относительно 4 кв 2022 просто радуют глаз! Если смотреть г/г то не все так радужно, что связано с корректировкой цен на уголь. Однако в цене металлургического угля произошла стабилизация и даже небольшой рост, что чаще всего связывают с открытием Китая и ожиданиям роста экономики.

4. Долг на 1.04.2023 составляет 102 млн. долл США, чистый долг при этом составляет всего 33 млн долл США, а показатель Debt/adj.EBITDA — 0,5.

5. Продажи угля осуществляются в 20 стран мира.

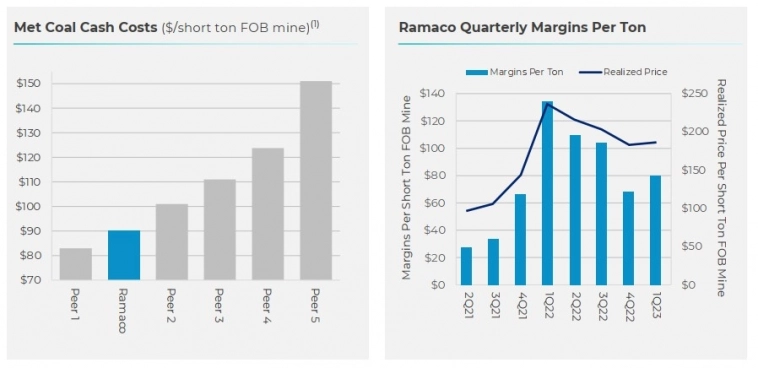

6. Компания имеет одну из самых низких уровней себестоимости добычи 1 тонны, что дает прекрасную маржу даже по текущим ценам.

По графику можно заметить, что рост маржинальности в 1 кв.23 достигнут значительно выше, чем корректировка цены. Эффект достигнут, прежде всего, за счет снижения себестоимости добычи. Мало кто может похвастаться снижением себестоимости в условиях высокой инфляции!

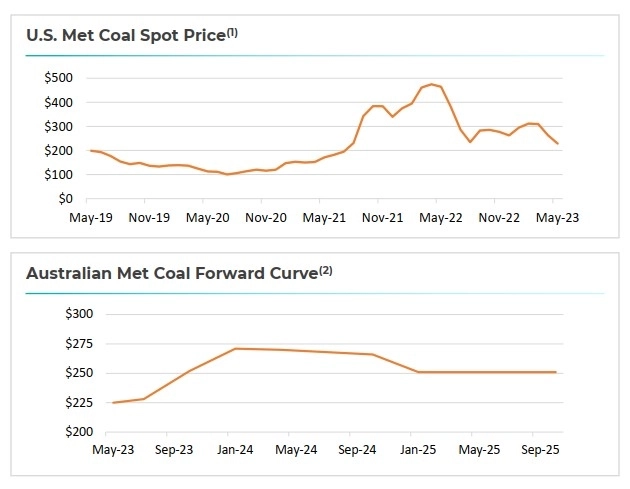

(1) В долларах США за метрическую тонну FOB порт для US High Vol A (среднемесячный).

(2) В долларах США за метрическую тонну FOB порт для Australian Low Vol.

Источник: Platts от 24 мая. 2023

Благодаря тому, что кап.затраты из-за без(д)умной ESG повестки сократились на 75% в угольной отрасли, мы имеем прогноз высокого уровня цен на мет. уголь на ближайшие три года. Так, ожидается, что цена за австралийский мет.уголь к концу года достигнет уровня 275 долл за тонну!

При себестоимости в районе 97-103$ компания закладывает среднегодовую цену реализации 196-200$. Т.е. на каждой тонне компания в 23г будет иметь 100% маржу и продолжит зарабатывать 100$ с каждой тонны!

Отличные перспективы!

7.Компания платит дивиденды, которые составляют 5,55% годовых к текущей цене (payout ratio — всего 20%), но среднегодовые выплаты планируется поднять до 0,91 долл на акцию, что уже составит порядка 10% к текущим ценам!

8. Ramaco Carbon реализовала многолетнюю программу по поиску альтернативного использования угля. Ramaco сотрудничает с двумя национальными лабораториями Министерства энергетики по разработке технологии преобразования угля в углерод, уже заключила эксклюзивные лицензионные соглашения (имея 53 патента по эффективному преобразованию угля в продукты с высокой стоимостью) на исследования и разработки широкого спектра потенциальных коммерческих приложений продукты и материалы, превращающие уголь в углерод. Теперь Ramaco занимает лидирующие позиции в отрасли. Приоритетное внимание уделяется графену, углеродному волокну и графиту.

Небольшая справка про редкоземельные элементы:

Производство всех видов редкоземельных элементов (РЗЭ) в 2020 году составило 240 тыс. тонн.

Около 29-35% всех РЗЭ было использовано для производства постоянных магнитов, менее 15% использовано в производстве электромобилей.

Так, около 6-9 тыс.тонн неодима ушло на производство электромобилей в 2020 г., 4 тыс.тонн неодима использовались для производства ветряных турбин, особенно морских турбин и китайских наземных турбин. Ожидается, что производство ветряных турбин, удвоится в этом десятилетии, а производство электромобилей вырастет на порядок. Диспрозий и, в меньшей степени, тербий добавляются в небольших количествах к постоянным магнитам для улучшения термической стабильности. Хотя количество диспрозия невелико по сравнению с неодимом, диспрозий встречается намного реже, чем неодим. Таким образом, предложение диспрозия является критическим фактором с точки зрения предложения РЗЭ.

А теперь вишенки:

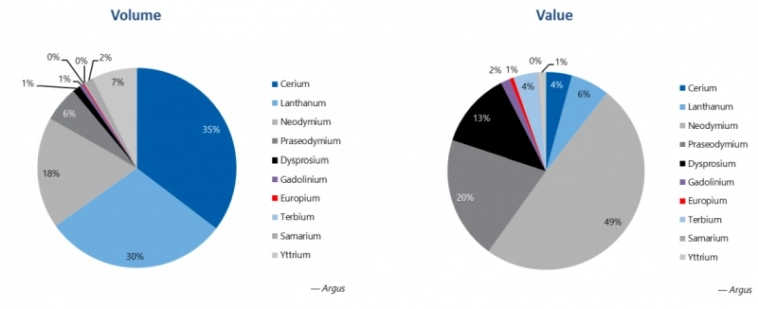

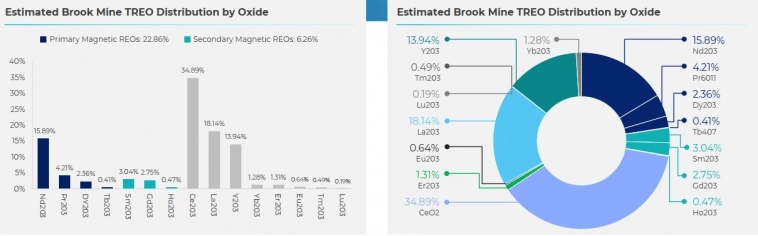

1. Если по объему производства 65% объемов это церий и лантан, то по стоимости 82% — это неодим, празеодим и диспрозий!

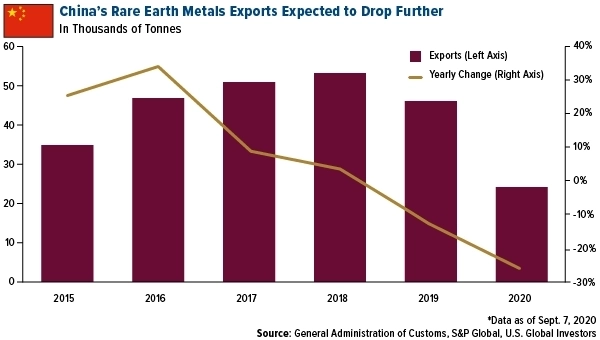

2. бОльшая часть добычи РЗЭ (58% в 2020 г.) и их очистка (90%), а также 90% производства постоянных магнитов сосредоточено в Китае. И что делает Китай?

Он снижает экспорт необработанных РЗЭ для увеличения доли переработки и удовлетворения спроса внутри страны.

Этим объясняется рост стоимости РЗЭ в последние годы.

Итак, в чем идея в данной компании?

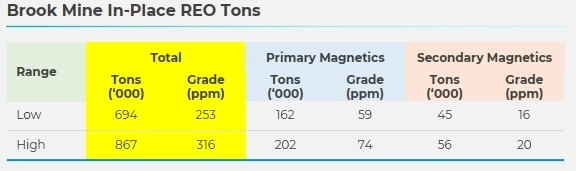

2 мая 2023 года Weir International установила первоначальная цель разведки 636 000–795 000 тонн

Оксид редкоземельных элементов (далее- РЗО). 31 мая 2023 года это оценка была обновлена и увеличена до диапазона

694 000 – 867 000 тонн, исходя из результатов дополнительного бурения и анализа.

22,9% всей корзины РЗО составляют неодим, празеодим, диспрозий и тербий.

Дополнительные 6,3% РЗО корзина состоит из вторичных магнитный элементов (самарий, гадолиний и гольмий).

Структура РЗО в шахте Брук

Может, компания дорогая?

1. От хаев компания упала практически в 2 раза.

2. Ключевые коэффициенты:

(первый столбец- METC, второй- среднеотраслевое значение)

P/E Ratio TTM |

4.01 |

7.74 |

Price to Sales TTM |

0.69 |

108.91 |

Price to Cash Flow MRQ |

2.22 |

3.71 |

Price to Book MRQ |

1.19 |

2.99 |

Если посмотреть на эффективность вложений, то тут компания также выглядит лучше, чем в среднем по отрасли

Return on Equity TTM |

33.91% |

28.06 |

Return on Equity 5YA |

18.36% |

18.45 |

Return on Assets TTM |

19.06% |

16.59 |

Return on Assets 5YA |

11.94% |

8.42 |

Return on Investment TTM |

26.87% |

20.6 |

Return on Investment 5YA |

13.09% |

13.82 |

Бочка дегтя:

1. Добыча угля в шахтах — взрывоопасный бизнес. В 2022 году компания сообщила о возгорании метана на одной из шахт. Никто из сотрудников не пострадал, однако власти могут быть заинтересованы в проведении полного расследования по этому поводу. Berwind №1 с момента инцидента в июле 22г возобновила свою работу только в 1 кв.2023г.

2. У меня нет хрустального шара и я не знаю, когда стоимость обнаруженных на шахте Брукс РЗЭ будет в цене акции (сегодня этот фактор рынком еще не учтен!), но это неизбежно произойдет, и мы можем ожидать кратный рост стоимости компании.

3.Цены на уголь могут существенно скорректироваться, если начнется рецессия.

Вывод: отличная компания, которая показывает рост добычи при сохраняемых высоких ценах на мет.уголь, заплатит 10% годовых дивиденды (к текущей цене), имеет низкий уровень долга, вырастет в 2 раза всего лишь через 3 года, имеет крупнейшие в отрасли запасы угля, при этом занимается высокими технологиями по конверсии угля в высокотехнологичную продукцию.

По по моему мнению, даже без этого фактора цена акции имеет потенциал роста 100% (18$ за акцию). В моем портфеле иностранных бумаг METC занимает 10%, самую крупную позицию.

теги блога Galandia

- 5G-сети

- AMT

- Berkshire Hathaway

- British American Tobacco

- BTI

- BYD

- CCI

- Devon Energy

- Ecopetrol S.A.

- energy transfer lp

- EOG

- FANG

- Marathon Petroleum Corporation

- mlp

- Oxydental petroleum

- petrobras

- PetroChina

- Ramaco Resources

- REIT

- reit дивиденды инвестиции

- S&P500

- tesla

- VALE

- vale s. a.

- Vale SA

- Value investment

- VEON

- W8BEN

- ZIM Integrated Shipping Services

- автопроизводители

- акции

- акции роста

- акции США

- апсайд

- баффет

- Бразилия

- брокеры

- венчурные инвестиции

- газ

- грех

- диверсификация портфеля

- Дивидендные акции

- дивидендные идеи

- дивиденды

- доходная стратегия

- доходные инвестиции

- железная руда

- инвестиционная идея

- индия

- иностранные акции

- каннабис

- Китай

- коммерческая недвижимость

- Крах

- литий

- литий-ионные батареи

- медь

- международная торговля

- мобильная связь

- налог на дивиденды

- налоги с дивидендов

- НДФЛ

- нефтгеазовый сектор

- Нефть

- отчёт

- прогноз по акциям

- редкоземельные металлы

- рынок США

- сланцевая нефть

- сланцевая нефть в США

- сланцевый газ

- сотовая связь

- сотовые операторы

- табачные компании

- телекоммуникационный сектор

- Тесла Моторс

- транспортные компании

- трейдинг

- трубопроводы

- тюрьма

- уголь

- угольные компании США

- Финам

- Фортум

- Цинк

- Частное инвестирование

- Чили

- электромобили

- Юнипро

Почему?