SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EmeraldResearch

Мой портфель. Февраль 2023.

- 04 марта 2023, 10:24

- |

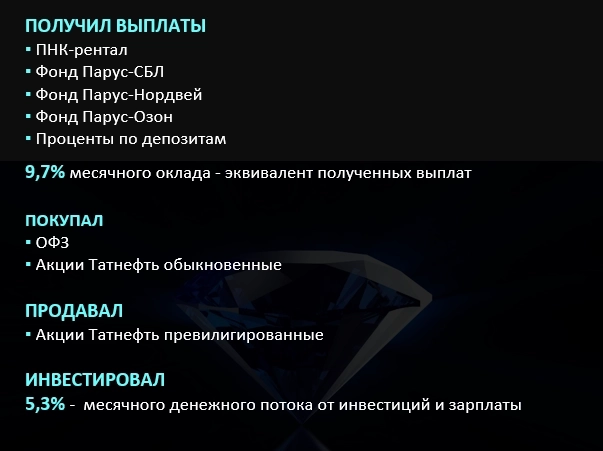

Инвестиционные операции

В феврале 2023 получил дивиденды только от фондов коммерческой недвижимости. Размер пока скромный, но все равно приятно, в связи с неблагоприятными обстоятельствами, пока что вложил полученные дивиденды в ОФЗ. Возможно, в течение марта произведу реинвестирование в недвижимость, буду действовать по обстоятельствам. Так же рынок дал возможность выгодно обменять подорожавшие префы Татнефти на обыкновенные акции.

Общий состав ликвидного портфеля

В общем составе портфеля немного подросла доля облигаций 0% -> 0,2% и депозитов 0,2% -> 1,2%. То есть остатки зарплаты откладываю на вклад, так как ожидаю в ближайшие месяцы очень крупные траты.

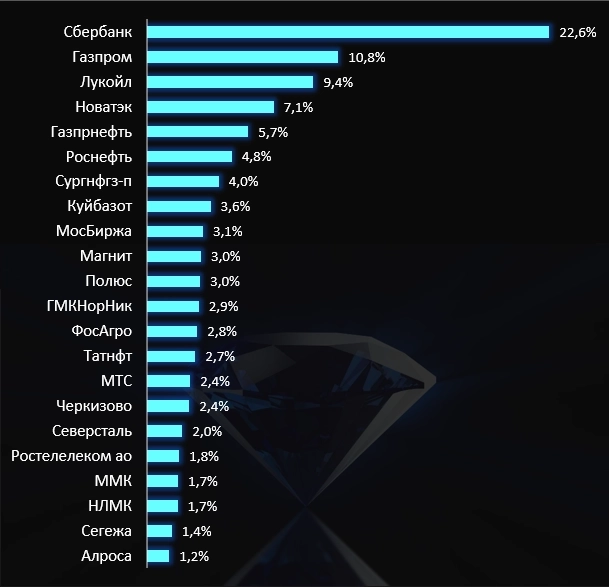

Портфель акций

В составе портфеля акций изменений никаких (кроме замены Татнефть преф на Татнефть обыкновенные). Портфель живет сам по себе, я в него не лезу. Хотя, будь сейчас свободные средства, я расширял бы состав дивидендных эмитентов до 30+ в целях диверсификации источников денежного потока.

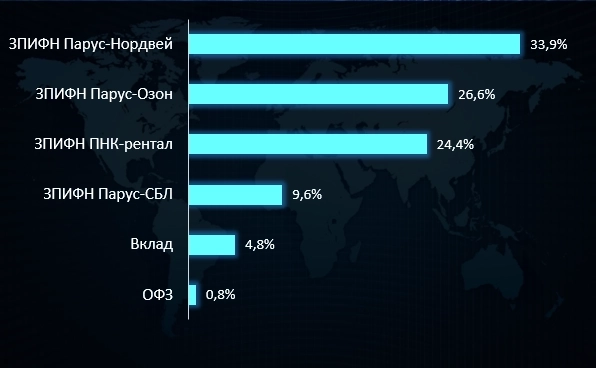

Портфель консервативных вложений

Фонды недвижимости от Парус на сегодня доминируют в консервативном портфеле. Время сейчас такое, что их покупка является наиболее рациональной, но в будущем с удовольствием расширю вложения в паи других эмитентов. Очень хотелось бы, чтобы на рынке было как можно больше эмитентов ЗПИФ с аналогичным Парусу уровню открытости и прозрачности.

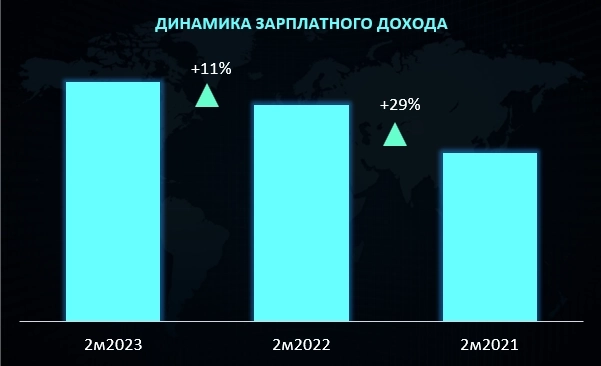

Отдача от саморазвития

Решил добавить еще график сравнения зарплатных доходов за сопоставимые периоды за 3 года, соответственно пока сравнение за первые 2 месяца каждого года. Суммы, понятное дело, не свечу, тут главное динамика. Какое это имеет отношение к инвестициям? Совершенно прямое. Наша зарплата — это производная от инвестиций, которые мы сделали в свое развитие и в свой социальный капитал (связи, репутация, эффективные рабочие отношения).

Впрочем, я не питаю иллюзий, в любом случае время возьмет свое и рост зарплаты после 35 лет скорее всего начнет стагнировать, а вот роль дохода от долей в бизнесе будет расти, так что часть заработанных средств неизменно продолжу отправлять в активы, которые приносят денежный поток.

Февраль:

- Много работать получилось только в конце месяца

- Удалось вернуться к физическим упражнениям

Март планы:

- Нарастить трудовую активность

- Нарастить физическую активность

Желаю всем хороших выходных, оставаться здоровыми, бодрыми и оптимистичными, не смотря на все ловушки, которые расставляет на нашем пути коварная судьба.

4К |

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Финансовый Архитектор

- eurrub

- treasuries

- акции

- Александр Силаев

- Андрей Белоусов

- аренда недвижимости

- банки

- бпиф втб – фонд золото

- БРИКС

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпром

- госдолг США

- деприватизация

- дивиденды

- доллар рубль

- Евротранс

- золото

- Золотые монеты

- золотые слитки

- зпиф

- ЗПИФ Самолет

- ЗПИФы недвижимости

- иис

- инвестиции

- инвестиции в недвижимость

- Инвестиционная стратегия

- инвестиционные монеты

- инвестор

- инфляция

- инфляция в США

- исландия

- Итоги года

- итоги месяца

- Итоги недели

- коммерческая недвижимость

- криптовалюта

- льготная ипотека

- мобильный пост

- монеты из драгоценных металлов

- МТС

- налогообложение на рынке ценных бумаг

- нефть

- Нидерланды

- новости

- НПФ

- обзор рынка

- облигации

- опрос

- ОФЗ

- оффтоп

- ПАРУС

- Парус-двинцев

- Парус-Логистика

- Парус-Норд

- Парус-ОЗН

- Парус-Озон

- ПДС

- пенсионные накопления

- пенсия

- пифы

- ПМЭФ

- ПНК Рентал ЗПИФ

- портфель

- портфель инвестора

- приватизация

- прогноз 2023

- прогноз 2025

- прогноз по акциям

- программа долгосрочных сбережений

- психология

- санкции

- санкции США

- сбербанк

- Сбережения

- Сингапур

- смартлаб конкурс

- смз

- Современный 7

- Современный 8

- ставка ФРС США

- сургутнефтегаз

- США

- трейдинг

- форекс

- ФРС США

- экономика

- экономика России

- экономика США

- энергетика

- Энергетический кризис

- энергобаланс

Это платформа мосбиржи, я туда загнал всех родственников и многих знакомых, мне и им дали по 3750р, давно всё вывели и вклады закрыли, кому деньги нужны.

Но внебиржевые облиги у них для хранения денег, но это на мой не самый профессиональный взгляд, подходят хорошо. В цене они не падают, комиссий нет совсем, даже скрытых, купон капает. Посмотрите.

думаете будем расти?...

Про психологическую отметку «от 100 тыс.» согласен, в портфеле акций доли каждого эмитента сейчас больше 100 тыс. )) Но, вот о чем я задумался, а почему бы не формировать лист наблюдения не на бумаге или в мобильном приложении (имею в виду добавление в избранное), а покупая какую-то маленькую долю, чтобы она маячила реально в портфеле и стимулировала лучше ее изучать одним фактом своего присутствия. В перспективе хочу так попробовать сделать.

В общем, инвестирую не первый год — и всегда есть место экспериментам и новым открытиям, мне это нравится :)

Про крупные траты — не, дело не в ожидаемом росте, а в неотвратимых проделках судьбы.

Но в большинстве случаев изучать нечего...

смотрите на левую часть графика по годам...

Сбер, как рос так и будет расти еще долгое время -так как трендовая бумага…

Газпром, как не был никогда трендовой бумагой, так и дальше ей не будет...

все мое и очень субъективно...

Так как портфель ликвидный, то в случае резких колебаний могу докупаться как за счет использования депозитов, так и ограниченно использовать плечо с прицелом закрыть его с зарплаты и дивидендов на горизонте 3-4 месяца.

В рамках управления рисками не афишируемая часть резервов хранится на 3х лицах. Ее использование предусмотрено только в самых критических случаях. Потому что в жизни все бывает, и хорошая диверсификация должна быть не только по набору активов, но и по держателям капитала.

Я следую рекомендации Грэма держать на вкладах/облигациях от 25% (если акции дешевые) до 75% (если акции сильно переоценены).

Сам я, с капитала живущий, держу на таких счетах лишь годовой расход(также не держа облиг). Который постоянно пополняю до максимума лишь в моменты отрастания рынка. А если просадка затягивается больше чем на год и деньги уже исчерпываются — приходится уже либо входить в не всегда нужные дивотсечки ради получения дивов на карту, либо продавать бумаги по текущим ценам, выводя одномесячными затратами пока жду очередного хая для вывода уже полногодового расхода.

Финансовый Архитектор, удачи!

P.S. Если будет время, выскажите Ваше мнение по этому топику:

smart-lab.ru/blog/883305.php

Во-вторых облиги как класс активов сложно сравнивать с недвигой. У долговых инструментов два главных врага: риск дефолта эмитента и инфляция. А вот качественная (!) недвига на долгом горизонте может защитить от инфляции (если она вызвана не кризисом и сопровождается экономическим ростом), да и дефолта по ней не может быть по определению.

Если уж хочется облигациями заменить недвигу именно в смысле, что нужен актив предположительно устойчивый к инфляции, с растущим доходом и минимальным риском дефолта, но не недвига, то на эту роль подходят больше инфляционные ОФЗ-ИН. Но точно не классические облиги:)

Финансовый Архитектор, спасибо за Ваше мнение!

ОФЗ-ИН уже занимают большую долю в моем портфеле.

Риски основные:

— кредитный, если по окончанию льготного периода сильно вырастит ставка

— контрагента, если съедет арендатор (ы) / фин проблемы у арендатора

— ликвидности, если покупать на вторичке большие объемы и сложно будет продать без дисконта

— рыночные колебания цены

— инфраструктурный, если приостановят торги

Ну, это первое, что в голову приходит.

А вас не смущает, что в фонде Паруса Нордвей стоимость чистых активов на пай 869₽, а продаёт их УК за 1000₽ ?