Блог им. Eevgeny

Через сколько лет вы ХОТИТЕ выйти на пенсию?

- 04 февраля 2022, 10:49

- |

Будем исходить из того, что за последние 17 лет акции РФ росли в среднем на 17,6% в год, а акции США – на 16,6% в год. Если вычесть инфляцию, реальная доходность будет 8,8% в год — для акций РФ и 7,9% в год — для акций США. Данные я взял с https://42trends.ru/

Берем за основу доходность 8% годовых.

Для упрощения расчетов возьмем условную З/П 100 000 руб./месяц – это число может быть любое. Размер капитала, который нам нужен можно приблизительно прикинуть из средней див доходности 6% годовых.

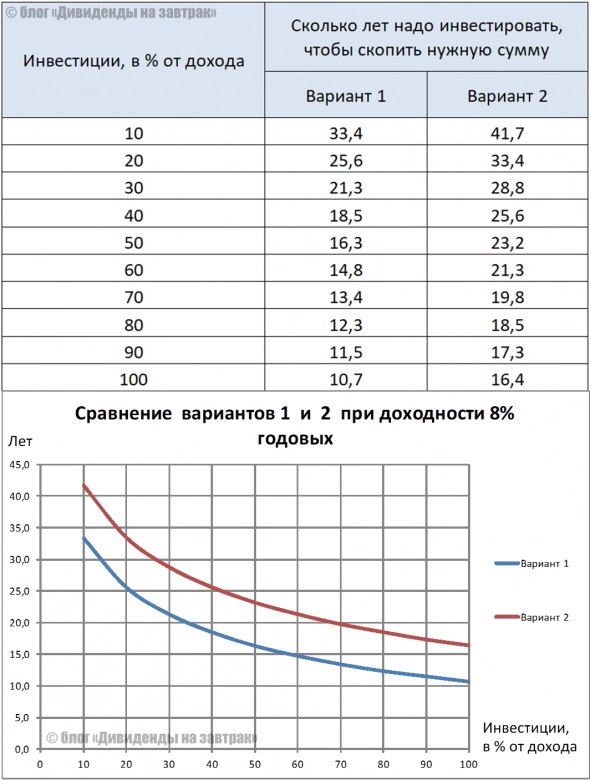

Предлагаю рассмотреть два варианта:

1 – инвестируем до тех пор, пока пассивный доход не сравняется с активным доходом.

2 – инвестируем до тех пор, пока пассивный доход не будет в 2 раза больше активного.

При втором варианте можно уволиться с основной работы, но продолжать инвестировать.

По калькулятору сложных процентов рассчитаем, сколько понадобится времени, чтобы скопить такую сумму. Результат — в таблице и на графике:

Выводы:

- Если откладывать 10% от зарплаты пока работаешь, то выйдя на обычную пенсию, можно будет поддерживать прежний уровень жизни.

- Чтобы выйти на «раннюю пенсию», придется откладывать от 30% зарплаты.

- Если инвестировать 60% зарплаты, то можно выйти «на пенсию» всего через 15 лет (по варианту 1) или через 21 год (по варианту 2).

- Инвестировать больше 70% зарплаты большого смысла не имеет: разница между инвестициями 70% и 100% от З/П составляет всего 3,5 года.

- при инвестициях в 30% от доходов – на 16 лет раньше;

- при инвестициях в 40% от доходов – на 19 лет раньше;

- при инвестициях в 50% от доходов – на 22 года раньше;

- при инвестициях в 60% от доходов – на 24 года раньше.

Полученные цифры служат только ориентирами. В реальности срок выхода на пенсию будет отличаться.

Общий вывод:

Оптимальный вариант для «ранней пенсии»: каждый месяц инвестировать от 30% до 50% от зарплаты.

Спасибо, что дочитали до конца :))

Я в Телеграм и Instagram.

Вам всем так плохо???

Сочувствую…

был бы банковский депозит, слова не сказал бы, но брать для подобных расчетов рынок подверженый влиянию цикличности, на мой взгляд это не понимание природы рынка как такового и того как может формироваться доходность. К примеру, купили вы в конце 90 тых Япов на хаях и все эти расчеты предыдущих доходностей пошли в мусорку)Лет 30 уже восстановится не могут.

Но экселька любые мечты стерпит

Ну и помним что у нас была инфляция а в Японии наоборот.

Хотя можете считать как угодно, по мне так это онанизм с Экселем)Извращение и влажные мечты инвестора, не имеющие к реальности никакого отношения;)

Еще раз повторюсь, что эти расчеты — только для ориентира. Любые такие вычисления предполагают идеализацию. Без нее никак — иначе будет слишком много шума. А с идеализацией видна общая картина и более-менее понятно, что происходит.

Насчет 15 лет: это на самом деле еще пессимистичный прогноз. В реальности люди достигают такого за более короткое время ))

И vasil78ru абсолютно прав — ежемесячные покупки акций включены в расчеты. За 15 лет можно японские акции нормально усреднить

В любом случае, спасибо за обратную связь. Есть над чем подумать )))

усреднить и получить фиксированный среднегодовой доход немного разные звери))

Повторюсь, написали бы к примеру ОФЗ ну или там Депо в банке, с натяжкой еще можно было бы принять.В реале просто инфляцию вряд ли обгонят.Но для акций, простите но дичь)

Я кстати, что то не припомню, чтобы на рф среднегодовые дивы были +8 процентов над инфляцией за последние 17 лет;)Не понятно на что расчитываете, если уж сильнее придираться.