Блог им. Aleksey_M

ВТБ. Обзор финансовых показателей по МСФО за 3-й квартал 2021 года и РСБУ за октябрь 2021 года

- 12 ноября 2021, 23:20

- |

Еще один мощный квартал в копилке банка. Дмитрий Пьянов, Член Правления, Финансовый директор банка ВТБ, отметил:

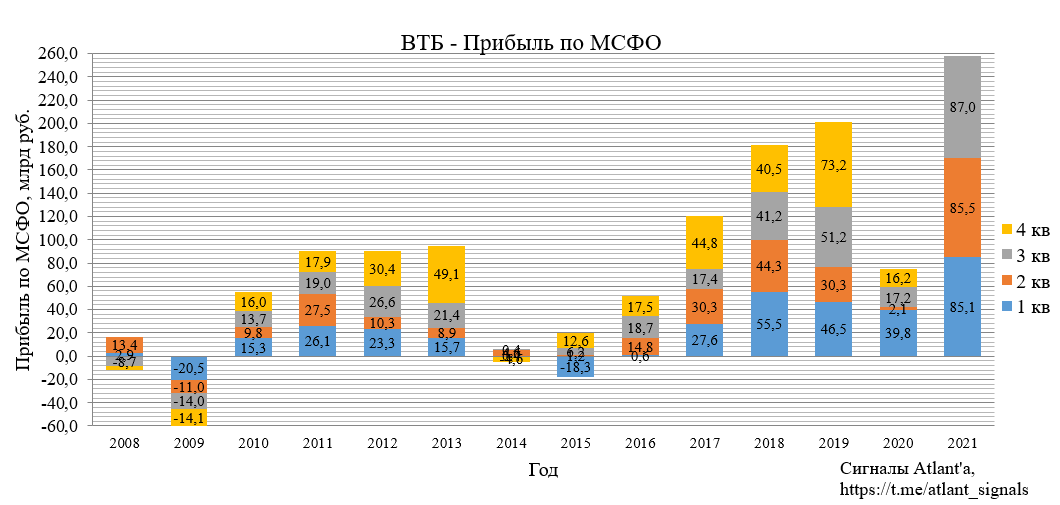

«Внушительный рост ключевых банковских доходов, который Группа демонстрирует на протяжении текущего года, способствует достижению сильных финансовых результатов и обновлению рекордных значений по абсолютным показателям прибыльности. За 9 месяцев 2021 года группа ВТБ заработала чистую прибыль в размере 258 млрд рублей, что превосходит показатель аналогичного периода прошлого года более чем в 4 раза и соответствует 18% возврата на капитал.

Сильные результаты 9 месяцев дают нам основания пересмотреть прогнозы и во второй раз за год повысить ориентир по чистой прибыли. Мы ожидаем, что уже в текущем году мы сможем превысить ориентир, предусмотренный стратегией на 2022 год, и обеспечить исключительно привлекательный уровень дивидендной доходности по итогам года».

С большой вероятностью мы досрочно выполним годовую цель по прибыли 2022 года (на уровне 310 млрд руб.) на год раньше»

Напомню, что компания изначально планировала по итогам года получить прибыль 250-270 млрд рублей. Затем цель была повышена до 295 млрд, а теперь в качестве ориентира назван уровень 310 млрд рублей. Увеличение целевой прибыли приведет к росту размера дивидендов за 2021 год, но обо всем по порядку.

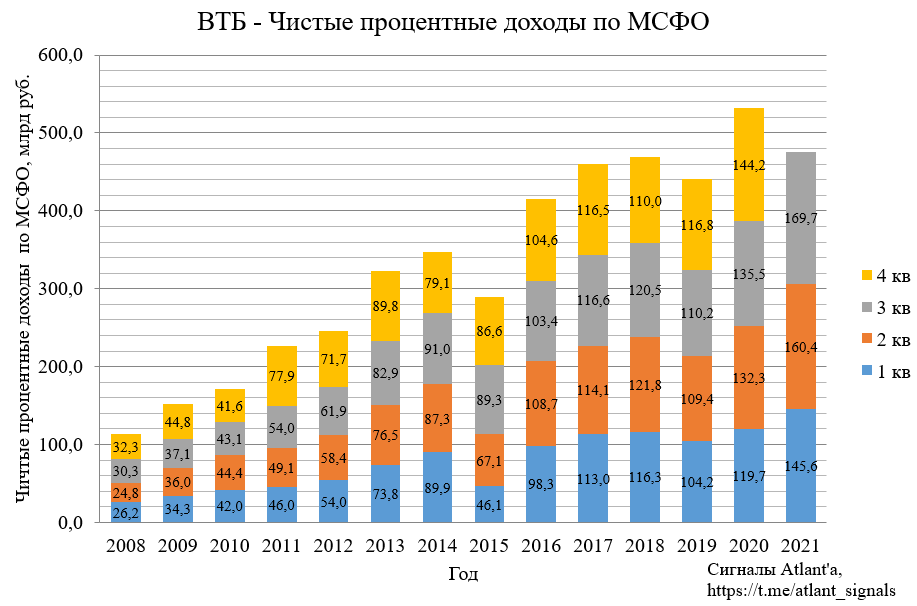

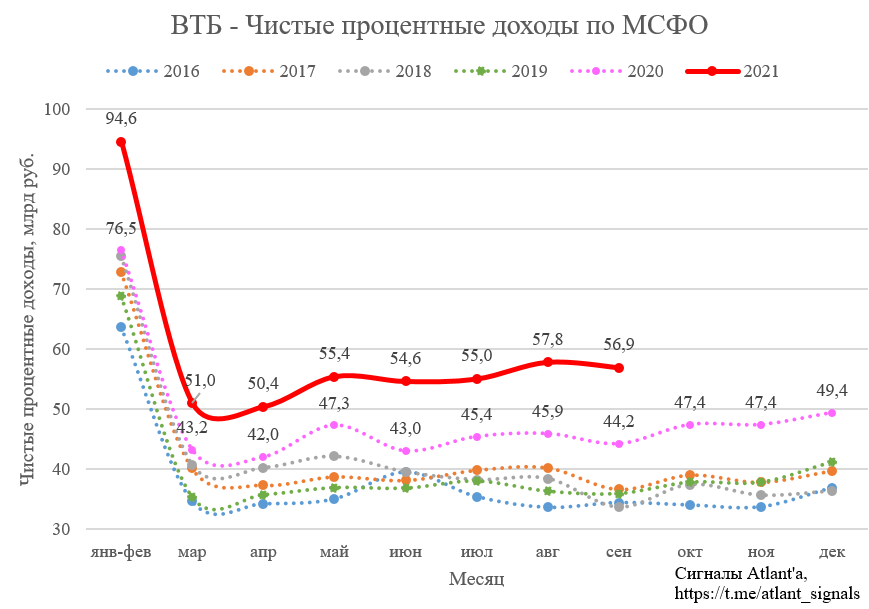

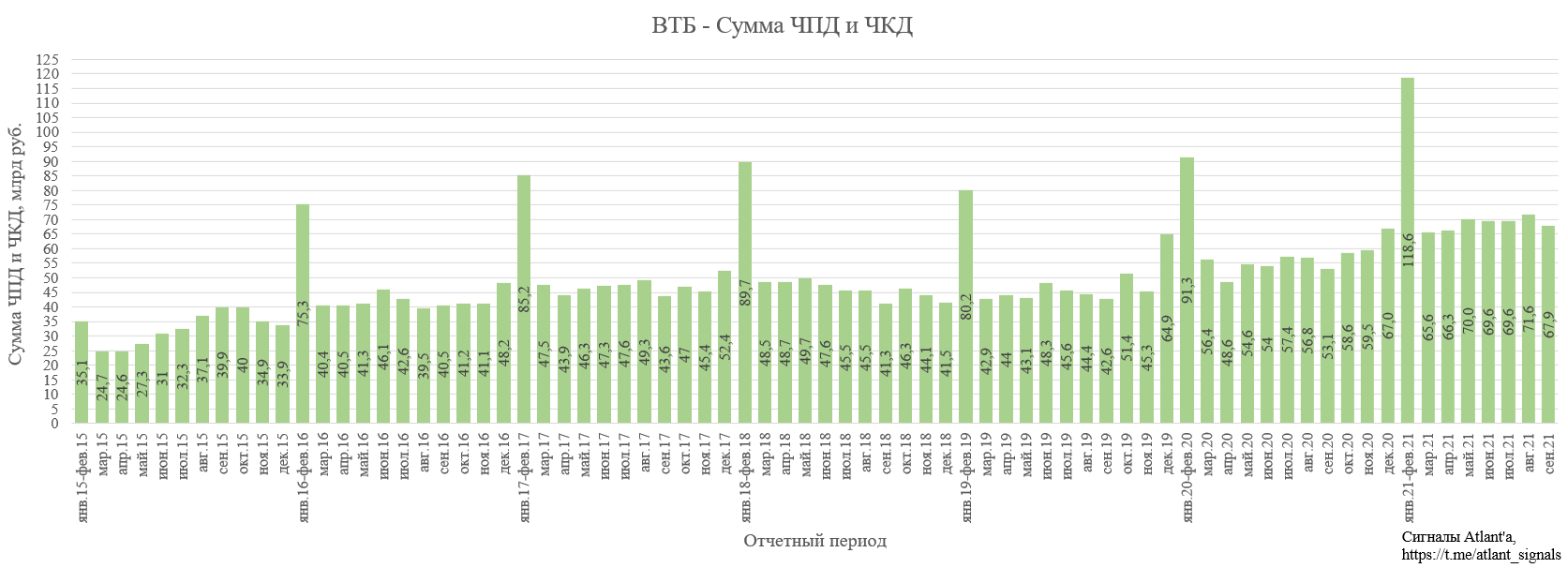

Чистые процентные доходы в 3-м квартале составили 169,7 млрд рублей, что на 25,2% выше, чем годом ранее и на 5,8% выше, чем в предыдущем квартале.

Чистая процентная маржа составила 3,9% за третий квартал 2021 года по сравнению с 3,8% за аналогичный период прошлого года. Устойчивость чистой процентной маржи обусловлена дальнейшей оптимизацией структуры фондирования и увеличением доли более доходных кредитов физическим лицам в совокупном кредитном портфеле.

При этом чистые процентные доходы в сентябре составили 56,9 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 28,7%. К предыдущему месяцу показатель снизился на 1,6%.

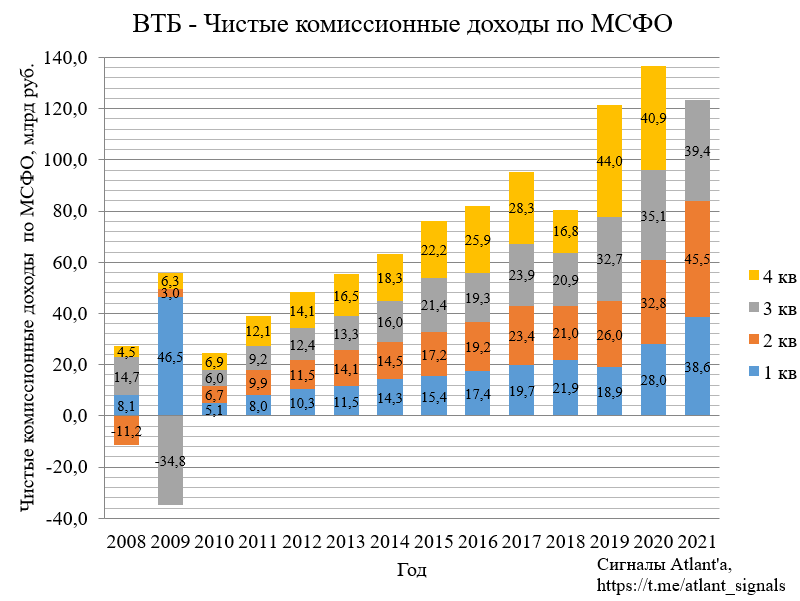

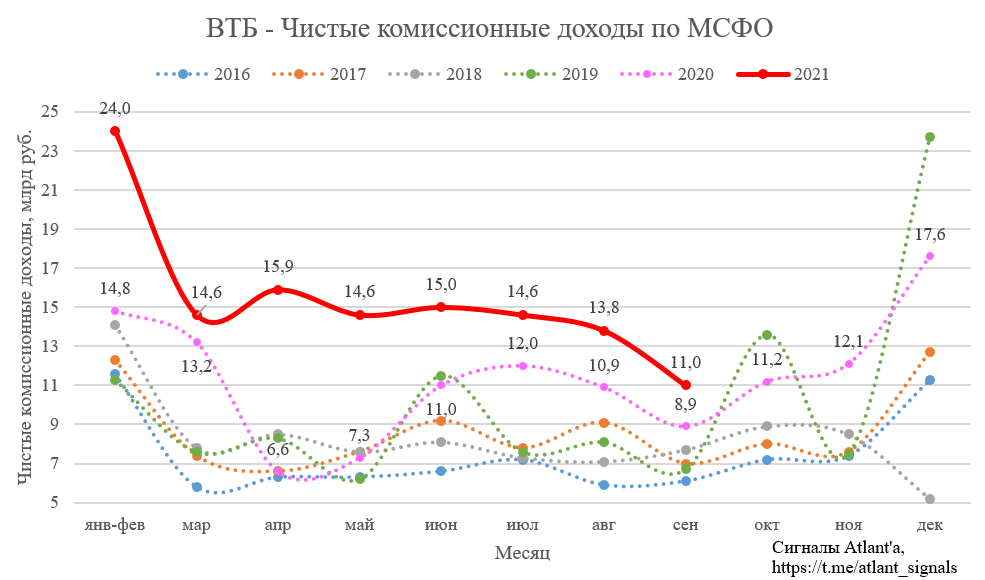

Чистые комиссионные доходы в 3-м квартале составили 39,4 млрд рублей, что на 12,3% выше, чем годом ранее и на 13,4% ниже, чем в предыдущем квартале. Сильную динамику чистых комиссионных доходов определяет развитие транзакционного бизнеса Группы и стабильно увеличивающийся объем комиссий за распространение страховых продуктов и комиссий брокерского бизнеса.

При этом чистые комиссионные доходы в сентябре составили 11,0 млрд рублей, увеличившись по сравнению с аналогичным периодом прошлого года на 23,6%. Относительно предыдущего месяца показатель снизился на 20,3%.

Сумма чистых процентных и комиссионных доходов в сентябре показала рекордный результат и составила 67,9 млрд рублей, что на 27,9% выше, чем в прошлом году, и на 5,2% ниже, чем в предыдущем месяце.

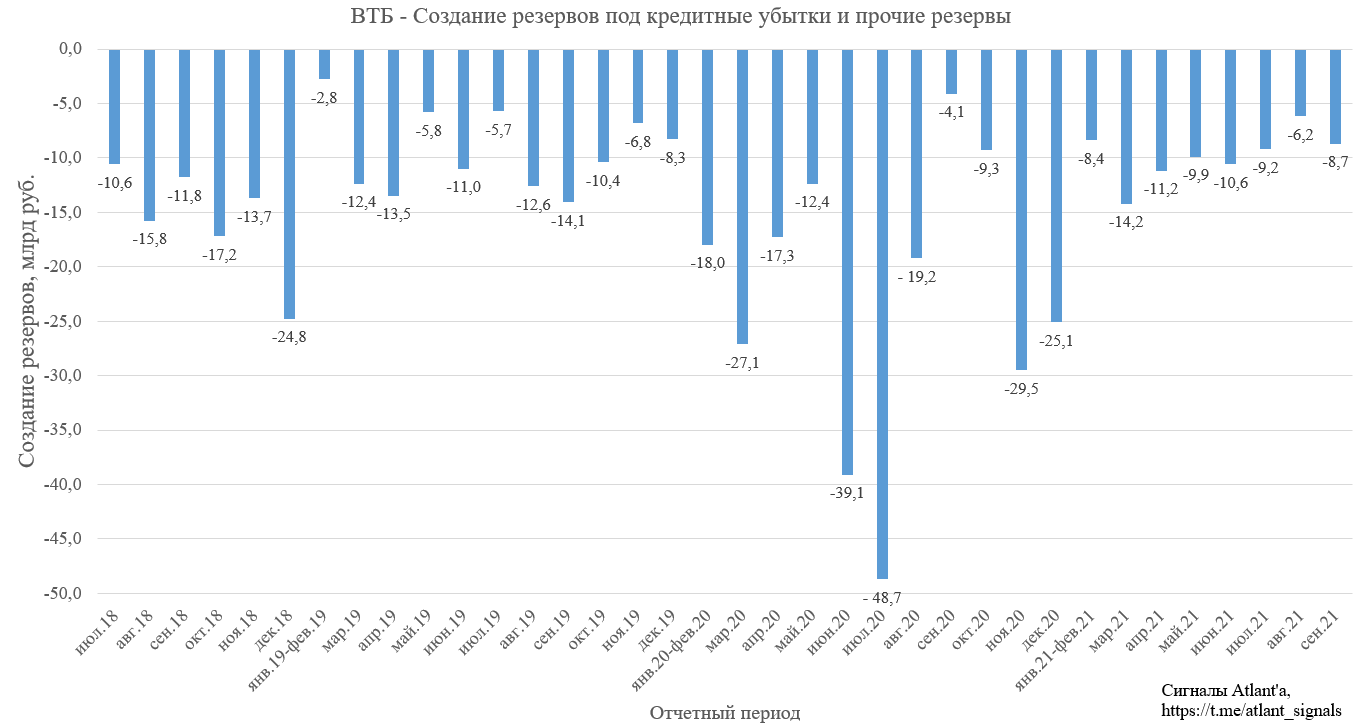

Резервы в сентябре составили 8,7 млрд рублей.

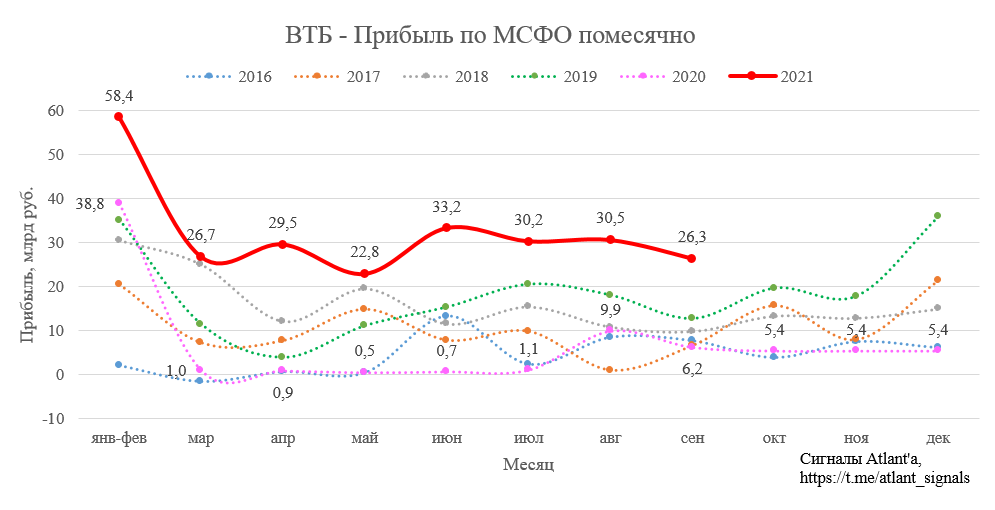

Прибыль в 3-м квартале составила 87,0 млрд рублей, что на 405,8% выше, чем годом ранее и на 1,8% выше, чем в предыдущем квартале. Всего за 9 месяцев прибыль составила рекордные 257,6 млрд рублей.

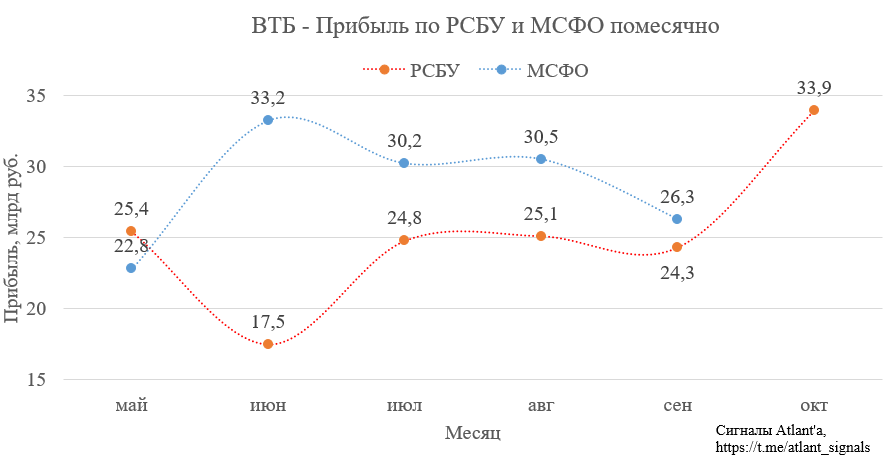

При этом прибыль в сентябре составила 26,3 млрд рублей против 6,3 млрд годом ранее, что на 324,2% выше. Относительно предыдущего месяца снижение составило 13,8%.

Перейдем к отчету РСБУ за октябрь. Компания не так давно начала публикацию данного вида отчетности на своем сайте на ежемесячной основе. Чистая прибыль в октябре составила 33,9 млрд рублей.

За предыдущие 5 месяцев прибыль по РСБУ только один раз была выше прибыли по МСФО. Примем, что в октябре прибыль МСФО будет на уровне РСБУ. В таком случае, прибыль по МСФО за 10 месяцев составит 291,5 млрд рублей, то есть до целевых 310 млрд останется всего 18,5 млрд. Скорее всего банк превзойдет свой план, в 2021 году ВТБ даже за месяц зарабатывал не менее 22,8 млрд рублей. Вполне вероятно, что итоговая годовая прибыль составит около 340 млрд рублей, если только банк не захочет часть прибыли при помощи бухгалтерских трюков не перенести на 2022 год.

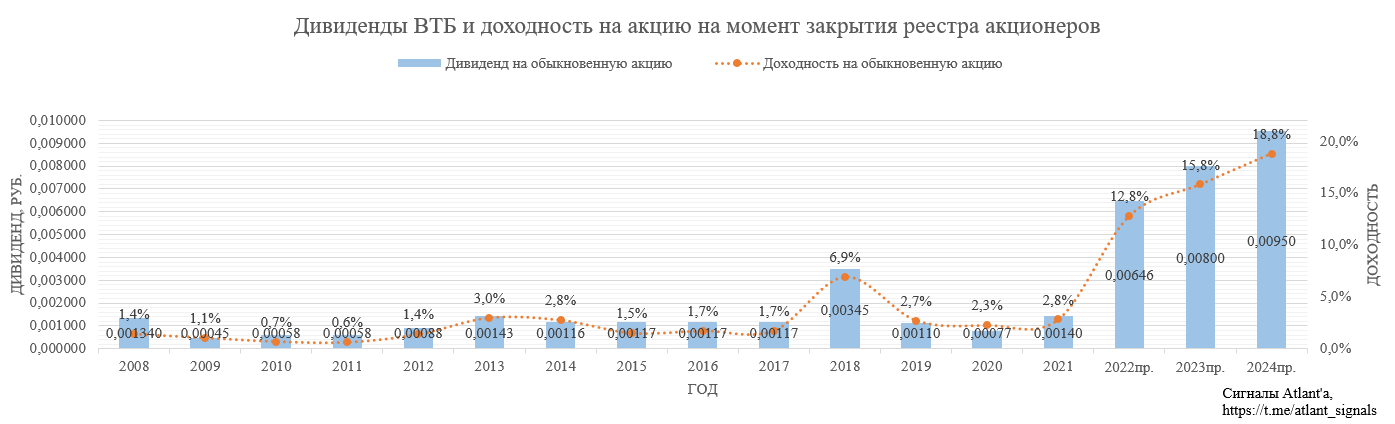

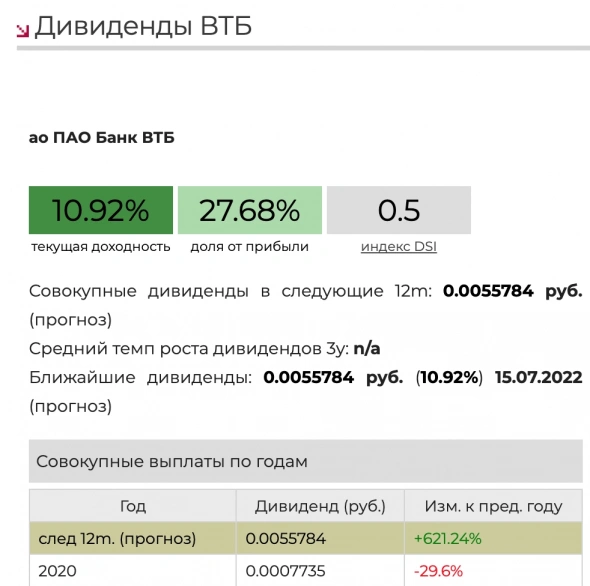

Пока в расчете дивидендов будем ориентироваться на прибыль 310 млрд рублей. Напомню, что дивидендная политика компании подразумевает принцип равной дивидендной доходности на все типа акций. Для расчета используется средняя цена обыкновенной акции ВТБ за отчетный период и номинальная стоимость привилегированных акций. То есть, чем выше цена акции ВТБ, тем выше на нее дивиденд.

Средневзвешенная цена акции за 2021 на данный момент с 1 января до 12 ноября сентября средневзвешенная цена составляет 4,68 коп. При этом текущая цена 5,05 коп., если предположить, что котировки останутся на этом уровне до конца года, то средневзвешенная цена за 2021 год составит 4,73 коп. Тогда при прибыли 310 млрд рублей дивиденд составит 0,646 коп. Форвардная дивидендная доходность 12,8%.

Продолжаю держать акции компании, воспользовался коррекцией и докупал в пятницу. Жду рост котировок к 10 копейкам на горизонте 2 лет.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Вроде как инфляция, но надо проверить.

рынок похоже не верит что костин не обманет в очередной раз

Тимофей Мартынов, Пока везде стоят прогнозы из расчета 50%

investmint.ru/vtbr/

www.dohod.ru/ik/analytics/dividend/vtbr

Вообще по ВТБ имеем жесткий игнор значительно улучшеных фин. результатов.

Вот например прогноз от 1-го квартала 2021 года, от финама

www.finam.ru/international/imdaily/akcii-vtb-po-prezhnemu-ostayutsya-nedoocenennymi-20210513-191454/

Дак прибыль уже побила прогнозный консервативный/сдержанный показатель на 2023 год.

Выгляглядит, как рынок закладывает текущий результат, как временный и и не устойчивый и смотри средний показатель за 2020-год. При это 0,50 копеек акция стоила в 2018-го году, а тогда прибыль была в 2 раза меньше!

И видим стабильный рост выручки в отличи от тех же металлургов, где выручка всецело зависит только от конъюнктуры рынка на сталь