Блог компании АО ИК "ФОНДОВЫЙ КАПИТАЛ" | Полюс взял ТОП-1 В МИРЕ по запасам золота - сравнили компанию с мировой ареной

- 07 июня 2021, 15:16

- |

Время прочтения: 5-7 минут

Интродакшн

Добрый день, уважаемые читатели, меньше месяца назад ПАО «Полюс» официально подтвердил запасы Сухого Лога по методике JORC, что выдвинуло компанию на первое место в мире по их объему. Нам стало интересно, а насколько компания недооценена/переоценена на международном рынке?

Сразу стоит оговориться, что тут приводим лишь сравнительный анализ Полюса с зарубежными аналогами. Если вам интересно знать справедливую стоимость акций — вот тут лежит большой разбор компании, который советуем предварительно прочесть, особенно, если словосочетание «Сухой Лог» вам неизвестно. А мы приступаем к сравнению.

Рынок:

Перед началом немного справочной инфы за 2020 год, которая понадобится для полного понимания:

Таблица 1. Спрос на рынке золота 2020. Источник: World Gold Council

1) Совокупный спрос за 2020 год упал на 14% и впервые с 2009 года оказался ниже отметки в 4000 тонн — результат составил 3760 тонн (120,8 млн унций), который представлен секторами в Таблице 1.

2) Совокупное предложение сократилось на 4% г/г (сильнейшее годовое снижение с 2013 года) и составило 4633 тонны (148,8 млн унций). Важно, что из общего количества 1233 тонн составила вторичная переработка, а объем добычи нового золота = 3400 тонн (109,3 млн унций). При мировом падении добычи, Россия наоборот умудрилась увеличить уровень добычи на 3% до 341 тонны.

Знакомство с конкурентами

Для анализа были выбраны следующие золотодобывающие компании:

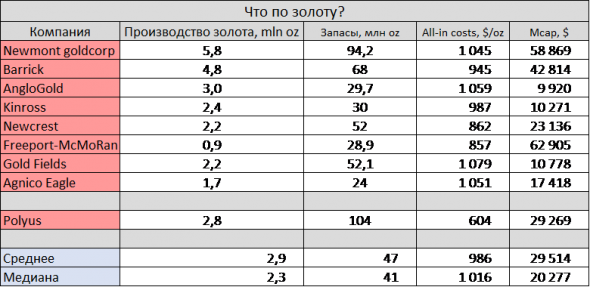

Таблица 2. Статистика по золотым запасам и производству. Источники: годовые отчеты компаний за 2020

Компании выбирались по размеру их капитализации (в Таблице 1 указана капитализация по состоянию на конец мая 2021) и объему добычи золота. Если сложить объемы производства, то получается, что компании из списка обеспечивают 23,5% мирового производства золота (25,9 млн унций — это 734 тонны, а мировой объем производства 3400 тонн за 2020 год).

Newmont Goldcorp — золотодобывающая компания, которая стала лидером благодаря слиянию 2-х крупных компаний Newmont mining и Gold Corp. До 2020 года имела крупнейшие доказанные запасы золота, которые расположены в Северной и Южной Америке, Африке, Австралии. Newmont вдобавок является крупнейшим производителем, который в 2020 году добыл 5,8 млн унций (5,3% от мирового объема на секундочку).

Именно на эту компанию мы предлагаем ориентироваться читателю при сравнении, ведь проектная мощность Сухого Лога составляет 2,3 млн унций. Ввод в эксплуатацию (2027 год) этого месторождения выдвинет Полюс на второе место в мире по объему добычи полезного ископаемого (добыча составит 5,1 млн унций в год). Также у компаний сопоставимые уровни запасов в ~100 млн унций, но вот отдельно на что хотим обратить внимание — рекордно низкий all-in sustaining cost у Полюса.

Важно не только обладать крупнейшими запасами, но и уметь их извлекать, а Полюс и здесь стал мировым лидером, а, значит, и самым маржинальным. Переходим к показателям прибыльности:

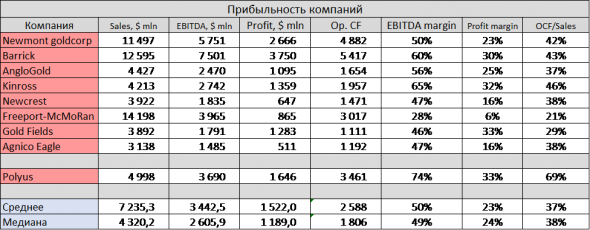

Таблица 3. Уровень прибыльности в компаниях за 2020 год. Источники: годовые отчеты компаний за 2020

Удивительно для нас, но Южноафриканская компания Anglo Gold Ashanti, которая произвела золота больше Полюса, имела выручку на 10% ниже самого Полюса. Обратная ситуация сложилась с американской Free-Port McMoRan, которая добыла всего 0,9 млн унций, а выручка самая высокая из списка. Макморан (капитализация выросла на 60% с начала года) — мировой лидер по производству меди и 75% представленной выручки обеспечено за счет бронзового металла.

Итак, из таблицы хорошо видна сумасшедшая маржинальность Полюса по EBITDA в размере 74%, а также лучшая чистая маржинальность в размере 33%. Самые низкие затраты на производство позволяют Полюсу еще и иметь самый высокий операционный денежный поток относительно выручки в 69%.

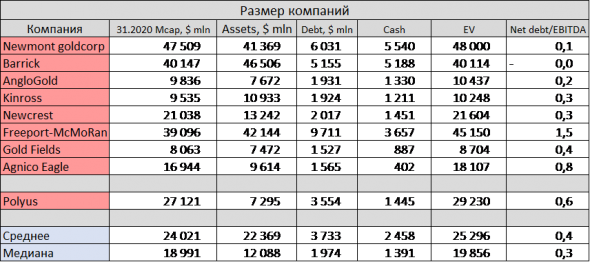

Таблица 4. Размер компаний по состоянию на 31.12.2020. Источники: годовые отчеты компаний за 2020

Перед тем, как перейти к сравнительному анализу, взглянем на размеры компаний. Если сравнивать отношение активов с капитализацией, то сразу бросается в глаза ситуация с Полюсом, у которого капитализация в 3,7 раза выше стоимости активов, что не в пользу компании. На фоне этого EV кажется завышенным, ведь Полюс идет четвертым по размеру после двух крупнейших производителей золота Newmont и Barrick и мирового лидера по производству меди Freeport — McMoRan.

Из этой таблицы интересным наблюдением стала компания Anglo gold Ashanti, которая по объему производства третья в мире, а EV почти в 3 раза ниже Полюса- было бы интересно взглянуть на их разбор, может кто-то из местных делал? Сопоставимая по запасам и стоимости производства компания Agnico Eagle имеет капитализацию на 72% выше.

Сравнительный анализ

Переходим к тому, ради чего собрались- сравнительный анализ:

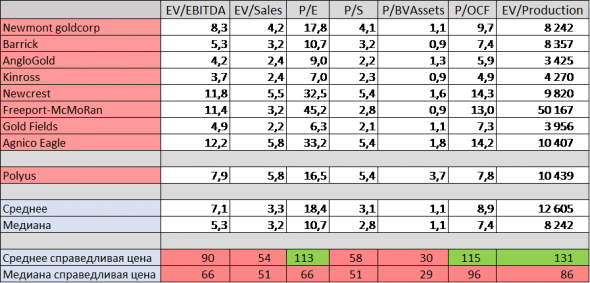

Таблица 5. Сравнительный анализ. Источник: расчеты АО ИК «Фондовый капитал»

Сразу забежим немного вперед — в двух нижних строчках указаны справедливые цены акций Полюса в зависимости от средних или медианных значений по показателю у конкурентов. Цены Полюса брали исходя из показаний Лондонской биржи, дабы не учитывать курсы валют (текущая котировка взята 109 $ за 1 акцию Полюса).

Итак, что мы видим? Если вкратце: Полюс переоценен относительно своих зарубежных конкурентов.

Стандартные индикаторы EV/EBITDA, EV/Sales показывают довольно сильную переоценку акций Полюса. По этим индикаторам цена варьируется в диапазоне 51-90 $, а мы брали 109 $ для расчетов.

Далее базовые P/E, P/S, P/BVAssets, P/ OCF (operating cash flow) все также сигнализируют нам о переоценке акций Полюса по сравнению c аналогами. Таким образом цена варьируется 29-115 $/ акцию.

И самый релевантный показатель в данном кейсе, по нашему мнению, это EV/ Production (объем производства). Результаты сравнения говорят о диапазоне цен 86-131 $/ акцию. Такой разброс говорит, что по этому показателю Полюс остается переоцененным, но уже не так сильно, как в других случаях. При вводе плановых мощностей в 2027 году компания будет выглядеть недооцененной по этому показателю.

На наш взгляд, такая ситуация возникла из-за большого интереса инвесторов, которые начали закладывать показания Сухого Лога в свои оценки справедливой стоимости. Если мы обратимся к нашему анализу, то увидим, что без Лога справедливая стоимость акций Полюса в районе 18 000 руб. (и это при реальном уровне CAPEX расходов), а вот при запуске мощностей крупнейшего месторождения в мире стоимость растет в район 30 000 рублей. Вероятно, именно с этим фактом сопряжена такая сильная переоценка акций Полюса относительно зарубежных аналогов.

Резюме:

1) На рынке золота в 2020 наблюдался профицит сильнее прошлого года (предл. 4633/ спрос 3760)

2) Полюс — крупнейший по запасам золота, самые низкие издержки по добыче (на 30% ниже ближайшего конкурента), четвертый по объему производства в мире.

3) Полюс — лидер в EBITDA margin, profit margin, OCF/ Sales

4) Акции Полюса выглядят переоцененными сравнительно своих зарубежных конкурентов.

5) На этом заканчиваем цикл разборов ПАО Полюс, в комментариях будем рады услышать Ваши предложения: какую компанию разобрать аналогично Полюсу?

Если Вы согласны, что инвестиция в ПАО «Полюс» — интересное вложение и Вам нужен брокер, который поможет осуществить сделку на наиболее выгодных условиях, то добро пожаловать к нам — первому без комиссионному брокеру РФ.

С Уважением, Ваш Фондовый капитал

Не является индивидуальной инвестиционной рекомендацией, ни при каких условиях.

Новости тг-канал

Новости тг-канал

чё то я не понял, в итоге оказалось что полюс дорог на данный момент?)))

Двоечник, если смотреть ТОЛЬКО на зарубежных конкурентов, то да- дорого. Как указали: сильная переоценка связана с тем, что СЛ пока что не функционирует, но права на месторождение уже принадлежат компании- вот почему инвесторы готовы оценивать Полюс дороже аналогов.

Наш таргет в 30 000 руб/ акцию НЕ изменяем.

Двоечник, позвольте опять обращусь к разбору Полюса, там накладывал фибо до уровней в 30К/ акция. Исходя из этого графика следующий уровень для покупки 12К/акция.

Если говорить о моих сделках, то я на прошлой неделе продал 30% по 16100 от позиции, не стал ждать дивидендов- рассчитывал перезайти пониже по 14 500-15 000