SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. YanVas24

Конспект / Mind over Markets - James Dalton / Часть 1

- 02 апреля 2021, 22:06

- |

Предисловие

Хорошие результаты в любой профессии – будь то плотницкое дело, медицина, атлетика или торговля фьючерсами – могут быть получены лишь с помощью достижения четкого баланса между Вашими аналитическими и интуитивными способностями.

Ключевая цель заключается в достижении справедливого баланса между объективным наблюдением и принятием интуитивных решений – редкий талант, который демонстрируют только лучшие трейдеры.

И с помощью Профиля Рынка вы вскоре поймете, что движения на рынке фьючерсов совсем не хаотичные.

Глава 1

Если Вы будете торговать вместе с большинством, Вы будете также чем-то средним, не зарабатывающим денег!

Ждать — означает пропустить возможность. Если Вы дождались, когда рынок утвердился в движении, не осталось сомнений в текущем тренде — вы уже опоздали.

Профиль рынка – не черный ящик, который категорически говорит Вам, когда покупать и когда продавать. Это книга об учении, о наблюдении и понимании рынка.

Многие воспринимают торговлю фьючерсами как красивое высокоприбыльное рискованное предприятие для тех, кто имеет самообладание и выдержку в торговле, и что приобретя механические торговые системы и лучшее программное обеспечение, они смогут избежать затрат времени и сил, которые требуются для достижения успеха в других профессиях.

Торговля фьючерсами – это не красивое или прибыльное занятие для большинства людей, кто однажды решил попробовать торговать. Трейдинг – это профессия, и она требует гораздо больше вовлеченности и затрат времени и сил, чем любая другая профессия.

Глава 2 Начинающий

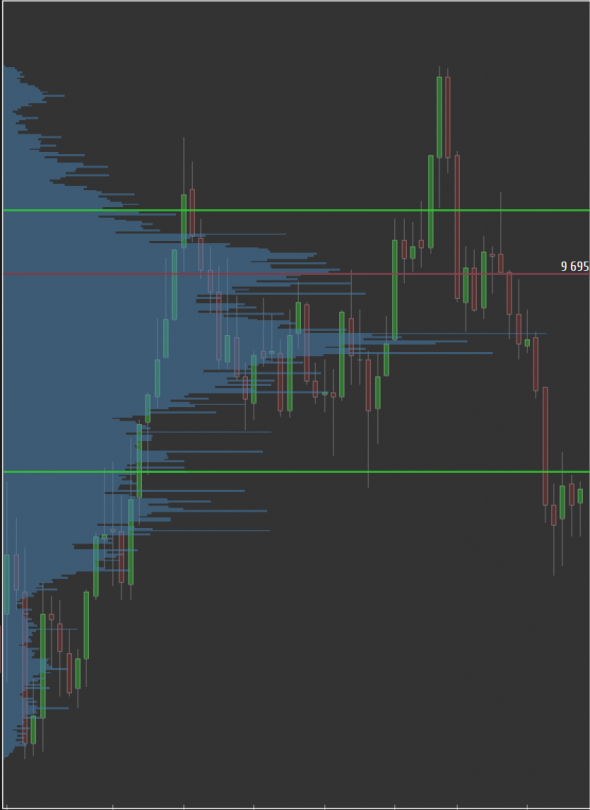

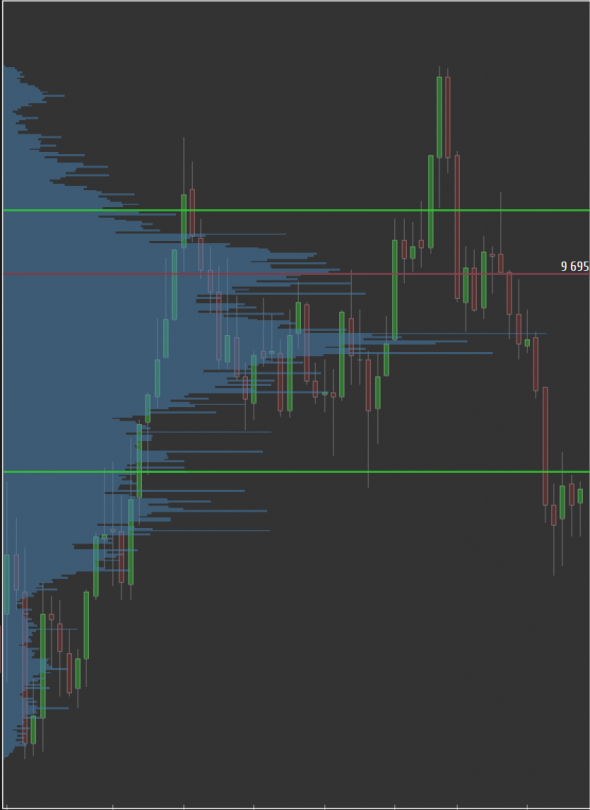

Просто не существует лучшего рыночного индикатора, чем сам рынок. Профиль Рынка – это всего лишь канал для того, чтобы прослушивать рынок. Это всего навсего график, с отрезками времени по оси X и ценовыми значениями по оси Y, дающий визуальное выражения рыночной активности. Такое представление принимает форму колокола (кривая нормального распределения).

Профиль рынка – это просто способ показать рыночную активность так, как она разворачивается. Это не система прогнозирования вершины или дна или продолжения тренда. Это развивающийся шаблон, который четко реагирует на рыночную активность в настоящем времени, шаблон, который можно охарактеризовать как пассивное приспособление, существующее лишь для измерения чего либо. Ключ к Профилю Рынка лежит в корректном чтении этой информации.

Закладывая основу

The Auction (Аукцион)

На всех рынках происходит одинаковый процесс аукциона, через который осуществляется вся торговля.

Если открытие, скажем, дня происходит ниже справедливого уровня ценности актива, цена начинает расти в поисках продавцов. Если цена открытия расценивается участниками рынка как слишком высокая, начинается падение в поисках покупателей. Как только покупатели появляются на рынке, цена начинает расти до тех пор, пока не купит последний покупатель. Точно также рынок опускается, пока у продавцов есть желание избавляться от актива.

Organizing the Day (Организация Дня)

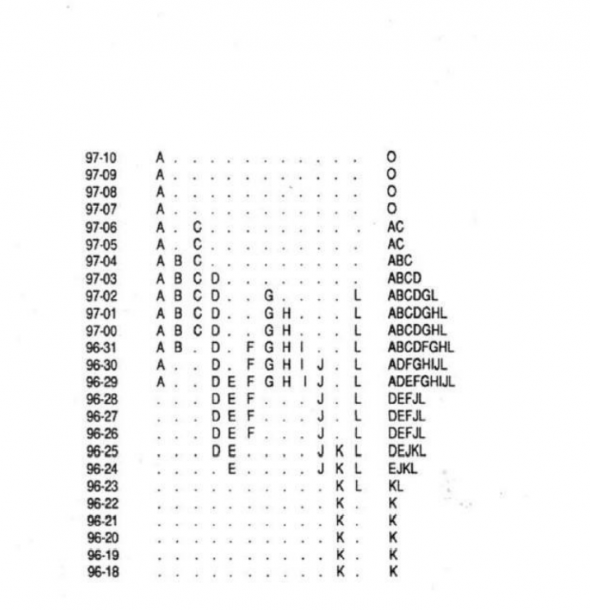

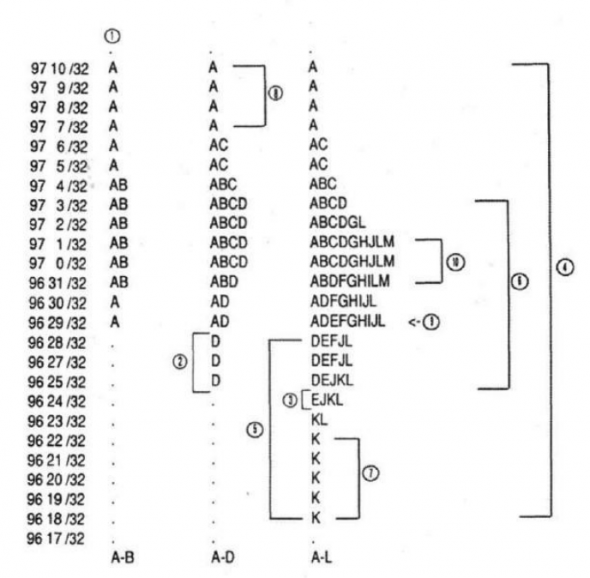

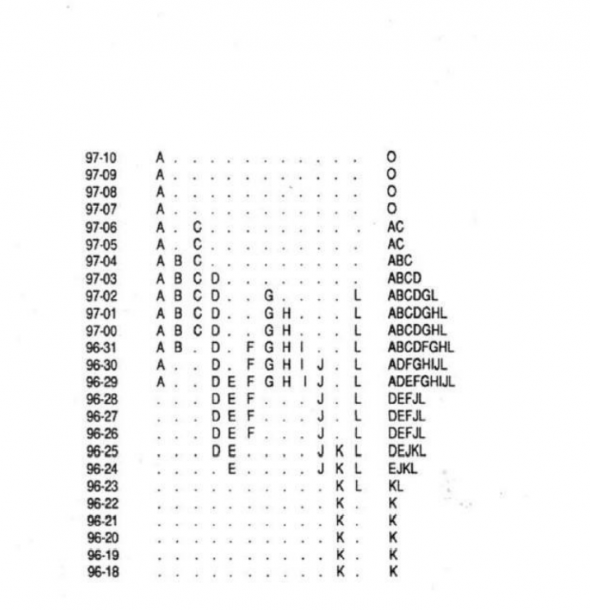

Основные простейшие «строительные» блоки Профиля Рынка называются Временно-Ценовые Возможности (Time Price Opportunities, сокращенно TPO), далее в книге будет использоваться сокращенный английский вариант. (Примечание переводчика). Каждому получасу торгов на рынке присваивается своя буква. (символ, рисунок – не важно что). Главное, что каждые полчаса имеют своё обозначение. Рассмотрим пример: дан некий ценовой отрезок, который проторговывается в течение получаса. Тогда соответствующая буква, или ТРО, указывается в соответствии с данным ценовым отрезком.

1. Отрезок цены, получающийся в результате торгов в первые два временных периода (первый час) для большинства активов называется Начальный баланс (initial balance).

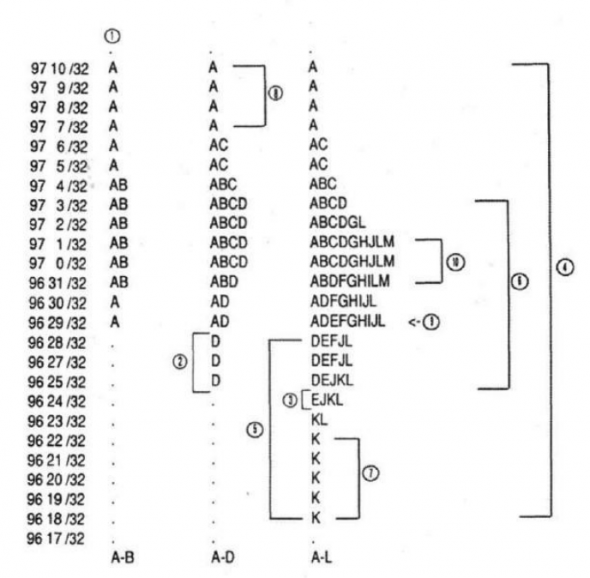

Для некоторых активов – таких как фьючерсы, имеющие дневную и вечернюю сессию, Начальный баланс немного теряет силу. По сути, Начальный баланс – это база, на которой строится весь торговый день. Начальный баланс установился с 9629/32 до 9710/32 трейдерами, торгующими в яме, или «locals», в течение периодов «А» и «В».

Начальный баланс представляет собой отрезок времени, когда «locals» пытаются найти уровень, где можно проводить двусторонние торги – уровень, где и покупатели, и продавцы согласны проводить сделки. «Locals» торгуют, в основном, внутри дня (не оставляя открытых позиций на ночь), они обеспечивают рынок ликвидностью, но не направленностью, действуя в качестве посредников между игроками вне пола. Их цель делать не одну-две больших сделки в день, а зарабатывать несколько тиков при большом объеме торгов. «Locals» обычно отвечают за 50% всего дневного объема.

Роль «locals» приблизительно такая, как у авто-дилера – посредника между производителем и потребителями.

Целью дилера является продать свой товар быстро, получая небольшую прибыль в каждой отдельно взятой сделке. Он должен приобрести автомобили у производителя, такого как, например, (General Motors) (J), по цене, которую он находит справедливой, а затем продать потребителю по цене, которая привлечет клиентов и при этом ещё и принесет прибыль. Трейдеры, торгующие в яме, действуют примерно так же, покупая у долгосрочных продавцов и продавая долгосрочным покупателям, которые «входят на рынок» только тогда, когда считают, что цена далека от своего справедливого значения.

Мы будем относиться к долгосрочным участникам рынка (инвесторам), как к «другому» (other) таймфрейму (таймфрейм – период времени). «Другой период» держит позиции открытыми от нескольких дней до нескольких месяцев, в отличие от «locals», торгующих внутри дня. Важность долгосрочных участников будет часто подчеркиваться на протяжении всей книги, потому что именно деятельность «другого периода» двигает и определяет «формы» рынка как, например, General Motors и потребители формируют рынок авто-индустрии.

Понимание того, что делают в данный момент долгосрочные участники рынка, жизненно важно для успешной торговли фьючерсами.

2. В течение периода D в рынок входит большой продавец («другого» периода) и сдвигает рынок вниз до 9625/32. Любой движение цены за предел начального баланса, инициированное «Locals», называется расширением диапазона (range extension).

Это является знаком того, что что-то произошло на рынке и это что-то вызвали большие таймфреймы (продавцы или покупатели «другого» периода). «Locals» не инициируют, какие-то большие движения на рынке. За какие-то существенные движения ответственны большие таймфреймы. Далее — очевидно, что в период «D» на рынок вошел продавец «другого» периода и сдвинул рынок вниз. Так что теперь либо на эти новые низкие цены откликнется какой-то большой покупатель (other timeframe buyer), либо отклика не будет, и наш большой продавец (other timeframe seller) будет и дальше двигать рынок вниз в поисках покупателей.

3. В районе 96 24/32 среагировал большой покупатель. Он вошел в рынок и до конца дня (до интервала с буквой «K») цена балансировала в этом диапазоне. За час до закрытия рынка наш большой продавец (other timeframe seller) протестировал еще более низкий уровень рынка, он начал с 9625/32 и за период «К» расширил диапазон вниз до 9617/32. Но встретил реакцию на низкие цены со стороны покупателя, и эта реакция подняла цены до середины диапазона уже под конец дня.

4. Диапазон (range) – это вся высота Профиля – от минимума до максимума. В этот день диапазон был от 9617/32 до 9710/32 .

5. Все что торговалось ниже начального баланса — это расширение диапазона большим продавцом (так же как и все, что торговалось выше начального баланса — это расширение диапазона большим покупателем).И расширение диапазона за тот день — это все, что торговалось выше 9710/32 или 9629/32 .

6. Диапазон, в котором проторговалось 70% дневного объема, (примерно одно стандартное отклонение) — называется значимым диапазоном (зоной справедливой цены — value area). И это вполне логичное название, так как средняя часть кривой Бэлла — это как раз место, где проходит большая часть торгов за день, и это диапазон, который в тот день заинтересовал большую часть 25 продавцов и покупателей. Так и в школе — большинство учеников по оценкам попадают в середину диапазона оценок.

Если как продавцы, так и покупатели действуют в каком-то диапазоне, тогда этот диапазон признается обеими сторонами как справедливый. 25 июля на рынке облигаций диапазоном значимости был 9624/32 и 9703/32. Значимый диапазон легко посчитать с помощью TPO. Пример, как считать значимый диапазон (value area), приведен в Приложении 1.

7. Единичные «K» в нижней части Профиля называются одно-принтовым бычьим хвостом (single print buying tail). Это важный момент, и он означает реакцию большого покупателя на торги по низкой цене. Тем самым в период «К» эта низкая цена отвергается. Конкуренция покупателей за контракты вызывает быстрое движение цены вверх. Так что чем длиннее хвост, тем больше активность среагировавшего большого покупателя. Хвост, который появляется в конце дня, технически можно и не считать хвостом, потому что это ценовое движение не проверено реакцией в последующие временные интервалы. И в дополнение — хвост должен быть длиной как минимум в 2 TPO чтобы считаться важным .

8. Четыре «А» принта наверху вначале дня называются одно-принтовым медвежьим хвостом (single-print selling tail). Он несет такую же нагрузку, как и бычий хвост в интервале «К». На этом хвосте большой продавец среагировал на высокие цены и сдвинул цену пониже. Попытки торговли внутри этого хвоста в последующие интервалы времени («C» и «D») встретили сильное сопротивление, показывая силу продавца на этих уровнях.

9. Самая длинная цепочка TPO близко к центру диапазона называется точкой контроля (point of control = POC). Это — цена, на которой была максимальная активность за день, так что эта цена может считаться самой справедливой ценой за день. Больше всего времени трейды (сделки) проходили по этой цене, подчеркивая важность этой цены. Мы разовьем это понятие позже, так как оно играет важную роль в наблюдении за активностью «другого периода» в дневном периоде.

10. М период отвечает за диапазон закрытия. Он является индикатором последних настроений за день. Он используется как ориентир для сравнения с открытием следующего дня, чтобы посмотреть как изменились настроения на рынке.

Challenging the Rules (Бросая Вызов Правилам)

Люди более спокойно себя чувствуют, следуя правилам, чем подвергая их сомнению. Скептическое отношение к правилам это хорошая креативная стратегия мышления, но это еще не всё. Никогда не сомневаться в правилах несет в себе потенциальную опасность. Понимание Профиля Рынка требует больше, чем механическое повторение списка принципов; здесь требуется способность оспаривать правила и смотреть за пределы популярного мнения.

The Role of the Marketplace (Роль Места Рынка)

Большинство просто не хотят знать цель рынка. Они не хотят думать рационально и объективно о картине в целом. Большинство участников рынка, собственно, как и большинство людей в целом, предпочли бы слепо следовать заданным правилам, нежели пытаться использовать свою проницательность и быть творческим.

Цель фьючерсного рынка схожа с целью любого другого рынка. Он существует только для того, чтобы содействовать торговле (посредством аукциона от максимума к минимуму или от минимума к максимуму), чтобы определить область, где торговля будет наиболее выгодной.

Думайте о торговле фьючерсами, как о торговле в продуктовом магазине за углом.

Если цена на арахисовую пасту слишком высока, покупатели воздержатся от покупок, тогда торговец поймет, что цена слишком высока. Он будет снижать цену, пока покупатель не начнет покупать. Если торговец снизит цену слишком низко, его запасы могут быть быстро истощены, когда покупателям будет интересна цена, а не нужда в продукте.

В результате, цена окажется в балансе между двумя крайними ценами, где будет установлена справедливая цена продукта и возможна двусторонняя торговля. Цена будет повышаться и снижаться, пока покупатель или продавец не поймут, что цена слишком отклонена.

То же самое действует и на фьючерсном рынке. Рыночные аукционы идут вверх, пока покупатель будет покупать, и вниз, пока продавец будет продавать, устанавливая ценовые экстремумы и формируя Профиль, сходящийся с концами «колоколообразной кривой».

Большой магазин может устанавливать более низкие цены, поэтому местному продавцу приходится снижать цены, чтобы остаться в бизнесе.

Рынок фьючерсов — это непрерывный процесс аукциона в поиске баланса двух главных движущих сил, стоящих за движением рынка: «другого периода» покупателя и продавца.

Going with the Crowd (Идущий с Толпой)

Намного легче не думая положиться на «эксперта», чем иметь собственное мнение, и принимать свои собственные решения. Когда вы полагаетесь исключительно на самого себя, вам самому же и гордиться собой в случае успеха, но и больше некого будет обвинять кроме себя при поражении.

Хорошие результаты в любой профессии – будь то плотницкое дело, медицина, атлетика или торговля фьючерсами – могут быть получены лишь с помощью достижения четкого баланса между Вашими аналитическими и интуитивными способностями.

Ключевая цель заключается в достижении справедливого баланса между объективным наблюдением и принятием интуитивных решений – редкий талант, который демонстрируют только лучшие трейдеры.

И с помощью Профиля Рынка вы вскоре поймете, что движения на рынке фьючерсов совсем не хаотичные.

Глава 1

Если Вы будете торговать вместе с большинством, Вы будете также чем-то средним, не зарабатывающим денег!

Ждать — означает пропустить возможность. Если Вы дождались, когда рынок утвердился в движении, не осталось сомнений в текущем тренде — вы уже опоздали.

Профиль рынка – не черный ящик, который категорически говорит Вам, когда покупать и когда продавать. Это книга об учении, о наблюдении и понимании рынка.

Многие воспринимают торговлю фьючерсами как красивое высокоприбыльное рискованное предприятие для тех, кто имеет самообладание и выдержку в торговле, и что приобретя механические торговые системы и лучшее программное обеспечение, они смогут избежать затрат времени и сил, которые требуются для достижения успеха в других профессиях.

Торговля фьючерсами – это не красивое или прибыльное занятие для большинства людей, кто однажды решил попробовать торговать. Трейдинг – это профессия, и она требует гораздо больше вовлеченности и затрат времени и сил, чем любая другая профессия.

Глава 2 Начинающий

Просто не существует лучшего рыночного индикатора, чем сам рынок. Профиль Рынка – это всего лишь канал для того, чтобы прослушивать рынок. Это всего навсего график, с отрезками времени по оси X и ценовыми значениями по оси Y, дающий визуальное выражения рыночной активности. Такое представление принимает форму колокола (кривая нормального распределения).

Профиль рынка – это просто способ показать рыночную активность так, как она разворачивается. Это не система прогнозирования вершины или дна или продолжения тренда. Это развивающийся шаблон, который четко реагирует на рыночную активность в настоящем времени, шаблон, который можно охарактеризовать как пассивное приспособление, существующее лишь для измерения чего либо. Ключ к Профилю Рынка лежит в корректном чтении этой информации.

Закладывая основу

The Auction (Аукцион)

На всех рынках происходит одинаковый процесс аукциона, через который осуществляется вся торговля.

Если открытие, скажем, дня происходит ниже справедливого уровня ценности актива, цена начинает расти в поисках продавцов. Если цена открытия расценивается участниками рынка как слишком высокая, начинается падение в поисках покупателей. Как только покупатели появляются на рынке, цена начинает расти до тех пор, пока не купит последний покупатель. Точно также рынок опускается, пока у продавцов есть желание избавляться от актива.

Organizing the Day (Организация Дня)

Основные простейшие «строительные» блоки Профиля Рынка называются Временно-Ценовые Возможности (Time Price Opportunities, сокращенно TPO), далее в книге будет использоваться сокращенный английский вариант. (Примечание переводчика). Каждому получасу торгов на рынке присваивается своя буква. (символ, рисунок – не важно что). Главное, что каждые полчаса имеют своё обозначение. Рассмотрим пример: дан некий ценовой отрезок, который проторговывается в течение получаса. Тогда соответствующая буква, или ТРО, указывается в соответствии с данным ценовым отрезком.

1. Отрезок цены, получающийся в результате торгов в первые два временных периода (первый час) для большинства активов называется Начальный баланс (initial balance).

Для некоторых активов – таких как фьючерсы, имеющие дневную и вечернюю сессию, Начальный баланс немного теряет силу. По сути, Начальный баланс – это база, на которой строится весь торговый день. Начальный баланс установился с 9629/32 до 9710/32 трейдерами, торгующими в яме, или «locals», в течение периодов «А» и «В».

Начальный баланс представляет собой отрезок времени, когда «locals» пытаются найти уровень, где можно проводить двусторонние торги – уровень, где и покупатели, и продавцы согласны проводить сделки. «Locals» торгуют, в основном, внутри дня (не оставляя открытых позиций на ночь), они обеспечивают рынок ликвидностью, но не направленностью, действуя в качестве посредников между игроками вне пола. Их цель делать не одну-две больших сделки в день, а зарабатывать несколько тиков при большом объеме торгов. «Locals» обычно отвечают за 50% всего дневного объема.

Роль «locals» приблизительно такая, как у авто-дилера – посредника между производителем и потребителями.

Целью дилера является продать свой товар быстро, получая небольшую прибыль в каждой отдельно взятой сделке. Он должен приобрести автомобили у производителя, такого как, например, (General Motors) (J), по цене, которую он находит справедливой, а затем продать потребителю по цене, которая привлечет клиентов и при этом ещё и принесет прибыль. Трейдеры, торгующие в яме, действуют примерно так же, покупая у долгосрочных продавцов и продавая долгосрочным покупателям, которые «входят на рынок» только тогда, когда считают, что цена далека от своего справедливого значения.

Мы будем относиться к долгосрочным участникам рынка (инвесторам), как к «другому» (other) таймфрейму (таймфрейм – период времени). «Другой период» держит позиции открытыми от нескольких дней до нескольких месяцев, в отличие от «locals», торгующих внутри дня. Важность долгосрочных участников будет часто подчеркиваться на протяжении всей книги, потому что именно деятельность «другого периода» двигает и определяет «формы» рынка как, например, General Motors и потребители формируют рынок авто-индустрии.

Понимание того, что делают в данный момент долгосрочные участники рынка, жизненно важно для успешной торговли фьючерсами.

2. В течение периода D в рынок входит большой продавец («другого» периода) и сдвигает рынок вниз до 9625/32. Любой движение цены за предел начального баланса, инициированное «Locals», называется расширением диапазона (range extension).

Это является знаком того, что что-то произошло на рынке и это что-то вызвали большие таймфреймы (продавцы или покупатели «другого» периода). «Locals» не инициируют, какие-то большие движения на рынке. За какие-то существенные движения ответственны большие таймфреймы. Далее — очевидно, что в период «D» на рынок вошел продавец «другого» периода и сдвинул рынок вниз. Так что теперь либо на эти новые низкие цены откликнется какой-то большой покупатель (other timeframe buyer), либо отклика не будет, и наш большой продавец (other timeframe seller) будет и дальше двигать рынок вниз в поисках покупателей.

3. В районе 96 24/32 среагировал большой покупатель. Он вошел в рынок и до конца дня (до интервала с буквой «K») цена балансировала в этом диапазоне. За час до закрытия рынка наш большой продавец (other timeframe seller) протестировал еще более низкий уровень рынка, он начал с 9625/32 и за период «К» расширил диапазон вниз до 9617/32. Но встретил реакцию на низкие цены со стороны покупателя, и эта реакция подняла цены до середины диапазона уже под конец дня.

4. Диапазон (range) – это вся высота Профиля – от минимума до максимума. В этот день диапазон был от 9617/32 до 9710/32 .

5. Все что торговалось ниже начального баланса — это расширение диапазона большим продавцом (так же как и все, что торговалось выше начального баланса — это расширение диапазона большим покупателем).И расширение диапазона за тот день — это все, что торговалось выше 9710/32 или 9629/32 .

6. Диапазон, в котором проторговалось 70% дневного объема, (примерно одно стандартное отклонение) — называется значимым диапазоном (зоной справедливой цены — value area). И это вполне логичное название, так как средняя часть кривой Бэлла — это как раз место, где проходит большая часть торгов за день, и это диапазон, который в тот день заинтересовал большую часть 25 продавцов и покупателей. Так и в школе — большинство учеников по оценкам попадают в середину диапазона оценок.

Если как продавцы, так и покупатели действуют в каком-то диапазоне, тогда этот диапазон признается обеими сторонами как справедливый. 25 июля на рынке облигаций диапазоном значимости был 9624/32 и 9703/32. Значимый диапазон легко посчитать с помощью TPO. Пример, как считать значимый диапазон (value area), приведен в Приложении 1.

7. Единичные «K» в нижней части Профиля называются одно-принтовым бычьим хвостом (single print buying tail). Это важный момент, и он означает реакцию большого покупателя на торги по низкой цене. Тем самым в период «К» эта низкая цена отвергается. Конкуренция покупателей за контракты вызывает быстрое движение цены вверх. Так что чем длиннее хвост, тем больше активность среагировавшего большого покупателя. Хвост, который появляется в конце дня, технически можно и не считать хвостом, потому что это ценовое движение не проверено реакцией в последующие временные интервалы. И в дополнение — хвост должен быть длиной как минимум в 2 TPO чтобы считаться важным .

8. Четыре «А» принта наверху вначале дня называются одно-принтовым медвежьим хвостом (single-print selling tail). Он несет такую же нагрузку, как и бычий хвост в интервале «К». На этом хвосте большой продавец среагировал на высокие цены и сдвинул цену пониже. Попытки торговли внутри этого хвоста в последующие интервалы времени («C» и «D») встретили сильное сопротивление, показывая силу продавца на этих уровнях.

9. Самая длинная цепочка TPO близко к центру диапазона называется точкой контроля (point of control = POC). Это — цена, на которой была максимальная активность за день, так что эта цена может считаться самой справедливой ценой за день. Больше всего времени трейды (сделки) проходили по этой цене, подчеркивая важность этой цены. Мы разовьем это понятие позже, так как оно играет важную роль в наблюдении за активностью «другого периода» в дневном периоде.

10. М период отвечает за диапазон закрытия. Он является индикатором последних настроений за день. Он используется как ориентир для сравнения с открытием следующего дня, чтобы посмотреть как изменились настроения на рынке.

Challenging the Rules (Бросая Вызов Правилам)

Люди более спокойно себя чувствуют, следуя правилам, чем подвергая их сомнению. Скептическое отношение к правилам это хорошая креативная стратегия мышления, но это еще не всё. Никогда не сомневаться в правилах несет в себе потенциальную опасность. Понимание Профиля Рынка требует больше, чем механическое повторение списка принципов; здесь требуется способность оспаривать правила и смотреть за пределы популярного мнения.

The Role of the Marketplace (Роль Места Рынка)

Большинство просто не хотят знать цель рынка. Они не хотят думать рационально и объективно о картине в целом. Большинство участников рынка, собственно, как и большинство людей в целом, предпочли бы слепо следовать заданным правилам, нежели пытаться использовать свою проницательность и быть творческим.

Цель фьючерсного рынка схожа с целью любого другого рынка. Он существует только для того, чтобы содействовать торговле (посредством аукциона от максимума к минимуму или от минимума к максимуму), чтобы определить область, где торговля будет наиболее выгодной.

Думайте о торговле фьючерсами, как о торговле в продуктовом магазине за углом.

Если цена на арахисовую пасту слишком высока, покупатели воздержатся от покупок, тогда торговец поймет, что цена слишком высока. Он будет снижать цену, пока покупатель не начнет покупать. Если торговец снизит цену слишком низко, его запасы могут быть быстро истощены, когда покупателям будет интересна цена, а не нужда в продукте.

В результате, цена окажется в балансе между двумя крайними ценами, где будет установлена справедливая цена продукта и возможна двусторонняя торговля. Цена будет повышаться и снижаться, пока покупатель или продавец не поймут, что цена слишком отклонена.

То же самое действует и на фьючерсном рынке. Рыночные аукционы идут вверх, пока покупатель будет покупать, и вниз, пока продавец будет продавать, устанавливая ценовые экстремумы и формируя Профиль, сходящийся с концами «колоколообразной кривой».

Большой магазин может устанавливать более низкие цены, поэтому местному продавцу приходится снижать цены, чтобы остаться в бизнесе.

Рынок фьючерсов — это непрерывный процесс аукциона в поиске баланса двух главных движущих сил, стоящих за движением рынка: «другого периода» покупателя и продавца.

Going with the Crowd (Идущий с Толпой)

Намного легче не думая положиться на «эксперта», чем иметь собственное мнение, и принимать свои собственные решения. Когда вы полагаетесь исключительно на самого себя, вам самому же и гордиться собой в случае успеха, но и больше некого будет обвинять кроме себя при поражении.

теги блога Yan_Vas

- 1M_Dollars

- Amigotrader

- big money

- Brent

- BTCUSDT

- Enter1

- ES

- my-trade

- Rockybeat

- S&P500 фьючерс

- SL

- Tom Leksey

- TP

- VWAP

- аналитики

- бизнес

- бизнес в России

- благотворительность

- внутридевная торговля

- внутридневная торговля

- внутридневной трейдинг

- Герчик А.М

- горизонтальные уровни

- гуру

- День независимости США

- дневник

- Доллар рубль

- жадность

- жизнь

- жизнь трейдера

- золотодобыча

- Зональный трейдинг

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикаторы

- индикаторы quik

- интрадей

- инфоцыгане

- Канеман

- Коррупция

- Крым

- Куба

- Личное мнение

- личный опыт

- ЛЧИ 2016

- ЛЧИ 2017

- ЛЧИ 2018

- Мандельброт

- Марк Дуглас

- мифы

- мои результаты

- МосБиржа

- Московский Лоссбой

- музыка для трейдеров

- мысли в слух

- Наполеон Хилл

- недвижимость

- нефть

- новичкам

- новичку о трейдинге

- новчикам

- нытье

- околорынок жжот

- опрос

- Пинтосевич

- предпринематели

- предпринимательство

- про стопы

- провинция

- профит

- психология

- психология трейдинга

- психология торговли

- рецензия на книгу

- с чего начать трейдинг

- семейный бюджет

- сигналы

- Скальпинг

- слив

- Солодин

- Сочи

- срочный рынок

- стоп лосс

- стопы

- тайм фрейм

- тезисы

- теория аукциона

- технический анализ

- торговый дневник

- Трамп

- трейдинг

- Туризм

- успех

- ФОРТС

- фьючерс ртс

- Черногория

- Элдер

- юмор

- 2020

это вроде перевод этого товарища:

smart-lab.ru/blog/98246.php

девять лет назад, он писал о новой методе стейдлмайера

smart-lab.ru/blog/50982.php

и где она на русском? то то же…

Сам по себе профиль рынка рабочий инструмент, но он уже устарел, его надо объединять, например с анализом потока, кластерами, тогда это мощный инструментарий, если знать как использовать. Могу конечно ошибаться, я же такой же любитель, и многие аспекты работы современных бирж я не знаю. Я не против популяризации темы, видимо надо добавить новой информации по теме предмета, чтобы не вводить в заблуждение.

Если кого-то интересует тема, могут обратиться ко мне, я отправлю копию книг Далтона, за небольшой донат (если хотите поддержать), который можно будет вернуть при оплате других будущих работ, поскольку давно отсылаю бесплатно в комплекте. Но здесь я не хотел бы обсуждать эту тему. Я сделаю сноску в своей статье, по анализу рынка (давно собираюсь вернуться в текущему анализу дня с учетом использования МаркетДельты) и предложению по кластерному анализу, который рекомендую также изучить наряду с анализом потока (чтению ленты), и в дальнейшем использовать как связку — профиль рынка — анализ потока-кластеры для внутридневной торговли, всем кто придерживается дискреционной торговли. Профиль конечно можно использовать и внутри недели, формируя кумулятивный профиль, но мы опять упираемся в скорость поступления информации и контекст рынка, все ломается очень быстро. К тому же никто не отменял и традиц анализ, все работает пока используешь. На мой взгляд.

Пс, я давно отсутствовал на связи по личным семейным причинам, отпишу всем с кем имел ранний контакт в ближ.время и верну свои долги.

С Уважением, Алекс Исаев.

Сейчас большинство сделок совершают роботы, за которыми стоит внушительный математический аппарат (вплоть до анализа новостного фона и данных торгов за несколько лет). И то у них прибыльность не такая уж большая. Кого ж вы там руками хотите опередить и чего наторговать?

Прикол в том, что каждый, кто считает, что рынок «не случаен» действует в обратку, делая хождение цены еще более случайным))) И над всем этим стоят хедж-фонды, которые вполне себе манипулируют ценой по самым разным стратегиям, которые невозможно предугадать. Тут остается только собирать крошки с барского стола

Так этим и занимаемся.