SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. _sg_

В поисках хеджа для фьючерса с использованием опционов. Collar versus RiskReversal

- 04 января 2021, 16:42

- |

По мотивам моего предыдущего поста: smart-lab.ru/blog/652603.php

В предыдущем посте я сравнил хедж с использованием Collar-a и Spread-a.

Как и предыдущий пост этот пост НЕ ПРО ОПЦИОНЫ,

а про торговлю фьючесами внутри дня с хеджированием своих позиций опционами вместо использования стоп-лоссов.

То есть для тех, кто активно торгует фьючерсами и ищет оптимальный хедж для этого.

Также хочу заметить, что я не считаю себя опционщиком. Я торгую фьючи внутри дня.

Я нахожусь на этапе погружения в тему, и если профи заметят явные ошибки, буду благодарен за соответствующие комменты.

Вообщем КРИТИКА приветствуется

В этом посте рассмотрим хедж с использованием Collar vs RiskReversal.

Дано:

Продан 1 контракт Si + два варианта хеджа с Collar и RiskReversal.

Далее, как обычно, Рынок пошел против нашей открытой позиции и прошел 1000 пунктов.

Необходимо выяснить:

1. Какой хедж будет эффективнее.

2. Какая конструкция у нас остается после принятия на грудь убытка закрытия позиции по фьючу примерно -1000 пунктов

и что нам необходимо с ней делать дальше.

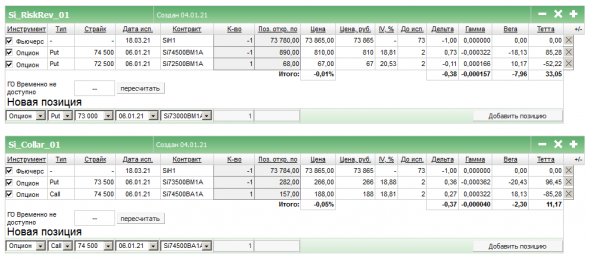

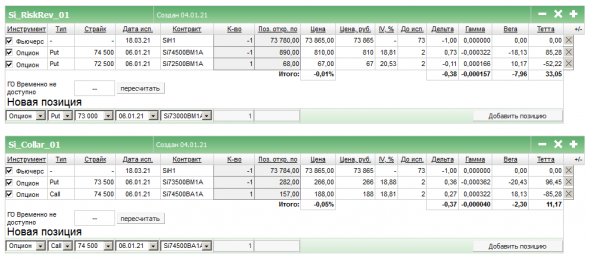

1. Портфели

Конструкции Collar и RiskReversal подобраны так, чтобы начальная Delta портфелей была примерно одинаковой.

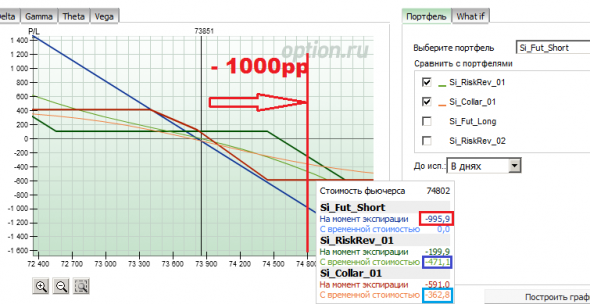

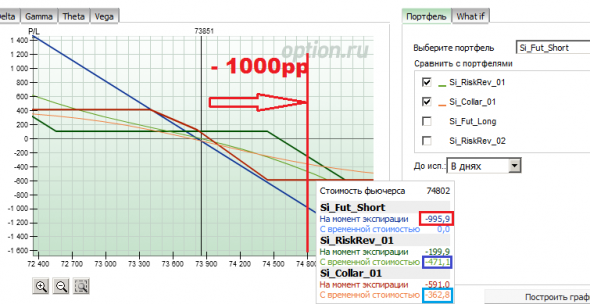

Итак, что мы видим.

1. При движении рынка против открытой позиции ( Short Si 1 contract) на 1000 пунтков, «голый» фьюч, естественно потеряет 1000 пунктов.

2. Портфель с Collar потеряет всего 360 пунктов. RiskReversal примерно 471 пункт.

3. Портфель с Collar имеет жесткое ограничение убытка, RiskReversal хотя и снижает убыток, но нарастание убытка неограниченно.

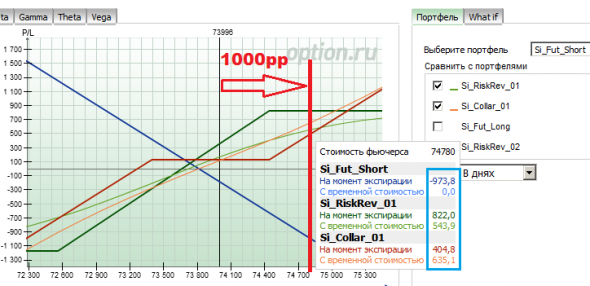

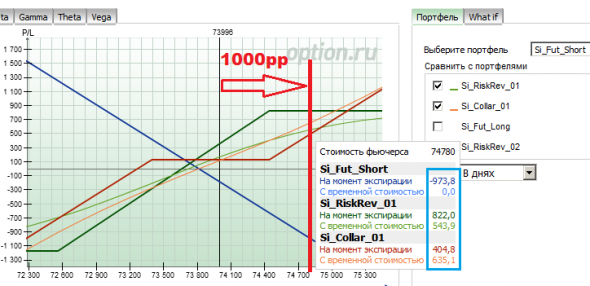

Что же произойдет, если мы закроем нашу убыточную позицию по фьючу и достойно примем на грудь полученный убыток.

Так выглядят опционные позиции без фьюча.

Collar превратился в направленную позицию Long в положительной области с текущей прибылью ~ 635pp, но c неограниченным убытком.

RiskReversal правратился в Bull Put Spread в положительной области c текущей прибылью ~ 543 пп. с жестко ограниченным убытком.

Таким образом, после закрытия позиции по фьючу, позицию Collar надо еще «Пасти», то есть сопровождать.

Можно, например, подкупить дальних дешевых putoв, для ограничения открытого риска.

Но это дополнительное телодвижение, так как мы все же торгуем фьючи, а не опционы.

А позицию RiskReversal, которая превратилась в Spread, пасти уже не надо. Убыток органичен.

Можно легко про этот spread забыть и спокойно ждать экспирацию, и при этом продолжать торговать фьючи.

Можно, кстати, эту оставленную позицию Spread повторно использовать для следуещего Шорта по фьючу и мы опять получим RiskReversal.

Желаю всем успехов в торговле

Update 19:58.

Поскольку в этом посте описывается тема хеджирования я не стал описывать ситуацию,

когда мы открыли позицию и рынок двинулся в благоприятном для нас направлении.

Но на один момент стоит обратить внимание.

Collar жёстко ограничивает не только убыток, но и прибыль.

Risk Reversal также как убыток, ПРИБЫЛЬ НЕ ОГРАНИЧИВАЕТ. Это видно на первой картинке.

Так что, если захеджироваться RiskReversal и рынок вдруг гэпнет в Вашу сторону, то ПРИБЫЛЬ может быть БЕСКОНЕЧНОЙ.

Ну и, соответсвенно, если гэпнет против позиции, то с RiskReversal огребете по полной.

В предыдущем посте я сравнил хедж с использованием Collar-a и Spread-a.

Как и предыдущий пост этот пост НЕ ПРО ОПЦИОНЫ,

а про торговлю фьючесами внутри дня с хеджированием своих позиций опционами вместо использования стоп-лоссов.

То есть для тех, кто активно торгует фьючерсами и ищет оптимальный хедж для этого.

Также хочу заметить, что я не считаю себя опционщиком. Я торгую фьючи внутри дня.

Я нахожусь на этапе погружения в тему, и если профи заметят явные ошибки, буду благодарен за соответствующие комменты.

Вообщем КРИТИКА приветствуется

В этом посте рассмотрим хедж с использованием Collar vs RiskReversal.

Дано:

Продан 1 контракт Si + два варианта хеджа с Collar и RiskReversal.

Далее, как обычно, Рынок пошел против нашей открытой позиции и прошел 1000 пунктов.

Необходимо выяснить:

1. Какой хедж будет эффективнее.

2. Какая конструкция у нас остается после принятия на грудь убытка закрытия позиции по фьючу примерно -1000 пунктов

и что нам необходимо с ней делать дальше.

1. Портфели

Конструкции Collar и RiskReversal подобраны так, чтобы начальная Delta портфелей была примерно одинаковой.

Итак, что мы видим.

1. При движении рынка против открытой позиции ( Short Si 1 contract) на 1000 пунтков, «голый» фьюч, естественно потеряет 1000 пунктов.

2. Портфель с Collar потеряет всего 360 пунктов. RiskReversal примерно 471 пункт.

3. Портфель с Collar имеет жесткое ограничение убытка, RiskReversal хотя и снижает убыток, но нарастание убытка неограниченно.

Что же произойдет, если мы закроем нашу убыточную позицию по фьючу и достойно примем на грудь полученный убыток.

Так выглядят опционные позиции без фьюча.

Collar превратился в направленную позицию Long в положительной области с текущей прибылью ~ 635pp, но c неограниченным убытком.

RiskReversal правратился в Bull Put Spread в положительной области c текущей прибылью ~ 543 пп. с жестко ограниченным убытком.

Таким образом, после закрытия позиции по фьючу, позицию Collar надо еще «Пасти», то есть сопровождать.

Можно, например, подкупить дальних дешевых putoв, для ограничения открытого риска.

Но это дополнительное телодвижение, так как мы все же торгуем фьючи, а не опционы.

А позицию RiskReversal, которая превратилась в Spread, пасти уже не надо. Убыток органичен.

Можно легко про этот spread забыть и спокойно ждать экспирацию, и при этом продолжать торговать фьючи.

Можно, кстати, эту оставленную позицию Spread повторно использовать для следуещего Шорта по фьючу и мы опять получим RiskReversal.

Желаю всем успехов в торговле

Update 19:58.

Поскольку в этом посте описывается тема хеджирования я не стал описывать ситуацию,

когда мы открыли позицию и рынок двинулся в благоприятном для нас направлении.

Но на один момент стоит обратить внимание.

Collar жёстко ограничивает не только убыток, но и прибыль.

Risk Reversal также как убыток, ПРИБЫЛЬ НЕ ОГРАНИЧИВАЕТ. Это видно на первой картинке.

Так что, если захеджироваться RiskReversal и рынок вдруг гэпнет в Вашу сторону, то ПРИБЫЛЬ может быть БЕСКОНЕЧНОЙ.

Ну и, соответсвенно, если гэпнет против позиции, то с RiskReversal огребете по полной.

1.1К |

Читайте на SMART-LAB:

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей...

18:24

Электромобили Umo для такси начали собирать на заводе “Москвич”

На заводе “Москвич” запущено производство электромобилей Umo в сотрудничестве с компанией EVM. Технологическим партнером проекта выступает...

19:02

теги блога _sg_

- 2008

- Algo

- Clearing

- E mini

- ES E-mini

- Finam

- FOMC

- Forts

- Intraday

- ISS

- Jazz

- market

- ML

- MOEX

- open interest

- option

- Options

- Quik

- Quik 6.4xxx

- RI

- robot

- S&P

- S&P500

- S&P500 фьючерс

- Scalp

- Scalping

- Si

- Siu9

- Smart-Lab

- smile

- Soft

- spike

- SR

- straddle

- trading

- US500

- USDJPY

- Volume

- X5 Retail Group

- алготрейдинг

- астрологический анализ

- Астрология

- астрология и фондовые

- астрология и фондовые рынки

- брокеры

- волатильность

- вопрос

- втб

- ГО

- госдолг

- гэпы

- демо квик

- Доллар рубль

- ЕЦБ

- жуть

- Заявки

- ЗОЖ

- исполнение опционов

- квик

- клиринг

- комиссия

- контр тренд

- Контртренд

- Коронавирус

- лчи

- маркет мэйкер

- музыка

- обвал 2020

- окна

- опцики

- опционы

- оффтоп

- пионеры

- праздники

- Прогнозы

- продажа

- роботы

- С++

- Сбербанк

- склейка фьючерсов

- Софт

- Спрос и Предложение

- срочный рынок

- терминал QUIK

- Тетта

- тигр

- Тонкий рынок

- торговые роботы

- торговые сигналы

- торговый софт

- Трамп

- трейдинг

- тренд

- Финам

- форекс

- фрс

- фьючерс ртс

- Хедж

- хоккей

- Экспирация

RiskReversal — лучше

Критика:

1. Чем проще поза, тем легче управлять /тем меньше сюрпризов она может преподнести.

2. Когда закрывается основная поза, надо закрывать и хедж.

Если же хедж предполагается применять несколько раз, то возможно ближайшую серию использовать большого смысла нет (надо будет переоткрывать хедж по причине сдвига от страйков или экспирации).

Но для краткосрочной торговли внутри дня — ОК.

3. Просто покупка недельного опциона не устраивает?

4. Продажа фьючерса + покупка колла не устраивает?

1. Согласен полностью. За фьючами следить не успеваешь, а тут еще опционы с их ликвидностью.

2. По этому пункту склоняюсь к RiskReversal, потому что он превращается в спред после закрытия основной позиции и закрывать его нет необходимости. Можно оставить его до экспирации. В эту позицию входит продажа опциона, поэтому еще и тетта капает. Но у него тоже есть минус — при хедже у него неограниченный риск имеется.

3. У меня по фьючам хороший робот — контр-трендер. Отказываться совсем от фьючей и переходить совсем на опционы не хочется. Этот робот прибыль приносит. Но иногда сильно залетает на безоткатных движениях против позиции. Поэтому ищу хедж.

4. Как вариант вполне. Я пробовал торговать так (-f + call)или (+f + put). Но у меня в результате накапливалось много купленных опционов и путов и колов ( совокупный купленный стрэнгл накапливался за неделю. И тетта получалась большая.

Поэтому ищу хедж с продажами, чтобы тетту не накапливать как с покупками.

думается, нет оптимального варианта.

С продажами всегда засада: или рынок не доходит, или быстро перелетает страйки. Никогда не угадаешь оптимальный вариант.

покупка дешевых страховок (-f +call) или (+f +put) это то с чего я начинал эксперименты. Получается торговля синтетическими путами и колами.

Плюс такого варианта в его простоте.

Еще плюс что нет геморра на экспирации, который бывает в случае хеджа с продажами опционов.

У меня основной акцент в торговле делается на роботе контрендере, который в целом приносит плюс, но иногда залетает на безоткатах.

Поэтому хедж мне нужен тактический, в моменте.

И следовательно я ищу вариант хеджа с продажами или с покупками и продажами вместе.

Хвосты у меня закрываются ВСЕГДА покупкой далеких по страйкам дешевых колов и путов. Это делается не только для хеджа, но и для того чтобы не потерять вариант «КРЫМНАШ».

Так что нахожусь в поисках тактического хеджа в моменте, чтобы немного сокращать дельту позиции по фьючам, уменьшать ГО итд.

Спасибо за участие в обсуждении.