Блог компании Тинькофф Инвестиции | Инвестидея Takeda: никому не нравится, и в этом ее прелесть

- 09 июля 2020, 11:31

- |

Как известно, на рынке опять наступили тяжелые времена — всё неоправданно дорого. Что же делать? Карты Таро и скринеры намекнули: обрати внимание на TAK, ведь это самая дивидендная компания в подсекторе drug manufactured speciality and generic. Ну а мы люди негордые, советами скринеров, древних животных, следователей и прокуроров не пренебрегаем, так что обратим.

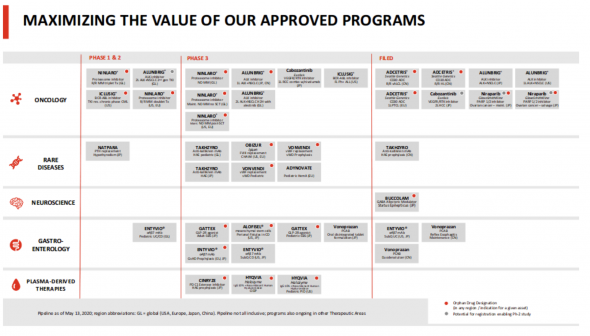

Takeda Pharmaceutical — компания по странному стечению обстоятельств фармацевтическая, основные направления деятельности: онкология, неврология, редкие заболевания, гастроэнтерология, а также по мелочи вакцины и plasma-derived therapies. Перечислять все лекарства, выпускаемые компанией Takeda, долго и непродуктивно: портфолио у нее внушительное. Отмечу лишь продукт-хедлайнер — препарат, который применяется при язвенных колитах и болезни Крона. К сожалению для пациентов, это болезни хронические — то есть для компании они генерируют постоянный спрос. Интересный факт: доза этого чудо-лекарства в США стоит $8000—9000. Так что рекомендую не болеть. Я не очень понял, как в конкуренты этому препарату записали другое лекарство — от AbbVie. Да, при Кроне есть вероятность внекишечных симптомов, в особенности артритов (все это умеет препарат от AbbVie), но это вроде как не основная терапия.

Исходя из вышеизложенного, я сказал бы, что конкурентов скорее нет, чем есть. Продажи препарата-хедлайнера демонстрируют уверенный и очень хороший рост — за год +32,9%, однако нельзя сказать, что Takeda одним этим препаратом жива: другие лекарства приносят в сумме больше хедлайнера и демонстрируют впечатляющий рост.

Специально выделяю мысль: Takeda — это не компания одного продукта.

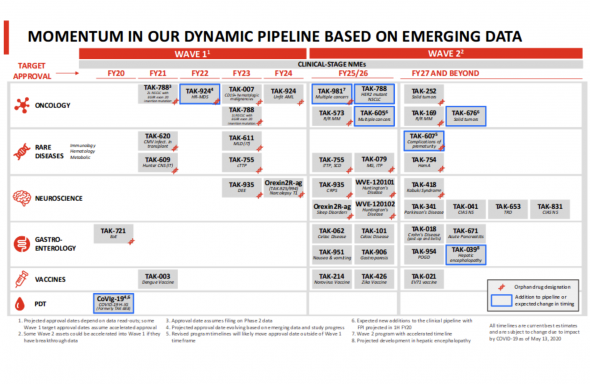

По патентам картина не очень хороша, в среднем 2023 год по линейке лекарств, однако пайплайн новых далеко не пустой и продвигается бодренько, для интересующихся ссылочка или наглядно:

P / E чудовищный — ≈144, однако внимания на него обращать не стоит. Это связано с тем, что Takeda, словно подросток, пока родители ушли в магазин, занимается всякими постыдными вещами вроде корпоративных поглощений.

Одним из таких больших поглощений стала недавняя покупка Shire Pharmaceuticals. И это сильно ударило по финансам, создав такие вот коллизии. Пока там идет интеграция, расходы растут (например, Cost of Sales выросла на 67,2%, а Selling, General and Administrative увеличились на 34,4%), а отдача появляется далеко не сразу. Да и приобретение Shire обошлось дорого. Поэтому чистая прибыль упала этак в 3,5 раза.

Руководство стремится скорее снизить долги и избавиться от непрофильных активов, и это не пустые слова: в общей сложности за год было продано активов на 7 миллиардов долларов, из которых 5,3 миллиарда отдала Novartis за препарат для лечения синдрома сухого глаза (разработанный новоприобретенным Shire), остальное — это ОТС-препараты. В этом году Takeda планирует продолжить продажи ОТС-препаратов еще на 10 и более миллиардов (из последнего — достигли соглашения с Celltrion на $278 миллионов). Стратегически приобретение Shire — это решение верное, и вот почему: выручка увеличилась на 57% за отчетный финансовый год, чистый денежный поток в моменте нарастили на 156%. Это позволяет не снижать дивиденды: они составляют 180 иен на акцию, образуя 4,5—5% дивдоходности.

Компания выделяет два направления, в которых будет развиваться. В сфере R&D это разработка лекарств от редких заболеваний, что логично, ибо не будет конкурентов (у Takeda, кстати, есть вакцина от лихорадки денге). В сфере продаж это концентрация на рынке США и Европы — в частности, для этого и было слияние с Shire. Опять-таки слова с делом не расходятся: за год продажи в США увеличились с 39,5% до 48,5% в доле общемировых продаж, в абсолютных же цифрах почти в два раза. В общем, акция — конфетка, а чего не растет бешено, как эти ваши Модерны и прочие перспективные, но убыточные компании?

Ответ прост: THIS IS JAPAN!

Знающим людям дальше читать не надо, а для незнающих поясняю: в 1989 году рухнул пузырь на японском рынке — и с тех пор японская экономика немножко стагнирует. За 30 лет боковика интерес крупных инвесторов к японскому рынку сократился. И данные держателей Takeda это подтверждают: из крупных иностранных — вездесущие BlackRock и Vanguard (почти уверен, что в рамках некоего продукта ETF Nikkei 225). И всё! Остальные — это уже локальные фонды вроде Nomura Asset Management и Sumitomo Mitsui Trust. В таких условиях ждать иксов — сегодня 20, завтра 100 — я бы не стал. Но и отчаиваться рано: Takeda ведет себя лучше, чем индекс Nikkei 225. С уровней 1989-го она сделала перехай — в 2,5 раза. А вот до уровня 2008 года так и не добралась.

График по TAK:

Но кто его знает, всё еще впереди — камон, чтобы вы понимали, компания существует (не номинально, а реально, причем занимаясь именно фармацевтикой — да, тогда травы были лекарством) с 1781 года, что ей будет? Если вкладывать лет на десять, сделка кажется достаточно неплохой. Но решать, как известно, каждому.

По состоянию на 08.07.2020 новостной фон некритично негативный: как я упомянул ранее, по соглашению с Novartis Takeda получила $3,4 миллиарда наличными, а $1,9 миллиарда как потенциальные дополнительные платежи в зависимости от продаж за препарат от сухого глаза. Однако европейские регуляторы решили, что эффективность лечения препаратом не продемонстрирована (несмотря на то, что лекарство вполне себе успешно одобрено FDA). Это привело, во-первых, к отзыву Novartis заявок на получение разрешения на маркетинг для препарата. А во-вторых, в свою очередь, к заявлению Takeda о переоценке данного актива, что может показать операционный убыток около $200 миллионов. При этом новость не является какой-то катастрофической. В последних отчетах оценка актива составила около $850 миллионов, и Takeda, несмотря на переоценку, все равно оставляет цифру дополнительных платежей в $1,9 миллиарда без изменений. Кроме того, данная переоценка представляет собой убыток, связанный с продажей непрофильного бизнеса. Это повлияет на отчетную прибыль, но не повлияет на базовую операционную чистую прибыль или базовую и, скорее всего, не окажет существенного негативного влияния на денежные потоки или скорректированную EBITDA.

Автор: Николай Красных, профиль в Пульсе — ccwatchdog

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected].

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

теги блога Тинькофф Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал