Блог им. nekrus

Обзор предстоящего IPO компании Sunnova.

- 19 июля 2019, 18:18

- |

Солнечные панели Sunnova выходят на IPO.

Коротко о компании.

Sunnova Energy International (NOVA) подала заявку на участие в IPO и планирует получить 100 миллионов долларов от продажи акций в ходе проведения IPO.

Компания финансирует и обслуживает солнечные фотоэлектрические и энергетические установки для частных потребителей в жилых домах в США.

NOVA быстро выросла, но потери растут и могут остудить пыл инвесторов при наличии таких факторов.

Компания и Технологии

Компания Sunnova Energy была основана в 2012 году в Хьюстон, штат Техас, и обслуживает более 63 000 клиентов в более чем 20 штатах на территори США.

Руководство возглавляет основатель, президент и исполнительный директор Уильям Дж. Бергер, который ранее основал и занимал должность генерального директора SunCap Financial и Standard Renewable Energy.

Sunnova разработала дифференцированную модель для посредников по продаже бытовых солнечных панелей, в которой компания тесно сотрудничает с местными агентами по продаже.Те в свою очередь разрабатывают, проектируют и устанавливают солнечные панели и системы хранения энергии от имени компании. Таким образом, NOVA может использовать специализированные знания, связи и опыт посредников на местных рынках для привлечения клиентов.

Ниже приведен краткий обзорное видео работы компании:

https://www.youtube.com/watch?v=Q-YzswmioVM

Обслуживание установок производится по договору займа с начальным сроком 25 лет. Можно заключить на 10 лет в случае установки автономных систем хранения энергии. Договор включает в себя такие услуги как эксплуатация, техническое обслуживание, мониторинг, диагностику, ремонт, замену и модернизацию оборудования, а также оптимизацию мощности для источников питания.

Кроме того, компания Sunnova заключает договор с потребителями на предоставление услуг мониторинга, обслуживания и ремонта солнечных панелей и системы хранения для них, которые приобретаются у компаний конкурентов.

Руководство утверждает, что NOVA управляет «одним из крупнейших парков бытовых солнечных энергетических систем в Соединенных Штатах, мощность которого составляет более 455 мегаватт».

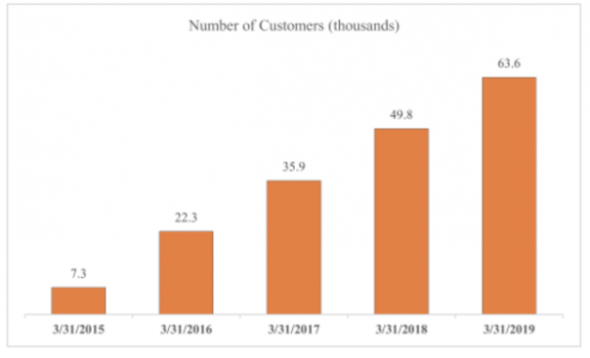

Ниже приведен обзорный график роста клиентской базы компании в период с 31 марта 2015 года по 2019 год:

Источник: из заявки на IPO

В число инвесторов в Sunnova Energy International входили Quantum Strategic Partners, CohnReznick Capital, CIT Group, Goldman Sachs (GS), Energy Capital Partners, Triangle Peak Partners, GSO Capital Partners и Франклин Сквер Капитал.

Источники:https://www.crunchbase.com/organization/sunnova#section-investors

Привлечение клиентов

В отличии от компаний конкурентов, Sunnova быстрее наращивает масштабы на рынке, благодаря налаженной системе работы, которая заключается в своевременной поставке и монтаже оборудования.

В компании работает отдел прямых продаж и отдел по техническому обслуживанию с гибкой ценовой политикой для дилеров.

Общие и административные расходы как процент от выручки были неравномерными в последние периоды, согласно таблице ниже:

Общие и административные |

Расходы против доходов |

Период |

Процент |

To March 31, 2019 |

69.9% |

FYE June 30, 2018 |

64.6% |

FYE June 30, 2017 |

71.4% |

Источники: из отчета компании.

Рынок и конкуренция

Согласно недавнему исследованию рынка, проведенному Wood Mackenzie Power & Renewables и Ассоциацией производителей солнечной энергии [SEIA], в США солнечные фотоэлектрические установки [SPV] превысили 2 миллиона в мае 2019 года и, согласно прогнозам к 2021 и 2023 году достигнут 3 миллионов и 4 миллионов установок.

Ниже приведен обзорный график установок SPV в США, как ежеквартально, так и суммарно в период с 2010 по 2019 годы:

Американские солнечные установки достигли отметки в 2 миллиона в год после того, как аналитики изначально предсказывали, в основном из-за падения квартальных жилых установок, вызванных падением Solar City.

Согласно другому отчету об исследовании рынка, опубликованному Allied Market Research в 2017 году, мировой рынок солнечных фотоэлектрических установок оценивался в 132 миллиарда долларов США в 2016 году и согласно прогнозам, достигнет 394 миллиардов долларов США к 2023 году, увеличившись в среднем на 17,4% в период с 2017 по 2023 год.

Успешно установленная солнечная панель способна обеспечить чистую, безопасную, надежную и экономически эффективную электроэнергию в течение более 20 лет без затрат на топливо и техническое обслуживание.

Основными факторами, способствующими росту отрасли, являются ее способность снижать затраты на электроэнергию в долгосрочной перспективе, а также растущая обеспокоенность в связи с изменением климата, что вызывает скачок спроса на альтернативные источники энергии, тем самым повышая темпы установок солнечных панелей.

Прогнозируется, что Азиатско-Тихоокеанский регион, особенно Китай и Япония, будут расти самыми быстрыми темпами благодаря присутствию ключевых игроков рынка в этом регионе, повышенному интересу правительства, а также появлению навесных и наземных систем.

Sunnova конкурирует с главными поставщиками электроэнергии, розничными поставщиками электроэнергии и независимыми производителями электроэнергии, а также с другими компаниями с вертикально интегрированными бизнес-моделями, включающими услуги по продажам, финансированию, проектированию, производству, установке, техническому обслуживанию и мониторингу.

Основными конкурентами, которые предоставляют солнечные фотоэлектрические и накопительные услуги, являются:

Solar City (Tesla)

Brightergy

Sungevity

Vivint Solar (VLSR)

8minutenergy

REC Group (FRA:1DP)

Источник: https://sentieo.com/

Дилерская модель компании позволяет ей быстрее проникать на данный рынок и с меньшими маркетинговыми затратами благодаря способности компании использовать налаженные связи с местными дилерами и приобретенные знания.

Финансовые показатели

Недавние финансовые результаты NOVA можно резюмировать следующим образом:

Рост выручки

Увеличение валовой прибыли, но снижение валовой маржи

Увеличение операционных потерь и отрицательной операционной маржи

Резко увеличились чистые потери

Колебание резко отрицательного денежного потока от операций

Ниже приведены соответствующие финансовые показатели, полученные из отчетности компании:

Общий доход |

||

Период |

Общий доход |

% отклонение от предыдущих показателей |

To March 31, 2019 |

$ 26,715,000 |

35.0% |

FYE June 30, 2018 |

$ 104,382,000 |

35.8% |

FYE June 30, 2017 |

$ 76,856,000 |

Валовая прибыль(убыток) |

||

Период |

Валовая прибыль (убыток) |

% отклонение от предыдущих показателей |

To March 31, 2019 |

$ 16,410,000 |

42.4% |

FYE June 30, 2018 |

$ 67,665,000 |

36.7% |

FYE June 30, 2017 |

$ 49,516,000 |

Валовая прибыль |

||

Период |

Валовая прибыль |

|

To March 31, 2019 |

61.43% |

|

FYE June 30, 2018 |

64.82% |

|

FYE June 30, 2017 |

64.43% |

Текущая прибыль (убыток) |

||

Период |

Текущая прибыль (убыток) |

Маржа прибыли |

To March 31, 2019 |

$ (4,507,000) |

-16.9% |

FYE June 30, 2018 |

$ (13,730,000) |

-13.2% |

FYE June 30, 2017 |

$ (10,355,000) |

-13.5% |

Чистый доход (убыток) |

||

Период |

Чистый доход (убыток) |

|

To March 31, 2019 |

$ (35,496,000) |

|

FYE June 30, 2018 |

$ (68,409,000) |

|

FYE June 30, 2017 |

$ (90,182,000) |

Денежный поток от операций |

|

Период |

Денежный поток от операций |

To March 31, 2019 |

$ (24,430,000) |

FYE June 30, 2018 |

$ 11,570,000 |

FYE June 30, 2017 |

$ (48,967,000) |

Источники: из заявки на IPO

По состоянию на 31 марта 2019 года у компании было 43,9 млн долларов США и совокупные обязательства в размере 1,2 млрд долларов США.

Свободный денежный поток в течение двенадцати месяцев, к концу 31 марта 2019 года, был отрицательным (254,2 млн. долларов США).

Подробнее об IPO

NOVA намерена привлечь валовую выручку в размере 100,0 млн. долларов США от продажи акций при участии на IPO. Хотя окончательная цифра, скорее всего, будет другой.

Согласно последним нормативным документам компании, она планирует использовать чистую выручку следующим образом:

“ Для общих корпоративных целей, включая оборотный капитал, операционные расходы, капитальные расходы и погашение задолженности”.

Презентация руководства о Роуд-шоу пока не доступна.

Андеррайтерами IPO являются BofA Merrill Lynch, J.P. Morgan, Goldman Sachs, Credit Suisse, KeyBanc Capital Markets, Baird и Roth Capital Partners.

Ожидаемая дата ценообразования IPO: будет объявлено дополнительно.

Статья взята из источника https://seekingalpha.com/article/4273576-sunnova-energy-files-u-s-ipo

теги блога Smit Finance

- augur

- China

- Coinbase

- earnings

- ETF

- interactive brokers

- IPO

- IPO 2019

- IPO 2020

- macro

- Nyse

- PMI

- pre market

- Pre-Market

- preIPO

- QE

- S&P500

- SnP

- SPAC

- tesla

- uber

- vix

- WTI

- Акции

- акции США

- американский рынок

- анализ

- Анонс

- Анонс по IPO

- биотех

- биотехи

- Биотехнологии США

- биофармацевтика

- биткоин

- блокчейн

- будущее

- валюта

- валютный рынок

- волаильность

- главные экономические данные на этой неделе

- Евро - Доллар

- ЕЦБ

- золото

- идеи

- идея

- Илон Маск

- инвест идеи

- инвестидеи

- инвестидея

- инвестиции

- инвестиционная идея

- Инновации

- иран

- календарь инвестора

- Китай

- Китай Америка

- Коронавирус

- космос

- кофе

- криптовалюта

- кудаинвестировать

- Медицина

- нефт

- нефть

- обзор акций

- обзор рынка

- облигации США

- опек+

- опционная комбинация

- опционы

- отчетность

- отчетность 2020

- оффтоп

- Приток-отток капитала по фондам

- прогноз

- результат

- рекомендаци

- Рецессия в США

- РТС

- рынок труда

- свинина

- СиП500

- соя

- Спекуляция

- сша

- тесла

- технологии

- товарный рынок

- торговая война

- торговая война Китай - США

- торговые сигналы

- фармацевтика

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ФРС США

- хедж

- Хлопок