Блог им. LaraM

Дивиденды2018.Ударники дивидендного производства

- 03 сентября 2018, 21:21

- |

Совокупный объем дивидендов нефинансовых компаний за 2017-й увеличился на 16% в годовом сопоставлении к прошлогодним дивидендам и составил 1,69 трлн руб.

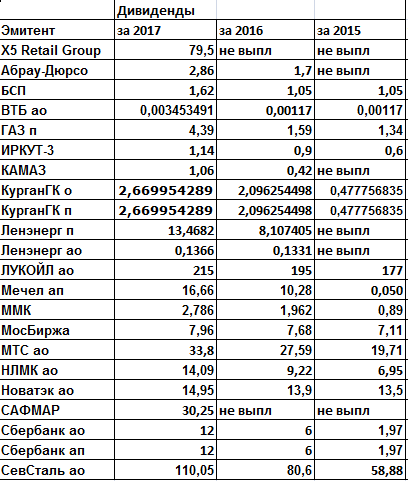

Смотрим выборку компаний, которые нарастили или впервые выплатили дивиденды летом 2018 за 2017 год. Всего таких эмитентов, торгуемых на Мосбирже, было 59

Х5 и Сафмар впервые выплатили дивиденды

Абрау Дюрсо по итогам 2017 года значительно нарастила ЧП(410 млн рублей), особенно в сравнении с убытком по итогам 2016 года(135 млн рублей).Такой фин результат является лучшим в истории компании.

Почти в два раза по сравнению с двумя предыдущими годами нарастил ЧП и БСП.

Рост ЧП и требования Минфина о повышении дивидендов для пополнения бюджета увеличили размер дивиденда у ВТБ

Лукойл декларирует ежегодное увеличение дивидендоа не менее, чем на величину инфляции

ГАЗ, КАМАЗ, Иркут, Курган ГК нарастили ЧП.

Полная таблица эмитентов, выплативших повышенные дивиденды будут в презентации вебинара Итоги Большого дивидендного сезона 2018 https://red-circule.com/courses/11260?ref=a614d8, который запланирован 6 сентября 2018г, в четверг.

Кроме подведения итогов, на вебинаре поговорим

о фактических промежуточных дивидендах 2017г и 6 месяцев 2018 года,

о планах эмитентов по выплате промежуточных дивидендов за 9 мес 2018

о планах ряда эмитентов по увеличению дивидендов в следующем году

о дивидендных бенефициарах санкций (да, сейчас есть и такое)

о списке Белоусова

о инсайдерской информации, которую дают нам топы ряда эмитентов в открытом доступе

о дивидендных разочарованиях этого сезона

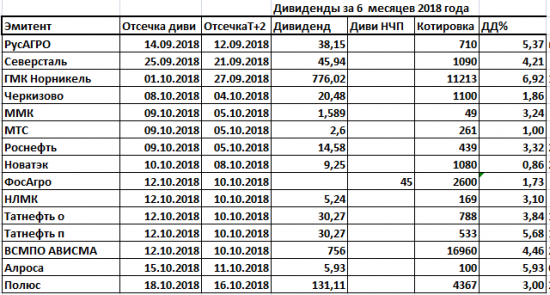

Большой дивидендный сезон 2018 закончился, но расслабляться не стоит. СД эмитентов уже обьявили промежуточные дивиденды за 6 месяцев 2018 года.

Нам предстоит насыщенный отсечками октябрь

Удачных вам инвестиций!

теги блога LaraM/ЛарисаМорозова/

- GTL

- micex

- NYSE

- Qiwi

- акции

- алмазы

- Алроса

- Алроса Нюрба

- АФК Система

- Банк Москвы

- Башнефть

- БСП ао

- Верхнесалд

- вопрос

- ВТБ

- ГАЗ

- Газпром

- ГМК НорНикель

- ДЗРД

- дивидендный портфель

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2014

- Дивиденды 2015

- дивиденды 2016

- дивиденды 2017

- дивиденды2017

- Дивиденды2018

- дивиденды2019

- дивитикеры

- займы

- информация

- Иркутскэнерго

- Кипр

- КОС

- Красный котельщик

- КТК

- Кубаньэнерго

- КуйбышевАзот

- лензолото

- Ленэнерго

- ЛСР

- Лукойл

- Магнит

- Мвидео

- МГТС

- МЕРИДИАН

- Мечел

- ММК

- МосБиржа

- Мостотрест

- МРСК Юга

- МТС

- мужчины

- НаукаСвязь

- НДФЛ

- нерезиденты

- НКНХ

- НЛМК

- НМТП

- Новатэк

- ОГК-2

- Пермьэнергосбыт

- ПИК

- Полюс Золото

- Приморье

- ПРОТЕК

- реорганизация

- риск менеджмент

- Роллман

- Роснефть

- Россети

- Россети Ленэнерго

- рост котировок

- Ростелеком

- Русал

- РусГидро

- Сбербанк

- Северсталь

- Система

- Ставропольэнергосбыт

- Сургутнетегаз ап

- Т+2

- Татнефть

- Таттелеком

- ТГК-1

- ТМК

- ТНК ВР

- ТНСэнерго

- ТРК

- Уралкалий

- ФосАгро

- Черкизово

- чистая прибыль

- ЧЦЗ

- Э.ОН Россия

- Энел Россия

- ЭОН

- Южный Кузбасс

Если быть точными 0.12 центов, платят они в баксах.

у меня просто русагро есть в портфеле, поэтому про них знаю, как платят.

Дивы нерегулярные, эмитенты несимпатичные, процент меньше чем по облигам…

1) вполне ликвидны и популярны

2) платят дивы 5+ лет

3) каждых год их как минимум не уменьшают

Существует даже фирма, которая 7+ лет и платила, и всегда наращивала. А ещё есть компания, у которой прямо в дивполитике от 2013-го года стоит цифра в рублях, и это не преф! Но кто ж такой грааль выложит-то, да? :)

Что касается процентов… Только первое время ставки ниже ОФЗ, хотя в этом году металлурги явно 10+ сделают от текущих. Через пару лет курс вырастает, ставку начинают считать от новой цены, а у вас она уже на, условно, 50% ниже. В примере выше ММК как 49р посчитана (+ это за полгода дивы), у меня она ниже 30, доходность будет выше 10% годовых.

Сказали А говорите Б

Что ж это за акции такие?

Молчит.

Наверное, не хочет палить грааль

А я вот только недавно избавилась от привычки считать див. доходность к цене собственной покупки. Такая привычка несколько раз помешала мне хорошо продать акции. Я просто решила, что это бессмысленно. Даже к текущей цене считать див. доходность гораздо правильнее, ибо это лучше поможет увидеть альтернативные варианты. Хотя при нашей волатильности лучше ее считать к какому-то среднему значению за 3 месяца или даже за полгода.

Конечно, не для всех она работает. ВТБ вот в табличке «увеличил дивиденды», а котировки с каждым годом все ниже и ниже.

Где бы был Лукойл и металлурги, если бы не девальвация при дорогом сырье. Вспоминаем июнь прошлого года :)

А так дивидендные стратегии работают, не для всех акций, не на любом рынке (на бычьем они побыстрее расти начнут), и уж точно не так прямолинейно как «посмотри табличку с ростом прибыли и дивидендов», «почитай раскрытие информации о сделках инсайдеров».

Короче, не для всех это. И уж точно не на все деньги.

Вопрос не в психологии, а в доходности

Точнее — соотношение доходность/риск.

Это во-первых.

А во-вторых насколько я понимаю, вы преподаете дивидендные стратегии в школе московской бирже.

то есть хеджируете невыплаты по дивам доходом от околорынка

Не, дивиденды и купоны — это фондовый рынок.

Зачем же мы покупаем?!

Если так тщательно как вы следить за эмитентами, и считать дивы, сколько можно заработать в процентах?

К примеру, если акция с ценой 100р и ДД 10% через год увеличивает дивы в 1,5 раза, то она при ДД 10% уже стоит 150р и суммарный доход 60% годовых, а вовсе не 10%, как почему-то многие думают.

что то написано, а что то утаили.

Почему Полиметалл — не включен ?

По информативности тупо забиваете в яндексе дивиденды поквартально.

Вываливаются статьи более информативные. Пример. https://investfuture.ru/articles/id/kompanii-kotorye-stabilno-platyat-promejutochnye-dividendy

Выбор большой, разбегаются глаза.

Думаю, что ближе к 27.11.18 котировки облигаций станут ещё более привлекательными, поэтому пока добираю акции ))

Почему именно к 27?

Там же сказано, что дивы должны увеличиваться. В ФСК Муровские 1,5 копейки, кажется, будут вечно.

bigcapital.org/dividend-calendar/