Блог им. LaraM

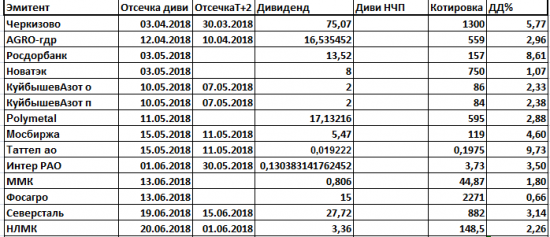

Дивиденды2018.Котировки и ДД

- 25 марта 2018, 18:44

- |

В мае много переносов рабочих дней в связи с праздниками, поэтому данные отсечек по Т+2 уточню в соответствии с рабочими днями Мосбиржи. Выложу в следующей таблице.

Росдорбанк: дивиденды не плохой ДД, но нет торгов совершенно

Таттел: ДД хорошая, но эмитент глубоуоэшелонированный, набрать пакет без значительного роста котировок сложно. Моя средняя 0,16 рубля и я не знаю, удастся или нет добрать ещё по приемлемым ценам. Котировки уже выше, чем под ДД10%.

На проливах продолжаю набирать АФК Система. Котировки лежат в пределах 10% годовой ДД.

Мой основной принцип набора эмитентов под дивиденды- это желание мажоритарного акционера выплачивать их.

На прошлой неделе сложилась интересная ситуация, которая укрепила мою уверенность в правильности этого тезиса.

Давайте посмотрим графики котировок двух эмитентов: АФК Система и Распадская

Самое сложное у Системы уже позади.Мировое соглашение с Роснефтью заключено, вся сумма в размере 100 млрд уже выплачена. Все исковые заявления Роснефть и Башкортостан уже забрали. Суд снял аресты с акций МТС.

Как говорится, жизнь налаживается.

Но пока рынок настороженно относится к акциям Симтемы, понимая, что для выплат по мировому соглашению Системе пришлось занимать значительные суммы денег, а при заключении кредитных договоров банки и другие финансовые учреждения требуют соблюдения определённых ковенант.

В банковской системе ковенантом называют договорное обязательство, которое заемщик дает кредитору. Этот документ содержит список четко установленных действий, которые заемщик обязан выполнять либо не выполнять в течение всего срока кредитного договора. Если заемщик не будет соблюдать положения, которые содержат ковенанты в кредитном договоре, то это дает кредитору право прекратить выдачу или потребовать досрочного возврата кредита (объявить дефолт), закрыть свободный остаток лимита кредитной линии, обратить взыскание

на заложенное имущество, предъявить требования к поручителям и гарантам по кредитной сделке.

Для эмитента, акции которого торгуюстя на бирже( а акции Системы торгуются), одним из обязательных ковенант является определённый средний уровень котировок, ниже которого может наступить нарушение ковенанты с вышеуказанными последствиями.

Поддержать котировки на уровне ковенант можут многие факторы, в том числе положительный новостной фон по компании, позитивная отчетность и обьявление фиксированного дивиденда, что и сделало руководство АФК.

В апреле 2017 года Совет директоров АФК «Система» утвердил изменения в дивидендной политике компании – доходность по дивидендам составит не менее 6%, но при этом не менее 1,19 руб. на обыкновенную акцию.

Дивиденд выплачивается в размере суммарно по году 1,19 рубля двумя выплатами. Промедуточный дивиденд 2017 года был выплачен в размере 0,68 рубля по итогам 9м17. По итогам года дивиденд должен быть 0,51 рубль, а затем за 9м18 начнется выплата промежуточного дивиденда 2018 года.

Ожидание выплат таких дивидендов ещё как минимум 2-3 года, поддерживало котировки на уровне выше 11 рублей, даже в ту неделю февраля, когда дважды за одну неделю проходило общее падение рфр.

Фактически, покупая акцию при котировке ниже 11,9 рубля мы покупаем 10% годовую див доходность

Кроме того, сделаем простенький расчет: как СД Системы сам оценивает возможную котировку подконтрольного эмитента. Цитирую ещё раз утвержденную див политику:

-доходность по дивидендам составит не менее 6%, но при этом не менее 1,19 руб. на обыкновенную акцию

Если дивиденд в размере 1,19 рубля даёт ДД равную 6%, то какую котировку при этом закладывает СД?

Считаю и получаю 19,8 рублей за акцию.

Ну что же, раз СД считает, что котировки Системы поднимутся до такого уровня, значит именно по этой цене я и буду продавать часть своего пакета.Я не тороплюсь. Посмотрим, какие действия для достижения таких котировочных высот предприймет менеджмент.

Одна позитивная новость уже есть: SPO Детского Мира Система проводить не будет. Цитирую:

АФК «Система» в данный момент не рассматривает возможность продажи акций ритейлера «Детский мир» в рамках SPO. Согласно информации источника, в АФК «Система» считают продажу акций ритейлера нецелесообразной.

Эту информацию подтвердил и источник в банковских кругах.

«Сейчас у них (у АФК) больше определенности и с финансированием тех долгов, которые есть, и так далее. Тогда была большая необходимость, нужно было больше кэша, а сейчас они все решили, поэтому нет срочности такой»

Дела у Системы налаживаются.

Мажоритарий нацелен на выплату дивидендов.

А вот пример, когда мажоритарий практически не заинтересован в выплате дивидендов

Распадская

На форумах и сайтах многие участники ждали, что Распадская выплатит в этом году дивиденды.

Мы также, как у Системы, видим падение котировок на общем падении рынка в начале февраля, но надежда на выплату дивидендов вызвала рост котировок в Распадской, который сменился резким падением на решении СД Распадской дивиденды по итогам 2017 года не платить.Цитирую:

Совет директоров «Распадской» может объявить устойчивую дивидендную политику при сохранении высоких цен на уголь.

Рекомендуя не выплачивать дивиденды по итогам 2017 года, совет директоров отметил значительную волатильность цен на уголь, которые за последние два года колебались от 90 долларов до 189 долларов за тонну, а также инвестиционные планы, «направленные на увеличение мощностей при добыче угля, с целью получить дополнительную выгоду от сильного роста цен на уголь». Кроме того, учитывались «стабильность бизнеса и риски, связанные с промышленной безопасностью, и охраной окружающей среды, присущие угледобыче».

«Если цены на рынке угля останутся высокими, совет директоров рассмотрит возможность объявления устойчивой дивидендной политики при условии разработки среднесрочного плана, направленного на дальнейшее снижение рисков операционной деятельности»

У мажоритарного акционера нет необходимости в получении дивидендов в Распадской, поэтому и дивиденды может когда-нибудь будут, а может и нет.

Думаю, что есть большое количество инвесторов, которые заработали именно на росте котировок Распадской. Рост был значительный. Но я пока не вижу аргументов, чтобы Распадская стала дивидендной историей. Будем следить за новостным дивидендным фоном этого эмитента.

Вот ещё один пример, когда мажоритарий может обойтись без дивидендов и дивидендов нет.

М.видео

март 2018 года, цитирую

:«М.Видео» может вернуться к вопросу дивидендных выплат на горизонте полутора лет, после закрытия сделки по покупке у материнской группы сети «Эльдорадо»

Президент «М.Видео» Александр Тынкован:

«Нам нужно пройти этот год транзакционный, в 2019 году нас ожидает полный результат. Поэтому на горизонте, наверное, полутора лет мы к этому вопросу (о выплате дивидендов — ред.) можем подойти»

И действительно, зачем платить дивиденды, когда цитирую:

Входящие в группу «Сафмар» Михаила Гуцериева сети бытовой техники и электроники «М.Видео» и «Эльдорадо» должны объединиться. Как пишет «Коммерсантъ» со ссылкой на сообщение «М.Видео», акционеры ПАО «М.Видео» на внеочередном общем собрании 13 апреля рассмотрят сделку по покупке 100% ООО «Эльдорадо». Покупателем выступит дочерняя компания ПАО — «М.Видео менеджмент». Сумма сделки составит до 45,5 млрд руб. без учета кредитных обязательств «Эльдорадо». Ее планируют закрыть во втором квартале 2018 г.

За пакет Эльдорадо Сафмар заплатил оценочно 30 млрд рублей и теперь продает её сам себе с прибылью примерно 15 млрд рублей.

И действительно, зачем платить дивиденды? Вот когда не будет возможности совершать такие прибыльные сделки, вот тогда и можно будет вернуться к вопросу о выплате дивидендов.

5 апреля 2018 года в ШМБ планируется вебинар Дивидендные идеи 2018 года https://red-circule.com/courses/916 .Будем рассматривать дивидендную карту текущего дивидендного сезона 2018 года, дивидендных ударников и дивидендных аутсайдеров. Уже набрала 38 страниц текста про дивиденды этого сезона. С картинками :))

И ещё немножко оффтопа.

Меня пригласили выступить на форуме инвесторов в Краснодаре 31.03.2018 http://krasnodar.derex.ru

Коллеги из Краснодара, подскажите пожалуйста, что можно посмотреть интересное, самое интересное в Краснодаре? Я ещё в Краснодаре ни разу не была.

теги блога LaraM/ЛарисаМорозова/

- GTL

- micex

- NYSE

- Qiwi

- акции

- алмазы

- Алроса

- Алроса Нюрба

- АФК Система

- Банк Москвы

- Башнефть

- БСП ао

- Верхнесалд

- вопрос

- ВТБ

- ГАЗ

- Газпром

- ГМК НорНикель

- ДЗРД

- дивидендный портфель

- дивиденды

- дивиденды 2012

- дивиденды 2013

- дивиденды 2014

- Дивиденды 2015

- дивиденды 2016

- дивиденды 2017

- дивиденды2017

- Дивиденды2018

- дивиденды2019

- дивитикеры

- займы

- информация

- Иркутскэнерго

- Кипр

- КОС

- Красный котельщик

- КТК

- Кубаньэнерго

- КуйбышевАзот

- лензолото

- Ленэнерго

- ЛСР

- Лукойл

- Магнит

- Мвидео

- МГТС

- МЕРИДИАН

- Мечел

- ММК

- МосБиржа

- Мостотрест

- МРСК Юга

- МТС

- мужчины

- НаукаСвязь

- НДФЛ

- нерезиденты

- НКНХ

- НЛМК

- НМТП

- Новатэк

- ОГК-2

- Пермьэнергосбыт

- ПИК

- Полюс Золото

- Приморье

- ПРОТЕК

- реорганизация

- риск менеджмент

- Роллман

- Роснефть

- Россети

- Россети Ленэнерго

- рост котировок

- Ростелеком

- Русал

- РусГидро

- Сбербанк

- Северсталь

- Система

- Ставропольэнергосбыт

- Сургутнетегаз ап

- Т+2

- Татнефть

- Таттелеком

- ТГК-1

- ТМК

- ТНК ВР

- ТНСэнерго

- ТРК

- Уралкалий

- ФосАгро

- Черкизово

- чистая прибыль

- ЧЦЗ

- Э.ОН Россия

- Энел Россия

- ЭОН

- Южный Кузбасс

Wasiliew Wasilij, да ладно, едешь на автобусе, так деревни если даже они с одной стороны дороги, имеют ещё несколько проездов или переулков. ну а если от областного центра относительно недалеко, то рядом ещё и котеджная застройка с кучей улиц имеется.

И давно Краснодар деревней стал?

Еще бы отметил небольшой рост котировок облигаций Системы.

Кстати, есть официальный государственный календарь с праздниками…

Что-то совсем тухло становится с дивами. Эмитентов приходиться собирать по крупицам, да и те очень дороги ввиду своей редкости.Да и в любой момент могут сказать- адиос, амиго, самим мало, и выводят бабло не через дивы, а через зарплаты, премии и вознаграждения по результатам шикарной работы. Играть на курсовой разнице- так это уже игра, а не инвестиции, т.е. результат предсказуем и он не положительный. Тоже имею некий портфель, и он не радует, т.к. стоит практически на месте. Чуть вверх и чуть вниз, а денежки то заморожены и див.доходность в 7-8%, с которых еще и налог. И куда бедному крестьянину податься. В ОФЗ? А кто даст гарантии от 1998 года? А я его помню. А по акциям от 2008 года? Я его тоже помню. И все время спасал только наличный бакс, который неустанно хоронят. Ну и рублики на депозите в банке под АСВ. А давно ли АСВ появилось?

Ну и прикупил еще лотереек июньских со страйком 92500. Ну а что, а вдруг? Но там желающих набилось столько, что с таким количеством скорее не поезд поедет, а перрон.

Ну а так в экономике все блестяще, только вот чего-то идет массовый отказ от выплаты дивов.Накрываются крупнейшие автодилеры, и это на росте продаж авто.Кстати, еще одно заметил по клиентам- многие этой зимой поменяли машины на более дешевые.

И вот смотрю я в сторону своего БКС, а там предлагают депоз под 8,1 на 180 дней. А что, нормальная облига и без проседаний цены и под гарантии АСВ, два раза в год выплата дохода.

В общем как-то биржа меня разочаровывает. А может я просто не умею её готовить?

Сама собираю пакеты дивитикеров с ДД 10% и выше просто по крупицам.

Сменила тактику покуки дивитикеров на основном счете. Если мажор заинтересован в выплате дивидендов и мне удалось купить по котировкам, обеспечивающим 10% ДД и выше, я уже этот пакет не продаю. Так сказать, фиксирую ДД.

Даже ИИС выделила отдельный для более активной торговли. Там торгую дивитикерами с ДД ниже 10%.

ДД лучше считать чистую, а не грязную, так как здесь, вероятно, не так много нерезидентов и можно смело отнимать 13% налога с дивов

Далее, ДД надо делать также и модифицированную в расчете на интервал отсечек.

А в моих обзорах уже много лет я выкладываю так, как Вы видите :)

В этом музее есть вещи, достойные Третьяковки.