Блог им. MBaum

АВТОСЛЕДОВАНИЕ: Грааль или Фигвам?

- 03 ноября 2017, 12:22

- |

Вы не достигнете успеха в инвестициях,

если не будете мыслить независимо.

Уоррен Эдвард Баффетт

Добрый день коллеги по цеху! В преддверии дополнительного выходного дня публикую информацию для размышления. Автоследование, пожалуй, это самая противоречивая услуга (сервис). По крайней мере, такой вывод можно сделать, ориентируясь на публикации в интернете: с одной стороны буквально лавина д-а в отзывах, с другой стороны пиар брокера и редкие абсолютно положительные отзывы якобы подписчиков без тени намека на негативный результат. Так можно ли использовать этот сервис с выгодой для себя постараемся разобраться!

В рамках данного поста максимально всесторонне охарактеризую данный вид инвестиций (автоследование) как с точки зрения подписчика (инвестора), так и со стороны управляющего, описав насколько это возможно в рамках данной статьи плюсы и минусы различных видов автоследования (Да их несколько, автоследование – это не только comon от Финама), проведу небольшой сравнительный тест, а также приведу инструкцию для тех, кто решил попробовать этот вид инвестиций.

Для несведущих несколько слов о том, что вообще такое – Автоследование: это сервис, предназначенный для автоматического копирования сделок успешного управляющего на счетах широкого круга инвесторов, называемых подписчиками. За счет того, что сделки копируются с минимальными задержками, на счете подписчика, как правило, копируется и доходность управляющего (пропорционально подключенной сумме). Подписчики использующие данную услугу рассчитывают получить доход приближенный к доходу управляющего, а управляющий рассчитывает получить дополнительный доход в виде %-та с прибыли по счетам подписчиков.

Автоследование представляет собой разновидность коллективных инвестиций с целью получения дохода выше, чем на депозите в банке, но отличается от последнего наличием риска потери инвестированных средств (или их части). Также эта услуга является альтернативой Доверительного управления (далее ДУ).

По сравнению с ДУ автоследование имеет следующие преимущества: для инвесторов – возможность самостоятельно контролировать сделки и отключения от стратегии в любой момент, а также отсутствие необходимости переводить средства со своего счета в ДУ, больший выбор – больше стратегий, для управляющего – отсутствие необходимости создания инфраструктуры ДУ и ограничений накладываемых на ДУ с точки зрения законодательства; общим достоинством и для управляющего и для подписчика является меньшая сумма в управлении, а значит ей легче управлять, стратегия может быть более мобильной – быстрее реагировать на рыночные изменения, что в теории должно приносить большую доходность чем в ДУ.

Недостатки автоследования по сравнению с ДУ: управляющий не знает точную сумму в управлении, подключенную подписчиками, поэтому при значительном росте подписчиков повторить на счетах подписчиков сделки по ценам управляющего практически невозможно, соответственно и доходность у подписчиков может быть в разы меньше чем у управляющего или отсутствовать вовсе; также недостатком является отсутствие возможности использования высокочастотных стратегий или стратегий чувствительных к времени исполнения заявки.

По счету управляющего совершать физически сделки и принимать решение может как сам управляющий (в—ручную), так и торговые роботы (программы). Стратегии автоследования могут быть также разные: спекулятивные, инвестиционные, арбитражные, внутридневные и тд.

Виды автоследования:

I. Cервис Comon компании Финам (http://www.comon.ru)

Самый популярный или если хотите массовый вид автоследования. С технологической точки зрения сделано все круто: стоит у них, по-видимому, на их сервере какое-то глобальное приложение-терминал, которое отслеживает счета всех подписчиков и управляющих и производит копирование сделок. За работоспособностью следят специально назначенные технари (it-шники). Управляющие и подписчики могут зайти через любое устройство, в том числе мобильное через web-интерфейс, чтобы подключить/отключить стратегию или поменять настройки. Инвестору доступен для подписки (подключения) широкий перечень стратегий на разных рынках, причем стратегии как самой компании Финам, так и независимых управляющих (являющихся клиентами Финам).

Казалось бы, ребята сделали максимум, чтобы сервис был удобен даже чайникам, понятия не имеющим что такое фондовый рынок, однако надо отметить, что если Вы с компьютером на ВЫ, то все же при подключении стратегии, особенно первом, придется попотеть и скорее всего это будет делать за Вас менеджер компании в офисе (сами не разберетесь).

На этом собственно достоинства и заканчиваются. Что по другую сторону баланса:

1) Не смотря на то, что вроде бы сервис должен быть стабильным и автономным так как реализован на удаленном сервере компании и за ним постоянно следят ответственные лица, к сожалению, бывают сбои в его работе как частичные, так и глобальные. К частичным можно отнести сбой в копировании сделок на счетах отдельных подписчиков, когда сделки управляющего попросту не копируются:

http://forum.finam.ru/posts/t11526-Ne-proshli-signaly--V-itoge-ubytok

http://forum.finam.ru/posts/t9682-Ja-vse-zhdu-kompensacii-za-sboi-avtotreidinga

К глобальным относится полный отказ системы: так как сервис глобальный, то и «встает» он тоже глобально – становится полностью неработоспособен и не дает войти ни управляющим, ни подписчикам! Более того бывают случаи (крайне редко) когда у данного брокера вместе с Comon отваливается все и сразу: и торговые терминалы (все) и личный кабинет, ну и до тех.поддержки разумеется в такие времена не дозвонишься, остается только молиться, чтобы на рынке не было резких движений в этот период и ваш счет не унесло ниже плинтуса.

Но это как бы ничего, мелочь, даже на Бирже бывают сбои и как то все равно продолжаем инвестировать, просто надо знать, что такое возможно.

2) Главный недостаток в другом. Заключается он в том, что организатором данного сервиса является компания с «репутацией», репутацией компании, которая может и умеет активно продавать свои услуги – в этом они лучшие, просто молодцы!

В чем же тут минус спросите Вы! А в том, что условия использования данного сервиса раскрываемые на сайте, показатели работы стратегий и прочее, все продиктовано стремлением максимизировать прибыль вне зависимости от доходности стратегий: в плюсе счета подписчиков или в минусе, неважно, брокер Всегда должен получать комиссию, если вы слили все без остатка, не беда — найдут новых, продавать они умеют!

В чем проявляется? В различных маркетинговых «штучках» как незначительных так и глобальных.

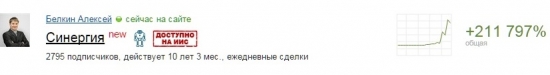

Доходность стратегий рассчитывается весьма загадочным образом. Она приводится в % — х, причем процент этот считается явно не от суммы прибыли (дохода), а скорее всего накладывается на предыдущую процентную доходность (масло-масляное) и в итоге эта процентная доходность отличается от нормы в Разы (об этом неоднократно писали на смартлабе)! Если к примеру управляющий открыл в январе счет на 100 тыс.руб. и заработал еще столько же за год, то в конце декабря доходность должна быть 100%. Сколько по Вашему будет показывать Comon? А будет он показывать, где-нибудь 500-700% и чем больше времени существует стратегия, тем больше это искажение. Вот, например что нагуглил на яндексе:

Шикарные проценты не правда ли?

Для чего это сделано – понятно. На их сайте есть калькулятор, вбиваешь туда начальную сумму 50 тыс.руб. и на выходе через 1-2 года ты мультимиллионер! Разве понесет кто-нибудь после такой «сказки» деньги в Сбербанк под 6% годовых!

Примечание. Вообще по этой стратегии (Синергия) какая-то странная штука: она как то внезапно появилась году эдак в 2013, 2014 и сразу в ней было отражено, что она работает якобы уже несколько лет, такое ощущение, что ее просто прогнали на бэк-тесте (исторических данных), а потом выложили на подключение выдавая желаемый результат за действительный. Ей сразу свезло в 2014 году и она, попав в тренд, действительно таки заработала, однако потом, набрав пул подписчиков забуксовала и начала жестко сливать, сейчас уже не помню, но более 50 % точно слила, потом ее снова закрыли, чтобы видимо репутацию окончательно вместе со стратегией не с-ть.

Вторым показателем, на который обращают внимание при выборе стратегии инвесторы является – «Максимальная просадка» — характеризует максимальный риск стратегии отражая максимально возможный убыток в %-х. А вот здесь их система считает все верно, тоже понятно, не будут же они искусственно завышать риски!

График доходности (прибыль минус просадка) отображается в %-х и здесь уже задача по математике для 1 класса:

Пример: стратегия заработала 100%, затем «слила» 50%, затем опять заработала еще 50%. Сколько будет показывать Комон? Ответ 100% (100-50+50). То есть получается, что стратегия восстановила прежнюю сумму компенсировав просадку!

А теперь посчитаем правильно используя в расчете сумму депозита:

По процентам условия те же, по сумме завели на счет 100 тр, заработали 100% то есть еще 100 тр, до начала просадки было 200 тр (100+100). Стратегия сначала слила 50%, потом отбила 50% обратно.

Исходя из условий задачи стратегия слила 50%, это 100 тр от 200 тр, после максимальной просадки сумма на счете 100 тр (200-100).

Стратегия «вернула» обратно заработав 50%, это 50 тр от 100 тр, итого текущий результат

150 тр (100+50), то есть стратегия по-прежнему в просадке!

Для чего привел этот пример, да для того чтобы было понимание до какой степени там все искажено: Вы думаете например, что стратегия давно вышла из просадки и начинает зарабатывать, но это «иллюзия», она на самом деле оттуда и не выбиралась…..

3) Продажи. С одной стороны сотрудники компании крайне клиентоориентированны и готовы помочь своим клиентам в любом вопросе, но не питайте иллюзий, они просто умело продают вам свои услуги. С учетом того что это всего лишь брокер (посредник на бирже), а не инвестиционный хеджфонд, уровень квалификации в инвестициях клиентских менеджеров оставляет желать лучшего. Прибавим сюда возможное наличие планов по подключению каких то избранных, фирменных стратегий типа синергии и даже при наличии адекватного решения со стороны независимых управляющих вам как новоиспеченному автоследователю скорее всего порекомендуют и подключат нечто вроде Синергии – как корабль назовешь так и поплывешь.

4) Чтобы Вы доверяли управляющему, он должен быть заинтересован материально в результате на вашем счете и получать % с прибыли вашего счета. А вот на Комоне этого попросту нет! Есть только комиссия в %-х от подключенного вами депозита к стратегии. То есть если Вы, скажем, несете деньги в банк на депозит, то банк вам платит проценты за то, что ваши деньги у них лежат, а здесь, наоборот, Вы сами платите брокеру независимо от результата стратегии: получается если стратегия в просадке и сливает, Вы сами доплачиваете управляющему и брокеру за то, чтобы Вам оказали эту услугу и слили ваш депозит, а то видимо у вас не получится это сделать самостоятельно так быстро и красиво!!!

Ну да ладно, в принципе можно аргументировать эффективность и заинтересованность управляющего в такой ситуации тем, что если кому не нравиться и не устраивают показатели стратегии, то можно отключиться, а управляющие должны быть заинтересованы в том, чтобы подписчики не отключались и приносили фиксированный % комиссии.

Давайте посчитаем чужие бабки! Базовая ставка по подключению на стратегию независимого управляющего -3 %. Половина из этого (1,5%) идет брокеру, другая управляющему, при этом примерно 30-40% из начисленной управляющему суммы удерживается в виде подоходного налога и отчислений в социальные фонды. В итоге управляющий получает менее 1% с подключенных счетов. Управляющий не может сам устанавливать ставку вознаграждения по своим стратегиям, это диктует брокер, также он не может выборочно отключать подписчиков и даже закрыть полностью самостоятельно стратегию для новых подписчиков тоже не может.

Увеличить %-ю ставку можно только увеличивая количество подписчиков по твоей стратегии и причем опять же какой то прозрачной схемы нет: кому то и на 30 подписчиков повысят ставку, а кто-то должен месяцами доказывать всем вокруг что он гуру трейдинга, чтобы ему повысили ставку, буквально умоляя брокера о повышении своего денежного довольствия, да и то она ограничена по максимальной шкале.

Как Вы думаете, будет ли хорошим стимулом для управляющего такое вознаграждение? Ответ очевиден! И кто же там тогда выкладывает свои стратегии: видимо либо сами работники компании (инкогнито), чтобы просто сделать брокерскую комиссию по клиентам, либо юные инвесторы, которым рубль дай и они довольны до ушей.

Но Финам не был бы суперкреативной (творческой) компанией, если бы постоянно не внедрял что-нибудь новое, прогрессивное и полезное для бизнеса. И знаете что, они пошли и здесь дальше, превзойдя самих себя. Зачем платить управляющим 1 % вознаграждения, когда можно вообще не платить! И они это сделали: если ты регистрируешься на комоне и выкладываешь стратегию как новый управляющий, они вообще с тобой не заключают никакого соглашения о выплате вознаграждения, они все оставляют себе, мотивируя это тем, что ты мол должен еще всем доказать что ты «не промах», то есть надо набрать побольше подписчиков на свою стратегию. По видимому расчет на то, что через несколько месяцев прибыльной работы твоя стратегия все равно выдохнется и можно тебе не платить вообще!

Для чего это сделано, неужели такая развитая компания не понимает ценности хороших управляющих? Если взвесить все логически, ответ прост и лежит на поверхности.

Предположим, вы прибыльный управляющий, вы сами устанавливаете ставку вознаграждения — скажем 25% с прибыли подписчиков. Возьмем для примера интрадейщиков (так проще объяснить), для них думаю минимально допустимая доходность для работы внутри дня 70% годовых, а в целом доходность измеряется трехзначными числами (от 100% и выше). При такой доходности Вы очень быстро наберете подписчиков, они, в свою очередь, видя результаты на своих счетах, тоже очень быстро начнут дозаводиться, увеличивая сумму на счетах в управлении. Очень быстро Вы упретесь в потолок ликвидности нашего рынка и закроете стратегию для новых подписчиков (просто не сможете большим объемом входить и выходить из рынка эффективно).

Для примера: думаю вам хватит, скажем 20-30 человек-подписчиков, которые в среднем будут держать по 1 млн.руб. каждый (20-30 млн.руб. в управлении всего); поверьте, при наличии прибыльной стратегии деньги заливаются на нее как пчелы на мед!

Итак, Вы набрали 20-30 человек и закрылись от всех, ваши приятели по «оружию» Вася и Петя сделали тоже самое. Так сделали еще несколько управляющих и все – придет момент, когда открытых прибыльных стратегий на Комоне при таком подходе просто не будет! А что же делать брокеру с другими клиентами (подписчиками) их ведь не несколько десятков, речь идет о тысячах клиентов, надо же их куда то подключить, чтобы со всех удержать брокерскую комиссию, чтобы все были при «деле».

Выход только один – минимизировать вознаграждение управляющего, стимулируя его тем самым набирать по максимуму подписчиков на свои стратегии. Думаю для того чтобы получить аналогичное по сумме вознаграждение по сравнению с тем, что указано выше, управляющему необходимо набрать минимум раз в 10 больше подписчиков (несколько сотен подписчиков).

А вот когда управляющий наберет пул подписчиков и когда на рынке, и по стратегии все жестко вверх, ждите мощной коррекции и она будет не менее жесткой. Практика показывает, что ни один доморощенный или «сертифицированный» компанией управляющий просто не фиксирует убыток пока он мал по двум причинам. Во первых это сложно сделать физически без существенной потери стоимости активов: если закрыть все позиции по-рынку, то ты еще больше уронишь цены. Во-вторых, выходить с таким пулом клиентов и активов из рынка, закрывая позицию в убыток, никто попросту не хочет, ведь тогда клиенты могут начать отключаться и управляющий с брокером потеряют фиксированную комиссию. Лучше кормить подписчиков обещаниями, что коррекция носит временный характер, скоро все наладиться, нужно потерпеть, подумаешь стратегия слила вам 50-70 % депозита, подумаешь вы заходили на самых хаях да еще и завели деньги знакомых, все это временно и несущественно, а вот фиксированный процент комиссии по счетам подписчиков – это действительно круто, постоянно, непоколебимо!

5) Тарифы. Набрав хороший пул подписчиков управляющему становится сложно входить/выходить из рынка одной заявкой и он вынужден дробить сделки на несколько подходов, в зависимости от размера средств в управлении бывает некоторые управляющие дробят вход на 10 сделок, а может кто то и более. Конечно, это неудобно для управляющего, но здесь речь ни об этом. Представьте что у вас как подписчика хороший счет скажем 1 млн.руб. и вы подключились к стратегии управляющего, который использует несколько акций, скажем 10 инструментов. При этом на каждый инструмент приходиться по 100 тыс.руб. (1 000 000 / 10). При входе управляющий дробит сделку еще на 10 частей и тогда на каждый вход приходиться по 10 тыс.руб. (100 / 10).

На фондовой секции у данного брокера 2 основных тарифных плана: Дневной и Консультационный. На Консультационном тарифы выше – 0,1062 % за сделку, на Дневном ставки ниже и составляют — 0,0354%, но не менее 41,30 руб. за сделку.

Выбрав тариф Дневной вроде как с меньшей ставкой получаем следующую комиссию по раздробленной управляющим сделке на 10 тыс.руб.: 3,54 руб. (10 000 * 0,0354/100), но это меньше 41,30 руб., поэтому брокер возьмет с вас 41,30 руб.

Считаем обратным ходом сколько же это будет в процентах: 0,413 % (41,30 * 100/ 10 000),

То есть фактически Вы платите больший % по сделкам в несколько раз!!!

Поэтому большинство подписчиков вынуждены выбирать более маржинальный тариф Консультационный, где фактическая комиссия получается ниже!

Однако и здесь не все так гладко: дело в том, что на данном тарифе повышенная комиссия за плечи (маржинальное кредитование). Если вы попробуете залезть в их регламент, чтобы выяснить сколько они берут за плечи, то ужаснетесь, комиссия за плечи достигает чуть ли ни 27%! И написано там все так хитро, расчет ведется не за год, а за день, в расчетах используется ставка ЦБ – видимо все сделано для того, чтобы никто не догадался (одним словом операция «Ы»).

Во что все это выливается? При условии что вы даже нашли прибыльную стратегию и она зарабатывает вам денег, анализ справки по счету показывает, что вы будете отдавать компании как минимум половину прибыли (при ее наличии), при отсутствии прибыли - пусть даже нулевом результате на счете управляющего, на счетах подписчиков производится жесткий распил их депозитов!

6) Риск-менеджмент. Практически все брокерские компании позиционируют себя как Инвестиционные компании. Но на мой взгляд это далеко от реальности. Инвестиционная компания должна не просто организовать доступ клиентам на биржу, она должна и сама зарабатывать инвестируя, но брокеры зарабатывают все же больше на брокерской комиссии – это основная статья их доходов. Поэтому и риск-менеджмента по услугам предоставляемым клиентам попросту нет. Клиенты подключившись к какой бы то ни было стратегии, даже по рекомендации специалиста компании, предоставлены сами себе, никто не дает им четких рекомендаций когда надо отключаться от стратегии в случае ее слива, никто не заботится о счетах клиентов, они могут слить весь депозит и юридически все риски на них. По идее если бы компания была по настоящему инвестиционной, в ее штате был бы не просто специалист, а целый отел рисковиков, которые следят именно за стратегиями управляющих и закрывают им доступ к торгам при выходе управляющих за лимиты по рискам. По крайней мере, так реализовано в различных хеджфондах и проп-компаниях.

Опять натыкаемся на конфликт интересов. Если бы на комоне появились риск-менеджеры от компании, которые бы следили за стратегиями и как минимум рекомендовали клиентам отключаться от стратегий выходящих за пределы допустимых просадок (скажем если просадка более 25%) то пришлось бы позакрывать львиную долю стратегий и компания попросту бы осталась без комиссии!

Тем не менее Финам – без сомнения классная компания, а ее бизнес –процессы по зарабатыванию брокерской комиссии феноменально эффективны!

7) И наконец последнее, что стоит упомянуть, так это то, что сервис Комон предназначен только для клиентов Финама, но это ведь не единственный брокер в нашей стране, есть много других достойных компаний, как быть их клиентам?

Ну что, отговорил я Вас использовать автоследование – да? А может быть вы просто не любите кошек? В продолжении данного поста, который выложу позже, покажу как их готовить: будет небольшая инструкция по автоследованию, распишу другие виды автоследования, а также ознакомлю с результатами сравнительного теста, в общем все самое вкусное впереди.

продолжение следует. ..

С таким вопросом обратился к ним письменно, потому, что каждый день приходит отчёт по счёту и приписка — если появились вопросы — спрашивайте — и адрес. Но за два дня ответа не последовало. В понедельник буду закрывать счёт и выводить всё это. Не рекомендую. Мутная штука.