Блог им. red_evil

Как покупали волатильность в Si. Результаты. Trade Market

- 05 сентября 2017, 14:42

- |

22 августа, во время длительного застоя пары доллар/рубль, я предлагал обыграть эту ситуацию через опционную покупку волатильности. Держать опционы до экспирации нет смысла, т.к. временной распад, так что подведем итоги операции. Возможно, кому то будет интересно на будущее.

Итак, купить волатильность можно двумя стандартными коснтрукциями:

— Стрэддл;

— Стрэнгл.

В первом случае мы покупаем колы и путы текущего страйка, во втором в диапазоне вне денег.

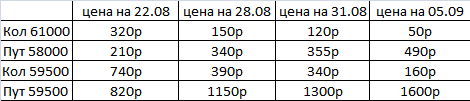

На момент написания, Si находился в районе 59500, соответственно, для стрэддла берем страйк 59500, а для стрэнгла кол 61000 и пут 58000. В таблице ниже приведена цена каждого опциона при покупке, и как она менялась по ходу, а также график цены Si, чтобы можно было отследить закономерность.

Как мы видим, стрэнгл почти всю дорогу был в убытке, а сегодня его стоимость вернулась в БУ, так что сделка получилась нулевая. А вот стрэддл уже 31 стал прибыльным, и сегодня прибыль составляет порядка 200 рублей на 1 опционную пару, что соответствует примерно 6% доходности на ГО. Так что в следующий раз, я буду покупать стрэддл.

У меня практического опыта в опционной торговле не много, но я стремлюсь его увеличивать и наращивать объём знаний в этой области, так что предлагаю делиться опытом, какие конструкции чаще дают лучший результат?

---

следите за постами также в ВК vk.com/trade_market_biz

теги блога Trade Market

- Br

- brent

- live

- micex

- moex

- nasdaq

- Ri

- riu

- riu ФРТС

- riz

- sbrf

- SI

- siu

- siz

- trade market

- usd

- акции

- анализ

- аналитика

- бизнес

- бинарные опционы

- бр

- брент

- брокер

- валюта

- венесуэла

- взгляд

- видео

- влог

- газ

- Газпром

- ГМК НорНикель

- ГП

- дефолт

- доллар

- европа

- жизнь

- золото

- история

- итоги

- лукойл

- М.видео

- мб

- Мегафон

- ммвб

- ММК

- мосбиржа

- нефть

- Новосибирск конференция

- Норильский никель

- норникель

- обзор рынка

- обменник

- обучение

- опционы

- оффтоп

- план

- прогноз

- пут

- путы

- рабочее место

- разворот

- рекомендации

- рекомендация

- Ри

- РН

- Россия

- РТС

- рубль

- руль

- рынок

- санкции

- сбер

- сбербанк

- сбрф

- сделки

- Си

- сигнал

- сигналы

- срочный рынок

- стрэнгл

- счёт

- сша

- ТА

- тай

- тайланд

- тарифы

- теханализ

- технический анализ

- торговая система

- торговые сигналы

- трейдер

- трейдинг

- ТС

- форекс

- форум

- ФРТС

- фьючерсы

- шашлык

- шорт

проведите анализ нескольких десятков движений и тогда можно делать какие то определенные выводы, что лучше стренгл или стреддл

ждите пока премия не утроится в цене и продавайте профитный опцион

в данном примере 22 и 23 числа курс консолидировался хаями, покупка пута и ждать… если пробой и движение вверх — хедж колами (мы получаем покупку волы) если же движение вниз — мы получаем неплохой профит ))