Блог им. ejik

Ставка LIBOR обновила рекорд с 2009 года

- 12 августа 2016, 13:38

- |

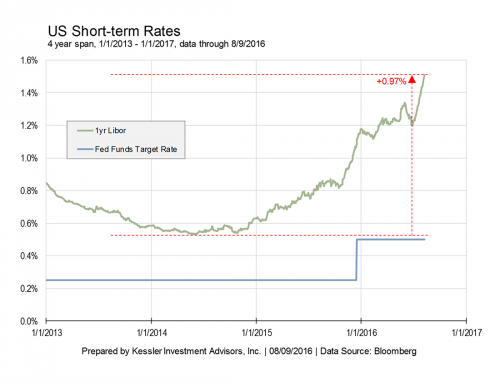

И, несмотря на то, что ставка ФРС не менялась с конца прошлого года,ставка LIBOR сейчас вновь обновила рекорд с 2009 года (первый график, красным) — демонстрируя непрерывный рост каждый день уже почти месяц.

При этом ставка ФРС не менялась в этом году, но ее недостаточно, чтобы подпитывать все долговые и финансовые пирамиды — конкуренция за долларовые капиталы обостряется.

Каков эффект от этого рекорда для конечных должников?

Во-первых, понятно, что сложнее будет перезанимать, чтобы погасить новыми займами ранее набранные кредиты.

Во-вторых, во многие уже выданные кредиты была заложена привязка к LIBOR — процент автоматически вырастет сразу. Какова доля таких кредитов?

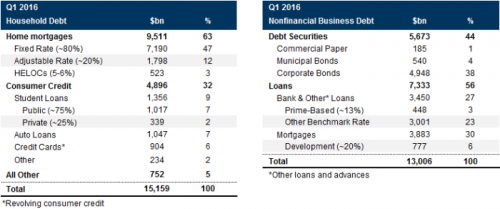

По оценкам Goldman Sachs 20% всей уже имеющейся ипотеки в США была привязана к LIBOR (ARM-ипотека). Часто схема используется и в образовательных кредитах. Совокупно долг граждан США, привязанный к LIBOR, оценивается в 15-20%. У корпоративного кредитования доля повыше — 20%-25%.

Таким образом, совокупный долг граждан и корпораций США, завязанный на LIBOR, составляет примерно $6 трлн — детальная декомпозиция по полным долгам секторов дана.

Соответственно, рост ставки в последние недели означает «всего лишь», что корпорации и граждане США должны будут заплатить по процентам в следующем году на скромные $60 млрд больше. Это сразу.

Сумма возрастет в разы, если добавить к них тех, кто будет рефинансировать кредиты.

теги блога Байкал

- Amazon

- API

- Apple

- bitcoin

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- ng

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- иран

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- СВО

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

Рост LIBOR сразу вызывает рост ставки overnight. Следующая остановка — сокращение кредитования overnight. Дальше — хуже. Начнут загибаться мелкие финансовые конторы, которые покрывали кассовые разрывы за счёт однодневного пере кредитования. Потом — потеря доверия среди участников рынка, дальше — здравствуй Lemon Brathers, а вот что будет потом — я не знаю.

Прошлый раз ситуацию спас ФРС, выдав крупнейшим британским, швейцарским и прочим европейским банкам гарантию на своп-линию на 18 трлн… Кое-кому это сильно помогло, на память приходят шотландский RBS и швейцарский UBS(вот тут не уверен, может, Credit Swiss).

Мне кажется, что второй раз провернуть такой финт ушами у ФРС — не получится. Слишком многие в положении «низкого старта» в забеге от доллара.

В России самый страшный месяц — август. В Штатах вроде привыкли к неприятностям в сентябре?!

только без спасения...

каскадные банкротства и дефолты

ФРС понизит ставку в сентябре это точно!