Блог им. cash_flow

Письмо лорда Ротшильда инвесторам

- 09 марта 2016, 10:49

- |

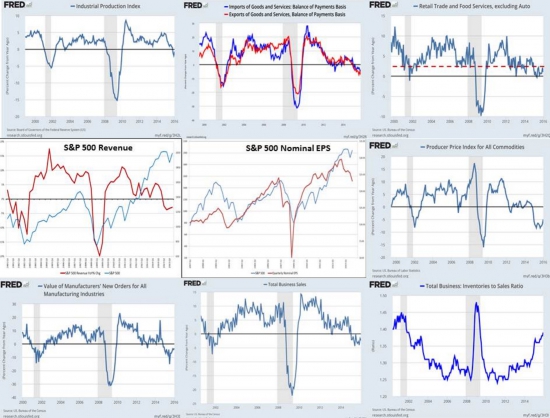

«В моем полугодовом отчете я предостерегал вас ранее, резюмируя, что «погода нынче может быть такой, что ветер может и перестать дуть нам в спину»; в действительности, мы все более и более интересовались глобальными фондовыми рынками в течение последнего квартала 2015 года, уменьшая заинтересованность акциями с неясными экономическими перспективами, множество компаний сообщили о неутешительно низком доходе. Между тем, политики центральных банков стали более пессимистичными в своих экономических прогнозах, несмотря на беспрецедентный кредитно-денежный стимул, и рост не проявился.

Не удивительно, что затем условия на рынках стали хуже. Сейчас ветер точно не дует нам в спину; мы действительно можем находиться в центре бури.

Тот перечень проблем, который противостоит инвесторам, пугает:

Сигналы от QE такие, что он близок к тому, что бы его выключили, в любом случае, он более не влияет на цены активов как стимул.

До какой-то непонятной степени будет продолжаться замедление в Китае.

Ситуация на Ближнем Востоке, вероятно, неразрешима, по крайней мере, в течение ближайшего времени.

Прогнозы по росту американской и европейской экономик неутешительны.

Ситуация в Греции остается плохой, и она теперь еще должна справляться с проблемами беспрецедентного миграционного кризиса.

За последние несколько лет мы засвидетельствовали взлет долгов, большую часть которого подлежит оплате в переоцененных долларах странами развивающегося рынка, в то время, как у них происходит падение цен на товары. Такие страны как Бразилия, Россия, Нигерия, Украина и Казахстан становятся глубоко неблагополучны в итоге.

В Великобритании у нас есть нерешенная политическая ситуация, и мы можем столкнуться с выходом Британии из ЕС в ближайшие месяцы.

Риски, противостоящие инвесторам явно значительны, а оценки рисков на фондовом рынке остаются относительно высокими.

Есть, однако, некоторые влиятельные и вдумчивые инвест-менеджеры, которые остаются оптимистами по поводу ситуации на рынке в 2016 году на том основании, что американская экономика сейчас пребывает в достойной форме, если не учитывать производство, они чувствуют, что экономические условия могут улучшиться. Снижение показателей рынков для них имеет не такое сильное значение, как их интуиция. Другие менее оптимистичны, но чувствуют, что разногласия в борьбе с потенциальными трудностями могут подорвать глобальные фондовые рынки.

Однако, мы считаем, что 2016 год окажется более трудным сравнительно второй половины 2015 года. Наша политика возьмет акцент на поиск абсолютных возвратов. Мы станем очень ограниченными, рассматривая возможности частных инвестиций и государственные инвестиции. В ходе такой политики мы собственный капитал сократили до 43% чистой стоимости активов.

Есть старая поговорка, что в трудные времена возврат капитала важнее, чем прибыль от этого капитала. По этому принципу мы должны проявить осторожность в текущем году, оставаясь гибкими, и искать проявление любой возможности. У проблем есть свойство — они генерируют возможности, и я остаюсь уверенным в нашей способности суметь вовремя идентифицировать такую возможность и извлечь прибыль из этого в 2016 году».

по мотивам

http://www.ritcap.com/sites/default/files/web%20version%20-%20RIT%20Report%20%26%20Accounts%20-%20December%202015.pdf

http://www.zerohedge.com/news/2016-03-06/were-eye-storm-rothschild-fears-daunting-litany-problems-ahead

и http://www.business-gazeta.ru/article/304120/

- 09 марта 2016, 11:27

- 09 марта 2016, 11:41

- 09 марта 2016, 12:06

- 09 марта 2016, 12:59

- 09 марта 2016, 15:08

- 09 марта 2016, 16:57

- 09 марта 2016, 18:15

- 09 марта 2016, 14:06

- 09 марта 2016, 15:08

теги блога Руслан (Cash_flow)

- Apple

- Bloomberg terminal

- Bloomberg TV

- crude oil

- Dow Jones

- EPFR

- ES E-mini

- fRTS

- iphone 5

- Netinvestor

- reuters

- Ri

- Si

- SnP 500

- американские акции

- Анализ

- астрологический прогноз

- банки

- Банки в России

- Брэдли

- Вася

- война

- вопрос

- воровство денег

- ВТБ

- газ

- Газпром

- демократия

- Демура

- Джим Роджерс

- ДНР

- Донбасс

- Европа

- золото

- интервью

- инфляция в России

- кипр

- Китай

- Костин

- Крым

- курс рубля

- ликвидность

- Луганская Народная Республика

- Маразм

- Медведев

- мир

- мнение по рынку

- МЭР

- Налоговая политика

- Нефть

- Обама

- отток капитала из РФ

- оффтоп

- оффшор

- Пиндостан

- ППС

- приток

- прогнгоз

- прогноз

- прогноз fRTS

- прогнозы

- Псаки

- Путин

- РБК ТВ

- рейтинговые агентства

- российский фондовый рынок

- Россия

- ртс

- рубль

- руководитель

- санкции

- санкции против России

- символ

- Сирия

- спорт

- сравнительный анализ

- Ставка

- Статистика

- статистика Китая

- Степан Демура

- стихи

- счет текущих операций

- США

- Татнефть

- телевидение

- терминал Блумберг

- торговые сигналы

- Украина

- укропия

- фашизм

- фьчерс РТС

- фьючер на индекс РТС

- фьючерс РТС

- фьючерс на акции Газпрома

- фьючерс РТС

- фючерс ртс

- Хохлы

- Хохляндия

- экономика России

- юмор