SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Робот изучает ММ.

- 07 октября 2015, 18:18

- |

Вчерашнюю публикацию мы завершили на том, что роботу необходимо научиться манименеджменту, чтобы объемы сделок отслеживали рост торгового капитала. Интуитивно ясно, что торговать одними и теми же объемами на 10К и на 100К не совсем правильно. В основном это нужно для тестов, потому что при реальной работе всегда можно внести изменения в параметры объема вручную.

Хоть мы и размещали в предыдущих публикациях фотографии и рисунки крутых роботов-суперменов-трансформеров, но на самом деле сегодня нашему малышу-роботу исполнилось всего три дня. Три дня это конечно немного, но изучать ММ в самый раз.

Итак курс на станцию ММ.

Характеристики торговой стратегии лучше всего исследовать в режиме Points Only Test с фиксированным объемом сделки, чтобы не маскировать ненужным шумом характеристики торгового алгоритма, а потом уже к алгоритму прикручивать ММ, оптимизируя размер торгового капитала.

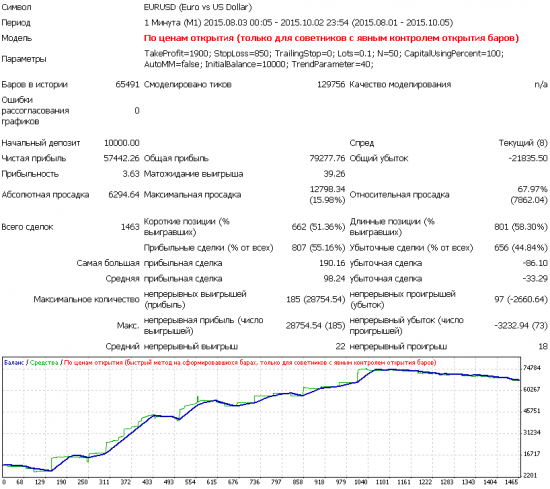

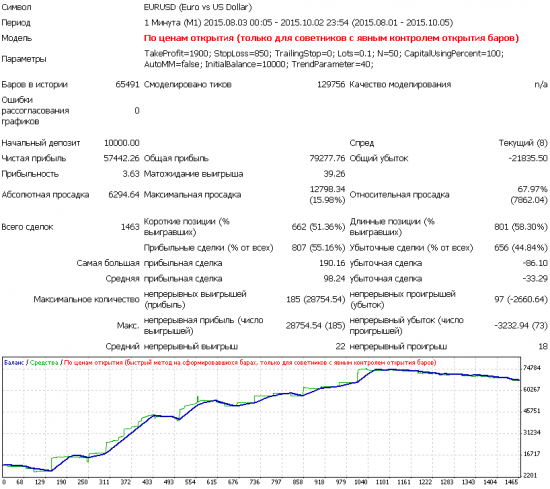

Мы брали объем 0.1 лота, при котором каждый доллар прибыли соответствует одному пункту изменения цены в 4-м знаке после запятой.

Прибыль на двухмесячном интервале 57442 пункта (доллара США) при размере лота 0.1 и стартовом депозите 10000.

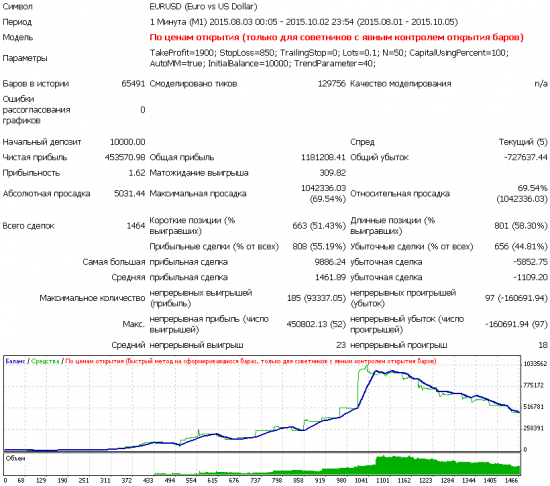

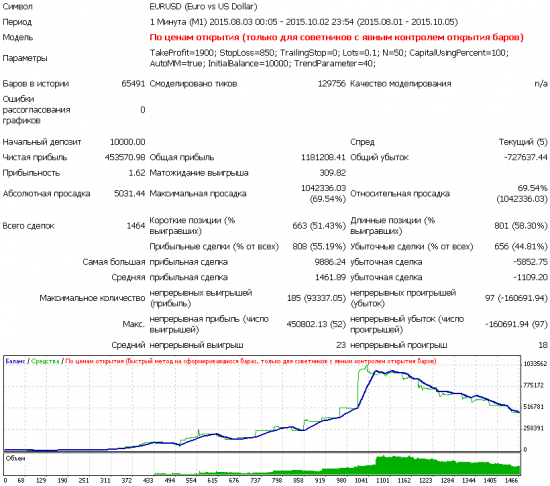

2. Включаем режим AutoMM при неизменном стартовом объеме сделки 0.1 лота.

Прибыль на двухмесячном интервале 435570 долларов США при стартовом размере лота 0.1 и стартовом депозите 10000. Относительная просадка практически не изменилась.

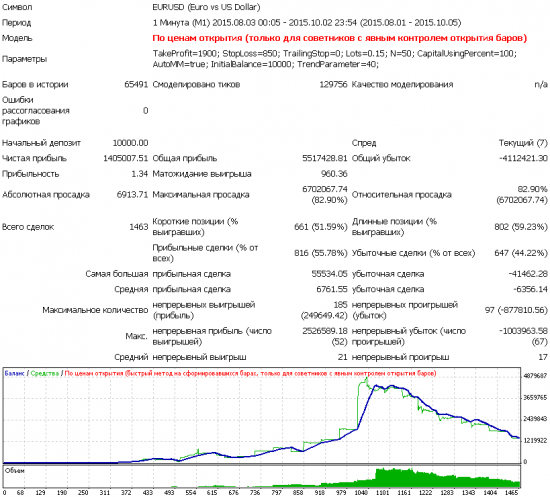

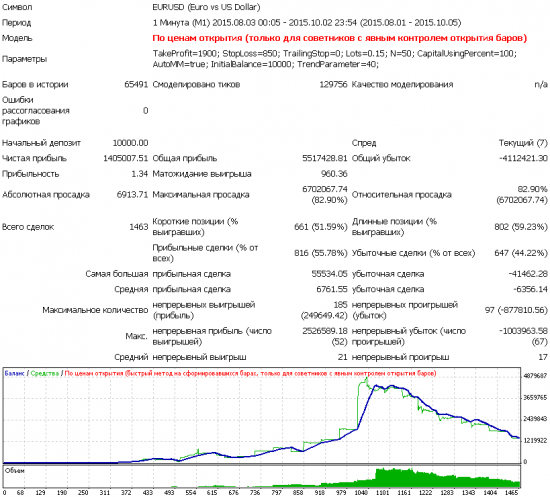

3. Оптимизация стартового объема сделки при включенном AutoMM.

При увеличении стартового размера лота до 0.15 прибыль достаточно устойчиво растет. Дальше начинается зона нестабильной работы с более высокими максимума и сливами в промежутке между ними.

Максимальная прибыль в зоне стабильной работы 1405007 доллара США при стартовом размере сделки 0.15 лота и стартовом депозите 10000. Но просадка на грани фола.

Выводы.

При малых объемах разовой позиции алгоритм работает устойчиво, особых проблем не наблюдается, но велика относительная просадка счета.

Предварительный анализ ситуации показал, что при переходе на таймфреймы М5 и М15 стабильность работы робота возрастает, а относительная просадка снижается до 20-30%, что является приемлемой величиной.

Завтра продолжим исследования на этих таймфреймах.

P.S. Пару слов про тестер МТ4.

Хорошая машина.

Результаты вполне достоверны, совпадают с результатами, полученными на Метасток, т.е. два тестера дают одинаковый результат, что говорит о достоверности тестирования.

Кроме того тестер МТ4 позволяет визуально отследить процесс прохождения теста в ускоренном режиме с индикаторами, на основе которых формируются торговые сигналы.

Картинка очень наглядная, сделки открываются и закрываются в точном соответствии с изменением показаний индикаторов, формирующих торговые сигналы.

Дополнительное преимущество — в МТ4 в роботах и индикаторах можно использовать данные различных таймфреймов, отличающихся от интервала графика, на котором работает робот или индикатор. Это существенно расширяет возможности построения роботов и индикаторов и возможности тестирования торговых стратегий в автоматическом режиме.

Всем Удачи!!!

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Хоть мы и размещали в предыдущих публикациях фотографии и рисунки крутых роботов-суперменов-трансформеров, но на самом деле сегодня нашему малышу-роботу исполнилось всего три дня. Три дня это конечно немного, но изучать ММ в самый раз.

Итак курс на станцию ММ.

Характеристики торговой стратегии лучше всего исследовать в режиме Points Only Test с фиксированным объемом сделки, чтобы не маскировать ненужным шумом характеристики торгового алгоритма, а потом уже к алгоритму прикручивать ММ, оптимизируя размер торгового капитала.

Мы брали объем 0.1 лота, при котором каждый доллар прибыли соответствует одному пункту изменения цены в 4-м знаке после запятой.

Прибыль на двухмесячном интервале 57442 пункта (доллара США) при размере лота 0.1 и стартовом депозите 10000.

2. Включаем режим AutoMM при неизменном стартовом объеме сделки 0.1 лота.

Прибыль на двухмесячном интервале 435570 долларов США при стартовом размере лота 0.1 и стартовом депозите 10000. Относительная просадка практически не изменилась.

3. Оптимизация стартового объема сделки при включенном AutoMM.

При увеличении стартового размера лота до 0.15 прибыль достаточно устойчиво растет. Дальше начинается зона нестабильной работы с более высокими максимума и сливами в промежутке между ними.

Максимальная прибыль в зоне стабильной работы 1405007 доллара США при стартовом размере сделки 0.15 лота и стартовом депозите 10000. Но просадка на грани фола.

Выводы.

При малых объемах разовой позиции алгоритм работает устойчиво, особых проблем не наблюдается, но велика относительная просадка счета.

Предварительный анализ ситуации показал, что при переходе на таймфреймы М5 и М15 стабильность работы робота возрастает, а относительная просадка снижается до 20-30%, что является приемлемой величиной.

Завтра продолжим исследования на этих таймфреймах.

P.S. Пару слов про тестер МТ4.

Хорошая машина.

Результаты вполне достоверны, совпадают с результатами, полученными на Метасток, т.е. два тестера дают одинаковый результат, что говорит о достоверности тестирования.

Кроме того тестер МТ4 позволяет визуально отследить процесс прохождения теста в ускоренном режиме с индикаторами, на основе которых формируются торговые сигналы.

Картинка очень наглядная, сделки открываются и закрываются в точном соответствии с изменением показаний индикаторов, формирующих торговые сигналы.

Дополнительное преимущество — в МТ4 в роботах и индикаторах можно использовать данные различных таймфреймов, отличающихся от интервала графика, на котором работает робот или индикатор. Это существенно расширяет возможности построения роботов и индикаторов и возможности тестирования торговых стратегий в автоматическом режиме.

Всем Удачи!!!

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

34 |

Читайте на SMART-LAB:

USD/JPY: пара возобновила рост на фоне японской неопределенности

Японская йена с началом нового года продолжила свое снижение после долгого периода консолидации, достигнув новых локальных экстремумов. Одним из...

13:51

Три базовых сценария на 2026 год

Рынок и его перспективы зависят от множества факторов: процентные ставки, внешние ограничения, сырьевые котировки и прочее. В этом материале мы...

17:35

теги блога Николай Скриган

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- Беларусь

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- искусственный интеллект

- Казино в мире финансов

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- механические торговые системы

- мозг

- мониторинг

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- ТС-100500

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

P.S. В этой стратегии есть только один настраиваемый параметр. И к нему рынок мало чувствителен.

максимум что нашел — постепенное добавление out of sample к оптимизационной выборке. странно почему не использовать скользящее окно — в этом случае результат системы не усредняется по разным фазам рынка (бычий, медвежий, пила) и можно посмотреть как она ведет себя в разных фазах, оценить устойчивость системы.

почему никто не использует методы градиентного спуска при оптимизации — занимаются тупым перебором

У меня сейчас другие задачи — автоматизировать алгоритм, по которому я торгую вручную, чтобы не полировать взглядом монитор. Эта цель уже практически достигнута. Вторник и среда благодаря этому у меня получились практически свободными, занимаюсь исключительно программированием и отладкой программ. А советники стоят и делают свое дело. Я только периодически поглядываю.

И еще плюс, когда не пялишься в монитор, нет соблазна влезть в рынок в процессе ожидания. Это отдельный плюс. Психологический комфорт дорогого стоит.

Интуитивно понятно, что во втором случае, объем должен быть в 10 раз больше :)