Блог им. FateevVV

Тест простых опционных конструкций. Стратегия 3

- 22 августа 2015, 23:32

- |

Здравствуйте дорогие друзья!

Разберем стратегию 3.

Честно говоря у меня был огромный соблазн применить всевозможные фильтры идентификации направления (так как стратегия то направленная), но удержался и решил её протестить в чистом виде.

Условия входа (немного модернизированные):

Покупка стратегии за 30 дней до экспирации.

+1 шт. CALL страйк 0

-2 шт. CALL страйк +4

Условия выхода:

— за 1 день до экспирации.

— или если прибыль превысила 25% от максимальновозможного, чего будет быстрее

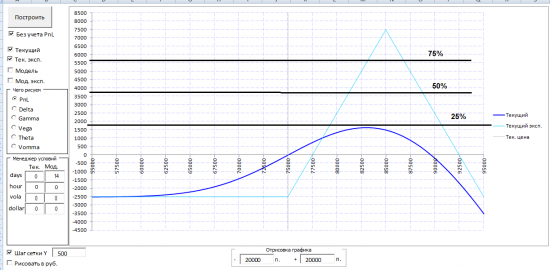

Профиль:

Посмотрим какие действия приведут к ухудшению результата.

1. Самое главное правило не использовать слишком близкие страйки проданных опционов.

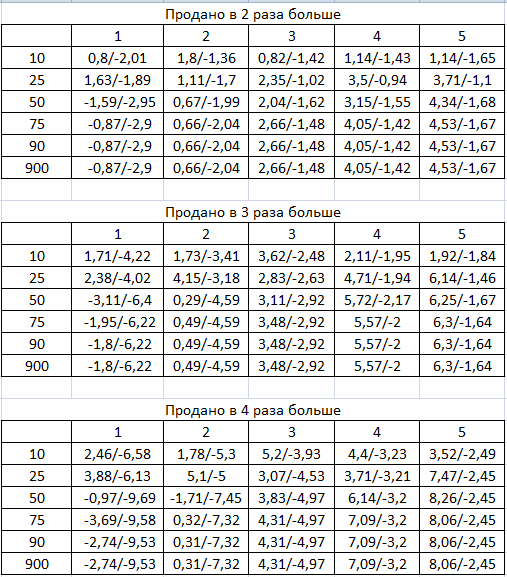

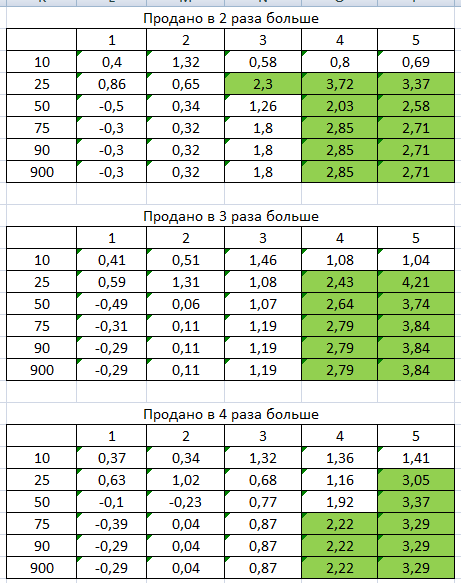

Для того чтобы не постить большое количество картинок с тестами, я решил выложить просто таблицу тестов. В тесты включил по просьбе «Константин» количество проданных опционов 3 и 4.

Заголовки по горизонтали это отступ страйка для проданных опционов, по вертикали величина прибыли в процентах от максимальновозможного.

В самих ячейках в числителе, прибыль в процентах, в знаменателе максимальная просадка в процентах.

Для того чтобы было более наглядно определить какие параметры лучше других, я поделил числитель на модуль знаменателя и получил фактор восстановления. Так будет наглядно видно.

Зеленым цветом выделил фактор восстановления более 2.

Из вышеприведенной таблицы можно четко увидеть, что нет никакого смысла применять близко лежащие проданные колы, зеленые зоны лежат в правой стороне.

Из неё же можем видеть, что в этой стратегии можно фиксировать малую прибыль, например более 25%. Хотя малая это не та малая которая была в прошлой статье, сами посчитайте, средняя максимальная прибыль 7500 п., 25% от неё это 1875 п. в несколько раз перебивает комиссию и просальзывание.

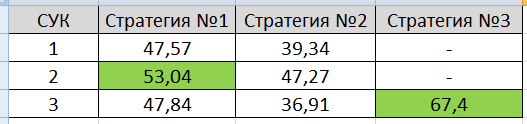

Применим СУК к исходному варианту.

Сразу скажу, что СУК №1 и СУК №2 я так и не смог посчитать, точнее посчитал, но результат как я считаю некорректный. В данной стратегии риски черезвычайно сложно посчитать, я сначала взял 95 перцентиль, у меня получилось 9,9%.

Откладывал 10% вверх и вниз и где более убыток тот и брал за максимальный. Стал считать и оказалось, что бывают месяца (их очень мало но бывают) где правого убытка нет, а левого тоже почти нет и в итоге тестер подбирал очень большое количество опционов в эти месяца и доходы в эти месяца вырастали в разы.

В итоге я решил убрать из тестов вообще СУК №1 и СУК №2 и считать только СУК №3, дабы исключить необоснованно завышенные результаты тестов.

Может Вы подсажете как можно грамотно посчитать риски в подобных стратегиях? Тоесть мне нужно в формулу просто подставить максимально возможные потери от данной конструкции.

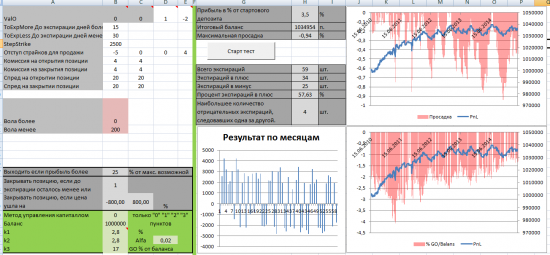

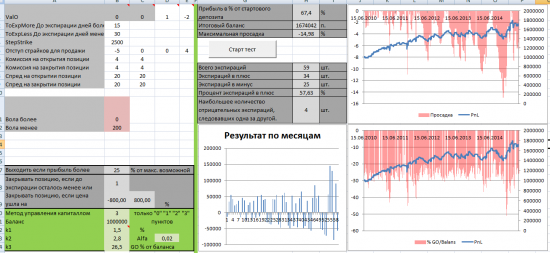

Итак СУК №3:

Выходить если прыбыль более 25% от максимально возможного.

k=26,5

Доход получился 67,4%

Наибольшее задействованное ГО за всю историю равно 51,3%

Из теста видно, что профит вырос, но и выросло максимальнозадействованное ГО по сравнению с предыдущими стратегиями.

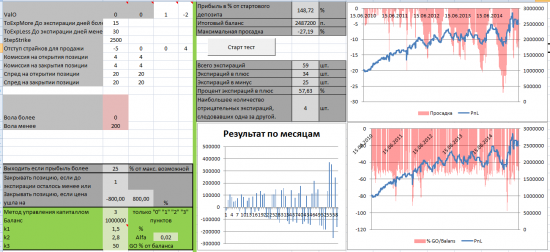

Приведу пример повышения риска и к чему это приводит. Обычно он приводил к ухудшению результата. Так вот тест при к=50, дальше не стал тестить, так как максимальнозадействованное ГО уже равно 98%, куда дальше?

Прибыль возросла до 148% при максимальной просадке всего 27%, в принципе неплохо.

Итак, подведем общие рекомендации по данной стратегии:

1. Стратегия является направленной и соответственно чегото от неё требовать сверхестественное при падении рынка на мой взгляд неразумно, надо это понимать. Тоесть будут затяжные периоды отрицательного результата при падении рынка на несколько месяцев.

2. Стратегия также боится ОЧЕНЬ резкого и интенсивного движения вверх и максимальные риски трудно оцениваются.

3. Продолжение пункта 2. Для новичков не рекомендую злоупотреблять завышенным количеством проданного колена, для новичка на мой взгляд коэффициент 2 самое то. Повышенное количество проданных опционов (3 и 4) может помочь выйти в плюс если пошли в низ, методами роллирования. Тоесть это уже для тех кто понимает чего делать если пошли вниз или ввех (больше возможностей для проффессионалов), да и по тестам результаты выше.

4. Результаты значительно хуже, вплоть до убытка, если продавать страйки с отступом от 1 до 3.

5. На мой взгляд неочевидно когда фиксировать прибыль, можно фиксировать как рано 25% так и совсем не фиксировать, держать до экспирации. Но в любом случае выходим на свое усмотрение если прыбыль более 25% от максимальновозможного.

6. Задействованное ГО брать от 25% до 40%.

С уважением Фатеев Виктор!

В личку написал

И какие же лузеры на таком халявном рынке сливают…

Можно задать вам один вопрос? Мне понравились стратегии с пропорциональным колл спредом (номер 3) и двойным пропорциональным спредом (номер 4).

Суть вопроса — подскажите, пожалуйста, ну или намекните куда рыть дальше, как вести позицию по стратегии номер 3, если цена пошла вниз.

Я приблизительно догадываюсь, что можно сделать при цене вверх:

1) Закрыть позицию

2) Откупить один проданый колл, делаем вертикальный спред

3) Докупить еще один колл (страйк 0) — делаем 2 вертикальных спреда

4) Роллировать проданные коллы на следующий страйк вправо

Что делать с левой частью? У нас там минус при создании позиции, можно ли и как его сократить если цена уходит влево? Закрыть левую ногу и оставить голые проданные коллы, роллировать проданные коллы на один страйк вниз? Не хватает знаний, к сожалению.

В любом случае, огромное вам спасибо еще раз за отличный материал и вашу работу.

Просто в одном сообщении много не объяснишь, а так если очень кратко, то при походе цены вниз проданные колы обесцениваются вдрызг и дальше их держать нет резона, поэтому я их откупаю и продаю немного поближе к текущей цене, тоесть ниже чем до этого брал. Так производим пока не дойдем до купленного страйка кола. Все это производим так (выбор проданного страйка) чтобы при походе вверх цены не сползти в яму за бугром, чтобы была возможность вовремя выскочить. Как дойдем до купленного страйка, тот там уже есть нюансы можно пойти несколькими путями… В любом случае если пошли против позиции, тоесть вниз основная задача всех этих роллирований, это постараться выйти в безубыток, ну или просто сократить первоначальный убыток на который мы рассчитывали при открытии позиции. Ни в коем случае не претендую на истину в последней инстанции, это просто мой подход. Добавил вас в друзья, можно в личку писать.

Вашу стратегию по роллированию я, в принципе, понял. Мне просто сложновато нарисовать все это в голове.

Я на следущий контракт по РТС зайду колами и путами по правилам стратегии 3 и попробую раздельное управление. Единственное, что надо будет выбрать страйк+4 или +5, у вас они там разные. Еще и страйки в РТС довольно сильно отстаят друг от друга.

Еще один момент для себя не определил — так как стратегия 3 слегка направленная, то есть ли смысл выжидать ситуации на рынке для более правильного входа в обе стороны или же мысленно входить как-бы нейтральной 4 стратегией. Выгадывать направление рынка это жесть и 30-дневный контракт слегка короткий как мне кажется.

Тогда, на живом примере, мне легче будет понимать происходящее и позволить себе позадавать вам вопросов :)

И может быть знаете какой-нибудь софт или сервис, чтобы можно было смоделировать конструкцию в зависимости от цены БА, я сейчас options.ru пользуюсь, но там только What if по волатильности. а я хотел бы посмотреть графически как будет выглядеть, например, стратегия при снижении цены БА и как её вытаскивать.