SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Collapse

ГО опционов: скрытая угроза

- 11 июля 2015, 01:38

- |

Небольшая предыстория:

Все колы про которые будет идти речь — июньские (экспирация в среду).

У меня было около 50-ти 92.5-х колов. Больше я купить не мог: ГО не позволяло. Они стоили 100 пунктов, а 95-ые только 50. Я мог продать 95-ые без увеличения риска. На вырученные от продажи деньги я мог увеличить количество 92.5-х колов. Да, так можно, и я смог это сделать. Сразу же, не дожидаясь клирингов. Мне удалось увеличить свою долю 92.5-х колов в 2 раза!!!, при этом продав почти столько же 95-х.

Проблема:

В пятницу 10-го числа сразу после вечернего клиринга у меня была такая позиция:

лонг 92.5-ые колы 100 шт.

шорт 95-ые колы 81 шт. (лонг с запасом перекрывает шорт по рискам)

+

шорт 90-ые колы 2 шт. (лишний кусок позиции, от которого я хотел избавиться)

Так как я ожидаю сильного роста рынка, то два проданных 90-х кола усиливают мой риск. Особенно если учесть, что рынок может выйти на экспирацию между 90 и 92.5. Единственное что дают два 90-х кола это вырученные за их продажу 710 (цена по вечернему клирингу) * 2 = 1420 пунктов.

После клиринга в 19.00 я начинаю выставлять заявки. Биржа не только дает мне возможность закрыть два шортовых 90-х кола, но и позволяет купить в лонг еще 3 дорогих 90-х кола возле денег! (т.е. позволяет выставить заявку на покупку 5-ти колов) Также система позволяет мне одновременно поставить покупку еще 4-х 92.5 колов! При этом я продал 14-ть 95-х колов (не увеличив риск, зато приобретя 70 * 14 = 980 пунктов [которые, как я уже упоминал выше, должны даже способствовать дальнейшему наращиванию лонга])

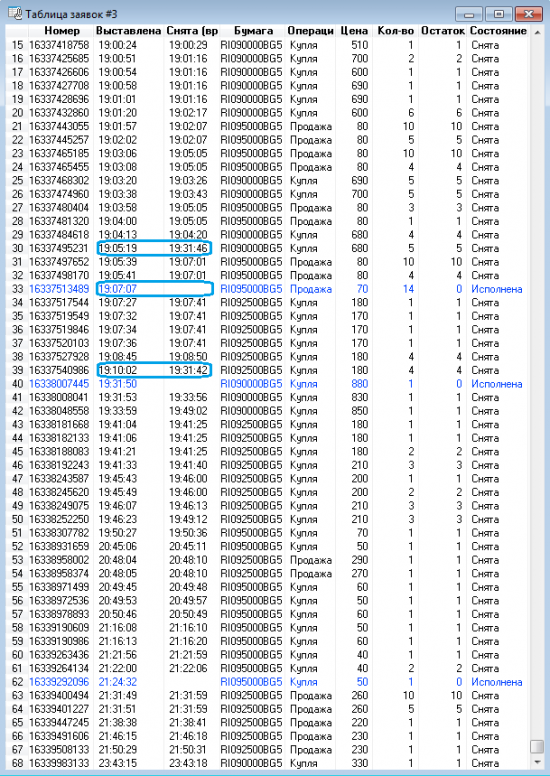

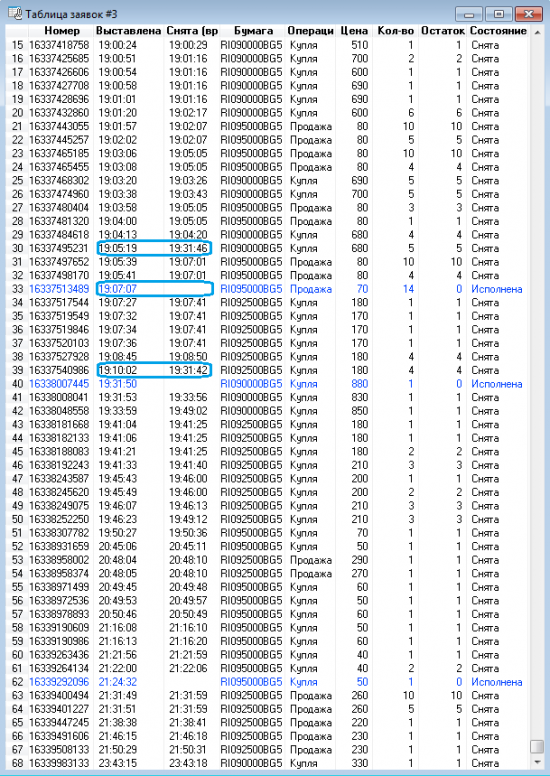

Вот скрин моих заявок и сделки. Все они стояли в стакане одновременно. Я выделил время их выставления и снятия.

Т.е. я:

— выставил заявку по 90-ым колам на покупку 5 шт. (2 закрыть шорт и 3 — войти в лонг)

— продал 14-ть 95-х колов (сделка)

— выставил заявку на покупку 4-х шт. 92.5 колов

Все заявки были выставлены возле спреда цены.

Т.к. цена фьючерса сразу после клиринга пошла наверх, то мне пришлось переставлять заявки на покупку. С каждой перестановкой возможное выставляемое количество, которое позволяла выставить биржа, — уменьшалось. В таблице выставляемых заявок хорошо это видно. В результате вместо 5-ти 90-х колов по 680, я смог купить только 1 шт. по 880. Дальше биржа мне позволила выставить покупку еще одного по 850/830. Но после очередного снятия заявки она больше не хотела выставляться. А 92.5-х я вообще не купил, и выставлять заявки тоже больше не получалось.

Если кто не знает, то ГО по опционам меняется не только во время клиринга, но и непрерывно в течение дня (правда в таблице quik оно обновляется всего лишь дважды). Я могу предположить, что после вечернего клиринга биржа мне давала выставить заявки, так как ГО еще хватало (на тот момент). Далее после резкого роста рынка, цена на 92.5-ые колы выросла, следовательно выросло и их ГО. Также должно было подрасти ГО проданных 90-х колов и проданных 95-х. Но 90-х было всего 2, а 95-ые очень далеко и дорожать особо не стали. Т.е. основная масса — это лонг 100 шт. 92.5-х колов. Их ГО, вероятно, существенно поднялось, перекрыв мне возможность выставления заявок. Хорошо, пусть так. Но. Когда рынок вырос и перешел в боковик, у меня снова появилась возможность выставить покупку 3 шт. 92.5-х колов по 210. После перестановки заявки — она уже больше не выставлялась. Дальше я закрыл 1 кол из 14-ти проданных ранее по 70 пунктов. Закрыл сделкой по 50. Т.е. заработал 20 пунктов. Но повторно продать его по 70 система уже не позволяла. Кстати вариационка у меня всё время была положительная! Так что проблема явно не в ней.

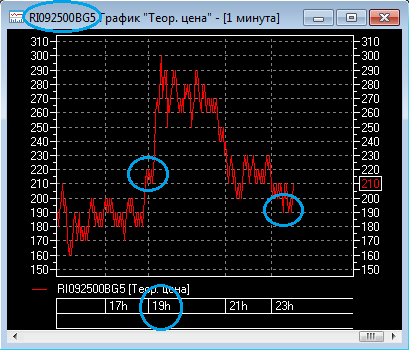

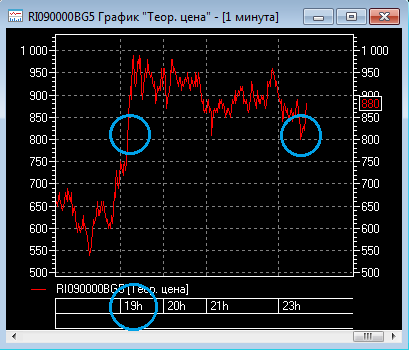

А теперь самое интересное.Фьючерс на вечерней сессии вырос.

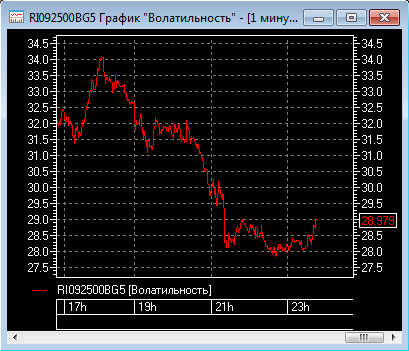

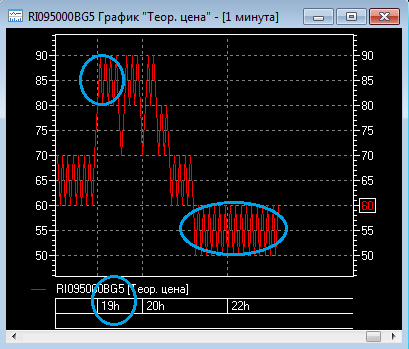

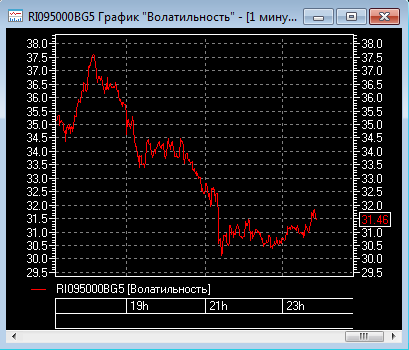

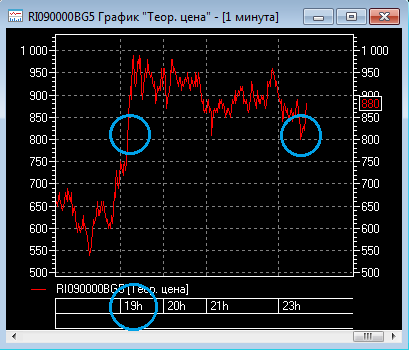

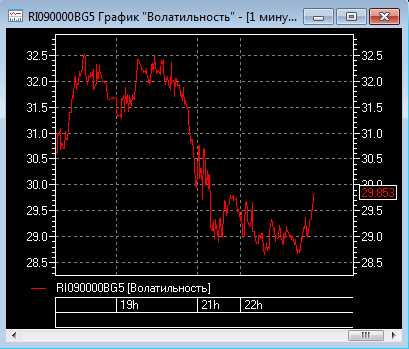

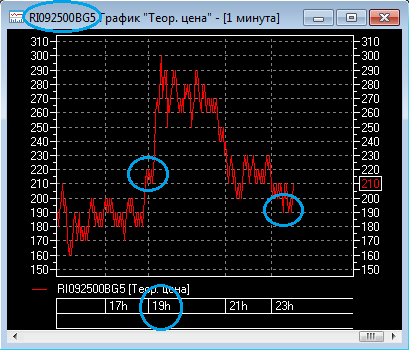

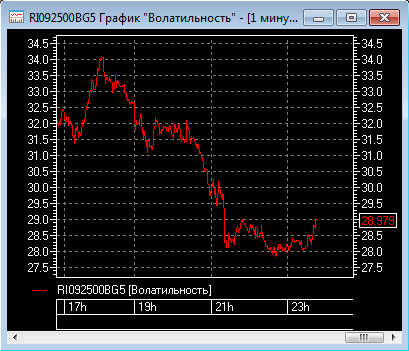

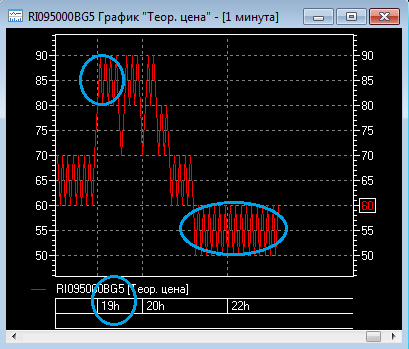

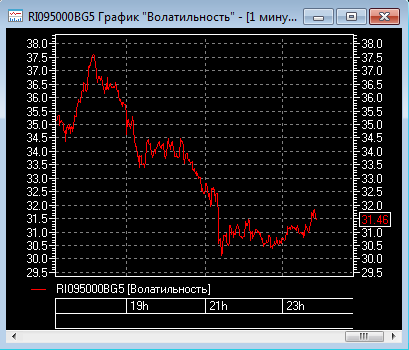

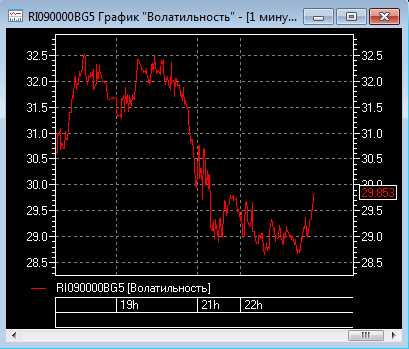

Так как экспирация уже очень скоро (остается всего пару дней), то цены на опционы сначала метнулись вверх (вслед за фьючерсом), а потом (из-за боковика во фьюче) обвалились к тем, которые были сразу после вечернего клиринга. Также цены упали еще и потому, что упала волатильность.

Т.е. цены на опционы стали такими как были. Следовательно ГО тоже должно было вернуться (ГО же береться от цены опциона, а не базового актива т.е. фьюча). Но под конец сессии я по-прежнему не мог выставить ни одну заявку на покупку! Хотя ситуация по ценам вернулась к той, что была сразу после клиринга!

Предположение о том, что биржа ввела повышенное ГО перед экспирацией / выходными, неверно, потому как оно вводится сразу во время клиринга, а не постепенно после него.

Предположение о том, что у меня заклинило счёт (кто не знает, такое бывает, когда невозможно закрыть запутанную опционную позицию, и брокер вынужден добавлять немного ГО), тоже неверно. Позицию я закрыть мог. Продажа 92.5-х колов выставлялась (конечно частично).

Скриншоты, которые подтверждают, что цены на опционы вернулись обратно.

А заявки я выставлять всё равно не мог.

Даже не мог закрыть 14-ть проданных 95-х колов. С прибылью!!! (получилось только 1)

Почему это так важно? Потому как это слишком большая разница.

Шорт 2-х 90-х колов либо переворот в лонг 3-х дорогих 90-х колов возле денег + 4-х 92.5 колов — согласитесь большая разница!!! А биржа то позволяет сделать такой существенный переворот, то нет! Это ведь не в 1 опцион разница, а в целых 9!!! (при малом депо!)

У кого-то есть профессиональное мнение по этому поводу?

Работая с малым счётом, часто прихожу к выводу, что нужно заключать сделку пока биржа это дает. Через минуту ГО уже может быть недостаточно. По мифическим причинам. И цена уйдёт. Навсегда.

Вот.

Все колы про которые будет идти речь — июньские (экспирация в среду).

У меня было около 50-ти 92.5-х колов. Больше я купить не мог: ГО не позволяло. Они стоили 100 пунктов, а 95-ые только 50. Я мог продать 95-ые без увеличения риска. На вырученные от продажи деньги я мог увеличить количество 92.5-х колов. Да, так можно, и я смог это сделать. Сразу же, не дожидаясь клирингов. Мне удалось увеличить свою долю 92.5-х колов в 2 раза!!!, при этом продав почти столько же 95-х.

Проблема:

В пятницу 10-го числа сразу после вечернего клиринга у меня была такая позиция:

лонг 92.5-ые колы 100 шт.

шорт 95-ые колы 81 шт. (лонг с запасом перекрывает шорт по рискам)

+

шорт 90-ые колы 2 шт. (лишний кусок позиции, от которого я хотел избавиться)

Так как я ожидаю сильного роста рынка, то два проданных 90-х кола усиливают мой риск. Особенно если учесть, что рынок может выйти на экспирацию между 90 и 92.5. Единственное что дают два 90-х кола это вырученные за их продажу 710 (цена по вечернему клирингу) * 2 = 1420 пунктов.

После клиринга в 19.00 я начинаю выставлять заявки. Биржа не только дает мне возможность закрыть два шортовых 90-х кола, но и позволяет купить в лонг еще 3 дорогих 90-х кола возле денег! (т.е. позволяет выставить заявку на покупку 5-ти колов) Также система позволяет мне одновременно поставить покупку еще 4-х 92.5 колов! При этом я продал 14-ть 95-х колов (не увеличив риск, зато приобретя 70 * 14 = 980 пунктов [которые, как я уже упоминал выше, должны даже способствовать дальнейшему наращиванию лонга])

Вот скрин моих заявок и сделки. Все они стояли в стакане одновременно. Я выделил время их выставления и снятия.

Т.е. я:

— выставил заявку по 90-ым колам на покупку 5 шт. (2 закрыть шорт и 3 — войти в лонг)

— продал 14-ть 95-х колов (сделка)

— выставил заявку на покупку 4-х шт. 92.5 колов

Все заявки были выставлены возле спреда цены.

Т.к. цена фьючерса сразу после клиринга пошла наверх, то мне пришлось переставлять заявки на покупку. С каждой перестановкой возможное выставляемое количество, которое позволяла выставить биржа, — уменьшалось. В таблице выставляемых заявок хорошо это видно. В результате вместо 5-ти 90-х колов по 680, я смог купить только 1 шт. по 880. Дальше биржа мне позволила выставить покупку еще одного по 850/830. Но после очередного снятия заявки она больше не хотела выставляться. А 92.5-х я вообще не купил, и выставлять заявки тоже больше не получалось.

Если кто не знает, то ГО по опционам меняется не только во время клиринга, но и непрерывно в течение дня (правда в таблице quik оно обновляется всего лишь дважды). Я могу предположить, что после вечернего клиринга биржа мне давала выставить заявки, так как ГО еще хватало (на тот момент). Далее после резкого роста рынка, цена на 92.5-ые колы выросла, следовательно выросло и их ГО. Также должно было подрасти ГО проданных 90-х колов и проданных 95-х. Но 90-х было всего 2, а 95-ые очень далеко и дорожать особо не стали. Т.е. основная масса — это лонг 100 шт. 92.5-х колов. Их ГО, вероятно, существенно поднялось, перекрыв мне возможность выставления заявок. Хорошо, пусть так. Но. Когда рынок вырос и перешел в боковик, у меня снова появилась возможность выставить покупку 3 шт. 92.5-х колов по 210. После перестановки заявки — она уже больше не выставлялась. Дальше я закрыл 1 кол из 14-ти проданных ранее по 70 пунктов. Закрыл сделкой по 50. Т.е. заработал 20 пунктов. Но повторно продать его по 70 система уже не позволяла. Кстати вариационка у меня всё время была положительная! Так что проблема явно не в ней.

А теперь самое интересное.Фьючерс на вечерней сессии вырос.

Так как экспирация уже очень скоро (остается всего пару дней), то цены на опционы сначала метнулись вверх (вслед за фьючерсом), а потом (из-за боковика во фьюче) обвалились к тем, которые были сразу после вечернего клиринга. Также цены упали еще и потому, что упала волатильность.

Т.е. цены на опционы стали такими как были. Следовательно ГО тоже должно было вернуться (ГО же береться от цены опциона, а не базового актива т.е. фьюча). Но под конец сессии я по-прежнему не мог выставить ни одну заявку на покупку! Хотя ситуация по ценам вернулась к той, что была сразу после клиринга!

Предположение о том, что биржа ввела повышенное ГО перед экспирацией / выходными, неверно, потому как оно вводится сразу во время клиринга, а не постепенно после него.

Предположение о том, что у меня заклинило счёт (кто не знает, такое бывает, когда невозможно закрыть запутанную опционную позицию, и брокер вынужден добавлять немного ГО), тоже неверно. Позицию я закрыть мог. Продажа 92.5-х колов выставлялась (конечно частично).

Скриншоты, которые подтверждают, что цены на опционы вернулись обратно.

А заявки я выставлять всё равно не мог.

Даже не мог закрыть 14-ть проданных 95-х колов. С прибылью!!! (получилось только 1)

Почему это так важно? Потому как это слишком большая разница.

Шорт 2-х 90-х колов либо переворот в лонг 3-х дорогих 90-х колов возле денег + 4-х 92.5 колов — согласитесь большая разница!!! А биржа то позволяет сделать такой существенный переворот, то нет! Это ведь не в 1 опцион разница, а в целых 9!!! (при малом депо!)

У кого-то есть профессиональное мнение по этому поводу?

Работая с малым счётом, часто прихожу к выводу, что нужно заключать сделку пока биржа это дает. Через минуту ГО уже может быть недостаточно. По мифическим причинам. И цена уйдёт. Навсегда.

Вот.

369 |

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

BRENT: рынок ищет точку опоры после шоковой дестабилизации

Нефть взлетела до многолетних максимумов, затем резко скорректировалась, теряя большую часть прироста, испытав при этом экстремальную...

14:39

теги блога Multifractal

- AFLT

- Bitcoin

- Brent

- EXANTE

- Forex

- fRTS

- fSBER

- MSI

- Payrolls

- QUIK

- Ri

- RTS

- Russel

- S&P

- S&P500

- S&P500 фьючерс

- SBER

- Si

- smart-lab

- TASI

- US Dollar Index

- USDRUB_TOM

- алготрейдинг

- анализ

- Бабочки Гартли

- бриллиант

- Брокер

- бэктестинг

- Вариационная маржа

- власть

- волатильность

- вопрос

- Вульф

- Выборы

- Газпром

- генератор котировок

- ГО

- грааль

- гуру

- Гусев

- гэп

- диалог

- дивергенция

- доверие

- Доллар рубль

- Доха

- задача

- индекс RTS

- канал

- каналы

- КДТ

- кидалово

- Клиринг

- Коррекция

- Котировки

- криптовалюта

- кукл

- маржин колл

- механика рынка

- ММВБ

- НДТ

- Нефть

- Новости

- обман

- объём

- ООН

- опрос

- Опционы

- Открытие Брокер

- отчёт

- оффтоп

- ошибка

- Планка

- Плечи

- Поиск информации

- прогноз

- психология

- ромб

- РТС

- сайт

- Сбербанк

- Скользящие средние

- сотрудничество

- ТА

- теракт

- тики

- торговые роботы

- торговые сигналы

- трейдинг

- тренд

- Украина

- уровень

- философия

- финансовый сектор

- форекс

- фрактал

- ФРС

- фьючерс RTS

- фьючерс ртс

- экспирация

Хотя и так примерно понятно, о чём речь))

1) Посмотри, не осталось ли у тебя активных заявок — под них так же блокируются средства.

2) Хоть шаги мосбиржей в этом направлении и делаются, модули пересчёта «греков» всё ещё не идеальны. К тому же близость экспирации довольно сильно их меняет даже за столь короткое время.

ну и

3) Не лезь в олл-ин! Не грузи счёт на сто процентов, оставь запас для манёвра! Чай не ЛЧИ!))))

лудомания — это следствие безграмотности или это так остро необходимо для функционирования биржи и обеспечения жизнедеятельности Т.Мартынова?

Расчет сценариев не происходит «на лету». Скорее всего их рассчитывают перед началом торгов, в промклиринге, во время основного клиринга и когда инструменту расширяют лимиты колебания, т.е на планках. А во время торгов из результатов к сценариям по каждому инструменту просто прибавляют разницу между ценой во время клиринга и ценой вашей заявки.

Есть множество внутренних особенностей, я так полагаю, но если грубо, я вижу алгоритм расчета ГО примерно так. Ну и пока что клиринг жив-здоров, так что сомневаться в адекватности ГО не приходится.

В данном случае его протсо не снизили в след со снижением волы.

Думаю, примерно так)