SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. orbus

И еще раз о ... Волатильности )))

- 29 июня 2014, 23:19

- |

В последнее время наблюдается значительное количество постов и комментов на тему волатильности.

Причем часто люди говорят и об исторической (HV ) и подразумеваемой (IV) в одном лице. Историческая волатильность может быть ЛЮБОЙ.

Можно подобрать такой тайм фрейм, период и метод расчета что HV будет сверх мала и наоборот. IV же вполне конкретна и определяется ценами опционов.

Важность расчета исторической волатильности трудно переоценить.

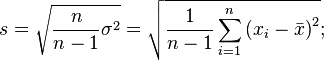

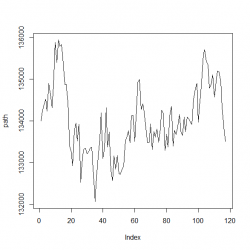

Начинающие трейдеры часто даже не задумываются о том что откуда берется и куда девается. Даже классическая формула стандартного или среднеквадратичного отклонения

Многих ставит в затруднение когда им задают вопрос, а почему сначала берут квадрат а потом корень. Если внимательно изучить формулу то видно что это не просто желание избавиться от знака, а цель придать большим отклонениям больший вес ! Ведь на самом деле

Если имеем ряд вида 1; -1; 1; -1; 1; -1; 1; -1; 100; -1; то стандартное отклонение будет 31,5 и пусть не вводит в заблуждение слово средне - )))

Методы расчета исторической волатильности ( HV ) описаны в этом посте http://smart-lab.ru/blog/189863.php , Oleg Mubarakshin ~ Quant-lab).

Важно знать что в настоящее время широкое признание получили два наблюдения ( и для HV и IV)

— кластеризация волатильности ( volatility clustering) - сильные изменения будут следовать за сильными изменениями (знак любой), а слабые за слабыми.

— возврат волатильности к средним значениям ( mean reversion )

Можно ли как-то прогнозировать движения цены на основе HV ?

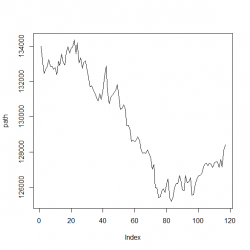

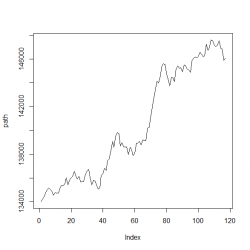

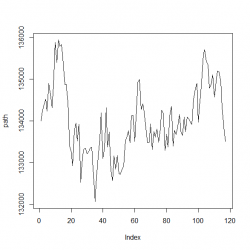

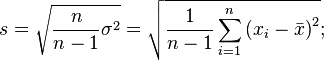

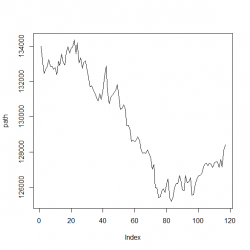

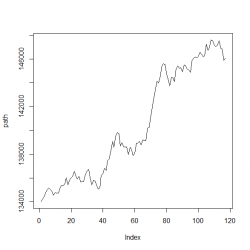

Вот три графика тф 1 час:

Объединяет их только одно: они смоделированы для fRTS на будущие 120 часов на основе волатильности в 27%.

Плохо или хорошо что HV и IV низкие ?

Для продавцов опционов низкая IV –плохо ( маленькая премия)

Низкая HV для позиционщиков на фьюч или акции мне кажется скорее хорошо, тк позволяет все делать медленно — “позиционно” )))

Для HFT – мне кажется все равно .

Поправтье если не так .

В целом низкие значения IV ( Vix например ) говорят о том, что рынок скорее “недохэджирован “.

Говорит ли это о скором падении? – нет. Но в случае резкого снижения высока вероятность лавинообразного процесса.

Можно ли спрогнозировать волатильность? Да можно, есть масса моделей- GARCH, HESTON, SABR

Но об этом может быть в другой раз.

Причем часто люди говорят и об исторической (HV ) и подразумеваемой (IV) в одном лице. Историческая волатильность может быть ЛЮБОЙ.

Можно подобрать такой тайм фрейм, период и метод расчета что HV будет сверх мала и наоборот. IV же вполне конкретна и определяется ценами опционов.

Важность расчета исторической волатильности трудно переоценить.

Начинающие трейдеры часто даже не задумываются о том что откуда берется и куда девается. Даже классическая формула стандартного или среднеквадратичного отклонения

Многих ставит в затруднение когда им задают вопрос, а почему сначала берут квадрат а потом корень. Если внимательно изучить формулу то видно что это не просто желание избавиться от знака, а цель придать большим отклонениям больший вес ! Ведь на самом деле

Если имеем ряд вида 1; -1; 1; -1; 1; -1; 1; -1; 100; -1; то стандартное отклонение будет 31,5 и пусть не вводит в заблуждение слово средне - )))

Методы расчета исторической волатильности ( HV ) описаны в этом посте http://smart-lab.ru/blog/189863.php , Oleg Mubarakshin ~ Quant-lab).

Важно знать что в настоящее время широкое признание получили два наблюдения ( и для HV и IV)

— кластеризация волатильности ( volatility clustering) - сильные изменения будут следовать за сильными изменениями (знак любой), а слабые за слабыми.

— возврат волатильности к средним значениям ( mean reversion )

Можно ли как-то прогнозировать движения цены на основе HV ?

Вот три графика тф 1 час:

Объединяет их только одно: они смоделированы для fRTS на будущие 120 часов на основе волатильности в 27%.

Плохо или хорошо что HV и IV низкие ?

Для продавцов опционов низкая IV –плохо ( маленькая премия)

Низкая HV для позиционщиков на фьюч или акции мне кажется скорее хорошо, тк позволяет все делать медленно — “позиционно” )))

Для HFT – мне кажется все равно .

Поправтье если не так .

В целом низкие значения IV ( Vix например ) говорят о том, что рынок скорее “недохэджирован “.

Говорит ли это о скором падении? – нет. Но в случае резкого снижения высока вероятность лавинообразного процесса.

Можно ли спрогнозировать волатильность? Да можно, есть масса моделей- GARCH, HESTON, SABR

Но об этом может быть в другой раз.

650 |

Читайте на SMART-LAB:

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%,...

11:50

ВТБ победил? Экономика в рецессии? Акции Сбера и Яндекса

Новая ставка ЦБ — спасение для экономики или отсрочка глубоких проблем? Пока одни ждут перезапуска бизнеса, другие говорят о скрытой рецессии и...

10:35

Да, и, говоря о волатильности, многие часто, как и вы, забывают, что такое, собственно, «x» в приведенной вами стандартной формуле «волатильности». И, соответственно, о «физическом смысле» показателя.

В более «продвинутой» форме вопрос обсосан до косточек г-ном Талебом см. Goldstein, Daniel Taleb, Nassim, «We Don't Quite Know What We are Talking About When We Talk About Volatility». Journal of Portfolio Management, 2007. Талеба не люблю, но тут надо признать, что он полностью прав.

Прогнозировать новости?

Ну-ну удачи.

Хеджировать желательно с минимальными издержками, а это иная постановка задачи.

Если Вы берете дешевую и простую модель, прогностические свойства которой низкие, никакой монте и никакой карло нового знания не добавит. И слово «оптимальный» в данном контексте будет означать не хороший прогноз, а всего лишь ловкую подгонку.

а как ещё можно получить IV? %-)

ощущение что вы путаетесь в определениях.