SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JohnGalt

Как понять, когда ФРС закончит QE и что делать?

- 09 ноября 2013, 18:08

- |

В последнее время много говорилось про политику выхода ФРС из программы количественного смягчения (tapering). Вот и пятничные данные по нонфармам дали пищу для размышлений, в стиле того, что все хорошо и пора сворачиваться.

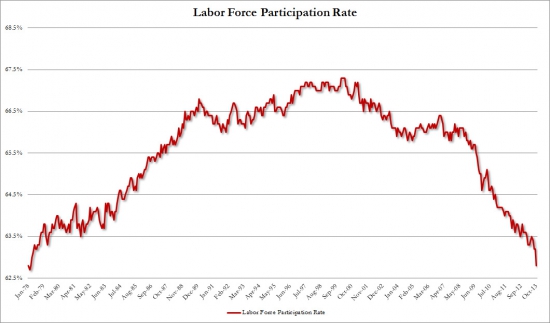

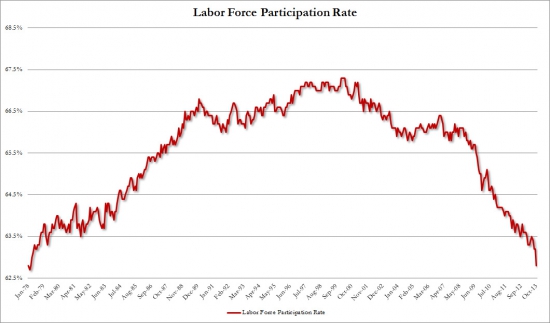

Нужно признать, что, во-первых, данные не такие уж и хорошие. Индекс участия трудовых ресурсов продолжает падать и находится чуть ли не на 40-летних минимумах. Это свидетельствует о некотором отчаянии людей в поиске работы.

Число выбвыших из трудовых ресурсов продолжает расти. Как отмечает тот же зерохедж, если подобная динамика продлится всего 4 года, число незанятых будет превышать число работающих американцев.

Немало сказано и про остальную статистику, где все, опять же, не так хорошо.

Вышедший вчера Индекс уверенности потребителей Thomson Reuters/Mich обновил 2-летние минимумы.

Одной из главных причин запуска QE было восстановление рынка жилья. Мы опять же, год не видим здесь позитивной динамики.

Отчеты по закладке новых домов подтверждают, что уже год на рынке наблюдается стагнация.

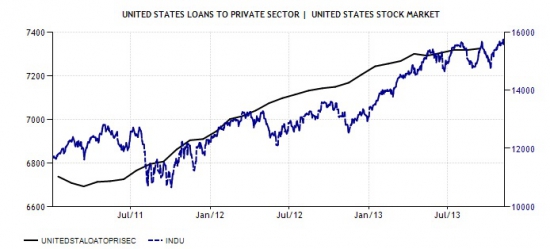

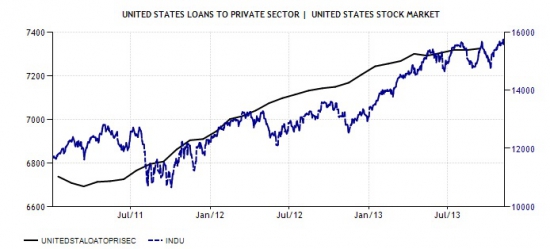

Есть и позитивные тренды — нужно признать, что займы частному сектору демонстрируют положительную динамику. Позитивно и то, что растут показатели и по сравнению с индексом DJ

Оптимизм легко объясняется тем, чторастет рынок — значит все нормально, ведь так? Но рынок растет за счет стимулов ФРС и не более.

С июля мы наблюдаем консолидацию на фоне слухов о выходе ФРС из стимулов.

Многие считают, что это легкий процесс — как некая кнопка «taper on/off

Но на деле, все не так просто

Давайте представим себе процесс, как происходит покупка активов ФРС

Некто, скажем, праймери дилер, купил где-то много mortgage bonds. Потом пришел ФРС и купил у него по более хорошей цене. Купить что-то очень легко, продать всегда рады. У ФРС на балансе теперь бонды, а у дилера – кэш.

Теперь представим обратную ситуацию – ФЕД решил избавиться от бондов. Он говорит дилеру «Купи у меня облигации, огромное число облигаций».

Что происходит потом? Они тут же падают в цене. Дилер не рад — ведь ему предлагают актив, который ему не нужен, и который точно станет дешевле. Есть тысяча причин его не покупать

Для тех, у кого есть сомнения — освежим в памяти доходности 10yr Treasuries

В июне они выросли на 1%. Цен обвалились даже из-за одной идеи, что ФРС снизит покупки с 85 до 75 миллиардов. Напомню, речь не шла о продажах активов, лишь не о таких агрессивных покупках.

Прошло время, ФРС все также покупает на 85 млрд. Сентябрьское заседание, выступления Дадли вроде должны охладить пыл ожидающих tapering. Но доходности на уровни прошлого не возвращаются, почему? Если ФРС до сих пор покупает на 85 млрд в месяц, почему цены не растут?

Вполне возможно, что ФРС просто потеряла контроль над ситуацией. Никто не может контролировать, как используются деньги, после того, как они поступили в систему. И забрать их обратно тоже сложно, продав рынкау какой-то актив, и перестать покупать сложно - тут же процентные ставки вырастут до небес, активы упадут в цене, ликвидности будет мало.

ФРС неоднократно заявляли про другой инструмент - money market funds Основное отличие – Фед планирует давать в обеспечение высококачественные активы. Вся теневая банковская структура нуждается в качественном обеспечении, это как билет в будущее. Качественные, обеспеченные ФРС бонды — лучше чем деньги, ими можно торговать, давать в долг совершенно без риска и тп. Но замена primary dealers на MMF не может решить проблему с выходом

Также, как не могут помочь программы прямых и обратных РЕПО, кстати, полезным будет следить за этими значениями http://www.newyorkfed.org/markets/omo/dmm/temp.cfm?SHOWMORE=TRUE

В итоге, мы видим > 3,8 трлн долларов на балансе ФРС и очень туманные перспективы выхода.

Это не только проблема ФРС и рынков, но и правительства США, естественно. Несложно подсчитать, как казначейство зависит от ФЕДа. 60% выпуска всех новых бондов были выкуплены ФРС, такая ситуация продолжается уже несколько лет.

Вполне очевидно, что проблема переходи в фискальную плоскость — хоть ФРС и отвечает за монетарную составляющую только, в настоящее время Федрезерв очень политизирован. Возможно, с количиственными стимулами никто ничего не будет делать еще долгое время, но будет объявлена какая-нибудь программа снижения налогов

А в общем и целом,3 главные проблемы никуда все равно не исчезнут:

1) Раздутый рынок деривативов

2) Наличие институтов too big to fail

3) Долги

Пока они есть, кризисы будут повторяться чаще и с большей амплитудой

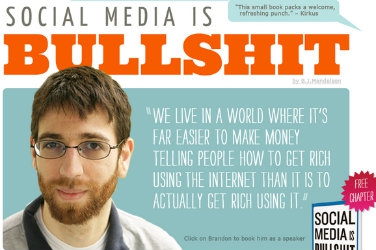

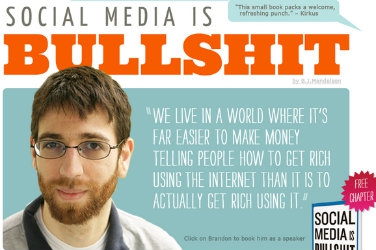

И на этом фоне, все эти размещения твиттеров и рост онлайн-бизнесов, не имеющих на то оснований, выглядят не очень устойчиво. Я не знаю, зачем их покупают, но скорее всего, потому что куда-то нужно припарковать избыточные, щедро напечатанные центробанком деньги.

Да и вся индустрия очень гламурная и престижная, окутана некоторым туманом футуризма и невероятных перспектив будущего — вообщем, обратно в 2000. Но реальность этого не подтверждает, и, когда очередной мировой финансовый треш немного успокоится, шум стихнет и пыль ляжет на землю — мы увидим, что вокруг останутся реальные активы — здания, машины, заводы, нефть и золото

И куда-то пропадут многочисленные гурии новых социальных технологий которые сейчас продолжают с пеной у рта доказывать, что это некоторая новая модель, что в будущем все представление о богатстве и реальных активах изменится, а силу будут иметь только плюсы, лайки и ретвиты.

ИМХО, я могу и ошибаться, потому поставьте мне лайков, плюсаните и ретвитните, пожалуйста:)

Всем удачных выходных

Нужно признать, что, во-первых, данные не такие уж и хорошие. Индекс участия трудовых ресурсов продолжает падать и находится чуть ли не на 40-летних минимумах. Это свидетельствует о некотором отчаянии людей в поиске работы.

Число выбвыших из трудовых ресурсов продолжает расти. Как отмечает тот же зерохедж, если подобная динамика продлится всего 4 года, число незанятых будет превышать число работающих американцев.

Немало сказано и про остальную статистику, где все, опять же, не так хорошо.

Вышедший вчера Индекс уверенности потребителей Thomson Reuters/Mich обновил 2-летние минимумы.

Одной из главных причин запуска QE было восстановление рынка жилья. Мы опять же, год не видим здесь позитивной динамики.

Отчеты по закладке новых домов подтверждают, что уже год на рынке наблюдается стагнация.

Есть и позитивные тренды — нужно признать, что займы частному сектору демонстрируют положительную динамику. Позитивно и то, что растут показатели и по сравнению с индексом DJ

Оптимизм легко объясняется тем, чторастет рынок — значит все нормально, ведь так? Но рынок растет за счет стимулов ФРС и не более.

С июля мы наблюдаем консолидацию на фоне слухов о выходе ФРС из стимулов.

Многие считают, что это легкий процесс — как некая кнопка «taper on/off

Но на деле, все не так просто

Давайте представим себе процесс, как происходит покупка активов ФРС

Некто, скажем, праймери дилер, купил где-то много mortgage bonds. Потом пришел ФРС и купил у него по более хорошей цене. Купить что-то очень легко, продать всегда рады. У ФРС на балансе теперь бонды, а у дилера – кэш.

Теперь представим обратную ситуацию – ФЕД решил избавиться от бондов. Он говорит дилеру «Купи у меня облигации, огромное число облигаций».

Что происходит потом? Они тут же падают в цене. Дилер не рад — ведь ему предлагают актив, который ему не нужен, и который точно станет дешевле. Есть тысяча причин его не покупать

Для тех, у кого есть сомнения — освежим в памяти доходности 10yr Treasuries

В июне они выросли на 1%. Цен обвалились даже из-за одной идеи, что ФРС снизит покупки с 85 до 75 миллиардов. Напомню, речь не шла о продажах активов, лишь не о таких агрессивных покупках.

Прошло время, ФРС все также покупает на 85 млрд. Сентябрьское заседание, выступления Дадли вроде должны охладить пыл ожидающих tapering. Но доходности на уровни прошлого не возвращаются, почему? Если ФРС до сих пор покупает на 85 млрд в месяц, почему цены не растут?

Вполне возможно, что ФРС просто потеряла контроль над ситуацией. Никто не может контролировать, как используются деньги, после того, как они поступили в систему. И забрать их обратно тоже сложно, продав рынкау какой-то актив, и перестать покупать сложно - тут же процентные ставки вырастут до небес, активы упадут в цене, ликвидности будет мало.

ФРС неоднократно заявляли про другой инструмент - money market funds Основное отличие – Фед планирует давать в обеспечение высококачественные активы. Вся теневая банковская структура нуждается в качественном обеспечении, это как билет в будущее. Качественные, обеспеченные ФРС бонды — лучше чем деньги, ими можно торговать, давать в долг совершенно без риска и тп. Но замена primary dealers на MMF не может решить проблему с выходом

Также, как не могут помочь программы прямых и обратных РЕПО, кстати, полезным будет следить за этими значениями http://www.newyorkfed.org/markets/omo/dmm/temp.cfm?SHOWMORE=TRUE

В итоге, мы видим > 3,8 трлн долларов на балансе ФРС и очень туманные перспективы выхода.

Это не только проблема ФРС и рынков, но и правительства США, естественно. Несложно подсчитать, как казначейство зависит от ФЕДа. 60% выпуска всех новых бондов были выкуплены ФРС, такая ситуация продолжается уже несколько лет.

Вполне очевидно, что проблема переходи в фискальную плоскость — хоть ФРС и отвечает за монетарную составляющую только, в настоящее время Федрезерв очень политизирован. Возможно, с количиственными стимулами никто ничего не будет делать еще долгое время, но будет объявлена какая-нибудь программа снижения налогов

А в общем и целом,3 главные проблемы никуда все равно не исчезнут:

1) Раздутый рынок деривативов

2) Наличие институтов too big to fail

3) Долги

Пока они есть, кризисы будут повторяться чаще и с большей амплитудой

И на этом фоне, все эти размещения твиттеров и рост онлайн-бизнесов, не имеющих на то оснований, выглядят не очень устойчиво. Я не знаю, зачем их покупают, но скорее всего, потому что куда-то нужно припарковать избыточные, щедро напечатанные центробанком деньги.

Да и вся индустрия очень гламурная и престижная, окутана некоторым туманом футуризма и невероятных перспектив будущего — вообщем, обратно в 2000. Но реальность этого не подтверждает, и, когда очередной мировой финансовый треш немного успокоится, шум стихнет и пыль ляжет на землю — мы увидим, что вокруг останутся реальные активы — здания, машины, заводы, нефть и золото

И куда-то пропадут многочисленные гурии новых социальных технологий которые сейчас продолжают с пеной у рта доказывать, что это некоторая новая модель, что в будущем все представление о богатстве и реальных активах изменится, а силу будут иметь только плюсы, лайки и ретвиты.

ИМХО, я могу и ошибаться, потому поставьте мне лайков, плюсаните и ретвитните, пожалуйста:)

Всем удачных выходных

122 |

Читайте на SMART-LAB:

Личный опыт инвестора. Экзотика в портфеле: стоит ли искать доходность в Индии, Китае и других «тихих гаванях»?

Пока российский рынок акций пытается нащупать дно, а ЦБ РФ медленно, но верно разворачивает цикл по ставке, многие инвесторы начинают поглядывать...

10:01

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании...

10:15

теги блога ДжонниГалт

- 10-year notes

- ADP

- ECB

- EFSF

- eonia

- fed

- Fitch

- fomc

- FOMC minutes

- forex

- GDP

- HSBC PMI

- IFO

- ISM Non-Manufacturing

- LTRO

- NFP

- PIGS

- PMI

- QE

- QE3

- S&P

- treasures

- treasuries

- Treasury Auction

- UST

- zerohedge

- Банк Японии

- Бельгия

- бернанке

- Бонды

- валютный коридор

- ВВП

- Великобритания

- выборы

- Германия

- Голландия

- Греция

- Дадли

- дефолт

- долговой рынок

- Драги

- Евро

- еврозона

- Европа

- ецб

- Инфляция

- ИПЦ

- Иран

- Ирландия

- Испания

- Италия

- итоги дня

- Йеллен

- йена

- календарь

- календарь на неделю

- календарь событий

- Китай

- кредитно-дефолтные свопы

- кризис

- кризис в еврозоне

- кукл

- Лагард

- МВФ

- меркель

- Мировой финансовый кризис

- мировые финансовые рынки

- мотивация

- Новости

- новости рынков

- Облигации

- Олланд

- оффтоп

- политика

- Португалия

- размещения

- размещения облигаций

- рейтинги

- Россия

- рынок

- саммери

- Саммит ЕС

- самый лучший сайт о трейдинге

- сантимент

- саркози

- сделки

- Сириза

- смартлаб

- стата

- суверенный долг

- США

- США Статистика

- торговля

- трежерис

- финановый кризис 2011

- Финрынки

- Франция

- фрс

- фунт

- футбол

«Это не только проблема ФРС и рынков, но и правительства США, естественно. Несложно подсчитать, как казначейство зависит от ФЕДа. 60% выпуска всех новых бондов были выкуплены ФРС, такая ситуация продолжается уже несколько лет.»

В любом случае, чёт мне кажется что в общем итоге это какое-то левое стимулирование. Им конечно виднее, но на мой взгляд снизив налоги в определённых отраслях можно добиться большего. Впрочем это не в рамках ведомства ФРС, да я и не в курсе их налоговой системы вовсе, так что это тупое словоблудие с моей стороны.

Прошло время, ФРС все также покупает на 85 млрд. Сентябрьское заседание, выступления Дадли вроде должны охладить пыл ожидающих tapering. Но доходности на уровни прошлого не возвращаются, почему? Если ФРС до сих пор покупает на 85 млрд в месяц, почему цены не растут?

Вполне возможно, что ФРС просто потеряла контроль над ситуацией.

____________________

Очень также показательно, как вчера бонды ушли в пол на хороших пэйролзах. Малейший намёк на тэйпер- бонды в пол. Мало того, помимо того, что нерезы перестали в прежних обьёмах брать трэжэря (за первое полугодие впервые отрицательный баланс от нерезов с начала 21-го века), так ещё с этим Грэйт Ротейшеном домохозяйства начали по-чёрному сливать бонды и перекладываться в акции, а там тоже обьёмы немалые как может показаться на первый взгляд.

начнут сворачивать куе, рынок бондов обсыпется как песчанный замок.

что будет с доходностями и баксом страшно представить

Как только на графике Д1 образуется разворотная формация — значит началась краткосрочная коррекция. Как только сформируется разворот в W1 — жди хорошего обвала. К этому моменту чего-нибудь объявят, чтоб «не было манипуляцией».

поясните, если не трудно

Да и вся индустрия очень гламурная и престижная, окутана некоторым туманом фу-туризма и невероятных перспектив будущего — вообщем, обратно в 2000. Но реаль-ность этого не подтверждает, и, когда очередной мировой финансовый треш немного успокоится, шум стихнет и пыль ляжет на землю — мы увидим, что вокруг останутся реальные активы — здания, машины, заводы, нефть и золото

И куда-то пропадут многочисленные гурии новых социальных технологий которые сей-час продолжают с пеной у рта доказывать, что это некоторая новая модель, что в бу-дущем все представление о богатстве и реальных активах изменится, а силу будут иметь только плюсы, лайки и ретвиты.

Кто пользуется современными телефонами с их возможностями:

1. новигации ( читай экономией бензина и времени );

2. маркетов ( читай экономией реальной стоимости товаров приобретения );

3. туризма (читай экономией реальных денег стоимости билетов, гостиниц, тарспорта и др.)

4. информации сайтов, например блогов ДжонниГалта ( читай профита на фондовом рынке )

5. торговых роботов на ФР

и др.,

прекрасно понимает, что конечно реальные активы вещь хорошая, но с определенного уровня развития, если экономика страны и/или человека остается на уровне зданий, машин, заводов, нефти и золота, то перспективы таких ДжонниГалтов в лучшем случае консервироваться на долстигнутых уровнях и им никогда не стать ни Гайтсами, ни Джобсами…

Если на сМарт лабе или Комоне появляются такие авторы как этот, то это не только раскрученный бренд, но и реальное бабло…

На доходностьтрежерис также влияет курс национальной валюты, а доллар в последнее время что делал? Падал.

Наконец, про уровень занятости. Вы что, действительно думаете, что цель QE снизить безработицу? В действительности такой задачи не стоит, цель QE — монетизировать дефицит бюджета. Если в Белом доме пойдут подвижки с Конгрессом в вопросе отмены потолка госдолга, то QE3 будет отменено в декабре, даже не сомневайтесь.

Как видно из таблицы, когда Фед выкупал на 5 ярдов и более, S%P 500 рос в такие дни больше всего

начало должно быть в 2010-м г.

кризисный период не показательный вообще

а еще лучше % дней когда закрытие было в плюс. и % дней когда закрытие было в минус (по дням когда было pomo и когода не было pomo).

вот на такую картинку если посмотреть — тогда уже можно было бы судить. может pomo просто волатильность увеличивает. или может на эти средние повлияли какие-нибудь несколько экстраординарных дней.

в общем среднеарифметические они как бы в этом случае могут вводить в заблуждение ))

так. давайте либо факты, цифры, иначе все это выглядит как словоблудие

по пунктам

— MBS — это только 40 млрд в месяц этой программы.

— “Схема выкупа ипотечных облигаций такова: ФРС их покупает у ипотечных компаний, но на эквивалентную сумму ипотечные компании покупают гособлигации. » — это не так. ФРС покупает их у праймери дилерз — у тех же контрагентов, что и трежерис. Fannie Mae, Fredie Mac и Ginnie ничего не продают, это даже не облигации, а облигации фондов, платежи в которые поступают за счет платежей по ипотекам, которые в свою очередь гарантируют все эти агентства — почитайте про предыдущую программу www.federalreserve.gov/newsevents/reform_mbs.htm

+ немного просветления по ABS smart-lab.ru/finansoviy-slovar/ABS%20(Asset-Backed%20Securities)

— «На доходностьтрежерис также влияет курс национальной валюты, а доллар в последнее время что делал?» а вы уверены? может это доходность трежерис влияет на гос валюту? утверждать про приоритетность рынка валют перед долговым — весьма смело, давайте факты, опять же

да и потом смотрим Индекс доллара www.bloomberg.com/quote/DXY:CUR/chart

и 10-летки www.bloomberg.com/quote/USGG10YR:IND/chart

много корреляции? почему опять же, доходности не вернулись на предыдущие уровни?

— «В действительности такой задачи не стоит, цель QE — монетизировать дефицит бюджета.» — есть намного более рациональные способы финансирования бюджета. Никто не станет запускать программы типа LSAP чтобы дать деньги правительству. Да и программа была запущена в 2008, были проблемы и поважнее. Госдолг это парадигма последних лет, в начале 2000-х например, была проблема что делать с профицитом бюджета

— " Если в Белом доме пойдут подвижки с Конгрессом в вопросе отмены потолка госдолга, то QE3 будет отменено в декабре, даже не сомневайтесь."

Были подвижки в 2011 и 2012 — и что в итоге? QE куда-то делась?

Вообще, объясните, почему рынок так активно выкуапается/распродается ТОЛЬКО на слухах о изменениях QE? неужто из-за страхов инвесторов о финансировании правительства США?)