SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. eternal2

Мои стратегические ошибки

- 03 августа 2011, 11:46

- |

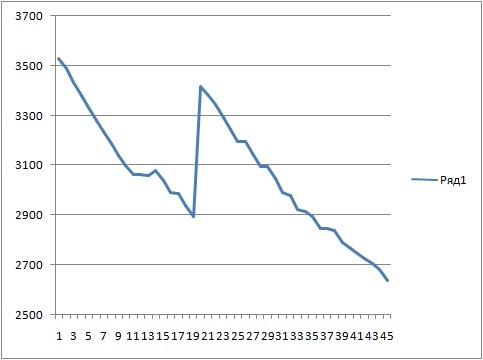

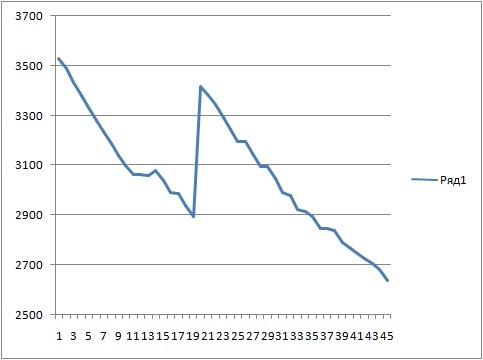

С начала года я терплю просадку. Тренд доходности счета уверенно идет вниз. Я не раз задумывался о причинах этого. Сейчас подвожу итоги.

Хотя были лучи света в этом беспросветном царстве, в частности, в полной мере выполнялись правила контроля риска, что и позволило ограничить просадку с начала года приемлемыми 25%, однако сейчас для меня очевиден ряд тактических и более серьезных ошибок.

Еще в конце прошлого года меня обуяло «медвежье бешенство». Я предполагал среднесрочную перекупленность акций, п.э. регулярно коротил американские и европейский фондовые индексы при их малейших просадках. Таким образом, я нарушил правило трейдинга: реагировать, а не предполагать. Может быть, я его раньше не слышал? Чёрта с 2! Я его слышал слишком хорошо и часто, но в очередной раз убедился, что знать и делать – разные вещи. Второй моей ошибкой в отношении фондовых индексов было то, что продажи осуществлялись после незначительных коррекций, которые не могли приниматься за признаки разворота тренда. Старый афоризм о том, что первая и последняя восьмушки – самые дорогие в мире, был проверен и в моей личной практике.

Я торговал не только на индексах: на других инструментах результат в целом нейтральный. Однако сейчас для меня стал очевидным ряд стратегических ошибок, на основе которых я делаю соответствующие выводы:

1) Необходимость формализации используемых паттернов и сетапов сделок;

2) Необходимость более четкой формализации правил входов и выходов. Хотя стратегия останется комбинированной (интуитивной/механической), она должна стать более алгоритмичной. Минимизация свободного усмотрения должна способствовать более уверенному трейдингу. Интуитивное принятие решений должно быть сохранено только в области определения паттернов и сетапов сделок;

3) Упрощение правил определения риска на сделку, уменьшение максимального количества одновременно открываемых сделок;

4) Прекращение внутридневного мониторинга рынков. Это противоречит смыслу среднесрочной стратегии, отвлекает от концентрации на исполнении правил стратегии и способствует неуверенности в торговле. Мониторинг онлайновых цен должен ограничиться двумя разами в день по несколько минут – в случае нахождения цены вблизи уровней ордеров. В случае нахождения цены на значительном расстоянии от ордеров – достаточно одного раза в день.

В ближайшие дни я должен сформулировать новые правила стратегии с учетом своих выводов.

Хотя были лучи света в этом беспросветном царстве, в частности, в полной мере выполнялись правила контроля риска, что и позволило ограничить просадку с начала года приемлемыми 25%, однако сейчас для меня очевиден ряд тактических и более серьезных ошибок.

Еще в конце прошлого года меня обуяло «медвежье бешенство». Я предполагал среднесрочную перекупленность акций, п.э. регулярно коротил американские и европейский фондовые индексы при их малейших просадках. Таким образом, я нарушил правило трейдинга: реагировать, а не предполагать. Может быть, я его раньше не слышал? Чёрта с 2! Я его слышал слишком хорошо и часто, но в очередной раз убедился, что знать и делать – разные вещи. Второй моей ошибкой в отношении фондовых индексов было то, что продажи осуществлялись после незначительных коррекций, которые не могли приниматься за признаки разворота тренда. Старый афоризм о том, что первая и последняя восьмушки – самые дорогие в мире, был проверен и в моей личной практике.

Я торговал не только на индексах: на других инструментах результат в целом нейтральный. Однако сейчас для меня стал очевидным ряд стратегических ошибок, на основе которых я делаю соответствующие выводы:

1) Необходимость формализации используемых паттернов и сетапов сделок;

2) Необходимость более четкой формализации правил входов и выходов. Хотя стратегия останется комбинированной (интуитивной/механической), она должна стать более алгоритмичной. Минимизация свободного усмотрения должна способствовать более уверенному трейдингу. Интуитивное принятие решений должно быть сохранено только в области определения паттернов и сетапов сделок;

3) Упрощение правил определения риска на сделку, уменьшение максимального количества одновременно открываемых сделок;

4) Прекращение внутридневного мониторинга рынков. Это противоречит смыслу среднесрочной стратегии, отвлекает от концентрации на исполнении правил стратегии и способствует неуверенности в торговле. Мониторинг онлайновых цен должен ограничиться двумя разами в день по несколько минут – в случае нахождения цены вблизи уровней ордеров. В случае нахождения цены на значительном расстоянии от ордеров – достаточно одного раза в день.

В ближайшие дни я должен сформулировать новые правила стратегии с учетом своих выводов.

15

1 комментарий

«реагировать, а не предполагать» — красиво и верно сказано!!!

- 03 августа 2011, 12:39

Читайте на SMART-LAB:

🏗 Napoleon IT и ПАО «АПРИ» запускают масштабное внедрение визуального интеллекта в строительстве

🏗 Napoleon IT и ПАО «АПРИ» запускают масштабное внедрение визуального интеллекта в строительстве

Napoleon IT и ПАО «АПРИ»...

15:33

теги блога Сергей

- COT отчеты

- eur

- EUR USD

- forex

- MT5

- S&P500

- spy

- treasures

- usd

- usdcad

- vix

- welth-lab

- автокорреляция

- Альфа

- аналитика

- арбитраж

- битва экстрасенсов

- блог

- волатильность

- выборы

- выборы 2012

- Графики

- демотиватор

- евро

- золото

- идея

- Индекс оптимизма смартлаба

- интуитивный трейдинг

- итоги 2012

- итоги года

- карнеги

- контроль рисков

- Коррупция

- Крах

- кризис 2011

- кукловод

- Мандельброт

- мобильный пост

- модель рынка

- непознанное

- новичкам

- образование

- обыграть рынок

- оффтоп

- политика

- правила

- принципы торговли

- прогноз

- психология в трейдинге

- психология трейдинга

- Пу

- Пузыри на рынке

- пузырь

- Путин

- работа над ошибками

- регион

- риск менеджмент

- серебро

- сигнал

- системная торговля

- случайность

- спред

- стратегия

- стратегия торговли

- тест

- торг сигнал

- торговые сигналы

- тренд

- управление риском

- учебник

- фальсификации

- фортc

- хворекс

- цитата

- цитаты

- юмор