Блог им. empenoso

В сердце российского HFT: как я съездил на мастер-класс для «квантов» и что понял о больших деньгах

- 28 сентября 2025, 06:54

- |

Меня зовут Михаил Шардин. Я летел в Москву из Перми с одной простой задачей — провести мастер‑класс по Python для трейдеров.

Но вместо лекции я попал в закрытый клуб. В эпицентр российского HFT‑трейдинга, где прибыль измеряют в миллисекундах, а убытки от одной ошибки в коде — в десятках тысяч рублей за три секунды.

То, что я там увидел, меня поразило. Делюсь своим взглядом изнутри — не как спикер, а как исследователь. К тому же я не связан с организаторами и делюсь исключительно личными впечатлениями.

Мой полёт

Мой полётДорожные парадоксы

Перелёт из Перми в Москву оказался сам по себе отдельным приключением.

Сдача багажа

Сдача багажаПока выбирал билеты, наткнулся на любопытный парадокс: самые дешёвые варианты — это вылет в шесть утра и обратка в полночь. Цена приятная, но расплата — бессонная ночь и борьба со сном весь следующий день. Даже если доплатить за раннее заселение в отеле, часть «выгоды» тут же сгорает. Дневной рейс, как у меня, стоит примерно в два раза дороже, зато сохраняешь здоровье и силы. По сути, деньги уходят в любом случае — вопрос лишь в том, платишь ли их авиакомпании или своему организму.

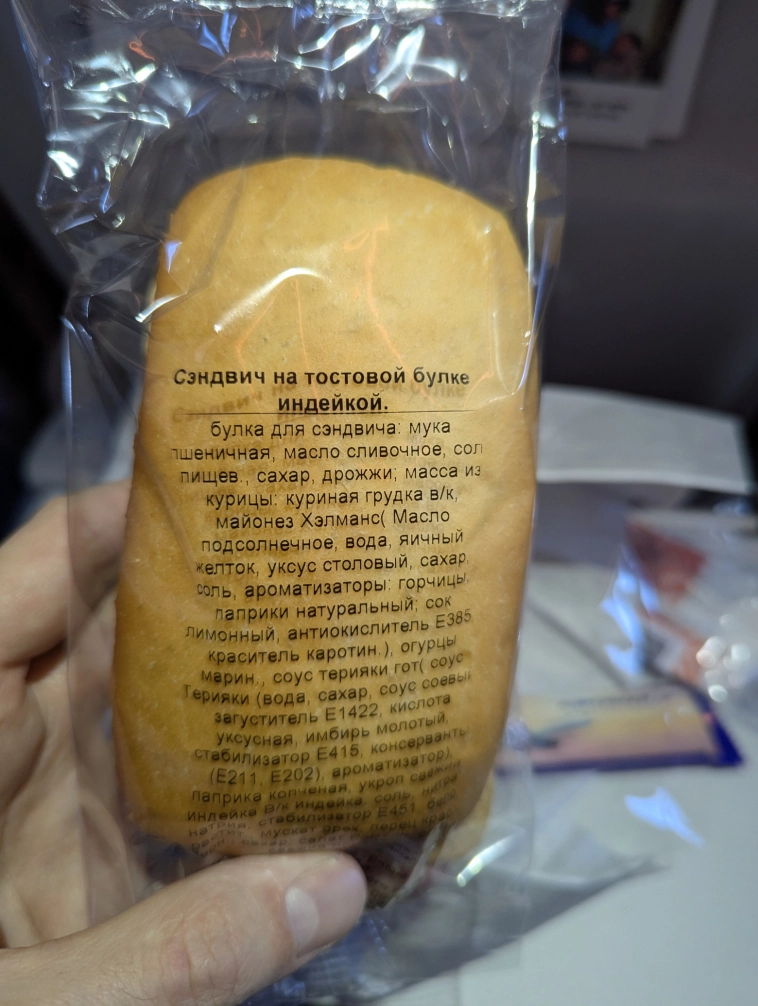

Булка в самолете Аэрофлота

Булка в самолете АэрофлотаСама дорога прошла спокойно: два часа в воздухе, и в «Аэрофлоте» традиционный набор — сэндвич с индейкой на тостовой булке, яблоко и маленькая шоколадка. Еда простая, но с ощущением заботы — создаёт иллюзию, что ты уже в рабочем ритме. После прилёта ушло ещё полтора часа, чтобы добраться до отеля. И тут формат оказался идеальным: Holiday Inn Сокольники объединяет и конференц‑залы, и проживание. Не нужно метаться по городу — всё в одном месте. Удобство, которое особенно ценишь, когда приехал не отдыхать, а работать и учиться.

Атмосфера и организация Табличка в зал

Табличка в залС самого начала поразила обстановка. Мероприятие не было большим, но ощущалось, что собрался сильный состав. Организаторы признались: спрос оказался выше, чем они ожидали, поэтому все места быстро заняли. Это сразу дало понять — тема востребована, а попасть сюда получилось не у каждого.

И публика это подтверждала. В зале не было случайных людей. Казалось что каждый участник пришёл с деловым интересом. Атмосфера была рабочей, без лишнего официоза — словно встреча практиков, которые знают цену времени и информации. Я быстро понял, что попал в круг тех, кто живёт этим делом каждый день.

Зал Арбат Разбор докладов

Зал Арбат Разбор докладовОсновная часть конференции 27 сентября — доклады, и каждый из них стал отдельным взглядом на арбитраж. Первым выступил Рамиз Курбанов, сооснователь «Викинга». Его тема «Basket Arbitrage» была о том, как превратить трейдерскую интуицию в чёткий алгоритм. Он показал, что арбитраж — это не только спот против фьючерса, но и поиск дисбалансов внутри целой корзины инструментов.

Дальше слово взял я с докладом «Арбитраж начинается с данных». Мой акцент был на источниках котировок: официальные API, брокеры, скрытые «шахты» и веб‑парсинг. Я поделился приёмами, как находить собирать данные там, где кажется, что их нет, и как превращать это в рабочий инструмент для поиска неэффективностей.

Затем выступили практики: Сергей Усанов рассказал о системном отборе стратегий, Евгений Кнышов — о ловушках терминалов при подсчёте прибыли, Дмитрий Власов — о рисках, а Глеб Карпов завершил секцию разбором живых кейсов с Мосбиржи.

Рамиз Курбанов: «Basket Arbitrage — как формализовать интуицию трейдера» Рамиз Курбанов

Рамиз КурбановПервым выступал сооснователь «Викинга» Рамиз Курбанов, и его доклад задал тон всему мероприятию. Он сразу сместил фокус с классического понимания арбитража на более широкую концепцию. По его мнению, арбитраж — это не просто поиск расхождения между фьючерсом и спотом, а работа с «внутренней структурой цены» и дисбалансом между любыми связанными инструментами.

Ключевая мысль Рамиза, которая меня зацепила: самая сложная задача для алготрейдера — это формализовать то, что он видит глазами. Мы смотрим на график и интуитивно понимаем: «вот здесь цена оторвалась от группы, это явный прокол, надо покупать». Но как объяснить это роботу? Как превратить «прокол» в четкую математическую инструкцию?

Именно эту задачу Рамиз и решал на примере своей стратегии Basket Arbitrage. Он показал, как группа из девяти скоррелированных крипто‑инструментов движется в общем канале, но периодически один из них аномально отклоняется. Чтобы поймать это отклонение, он предложил пошаговый алгоритм:

Создание синтетического индекса. Вместо того чтобы сравнивать каждый инструмент с каждым, создается единый взвешенный индекс, который выступает в роли «справедливой цены» для всей корзины. Это та самая «вторая нога» арбитражной пары, только расчетная.

Нормализация данных. Цены всех инструментов и индекса приводятся к единой оси относительно нуля. Вместо хаотичных графиков мы получаем наглядную картину, где видно, какой инструмент стал «лидером», а какой — «аутсайдером».

Формула входа. Вход в сделку происходит, когда относительное изменение одного из инструментов по отношению к индексу превышает некое пороговое значение. Проще говоря, робот покупает самый «отставший» инструмент и (опционально) продает самый «убежавший».

Отдельно Рамиз затронул философский вопрос: хеджироваться или нет? С одной стороны, хедж делает эквити более гладким и защищает от системного движения всего рынка. С другой — он съедает значительную часть прибыли за счет комиссий, проскальзываний и спреда по второй ноге. Особенно ярко это проявляется при торговле индексным арбитражем с большой корзиной.

В ходе ответов на вопросы выяснилось, что его главный критерий риска в этой стратегии — время. Он готов «сидеть на шпагате», если ноги разъехались, но не дольше определенного лимита (в его примере — полчаса). Если за это время цена не вернулась, позиция закрывается, потому что скользящее окно расчета уже «подтянулось» к новым реалиям, и сигнал исчез. Это был очень честный и глубокий доклад о превращении трейдерского чутья в работающий код.

Михаил Шардин: «Арбитраж начинается с данных» — мое выступление Я, Михаил Шардин

Я, Михаил ШардинПоскольку следующим спикером был я, позволю себе кратко изложить суть своего доклада. Моя тема была посвящена самому фундаменту любой алгоритмической стратегии — данным. Я предложил аудитории посмотреть на данные как на золото, а на способы их получения — как на разные типы месторождений.

«Официальные рудники» (API бирж): Это самые чистые и надежные данные, но часто с бюрократией в виде сложной документации и платного доступа к самым ценным источникам.

«Надежные поставщики» (API брокеров): Финам, АЛОР, Тинькофф — здесь все проще, есть документация и «песочницы». Главный плюс — единое окно для получения данных и отправки приказов.

«Заброшенные шахты» (скрытые API): Мой любимый тип. Сервисы вроде Yahoo Finance или Investing.com когда‑то имели официальный API, но закрыли его. Однако данные до сих пор можно получать через внутренние запросы, которые использует сам сайт. Это похоже на шпионский квест: нужно притвориться браузером, получить специальные ключи (cookies, crumbs), и тогда «шахта» снова начнет выдавать золото.

«Золото на поверхности» (веб‑парсинг): Когда данные есть на сайте, но нет никакого API. Приходится «просеивать» HTML‑код страницы. Это гибко, но крайне ненадежно — любая смена верстки на сайте ломает ваш скрипт.

Михаил Шардин

Михаил ШардинЧтобы это не было голой теорией, я показал несколько практических кейсов на Python. Например, как с помощью простого локального сервера на Python можно в реальном времени транслировать данные из стакана (которые нельзя бесплатно получить через API Мосбиржи) прямо в Excel.

Также я поделился скриптом, который обходит защиту от ботов на сайтах вроде Investing.com, используя специальные библиотеки, меняя user‑agent и эмулируя поведение человека.

Основная мысль моего выступления: ключ к успеху — в комбинировании источников. Где‑то проще и надежнее взять официальные данные, а для поиска уникальных неэффективностей придется лезть в «заброшенные шахты». Главное — делать это этично, только для личных исследовательских целей и осознавать все риски.

Сергей Усанов: «Выбор арбитражной стратегии» — системный подход практика Сергей Усанов

Сергей УсановСергей Усанов, главный разработчик Live Investing, владелец ROBOT‑QLUA, представил доклад, который идеально ложился в канву мероприятия: от теории к практике. Он поделился кейсом, как подошел к задаче создать консервативную торговую стратегию с доходностью «ставка + 5%» и околонулевыми рисками.

Его подход — это системный отбор и анализ. Он не пытается найти «грааль», а методично просеивает известные типы арбитража:

Классика: спот‑фьючерс.

Парный трейдинг: акция против акции (например, обычка/преф) или фьючерс против фьючерса (календарные спреды).

Индексный арбитраж.

Чтобы не выбирать «на глазок», Сергей написал собственный скринер на шарпе, который прогоняет исторические данные по сотням пар и рассчитывает ключевые метрики. Он наглядно показал, как это работает на примере пары «Полюс Золото» (акция vs фьючерс). Скринер строит график раздвижки, вычитает из него «справедливую» цену (рассчитанную по безрисковой ставке), и уже для этого итогового графика отклонений ищет точки входа.

Что важно, он очень трезво подходит к бэктестам. Сергей подчеркнул, что тест на минутных свечах всегда будет излишне оптимистичным, так как цена закрытия свечи — это не реальные бид/аск в стакане. Чтобы приблизить тест к реальности, он берет в качестве сигналов на вход не пиковые отклонения, а среднее арифметическое всех отклонений за вычетом комиссии. Это очень здравый подход, который отсекает иллюзии.

Центральное место в его анализе занимает тест Йохансена на коинтеграцию. В отличие от простой корреляции, которая лишь показывает, что активы движутся в одном направлении, коинтеграция говорит о том, что между ними есть долгосрочная устойчивая связь, и раздвижка будет стремиться к своему среднему значению. Его скринер автоматически рассчитывает этот тест для пар, отбирая только статистически значимые. Интересно, что иногда тест проходит даже для, казалось бы, не связанных фундаментально бумаг (как в примере «Сургутнефтегаз» против «МКБ»), что подтверждает тезис о том, что математический подход может находить неочевидные связи.

В итоге, проанализировав все варианты, для поставленной задачи он отобрал портфель, где 85% занимает самый консервативный спот‑фьючерс, а оставшиеся 15% — более рискованные, но и потенциально более доходные календарные и статистические пары. Это был образцовый пример инженерного подхода к созданию торговой системы.

Евгений Кнышов: «Аналитика доходности» — почему ваш терминал может вам врать Евгений Кнышов

Евгений КнышовДоклад Евгения Кнышова поднял проблему, о которой многие даже не задумываются: финансовый результат (финрез), который вы видите в своем торговом роботе, может сильно отличаться от реального результата в отчете брокера.

Евгений — практикующий высокочастотник, и он столкнулся с этим на собственном опыте, торгуя арбитраж фьючерс‑акция через платформу «Викинг». Он наглядно продемонстрировал эксперимент: два абсолютно одинаковых портфеля, торгующих одну и ту же пару, за две недели показали кардинально разный финрез: -21 000 ₽ в одном и +32 000 ₽ в другом. Разница была лишь в одной настройке, отвечающей за «искусственное проскальзывание».

Копнув глубже, он выяснил причину. Оказывается, для достижения максимальной скорости HFT‑платформа может работать с фактом выставления заявки, а не с фактом ее реального исполнения по конкретной цене. Когда вы отправляете большой объем в неликвидный стакан, робот может рассчитать цену входа, исходя из глубины стакана (Order Book), и сразу же отправить хеджирующую заявку, не дожидаясь ответа от биржи о том, по какой именно цене исполнилась первая нога. В итоге в логах финреза оказывается расчетная цена, а реальная цена исполнения (например, по лучшему биду/аску, если исполнилась лишь малая часть заявки) может быть совсем другой. Разница, как показал Евгений на примере, может достигать 10-15%.

Какой выход? Евгений и его коллеги‑энтузиасты разработали собственную систему аналитики. Их схема гениальна в своей простоте:

С помощью коннектора (в их случае — к терминалу «АЛОР Трейд») они в реальном времени собирают реальные данные о сделках от брокера.

Все сделки сохраняются в локальную базу данных (SQLite).

Специальный скрипт на Python с библиотекой Pandas обрабатывает эту базу, корректно сопоставляет сделки по ногам в арбитражные пары и считает фактический, а не предполагаемый финансовый результат.

Этот доклад — яркий пример того, что в HFT дьявол кроется в деталях. Скорость — это не только преимущество, но и компромисс. И для серьезной работы необходимо строить внешние системы верификации, которые будут сверять показатели робота с «землей» — отчетом брокера. Рамиз Курбанов позже подтвердил, что это действительно осознанное архитектурное решение в «Викинге» ради минимизации задержек (roundtrip).

Дмитрий Власов: «Контроль рисков» — как не дать роботу сжечь ваш депозит за 3 секунды Дмитрий Власов

Дмитрий ВласовДмитрий Власов, эксперт с 20-летним опытом, посвятил свой доклад самой важной теме в алгоритмической торговле — контролю рисков. Причем не тех рисков, что заложены в логику стратегии, а технических и операционных, которые могут возникнуть из‑за сбоя биржи, ошибки в коде или просто человеческой невнимательности.

Дмитрий поделился двумя поучительными историями из своей практики. Первая — из далекого прошлого, когда после сбоя биржа прислала в его самописного робота поток всех сделок с начала дня. Робот, не ожидавший такого, честно отработал каждую, захеджировав их по уже неактуальным ценам и принеся серьезный убыток. Вывод: всегда нужно ставить фильтры на время приходящих данных.

Вторая история случилась совсем недавно уже на платформе «Викинг». Дмитрий автоматизировал расчет уровней входа (LimSell) и выхода (LimBuy) через внешние формулы на C++. LimSell у него подтягивался автоматически, а LimBuy нужно было корректировать вручную. В один из дней трейдер забыл это сделать. В итоге LimSell подполз слишком близко к LimBuy, расстояние между ними стало меньше комиссии на круг. Результат — робот за 3 секунды совершил 3000+ сделок в обе стороны, генерируя убыток на каждой и «слив» 20 000 рублей на одном контракте.

Эти случаи привели его к созданию комплексной системы автоматического контроля рисков, реализованной прямо внутри «Викинга» через те самые формулы на C++. Он использует одно поле (Extra field 1) для логики стратегии, а второе (Extra field 2) — исключительно для проверок безопасности. Его система в реальном времени отслеживает:

Слишком маленький спред: если разница между ценой продажи и покупки меньше комиссии, торговля по портфелю немедленно останавливается.

Аномальное количество сделок: если число сделок превышает расчетный максимум (зависящий от размера позиции), торговля блокируется.

Превышение лимита просадки: Дмитрий реализовал кастомный расчет финреза внутри дня. Если просадка по открытой позиции достигает, например, 10 000 рублей, робот отключается.

Превышение лимита на капитал: система контролирует общий объем открытых позиций в деньгах и останавливает торговлю, если он выходит за установленные рамки.

Особо Дмитрий отметил, что для написания таких формул сегодня не нужно быть гуру C++. Современные нейросети (он рекомендовал китайскую Qwen и Perplexity для анализа новостей) отлично справляются с переводом бизнес‑логики на язык кода, если им предоставить документацию и примеры.

Его выступление — это настоящий мастер‑класс по построению эшелонированной обороны для защиты своего капитала.

Глеб Карпов: «Неэффективности Мосбиржи» — охота на крупных игроков в стаканеЕсли предыдущие спикеры говорили о полной или частичной автоматизации, то Глеб — представитель «ручного» скальпинга и арбитража, где главное оружие — это глаза трейдера и его умение читать стакан.

Глеб Карпов

Глеб КарповЕго основной инструмент — это не графики, а вертикальный статический стакан (из привода вроде CScalp), где видно плотности, принты сделок и, самое главное, действия крупных участников. Весь его доклад был построен на разборе конкретных кейсов, где один‑единственный крупный игрок создавал аномальные и очень прибыльные неэффективности.

Самый яркий пример — ситуация с календарным спредом на юань в сентябре прошлого года. Глеб заметил, что на протяжении нескольких контрактов подряд за 2–3 недели до экспирации в стакане появлялся участник, который начинал агрессивно давить спред вниз огромными заявками‑айсбергами («айсами»). Большинство участников, торгующих по «классике», пытались его контрить, покупая спред в расчете на возврат к справедливой цене, и теряли деньги. Глеб же, наблюдая за этим из раза в раз, начал торговать вместе с этим участником, шортя спред и забирая по 20–30 пунктов движения в день.

Эта ситуация привела к каскадному эффекту. Из‑за давления на фьючерс юаня возникла огромная (до 8-9%!) раздвижка между фьючерсом на доллар и фьючерсом на юань. Те, кто зашортил этот спред на пике, не видя стакана, получили колоссальные убытки. А те, кто, как Глеб, видел, что в стаканах появились аналогичные «айсы», но уже в другую сторону, смогли зайти в сделку на схождение и не только заработать на самом арбитраже, но и получать двойной положительный фандинг.

Ключевая мысль Глеба: никакая полная автоматизация не сможет повторить то, что делает трейдер, который видит и интерпретирует действия конкретного крупного игрока. Робот может быть лишь исполнителем — он поможет войти в сделку по лучшей цене и без проскальзывания, но решение о входе и выходе принимает человек. По его словам, такой полуручной подход позволяет получать доходности в сотни процентов годовых (он упомянул 568% в 2024 году, но не предоставил доказательств), в то время как полностью автоматизированные стратегии часто «бьются» за доходность в 30-50% годовых. Это был очень отрезвляющий взгляд на рынок, который напомнил, что за всеми графиками и цифрами всегда стоят живые люди и их капиталы.

Сила сообщества. Нетворкинг и общениеСамое интересное на таких встречах часто происходит не только на сцене, но и в кулуарах. Перерывы между докладами превращались в отдельную ценность: люди знакомились, обменивались идеями, обсуждали свежие подходы и делились практическими кейсами, которые не попадают в официальные слайды. Я тоже активно общался с участниками, обсуждал их стратегии и делился своими наработками — именно в этих живых разговорах появляются неожиданные инсайты.

Мое фото с Рамизом Курбановым

Мое фото с Рамизом КурбановымТакие контакты — это настоящее золото, которое невозможно скачать из интернета или прочитать в статье. Я ушёл с ощущением, что подобные мероприятия формируют не только знания, но и сообщество. Здесь рождаются новые идеи, проекты и, возможно, будущие коллаборации.

Мое фото с Дмитрием Власовым

Мое фото с Дмитрием ВласовымКстати, уже в следующем месяце я снова прилетаю в Москву — 25 октября на конференцию Smart‑Lab Conf 2025.

Мое выступление состоится в зале № 7 («Спекуляции») в 12:00.

Буду рад видеть всех, кто интересуется автоматизацией и новыми подходами к работе с финансовыми данными.

До встречи!

Заключение: что я понял, побывав в сердце HFT

Я возвращаюсь из Москвы с четким пониманием нескольких вещей:

HFT — это не магия, а инженерия. Современный алготрейдинг — это сугубо инженерная дисциплина. В ее основе лежат математические модели, скорость исполнения и надежность инфраструктуры, а не поиск секретных индикаторов.

Сообщество решает сложнейшие задачи. Уровень дискуссий показал, насколько зрелым стало российское алго‑сообщество. Здесь строят собственные системы верификации сделок и пишут сложный код для контроля рисков на уровне микросекунд. Погружение в эту среду — мощный толчок для развития.

И самое отрезвляющее: порог входа. Мир HFT — это не только мир высоких технологий, но и высоких капиталов. Чтобы конкурировать здесь всерьез, нужен стартовый капитал минимум 30–50 миллионов рублей. Эти деньги идут на разработку, инфраструктуру (включая размещение серверов в дата‑центре биржи) и, собственно, на сам торговый депозит. Это игра не для всех, и важно понимать это с самого начала.

Автор: Михаил Шардин

🔗 Моя онлайн-визитка

📢 Telegram «Умный Дом Инвестора»

28 сентября 2025

теги блога Михаил Шардин

- AI

- AMEX

- API

- ChatGPT

- cuda

- deep learning

- Depth of market

- DOM

- Excel

- google таблицы

- HFT

- Linux

- llm

- machine learning

- ML

- MOEX

- NASDAQ

- nvidia

- NYSE

- open source

- OpenAI

- PineScript

- Python

- RTX

- Smart Lab

- SPO

- Telegram

- tradingview

- VK

- windows

- акции

- Александр Резвяков

- Алексеев

- аленка

- Алиса

- биткоин

- боты атакуют

- виртуализация

- ВК

- ВКонтакте

- возраст

- волатильность

- Гугл

- День рождение

- жена

- ЗОЖ

- Игорь Чечет

- ИИ

- инвестиции

- искусственный интеллект

- Истории о трейдинге

- Кванты

- книга

- Книги

- компьютер для трейдинга

- конкурс

- конфа Смартлаба

- конференции

- Конференции смартлаба

- конференция

- конференция алготрейдеров

- конференция по алгоритмической торговле

- конференция смартлаба

- котировка

- Мартынов

- математика

- математика на рынке

- машинное обучение

- Михаил Шардин

- мобильный пост

- мошенники

- Мошенничество

- новости

- обзор книги

- облигации

- офз

- развод

- рецензия на книгу

- Роскомнадзор

- санкции

- сборка компов

- Сергей Алексеев

- Скрипт

- смартлаб

- смартлаб конкурс

- стакан

- стакан котировок

- телеграм каналы

- технический анализ

- Тимофей Мартынов

- торговые роботы

- торговые системы

- торговый софт

- трейдинг

- умный дом

- фундаментал

- Хабр

- юмор

- Яндекс

А они делают инфраструктуру для начинающих на РФ. Точнее сосредоточились на РФ.

Раньше конечно, они пытались на разные рынки залезать своими услугами

Просто для иллюстрации моей мысли.

Алго на нашем рынке едва ли потянет 10 млрд. рублей, если мы хотим иметь плюс к индексам в дохе и несколько меньший риск. А один только фонд LQDT уже набрал более 250 млрд.

Успех Вангарда на американском рынке тоже показателен. Индексы, низкие издержки и умелая реклама.

тоже правило действует и на количество сделок… т.е если в день в инструменте 2000 сделок то реально протащить без проскальзываения 50-100 сделок...

Зачем такие длинные связи и лишние цепочки не понимаю.

Как всегда строиться какая махинация — да ещё и с такими деньгами 30-50 млн, да я бы как был сказано ни за что не понес такие деньги в «игру»

На 30 млн надо построить под ключ 2 миниперкарни с прибылью до 5-7 млн в год каждая.

Это бизнес!

Это производство!

Это трудоустройство людей, да это геморойно, да это сложно, но бизнес и не должен быть лёгким, иначе все были бы бизнесменами 🤣

Разорились ленивые и не успевающие адаптироваться к рынку, кто хочет тот всегда находит выход!

Бизнес это бесконечные вызовы — и если их не решать то бизнеса не станет!

Бизнес всегда было сложно (если ты сам без аффилированных лиц)

Но на то и есть бизнес когда ты рискуешь и работаешь 24/7

Пекарня — недвижка, производство, и кушать все хотят.

Акции сегоня есть завтра может и не стать

Каждому свое не спорю, в акции закинуть можно что осталось после запуска производства, все таки несколько корзинок для 🪺 лучше будет

У меня куча примеров когда люди брали и делали и делают, да работают!

Но потом это приносит прибыль, и люди занимаются тем (пусть это сильно не нравится но это оплачивается очень хорошо)

Почему я не бизнесмен — потому что у меня работа удаленка, я ее знаю как свои 5 пальчиков, и она хорошо оплачиваемая, смысла не вижу лезть в бизнес где я ничего не понимаю.

Я буду доделать то в чем я дока

Не понимаю вас совсем 😅

По опыту: Любой не связанный арбитраж, на 1 инструменте или на нескольких, это по сути одноногий арбитраж, или просто направленная торговля со всеми вытекающими.

У Аэрофлота (очевидно)- не лучшие времена...-кормит клиентов плюшками с полным набором ЕХХХ.

IMXO по мне ближе второе.

Ну и второй вопрос остаётся — это «грязными», или после расходов текущих на инфтраструктуру и текущих зарплат разработчикам и прочим? (а то может быть оно вообще не сможет прожить дольше пары лет без непрерывного подпитывания свежим капиталом новоокученных).

Либо повезло пару раз и все на этом

Если прибыль 3 года из 4 и среднегодовой доход от +10% к инфляции и выше, то таких не мало.

Ну на депозите на изи понимать

Или Вы думаете, что депозиты всегда дают доходность сильно выше инфляции?

В чем вопрос — не судьба?

З.ы. хуllи πuzдеть не мешки ворочать! 🤣👌

А вы смотрю верите что торговля на бирже выше инфляции 🤣

В наше время верить на слово, это проста а он похуже воровства.

Я тебе задал простой вопрос — дай пруфы, а ты ветры пускать начал!

Вывод очередная балаболка вот и все, причем пустая 😄

Лично знаю HFT были самыми быстрыми (с их слов) у нас на бирже пару лет назад (после СВО)

Счет 15 млн рублей, зарабатывали в месяц 7.5 млн рублей, из которых 2.5 млн рублей в месяц тратили на косты. Потом на их место пришли ребята, которые еще быстрее.

Так же знаю арбитражеров с суммой под управлением порядка 8 ярдов на нашей бирже, так у них доходность не более 20%-25% в год в рублях.

Вы наверно не понимаете суть HFT.

Люди нашли неэффективность, это неэффективность по деньгам не масштабируема от слова Совсем. Они ее (эту неэффективность) использовали условно 6-9 месяцев, зарабатывали как я написал выше, затем пришли более быстрые ребята и данную неэффективность «скушали» (условно неэффективность ушла).

К примеру, что сам торговал до СВО (но это не HFT, просто неэффективность) — фьюч на ETF эсенпи на утренней сессии — была утром неэффективность, так как не было маркетоса, задергивали рынок вверх или вниз, затем в 9 часов приходил маркетос и схлопывал разницу, ты об маркетоса крыл свой набранный с 7 до 9 лонг (или шорт). Аналогично было на золоте (конракт в рублях)

А что Вас так сильно удивляет, есть ребята в пропах, которые руками зарабатывают аналогичные суммы. К примеру директор одного пропа в Москве (парень 30 лет) с 3 млн рублей с февраля этого года заработал 40 млн рублей.

Да, проп это огромные плечи, покупательская способность условно на 10 млн рублей — 150 млн на фонде, 100 на срочке и 100 на валютке и это одновременно, а не суммарно по секциям. Причем на срочке еще и пониженное ГО в 2 раза (грубо чтобы Вы понимали на 10 млн рублей КПУР может купить грубо 300 контрактов большого микса, в пропе можно открыть позу на 6000 контрактов, в 20 раз больше)

Если бы всё было просто смартлаб был бы забит богатенькими.

Конечно не для всех. Это единицы из миллионов. Но такие люди есть и они обычно совершенно не публичны.

Простой пример с RSX, которым торговал до упора, зачем в то время нужен был HFT? Или газ с нефтью — вот тебе целый день, а то и два стоит раздвижка в 3%, загружаешься обеими ногами и через день выгружаешься и так года два продолжалось. Сизифов труд это называется или как изгаляться так, чтобы толкать в гору камень. Найти вариант толкать с горы, видимо, не судьба.

ответ же очевиден ) чтобы многократно забирать раздвижки свыше вами обозначенных 5-8%, которых не видно на свечах M1

Когда большие раздвижки и неэффективности(как было в 2009м, 10м, 11м, в 2014-15м на валюте, в 22м, 23м на всем), HTF не нужен. Сейчас он актуален, он актуален на эффективном рынке. Как говорится, с паршивой овцы хоть hft клок

В алго нет торной дороги, и это хорошо.

спикер6

Ребята, а вы точно HFT? ;)

Ответ царя Леонида персам.

Спасибо! У себя тоже на всякий случай реализую такую фичу.

hft же так не должен выглядеть. Там должно быть все уверено зеленое )

В ЧС