Блог им. ArtemKuznecov_45f

892% годовых на дивидендной стратегии

- 10 декабря 2024, 20:57

- |

Я вчера начал подсчитывать результаты своих сделок по дивидендной таблице. Расчёт был изначально на то, что мы покупаем акцию по низкой цене во время падений рынка, а потом уже получаем повышенную дивидендную доходность и зарабатываем на росте. Но учитывая повторное падение рынка хоть мы и обогнали индекс, всё равно по результатам получаем доходность ниже ключевой ставки из-за падения рынка.

Я начал думать, как этого можно было бы избежать.

Лучшим вариантом показалась продажа после определённых процентов роста. Какой процент лучше взять? Так как я хочу зарабатывать не менее 2-х ключевых ставок, а часть времени деньги будут находиться в облигациях, я решил, что размер дохода в 3 ключевые ставки будет оптимальным.

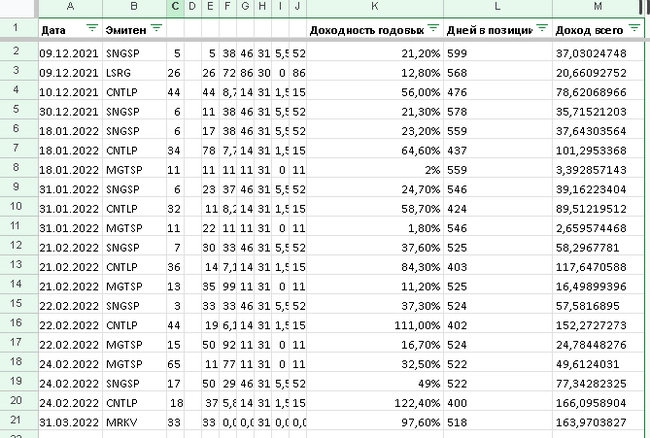

Получилась средняя доходность на сделку 892% годовых. Но по многим сделкам очень короткое время в позиции, из-за чего я бы большую часть времени находился в облигациях и имел меньше общего дохода.

При таком подходе акции купленные во время затяжных падений рынка слишком рано продаются и мы недозарабатываем. Тогда я решил попробовать продавать при пересечении скользящих. Такой вариант был уже интереснее после сильных просадок, но плохо работал при небольших коррекциях.

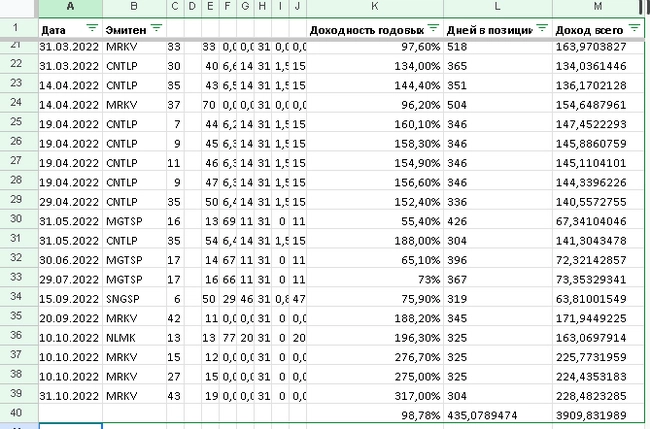

Средняя доходность на сделку уменьшилась до 99% годовых, зато увеличился срок нахождения в позиции на 50%. За счёт этого общая доходность увеличилась почти в 2 раза.

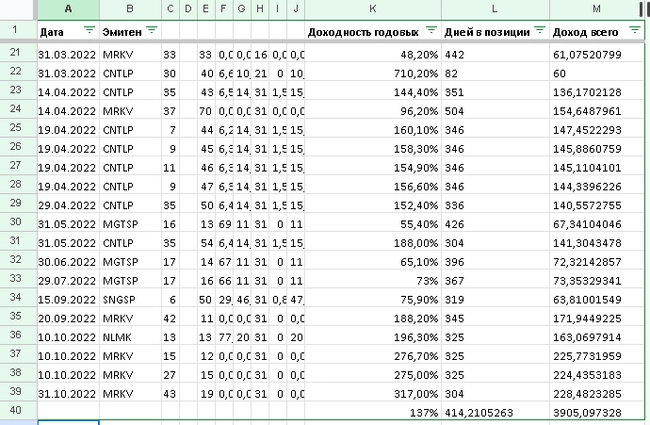

В итоге принял решение объединить оба варианта. Вывел правила продажи по каждому в зависимости от глубины покупки и получился итоговый вариант. Его и пущу в работу.

При таком варианте я получаю общую доходность почти как во втором варианте, но нахожусь в позиции меньше времени, которое мои деньги могут работать в облигациях и среднегодовая доходность увеличится.

По такой стратегии буду выходить из позиций в моей дивидендной стратегии автоследования в Финам. Там я разделяю вход в позицию на 10 частей.

На основном счёте я делю вход на примерно 45 частей, но при таком выходе это слишком много. Надо будет тоже скорее всего сократить до 10.

Телеграм: https://t.me/blog30mln

теги блога Артём Кузнецов

- binance

- bitcoin

- IPO

- IPO 2025

- mtlr

- VK

- август 2023

- автоследование

- акции

- альфа-банк

- банки

- Башкирэнерго

- брокеры

- вклады

- втб

- втб брокер

- Газпром

- депозиты

- Джетленд | JetLend

- дивиденды

- заработная плата

- инвестиции

- инфляция

- инфляция в России

- итоги

- Итоги года

- итоги месяца

- конкурс

- кофе

- краудлендинг

- криптовалюта

- лукойл

- м.видео

- майтрейд

- Мечел

- Мечел ап

- накопления

- нкхп

- Новатэк

- НПФ

- облигации

- оффтоп

- пассивный доход

- Пенсия

- портфель инвестора

- Рейтинг брокеров

- Росстат

- сбербанк

- Совкомбанк

- совкомфлот

- СПб Биржа

- сургутнефтегаз

- тинькофф инвестиции

- торговые роботы

- торговый софт

- трейдинг

- финмониторинг

- Цели