SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. investprivet

Эмоции худший помощник на рынке

- 04 сентября 2024, 10:52

- |

Эмоции худший помощник на рынке.

Нужно понимать, что зачастую инвестор на рынке чувствует абсолютно не те эмоции, которые должен испытывать.

Если разделить рынок снова на циклы и на фазы, то получим:

фаза рецессии/падения рынка — инвестор чувствует максимальное разочарование и отвращение к рынку, появляется желание играть на понижение (когда рынок у своих минимумов) — а надо, наоборот, искать активы, на которых можно заработать. проводить ребалансировку портфеля — увеличивать долю акций

фаза рецессии/падения рынка — инвестор чувствует максимальное разочарование и отвращение к рынку, появляется желание играть на понижение (когда рынок у своих минимумов) — а надо, наоборот, искать активы, на которых можно заработать. проводить ребалансировку портфеля — увеличивать долю акций

фаза восстановления — инвестор пережив падение, считает, что восстановление временное и это лишь шанс зафиксировать позиции в меньший минус или в небольшой плюс тех позиций, что куплены на коррекции — а надо, наоборот, докупать активы и просто НИЧЕГО не делать

фаза восстановления — инвестор пережив падение, считает, что восстановление временное и это лишь шанс зафиксировать позиции в меньший минус или в небольшой плюс тех позиций, что куплены на коррекции — а надо, наоборот, докупать активы и просто НИЧЕГО не делать

фаза роста и достижение пика — у инвестора начинается FOMO, он не смог заработать на росте рынка, упустил возможности и чтобы «отыграться» увеличивает долю вложений или увеличивает плечо — а надо, наоборот, проводить ребалансировку и увеличивать долю защитных активов (https://t.me/invest_privet/3129)

фаза роста и достижение пика — у инвестора начинается FOMO, он не смог заработать на росте рынка, упустил возможности и чтобы «отыграться» увеличивает долю вложений или увеличивает плечо — а надо, наоборот, проводить ребалансировку и увеличивать долю защитных активов (https://t.me/invest_privet/3129)

фаза снижения — инвестор радуется снижению акций — ведь это возможность, у него есть еще FOMO, он докупает, но рынок продолжается корректироваться, он докупает еще и еще, возможно снова в плечо — а надо, наоборот, просто НИЧЕГО не делать, ждать, когда рынок отпадает.

фаза снижения — инвестор радуется снижению акций — ведь это возможность, у него есть еще FOMO, он докупает, но рынок продолжается корректироваться, он докупает еще и еще, возможно снова в плечо — а надо, наоборот, просто НИЧЕГО не делать, ждать, когда рынок отпадает.

Да, у нас нет понимания точных сроков каждой фазы цикла. Но, например, я ориентируюсь на позитив-негатив инвесторов (в том числе через открытый интерес), эйфорию на рынке и раздувание пузырей, выход огромного количества дорогих IPO, когда рынок на пике много сообщений «ну где идеи в лонг», когда рынок почти на дне «ну где идеи в шорт, ваш рынок г...».

Вообще, мне не привыкать к эмоциям инвесторов — я с 2016 года на рынке, не так много в рамках вселенной, но достаточно, чтобы испытать падения свыше 20+% в 2017, 2020,2022 (аж 2 раза), 2024. Плюс вы знаете, я люблю историю рынка и много читаю. В большинстве случаях, частный инвестор нерационален.

Что вам с этого:

Осознание того, что наши эмоции могут быть обманчивыми, позволяет принимать более обдуманные решения. Вместо того чтобы действовать под их влиянием, мы можем обращаться к фактам, анализу для принятия решений. Понимание того, что чувства могут обманывать, помогает сохранить спокойствие в периоды рыночной нестабильности. Вместо паники и совершения спонтанные действий под влиянием страха или неуверенности, мы можем оставаться спокойными и сохранять ясность ума.

У себя замечаю точно такие же эмоции — на пике хочется брать лишний риск, на текущем падении все продать, но каждый раз эти эмоции отлавливаю, сухо смотрю на факты и провожу ребалансировку портфеля. Писала о ребалансировке портфеля недавно. (https://t.me/invest_privet/3348)

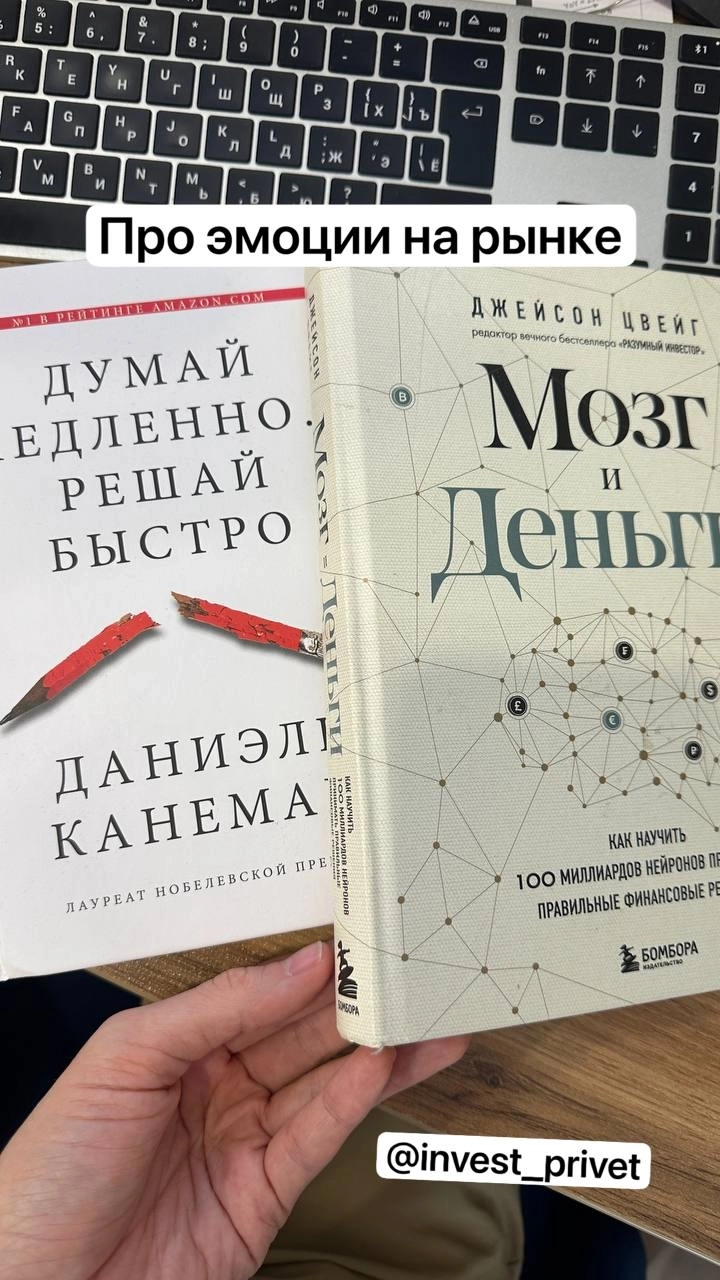

Книги для прочтения, которые помогут вам (мне точно помогли) разобраться в своих эмоциях в части отношения с деньгами именно на рынках:

Вторая книга это база, и в первой много отсылок к ней, но она (вторая) читается сложнее. Канеман получил нобелевскую премию за создание поведенческой экономической теории, где как раз описывает нерациональность инвестора.

@invest_privet

Нужно понимать, что зачастую инвестор на рынке чувствует абсолютно не те эмоции, которые должен испытывать.

Если разделить рынок снова на циклы и на фазы, то получим:

фаза рецессии/падения рынка — инвестор чувствует максимальное разочарование и отвращение к рынку, появляется желание играть на понижение (когда рынок у своих минимумов) — а надо, наоборот, искать активы, на которых можно заработать. проводить ребалансировку портфеля — увеличивать долю акций

фаза рецессии/падения рынка — инвестор чувствует максимальное разочарование и отвращение к рынку, появляется желание играть на понижение (когда рынок у своих минимумов) — а надо, наоборот, искать активы, на которых можно заработать. проводить ребалансировку портфеля — увеличивать долю акций фаза восстановления — инвестор пережив падение, считает, что восстановление временное и это лишь шанс зафиксировать позиции в меньший минус или в небольшой плюс тех позиций, что куплены на коррекции — а надо, наоборот, докупать активы и просто НИЧЕГО не делать

фаза восстановления — инвестор пережив падение, считает, что восстановление временное и это лишь шанс зафиксировать позиции в меньший минус или в небольшой плюс тех позиций, что куплены на коррекции — а надо, наоборот, докупать активы и просто НИЧЕГО не делать фаза роста и достижение пика — у инвестора начинается FOMO, он не смог заработать на росте рынка, упустил возможности и чтобы «отыграться» увеличивает долю вложений или увеличивает плечо — а надо, наоборот, проводить ребалансировку и увеличивать долю защитных активов (https://t.me/invest_privet/3129)

фаза роста и достижение пика — у инвестора начинается FOMO, он не смог заработать на росте рынка, упустил возможности и чтобы «отыграться» увеличивает долю вложений или увеличивает плечо — а надо, наоборот, проводить ребалансировку и увеличивать долю защитных активов (https://t.me/invest_privet/3129) фаза снижения — инвестор радуется снижению акций — ведь это возможность, у него есть еще FOMO, он докупает, но рынок продолжается корректироваться, он докупает еще и еще, возможно снова в плечо — а надо, наоборот, просто НИЧЕГО не делать, ждать, когда рынок отпадает.

фаза снижения — инвестор радуется снижению акций — ведь это возможность, у него есть еще FOMO, он докупает, но рынок продолжается корректироваться, он докупает еще и еще, возможно снова в плечо — а надо, наоборот, просто НИЧЕГО не делать, ждать, когда рынок отпадает.Да, у нас нет понимания точных сроков каждой фазы цикла. Но, например, я ориентируюсь на позитив-негатив инвесторов (в том числе через открытый интерес), эйфорию на рынке и раздувание пузырей, выход огромного количества дорогих IPO, когда рынок на пике много сообщений «ну где идеи в лонг», когда рынок почти на дне «ну где идеи в шорт, ваш рынок г...».

Вообще, мне не привыкать к эмоциям инвесторов — я с 2016 года на рынке, не так много в рамках вселенной, но достаточно, чтобы испытать падения свыше 20+% в 2017, 2020,2022 (аж 2 раза), 2024. Плюс вы знаете, я люблю историю рынка и много читаю. В большинстве случаях, частный инвестор нерационален.

Что вам с этого:

Осознание того, что наши эмоции могут быть обманчивыми, позволяет принимать более обдуманные решения. Вместо того чтобы действовать под их влиянием, мы можем обращаться к фактам, анализу для принятия решений. Понимание того, что чувства могут обманывать, помогает сохранить спокойствие в периоды рыночной нестабильности. Вместо паники и совершения спонтанные действий под влиянием страха или неуверенности, мы можем оставаться спокойными и сохранять ясность ума.

У себя замечаю точно такие же эмоции — на пике хочется брать лишний риск, на текущем падении все продать, но каждый раз эти эмоции отлавливаю, сухо смотрю на факты и провожу ребалансировку портфеля. Писала о ребалансировке портфеля недавно. (https://t.me/invest_privet/3348)

Книги для прочтения, которые помогут вам (мне точно помогли) разобраться в своих эмоциях в части отношения с деньгами именно на рынках:

- «Мозг и деньги» Джейсон Цвейг

- «Думай медленно решай быстро» Даниэль Канеман

Вторая книга это база, и в первой много отсылок к ней, но она (вторая) читается сложнее. Канеман получил нобелевскую премию за создание поведенческой экономической теории, где как раз описывает нерациональность инвестора.

@invest_privet

3.8К |

4 комментария

+2

Что если тебе налилось(условно) 1800 пунктов прибыли, а потом цена откатила и осталось лишь 300 пунктов, а потом цена начала опять идти в твою сторону и налилось бы 3400 пунктов. Но как же, чёрт побери, вытерпеть эти безумные потери? Когда у тебя было 1800 пунктов, а потом остаётся лишь 300 и чтобы взять 3400 пунктов, ты должен потерять 1500 в моменте.

- 04 сентября 2024, 11:03

+2

prescott, аналогичное хотел сказать. Бесполезные умные слова. Акции многие брали на рынке в 3100-3200-3300 пунктов. Сейчас 2500 пунктов. Стратегия покупать ради дивидендов вообще не сработала — потери выше вознаграждений. Не важно, есть у вас кредитное плечо или нет. Уровень просадки по некоторым бумагам составил бы до 50%, если вовремя не продавать «надежные» бумаги. Какая к чёрту ребалансировка, если у вас постоянно падают почти все бумаги из индекса, 1 и 2 эшелона? Заменил одну хромающую утку на другую. Можно на замену покупать 3 эшелон в момент роста под дивы, но без дивов он превращается в такое же болото. Сказки про восстановление (после дождика будет солнце) и зависимость от циклов работают в здоровой рыночной экономике, не находящейся в условиях войны и санкций. Если будет восстановительный рост, то он затянется до года. Отсюда инвесторы торгуют здесь и сейчас, учитывая обстановку последних месяцев в России и мире, отчётность эмитентов и настроения.

- 04 сентября 2024, 12:17

в любом деле где нужен ясный холодный разум эмоции супер яд.

- 04 сентября 2024, 11:24

ахахахахах, типо есть помощники лучше)

- 04 сентября 2024, 11:37

Читайте на SMART-LAB:

Интер РАО отчиталась о росте выручки при снижении прибыли

Выручка Интер РАО за 2025 год по РСБУ увеличилась на 10,1% г/г, до 58,29 млрд руб. Основной вклад в этот результат внесли продажи электроэнергии,...

19:15

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 117,51 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,3% до 2,1% от...

19:06

теги блога Евгения Идиатуллина

- Fix Price

- headhunter

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- softline

- SPO

- X5

- X5 Retail Group

- акции

- Акции РФ

- альфа банк

- альфа брокер

- альфа-директ

- Астра Групп

- аэрофлот

- банк санкт-петербург

- брокеры

- все инструменты

- ВТБ

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- группа Астра

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- Европлан

- Европлан облигации

- Евротранс

- заблокированные активы

- займер

- золото

- идеи

- идеи в акциях

- иис

- ИИС 3

- ИИС-3

- инвестиции

- инвестиционная идея

- Индекс МБ

- Индекс МосБиржи

- ипотека

- КЛВЗ Кристалл

- книга

- конференция смартлаба

- Лукойл

- льготы

- материальная выгода

- мать и дитя

- ммк

- мобильный пост

- мтс

- МТС банк

- МТС-Банк

- налог

- налоги

- налоговая реформа

- налогообложение на рынке ценных бумаг

- НДФЛ

- нлмк

- Новатэк

- облигации

- обмен заблокированными активами

- отчеты МСФО

- повышение НДФЛ

- Портфель инвестора

- прогноз

- прогноз по акциям

- прогрессивная шкала налогообложения

- Промомед

- реальный счёт

- редомициляция

- рецензия на книгу

- роснефть

- сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- система

- Смартлаб

- смартлаб конкурс

- совкомбанк

- Совкомфлот

- Софтлайн

- Т-банк

- тинькофф банк

- ТМК

- трейдинг

- Фосагро

- фундаментальный анализ

- фьючерс mix

- Х5 Retail Group

- Хэндерсон

- Элемент

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото