Блог им. MFek

КИФА MOEX:QIFA собирается на IPO

- 02 августа 2024, 12:45

- |

Видеоролик c YouTube: Новые идеи на Российском рынке || IPO КИФА

О компании

ПАО «КИФА» основано в 2013 году в Москве, с помощью одноименной цифровой платформы QIFA предоставляет возможность вести оптовую трансграничную торговлю на территории РФ и КНР. QIFA создает новую цифровую российско-китайскую экосистему с комплексным подходом к организации процесса закупок.

КИФА — B2B-платформа цифровой торговли для осуществления сделок между поставщиками и покупателями из России и Китая. Интерфейс и функционал платформы доступны на языке пользователя, а расчеты осуществляются и отображаются в соответствующих национальных валютах: для пользователей из КНР – в юанях, для пользователей из РФ – в рублях.

Продажи импортированных из Китая товаров ведутся на всей территории России и в Республике Беларусь. В 2024 году запущен экспорт российских товаров в Китай — товарооборот на платформе стал двусторонним.

Платформа обеспечивает полное сопровождение трансграничных сделок от поиска поставщика, выкупа товара, логистики, таможенного оформления, сертификации и маркировки до комплекса послепродажного обслуживания.

По итогам 2023 года на платформе представлены товары в более чем 10 категориях из Китая: обувь, одежда, строительные материалы, детские товары, кожгалантерея, упаковочные материалы, оборудование, техника и запчасти, электроника и бытовая техника, текстиль, прочее. КИФА постоянно развивает ассортиментный перечень товаров, применяя стратегию горизонтальной диверсификации.

Параметры IPO

1. Цена предложения: 92 — 110 рублей, что соответствует капитализации после размещения 6,3-7,2 млрд руб. Размещение с дисконтом к справедливой стоимости компании.

2. Объем предложения: до 18,5 млн акций.

3. Параметры предложения: допэмиссия, 100% cash-in.

4. Сроки: сбор заявок с 25.07.2024 по 15:00 07.08.2024. Начало торгов 08.08.2024.

5. Локап период для компании и контролирующего акционера: 180 дней с даты начала размещения акций.

6. Предложение доступно для квалифицированных и неквалифицированных инвесторов — физических лиц, а также для институциональных инвесторов.

Акционерный капитал

На IPO будет предложено до 18,5 млн акций к 50 млн текущих. Если разместят все, то структура акционеров будет выглядеть так. Предложение существенное, это один из самых больших объемов размещений на рынке за последнее время.

Средства от размещения будут направлены на финансирование инвестиционной программы для ускорения развития бизнеса КИФА: создание хабов цифровой торговли, расширение функционала и автоматизация процессов на цифровой платформе, усиление команды, а также неорганический рост бизнеса.

Финансовые показатели

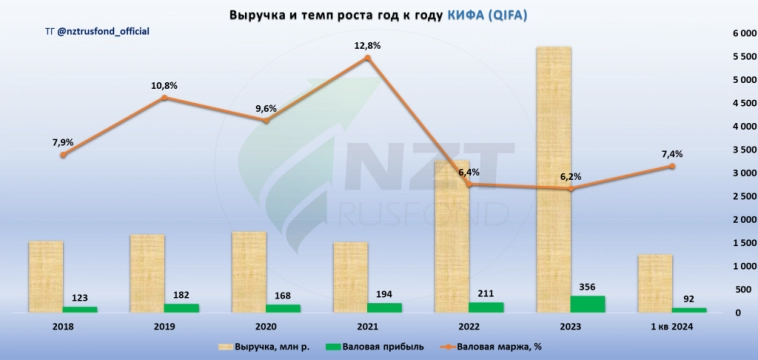

Рентабельность очень низкая, рекорд был в 2021 году с 3,3%, далее показатель пошел на спад.

В 1 квартале 2024 года выручка выросла на 54% до 1,3 млрд руб, как и GMV вырос на 54% до 1,5 млрд руб, валовая прибыль показала рост на 61% год к году. Компания получила чистую прибыль 4 млн рублей против 4 млн убытка годом ранее.

Компания позиционирует себя как быстрорастущий бизнес. Рост тут начался с 2022 года, с началом СВО российский рынок начал активно переориентироваться на Китай, в связи с чем компания стала бенефициаром этих процессов. И пока следует полагать, что такая динамика сохранится.

Видим после мощного всплеска роста в 2022 году постепенное замедление. Это связано с уходом эффекта низкой базы. Если смотреть абсолютные значения, то увидим, что выручка в 2022 году выросла на 1,76 млрд руб., в 2023 году рост составил уже 2,44 млрд руб., а если экстраполировать темпы роста 1 квартала на весь 2024 год, то рост составит 3,09 млрд руб.

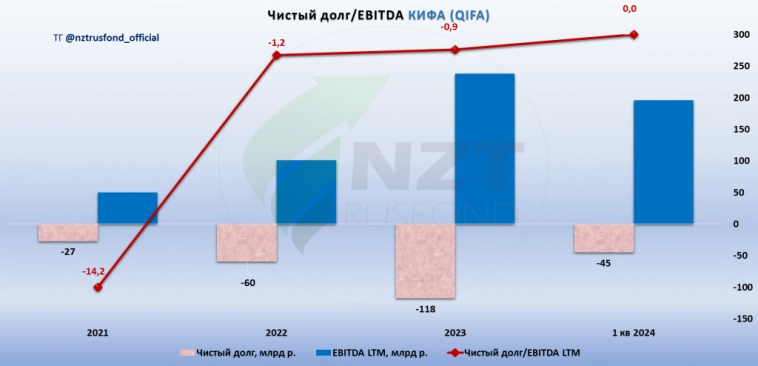

EBITDA у компании пока нестабильная, как и чистая прибыль. Компания поясняет, почему EBITDA не сопоставима с ростом выручки: для ускорения темпов роста компания сделала уклон на поставки в рамках сервиса Private-Trade, где маржинальность изначально ниже (2,5-5%), чем в сервисе Оpen-Trade (8-13%). Комиссия в сервисах разная, а поставки по Private-Trade растут в разы быстрее и доля в общей выручке выше.

Чистый долг у компании отрицательный, в 2023 году выпустили облигации на сумму 200 млн рублей с купоном 14,5% и сроком погашения 22.06.2026 года. Кредитный рейтинг компании изначально был BB, дважды повышался и последний раз был повышен в мае этого года до BBB, прогноз «стабильный».

Оборотный капитал

Компания растет и развивается, конечно же, и оборотный капитал растет. Растет и оборачиваемость капитала — повышается КПД продаж.

CAPEX у компании околонулевой, им можно пренебречь, а вот операционный денежный поток растет год к году, тут сильный эффект оказывает оборотный капитал. 2023 год оказался рекордным по всем параметрам, OCF до изменения в оборотном капитале 84 млн рублей, FCF 78 млн рублей.

Компания пока не отчитывалась за 2 кв 2024 года, но отмечает, что июнь стал месяцем рекордов, месячный оборот платформы КИФА впервые превысил 1 млрд рублей, показав рост более чем в два раза к среднемесячным показателям в начале года. (для сравнения оборот за первые 3 месяца 2024 года 1,5 млрд руб).

Оборот по сервису торговли Private-Trade составил более 950 млн рублей за июнь 2024 года, увеличившись более чем в два раза к аналогичному периоду прошлого года.

Также рекордный рост оборота продемонстрировала сравнительно новая услуга платформы – КИФА помогает китайским производителям выходить на В2С-маркетплейсы в РФ, предоставляя полное сопровождение сопутствующих процессов. В июне 2024 года оборот по данной услуге вырос в 7 раз по сравнению с июнем 2023 года.

Посмотрим внутрь структуры продаж и себестоимости.

Основа — реализация обуви, занимает 60% выручки компании, далее одежда, 20%. Себестоимость — соответственно цена этих товаров. Причем видим, что валовая маржа разных групп товаров разная. Например, от обуви компания зарабатывает 4,5% валовой маржи, одежда дает 4,2%, сантехника в 2023 году и вовсе реализовывалась в убыток, а прочие товары были наиболее выгодными и принесли 24% валовой маржи. И что радует больше всего, это один из наиболее растущих сегментов бизнеса.

Для ускорения темпов роста компания была вынуждена пожертвовать маржинальностью, а это заметно просаживает чистую прибыль в моменте, ведь это «узкое горлышко» финансовых показателей. Работа велась в части приоритетного развития сегмента Privat с изначально низкой маржой.

Итого:

Дивиденды компания пока не платит, но планирует выплачивать до 50% чистой прибыли дважды в год с 2026 года после погашения облигационного займа.Компания сейчас занята быстрым ростом бизнеса, в этой гонке не до прибыли, поэтому мультипликаторы выглядят заоблачно. Но если мы увидим сохранение таких темпов роста до 2026 года (в абсолютных цифрах с замедлением роста в %), а после завершения фазы активного роста валовая маржа вырастет назад к 12-13%, то компания сможет показать чистую прибыль в районе 0,9-1 млрд руб уже к 2026-2027 годам.

При цене размещения 6.3-7.2 млрд руб получаем форвардный P/E около 7. Надо учитывать, что до этого придется ждать еще 2,5-3 года.

Однако, если привлеченный на IPO капитал будет грамотно использован, валовую маржу удастся поднять еще выше (например, компания еще активнее пойдет в сегмент прочих товаров, которые дают 20%+ маржи) + может «выстрелить» экспорт российских товаров в Китай, то результаты могут быть еще лучше. Но тут надо лишь верить в менеджмент компании и его профессионализм.

теги блога NZT Rusfond

- aflt

- AQUA

- astr

- ETLN

- fix price

- FixPrice

- glorax

- GMKN

- ID Collect

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- LSRG

- MOEX

- mvid

- pre-IPO

- selectel

- SMLT

- VK

- VK Tech

- Whoosh

- X5

- АйДи Коллект

- акции

- АПРИ

- астра

- АФК Система

- аэрофлот

- базис

- банки

- бонды

- ВК

- втб

- ВУШ

- Газпром

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- ИЭК ХОЛДИНГ

- Казаньоргсинтез

- каршеринг

- Кибербезопасность

- конференция

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- рынок

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- Совкомбанк

- Солар

- Софтлайн

- ставка

- статистика

- стройка

- фикс прайс

- фьючерс mix

- ЦБ РФ

- Цифровые привычки

- Элемент

- эталон