Блог им. Lazy_U

🔴«Все инструменты»: DIY или сделай оценку сам. 🔴

- 27 июля 2024, 18:08

- |

Я не хотел касаться «Все инструменты» (далее — «ВИ»), но случайно влип. В рамках подготовки к эфиру на РБК пришлось разобраться, что за фрукт, и вот моё мнение об эмитенте. Если коротко: дорого, мась.

💸 Бизнес.

Сам бизнес — тупо нон-продукт ритейл. Если кто-то ссыт вам в уши, что это IT — обоссыте его в ответ. Компания тратит на IT 1.8% от выручки 2023 г. Это столько же, как и маркетинг. Если мы будем называть всё, что имеет сайт IT — у ВТБ вполне хороший сайт, го переоценивать. ВИ просто покупает у импортёров/дистрибьюторов и распространяет. При этом специфика их бизнеса в 1P. Это означает, что они, в отличие от Ozon, должны иметь большой склад СВОИХ запасов. Т.е. оборотные активы у бизнеса будут высоки всегда. А ещё они хотят, чтоб у них всегда в наличии были 67% всех SKU.

Братья, это более миллиона товарных единиц, и всего этого нужно не 1 и не 2 штуки. Т.е. потребность в складских запасах нереальная. И пущай они уверяют, что застрахованы все запасы, но всё это увеличивает цену для конечного потребителя. Зато удобно, зато сервис. А так норм бизнес, диверсификация и специализация. Ну ок.

Отдельно упомяну, что это чистый импортёр. Т.е. их постоянная девальвация сильно нагибает. Да, они перекладывают её на потребителя, но им либо нужно иметь существенный запас маржи, либо прогнозируемость курса. В случаях резкого обесценения курса компанию может порвать по закупкам. И даже склад не спасёт.

📈 Планы.📈

Удариться хотят в B2B, возглавить тренд на диджитализацию рынка, нарастить сеть в 4 раза и разожрать полку. B2B действительно выглядит жирной идеей, если учитывать, что там эффект масштаба позволит выгоднее двигать поставщиков и сделать выручку более прогнозируемой. Ребята указывают, что это направление и маржинальнее, ну фиг его знает. Это точно потребует роста коммерческих затрат на рекламу, агентов и сервис. B2B клиент жирнее, но и вылизать очко ему надо больше. Рост сети — это вопрос. Утверждают, что «ЭТО СТРАТЕГИЯ ПРИБЫЛЬНОГО РОСТА, УЛЮ-ЛЮ-ЛЮ-ЛЮ-ЛЮ», но хотят быть везде, во всех городах. Каждый следующий ПВЗ будет снижать эффективность бизнеса, но необходим для роста масштабов. Потребуется серьёзная инвестиция и партнёрства в качественное открытие сети ПВЗ. При этом Озон и маркетплейсы делают это руками франшизы через свои интеллектуальные системы, а ВИ — своими руками. Ой, это что, ещё одна причина роста оборотки и капекса? Ой...

Наращивание полки до 4 млн SKU — это нагло. Мало того, что это ОПЯТЬ наращивает оборотку быстрее выручки, но они хотят плотно соприкоснуться с маркетплейсами на территории бытовой химии и товаров для дома. Кажется, что это рискованная затея с сомнительным потенциалом. А вот с диджитализацией есть вопросы. Все прогнозы диджитализации рынка и его роста вообще основаны на данных одного единственного агентства, которое сделало отраслевой обзор за деньги. Денюжка была уплОчена эмитентом, и, как понимаем мы, там не могут быть плохие прогнозы. Иначе никак, лапуль, только разумное, доброе, вечное. И в прогнозах роста они закладывают, что ЦА этого рынка — это ~68 млн человек. Это 90% экономически активного населения РФ. 90% КАААААААААААААААРЛ!!!!! Видимо, авторы этой аналитики в зеркале не отражаются, бесстыдники. 😁

🧮 Оценка. Ни стыда, ни совести 🧮

Как можно выходить по 28 P/E и 11 EV/EBITDA и считать, что это ещё скидка? Это как стоматолог, который работает без анестезии, но со словами «будет не больно». Или проктолог. Иронию добавляют отсылки на СКБ с посылом «ХОТИМ ДАТЬ ЗАРАБОТАТЬ ФСЕЕЕЕЕЕЕЕЕМ». Только когда обсуждали СКБ в инфополе, все ходили и (беспочвенно) вопили от радости. При обсуждении ВИ я не слышу всхлипов радости. Вот и ползут слухи о слабой подпиське на размещении. А ещё есть слухи, что в последний день и вовсе отменили многие заяви. Хохма.

Оценки прямо говоря Ойтишные. Темпы роста тоже неплохие, но. Но. НООООООООООО. Ойти у нас не покупает отраслевой обзор с сомнительными вводными. Ойти у нас имеет выше маржинальность, Ойти не имеет проблем с денежным потоком или легко может решить эти вопросы, Ойти не требует постоянного капекса, Ойти не имеет проблем с обороткой, дебиторкой и кредиторкой… Так ВИ Ойти ли? Ой… Ли..

🧸 Ладно-ладно, не Ойти. Так с чем сравнивать? Мне нравится аналогия Детского мира 2014-2017 гг. Тоже непродуктовый ритейл, тоже рост ~30%. Смотрим рентабельность по Ебитде за этот период… А… Ой… ~10%, на треть больше ВИ. FCF был либо в небольшом минусе, либо в существенном плюсе и платили дивиденды в размере всей прибыли. Крепкие парни. И дивидендная доходность ~7%. Растущий крепкий бизнес с уверенными дивидендами, но имеет существенные ограничения по ёмкости рынка. И стоила эта девочка ~14 P/E, 0.7 P/S и 8 EV/EBITDA.

🛠 Смотрим на ВИ: Рост +- такой же, FCF в жопе, рентабельность ниже, тупые дивиденды с прогнозной ДД 2-3% и оценка в 2 раза выше. ЗАТО У НАС СВОЙ САЙТ. Я не шучу, я видел аналитическую заметку, что конкурентное преимущество компании это САЙТ СОБСТВЕННОЙ РАЗРАБОТКИ. САААААААААААААААААААЙТ в 2024!!!!!!! Ну это тянет сразу на голубую фишку Мосбиржи. Гхм, возвращаемся к оценке. Т.е. если сравнивать оценку с Детским миром, то мы видим существенную переоценку компании. Это всё на фоне куда более высокой ставки.

🌐 Ладно, парни ещё ссылаются на мир. Давайте туда тоже взглянем. Они увещевают, что там компании оценены также, 20 P/E и 13 EV/EBITDA. Допустим так, но у нас стандартный дисконт к мировым аналогам ~45%. Окей-окей, компания у нас растёт сильно лучше иностранцев. Пусть дисконт будет 25%. Итого выходит 15 П/Е и 10 ЕВ/ЕБИТДА.

Well, если свести оценки мы получаем:

— ДМ: ~14 P/E, 0.7 P/S и 8 EV/EBITDA

— Аналоги мира (с дисконтом): 15 P/E, 10 EV/EBITDA

— ВИ: 28 P/E и 11 EV/EBITDA

Вам не кажется, что что-то из этого ряда выпадает? Ну так, саааааааааааамую малость.

💦 Смазка к вердикту 💦

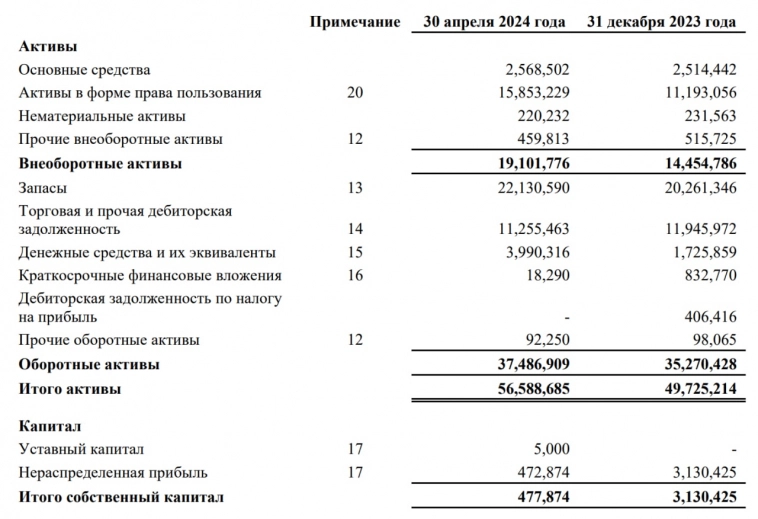

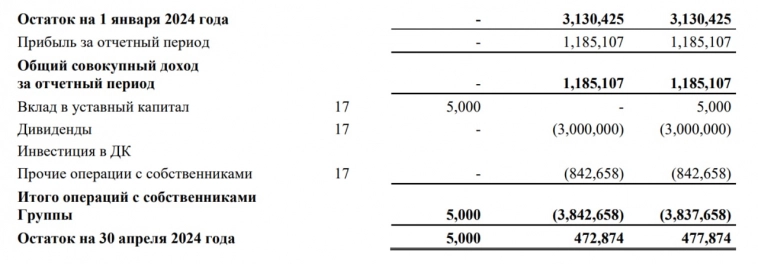

Помните я говорил про дивиденды? Так вот. У компании на 01.05.2024 капитал 478 млн. А 31.12.2023 был капитал 3`130 млн. Ой, а куда это делся? А как? А кудаа? А? Аааа, это наши мальчики заплатили себе дивидендики в размере 3 млрд. Итого с cash-out IPO вытянули 15 млрд рублёф из компании. А чего это мы из такого офигенного бизнеса уносим тапки то? И всё в обход инвестора. А зачем? На вопрос менеджменту «зачем корову обескровили» говорят «ну нам и так хватит». Ага, хватит, чтоб лопнуть или проиграть конкуренцию

А ещё им рот рвёт флоатер на 4 млрд, который с 20-ым купоном убивает прибыль. Странно, зачем им флоатер на 4 млрд, если они дивидендами вывели прямо перед IPO 3 млрд? Хм… Странно, совпадение видимо.

Итого.

Бизнес компании хороший, с высоким потенциалом. Если поделить прогнозы продажных аналитиков по рынку надвое, то выглядит всё равно неплохо. Только вот команда и оценка не вызывают доверия. Мув с дивидендами на 3 млрд (напоминаю, что это 80% прибыли 2024 г.) и дивидендная политика — вне моего понимания. Если бы не менеджмент с собственниками, которые по какой-то причине максимально бегут из компании, я бы сказал, что вопрос у меня только к оценке. Но гниёт рыба с головы.

🙃 Что касается Оценки. Учитывая все обстоятельства я не хочу покупать эту компанию дороже 15-20 P/E. Это соответствует ~ 112-150 рублей за акцию. И размещение по нижней границе намекает, что я такой не один.

❌ Вердикт — вне позиции

теги блога Алексей Таболин | Zainvest

- Fesco

- FESH

- IPO

- X5

- Автоваз

- автомобили

- акции

- Акции РФ

- алюмимний

- анализ акции

- артген биотех

- Астра

- АФК Система

- банк

- банки

- будущее

- бюджет

- виэ

- ВТБ

- газ

- Газпром

- ГМК

- ГМК НорНик

- ГМК НорНикель

- государство

- ГПб

- ДВМП

- денежный поток

- день инвестора

- дивиденды

- доход

- Европлан

- золото

- идеи

- инвестиции

- инсайд

- инфляция

- инфляция в России

- ИСКЧ

- Ключевая ставка ЦБ РФ

- лизинг

- макро

- макростатистика

- макроэкономика

- Медицина

- Медси

- металлурги

- МТС

- Новатэк

- Норильский Никель

- Норникель

- норникель гмк

- Облигации

- отчеты МСФО

- переоценка

- перспективные акции

- полюс

- портфель

- портфель акций

- портфель инвестора

- Потанин

- прибыль

- прогноз

- прогноз 2023

- прогноз по акциям

- Ребалансировка

- риск

- роснефть

- Русагро

- русал

- рынок

- санкции

- сбер

- сбер банк

- сбербанк

- Северсталь

- система

- СМЗ

- Соликамский магниевый завод

- спекуляции

- ставка

- суд

- ТА

- Толпа

- уголь

- ФА

- фондовый рынок

- Х5

- Х5 Retail Group

- ЦБ

- ЦБ РФ

- шорт

- экономика

- экономика и бизнес

- Экономика и мир

- экономика России

- экономика США

- ЮГК

- ЮГК Южуралзолото

- Яндекс

Берите как -нибудь…

Все инстр п/е 28

Смешные люди на рынке

Со ставкой 18% спуск будет не таким затяжным, как у Fix price