Блог им. Investovization

Роснефть (ROSN). Отчет за 1Q 2024г. Дивиденды. Перспективы.

- 08 июня 2024, 10:26

- |

Приветствую на канале, посвященном инвестициям! 30.05.24 вышел отчёт за первый квартал 2024 г. компании Роснефти (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основными видами деятельности Компании являются поиск, разведка и добыча углеводородов, переработка добытого сырья, а также сбыт нефти, газа и продуктов их переработки на территории России и за ее пределами.

Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 14%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около 3000 АЗС. Это крупнейший налогоплательщик страны.

«Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

Кстати, Роснефть — это первая компания в отечественной нефтегазовой отрасли, поставившая перед собой стратегическую цель по углеродной нейтральности к 2050 году.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре 2022 года правительство Германии установило внешнее управление над активами Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии. Из последних новостей: в начале 2024 года Минэкономики Германии уведомило «Роснефть» о намерении национализировать эти активы.

Текущая цена акций.

Акции Роснефти вернулись к уровням, которые были до начала специальной военной операции. И с октября 2023 года котировки находятся в боковике.

Операционные результаты.

Добыча углеводородов в первом квартале составила 66,6 млн тонн в нефтяном эквиваленте:

- Добыча жидких углеводородов 47млн тонн (-7% г/г). Cнижение последние 4 квартала. В основном из-за ограничений в рамках ОПЕК+. К слову, недавно стало известно, что сокращение добычи продлено и на 2025 год.

- Объемы переработки 19,9 млн тонн (-12% г/г). Также снизились, в частности, из-за необходимости ремонтов нефтеперерабатывающих заводов после атак дронов.

- Добыча газа 23,7 млрд м3 (+7% г/г), но это на 5% хуже кв/кв. Более трети добычи газа обеспечивают новые проекты Роспан и Харампур.

Цены на нефть и газ.

Цены на нефть марки BRENT с апреля 2024 года снизились примерно на 10%. И сейчас находятся на средних относительно прошлого года уровнях.

Российская нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 15%. Цены на Urals в рублях благодаря девальвации примерно в полтора раза выше, чем год назад. Вообще средняя цена с начала года 6300 рублей за баррель.

Российская нефть ВСТО (по-другому ESPO), стоит дороже URALS. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Как мы видели, Роснефть наращивает добычу газа. Весь объем реализуется в России, где внутренние цены устанавливаются правительством. Но при этом они регулярно индексируются. В июле2024 года цены на газ вырастут примерно на 11%. А в 2025 году их повысят на 8,2%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Роснефть опубликовала очень усеченные данные по МСФО за 1Q 2024:

- Выручка 2,6 трлн (+42% г/г);

- Затраты и расходы 1,9 трлн (+36% г/г);

- Операционная прибыль 0,6 трлн (+32% г/г);

- ЧП 0,4 трлн (+24% г/г).

Результаты получились значительно лучше г/г в основном это результат девальвации рубля. Также видно, что результаты лучше и квартал к кварталу, в частности ЧП выросла в 2 раза.Но это в основном из-за слабого 4Q 2023, когда у компании выросли операционные расходы, в частности, НДПИ был на высоких отметках.

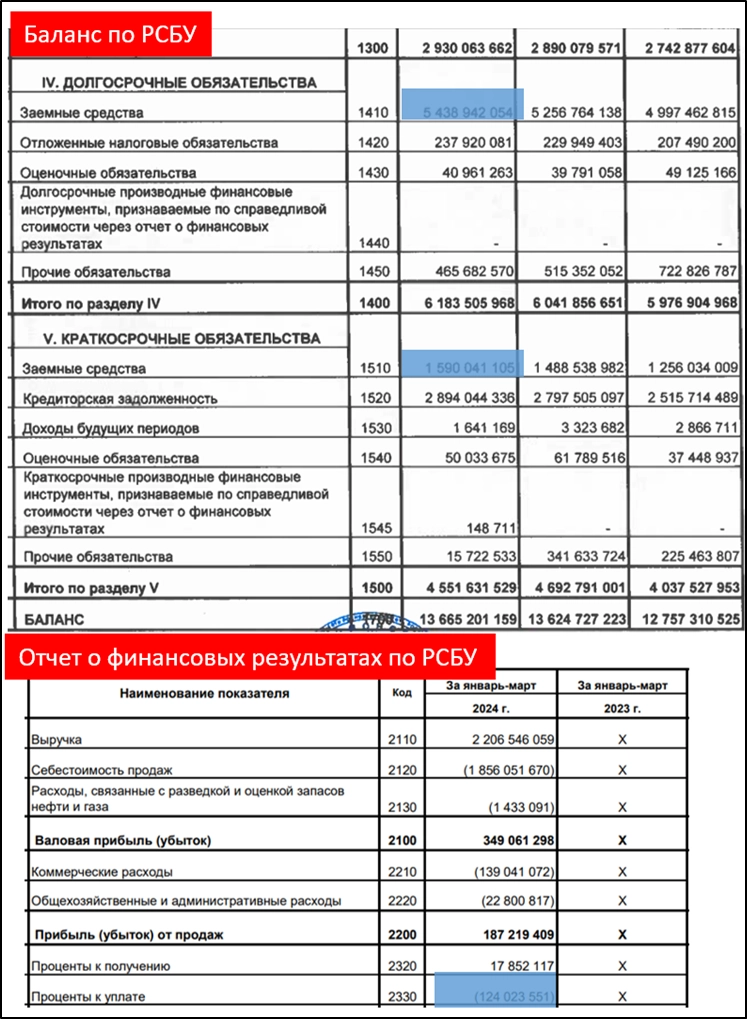

Баланс.

Баланс также усеченный. Из него известно, что чистые активы 8,9 трлн (+6% за квартал). Т.е. на такую сумму активы превышают обязательства.

Чистый долг 3,2 трлн (+18% за квартал). ND/EBITDA = 1. Долговая нагрузка умеренная. Также из пресс релиза известно, что из-за высокой ключевой ставки, у компании максимальная стоимость обслуживания долга в 21 веке.

В текущем отчёте по МСФО нет деталей, но из отчета по РСБУ видно, что на материнской компании кредитов и займов на 7 трлн. И только процентами за квартал выплачено 124 млрд.

Денежные потоки.

- Чистый поток денежных средств от операционной деятельности 444 млрд. Именно столько денег поступило в компанию за квартал. Это самое низкое значение за последнее время.

- Капитальные затраты 268 млрд (-2% г/г), — самые низкие за последние пару лет.

- Долговая нагрузка выросла на 121 млрд за квартал.

Свободный денежный поток 316 млрд (+46% г/г). В целом выше среднего.

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от ЧП по МСФО.

В конце мая Совет директоров рекомендовал финальные дивиденды за 2023 год в размере 29,01₽ на акцию. Рекомендацию должны утвердить акционеры 28 июня. Дата отсечки 9 июля.

Таким образом, суммарные дивиденды за год 59,78₽. Что составляет около 10,5% доходности к текущей цене акции. Всего на дивиденды будет выплачено более 633 млрд.

Перспективы.

У компании есть стратегия до 2030 года, цель которой достичь добычи углеводородов 330 млн тонн в нефтяном эквиваленте. Т.е. рост на 20% к текущим показателям.

Этот рост должен быть достигнут за счет развития газовых месторождений и проекта «Восток Ойл» в Красноярском крае. Ресурсная база 6,5 млрд тонн премиальной малосернистой нефти. Начало продаж по этому проекту было запланировано на 2024 год. А в 2030 году ожидался грузопоток по североморскому пути до 100 млн тонн. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти.

В конце 2023 года Путин подписал законы, которые позволяют Роснефти начать экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Риски.

Текущие риски:

- Возможное падение цен на нефть.

- Высокая ключевая ставка. Из-за этого растёт обслуживание немаленького долга.

- Рост налогов.

- Усиление санкций.

- Постепенный мировой переход на возобновляемую энергетику.

- Укрепление рубля.

- Аварии и теракты.

Мультипликаторы.

По мультипликаторам компания оценена недорого:

- Текущая цена акции = 564 ₽; Капитализация = 6 трлн ₽;

- EV/EBITDA = 2,9;

- P/E = 4,5; P/S = 0,6; P/B = 0,7;

- Рентаб. EBITDA 32%; ROE = 15%; ROA = 7%

В сравнении с другими нефтегазовыми компаниями, Роснефть оценена чуть выше среднего.

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Операционные результаты в первом квартале немного снизились. Но цены на нефть в рублях остаются на довольно высоких отметках. Финансовые результаты лучше, как год к году, так и квартал к кварталу.

Чистый долг более трёх триллионов. И хотя он покрывается одной EBITDA, процентные платежи немаленькие. А в случае, например, падения цен на нефть, это может превратится уже в большую проблему.

Роснефть стабильно платит дивиденды. Итоговая доходность за 2023 год около 10,5%.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

По мультипликаторам компания оценивается недорого. Справедливая цена акций на текущий момент 600 рублей.

Мои сделки.

Последняя моя сделка по Роснефти принесла 120% прибыли, не считая полученных дивидендов. На данный момент акций Роснефти нет в моем портфеле. Но в случае коррекции, возможно, снова начну формировать позицию. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс

перспективы, хоспаде