Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #131 (27.05.2024)

- 27 мая 2024, 16:56

- |

Разное

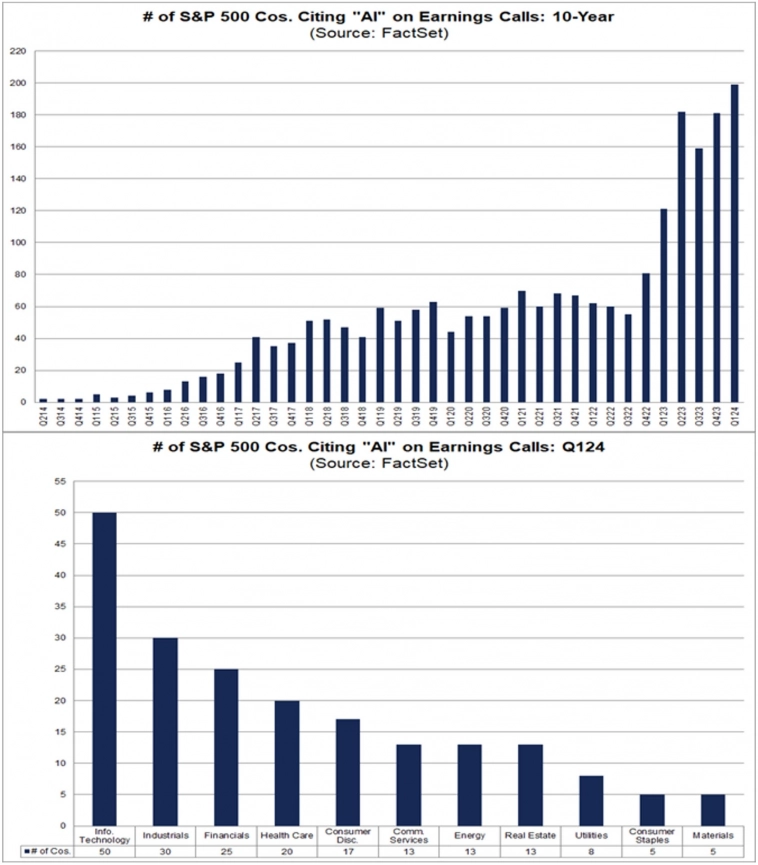

199 компаний из списка S&P 500 упоминали термин «искусственный интеллект» в отчётах о доходах в первом квартале, во главе с сектором технологий. Причём в секторе TMT количество упоминаний «искусственного интеллекта» положительно коррелировало с изменением долей фондов, владеющих каждой акцией:

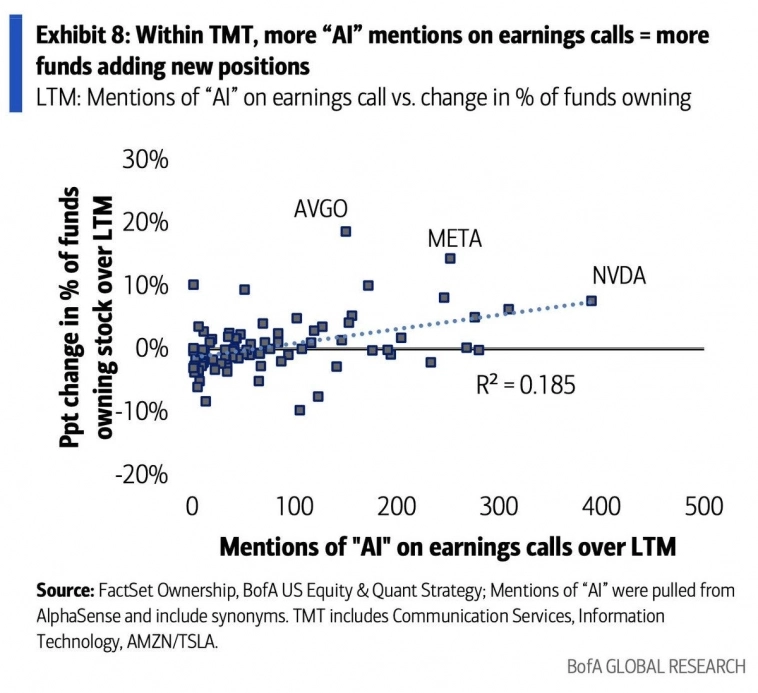

В связи с запуском различных криптовалютных ETF, а также в связи с последним анонсом GLP-1 & Weight Loss ETF (OZEM), это напоминание, о том, что много раз в прошлом запуск ETF ставил крест на секторах и темах:

Макро

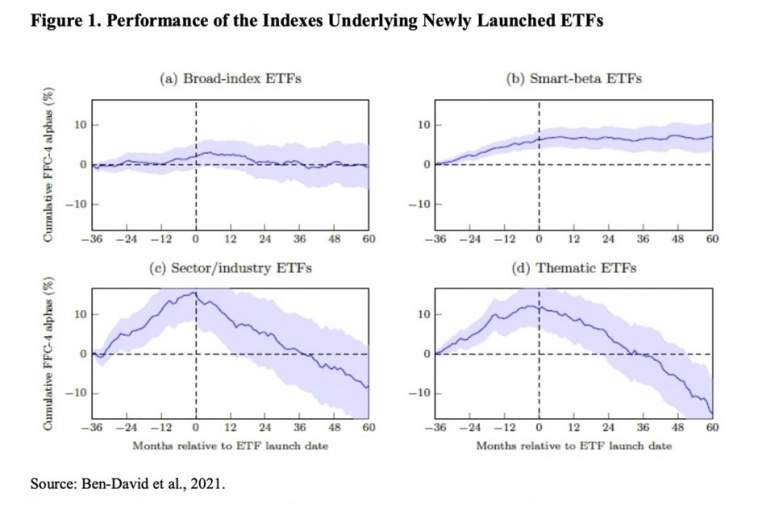

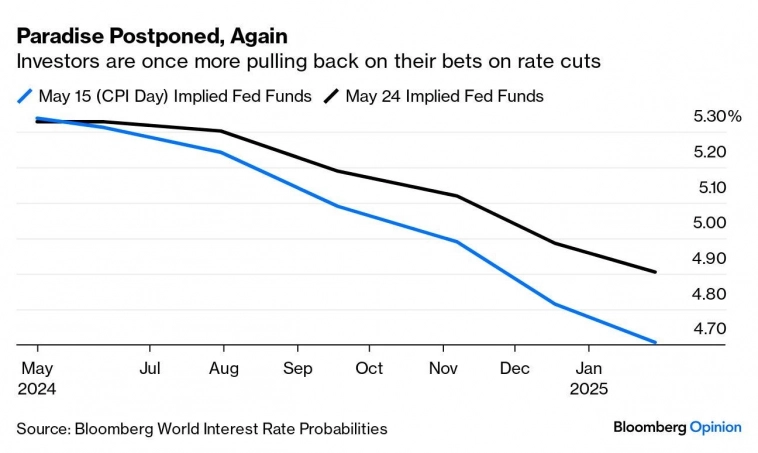

После того как аналитики Goldman Sachs изменили свой прогноз по сокращению ставки ФРС на сентябрь, большинство банковских и других прогнозистов ФРС теперь считают, что первое сокращение ставки произойдет в сентябре, а следующей наиболее вероятной датой сокращения ставки будет декабрь.

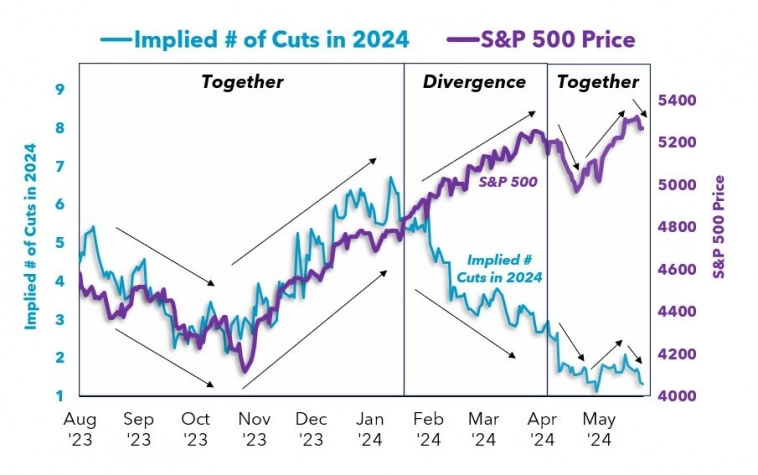

Инвесторы так же продолжают снижать свои ожидания в отношении сокращения ставок:

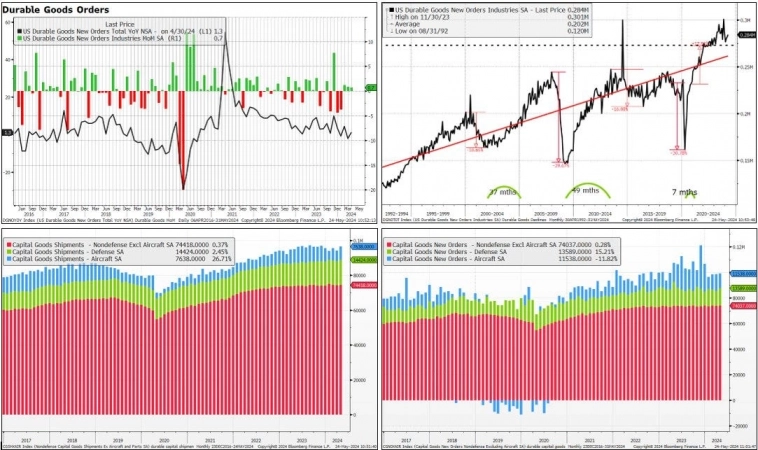

Более сильные, чем ожидалось, заказы на товары длительного пользования выросли на +0,7% за месяц (консенсус -0,8%, предыдущий месяц был пересмотрен с +2,6% до +0,8%):

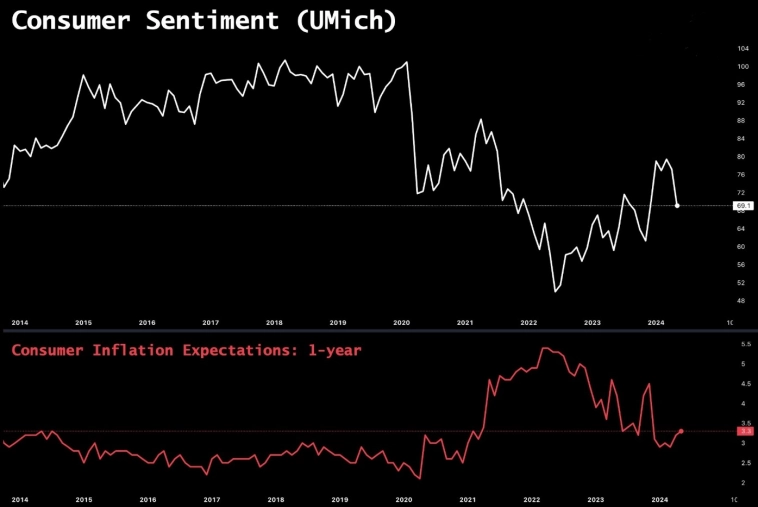

Индекс настроений потребителей был пересмотрен в сторону повышения до 69,1 (консенсус 67,5, 67,4 ранее), но остался на 6-месячном минимуме.

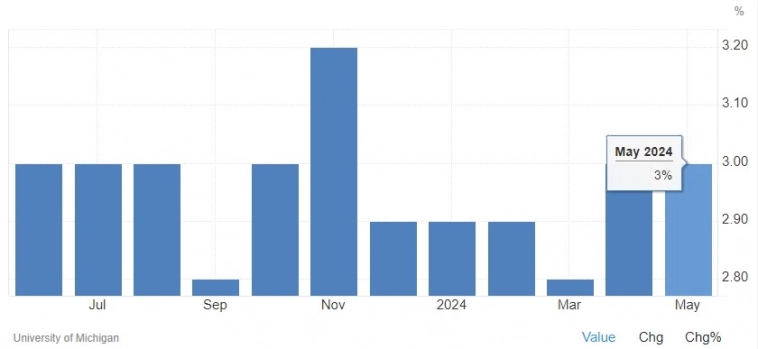

Инфляционные ожидания на 1 год вперед снизились с 3,5% до 3,3%, а ожидания на 5 лет вперед остались на уровне 3%:

Что делают другие?

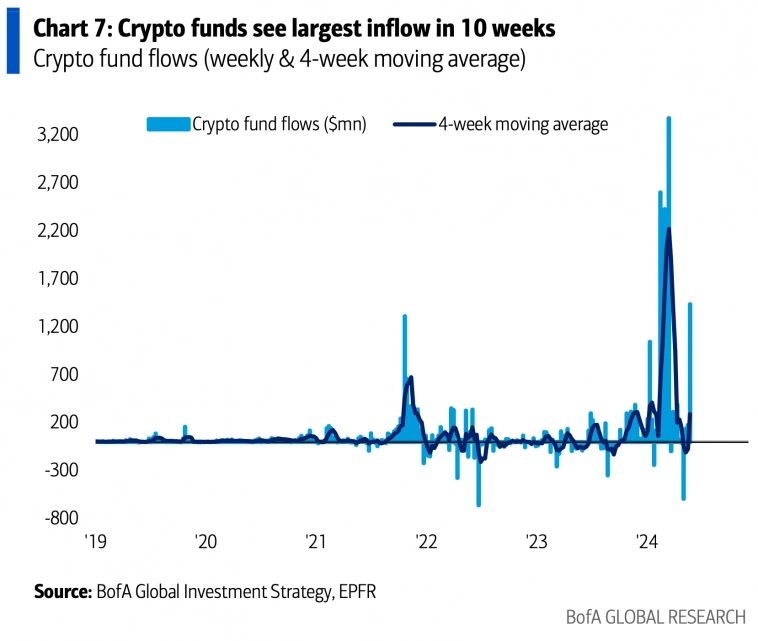

Криптовалюты продемонстрировали 5-й по величине приток средств за всю историю в размере +$1,4 млрд:

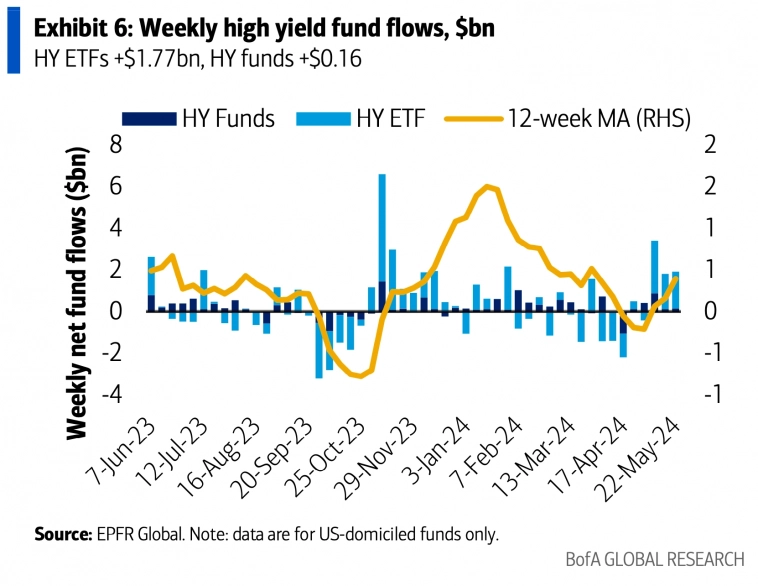

Совокупный приток средств в фонды высокодоходных облигаций США за 3 недели стал самым большим (+$7,6 млрд) с ноября:

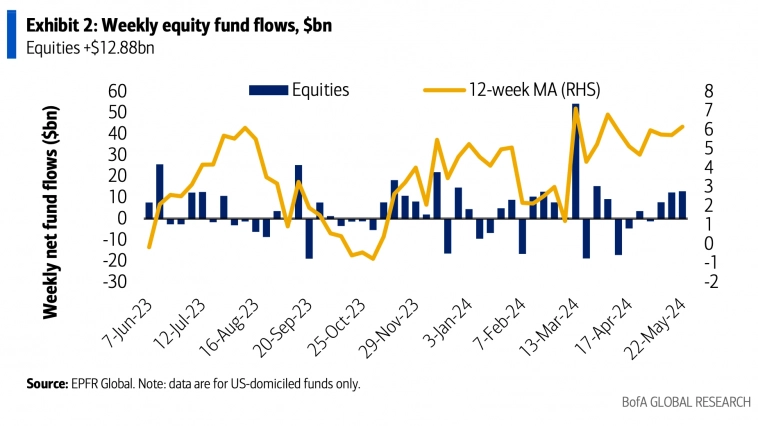

Приток средств в акции США ускорился до +$12,88 млрд (самый большой приток за 2 месяца):

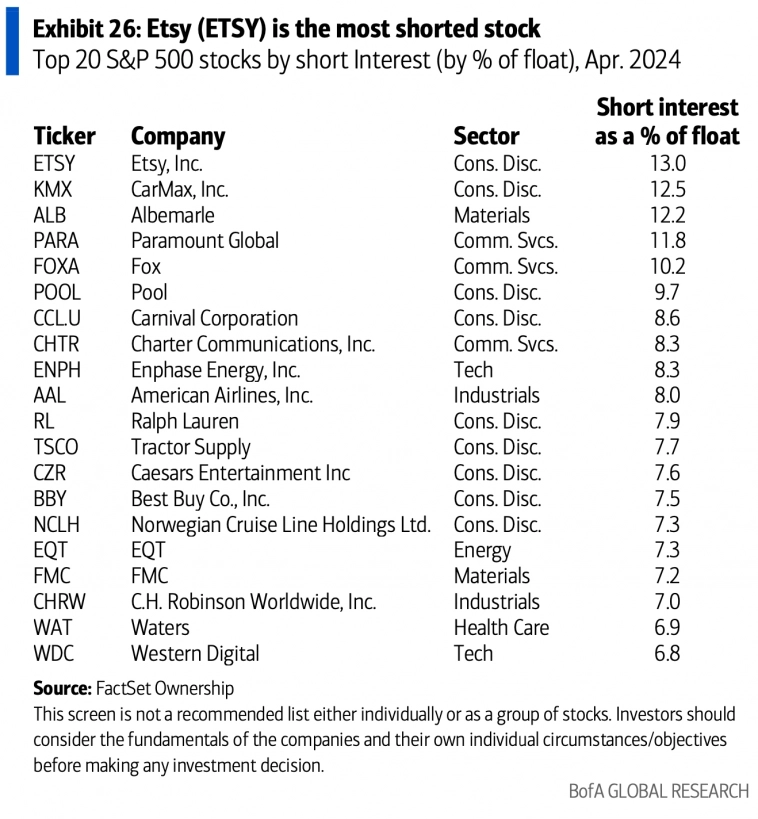

Вот акции с наибольшим объемом коротких позиций в % от доли акций в обращении (по оценкам аналитиков Bank of America, 85% общего объема коротких позиций в акциях приходится на хедж-фонды):

Институциональные инвесторы

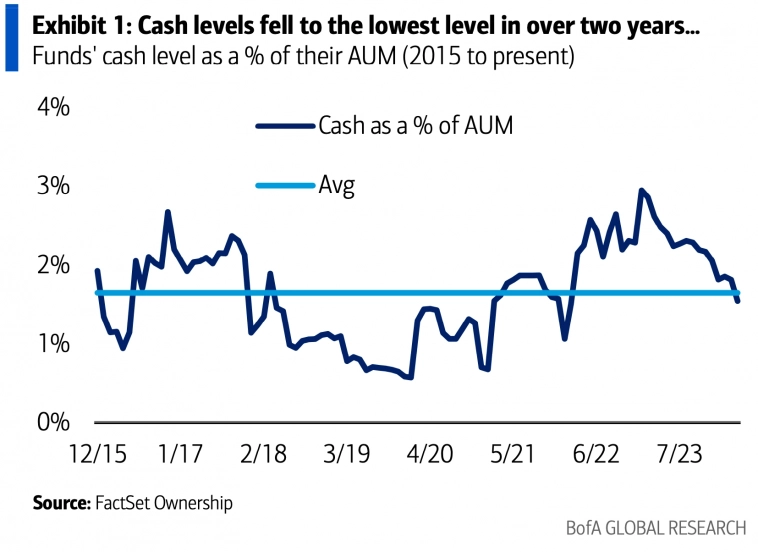

В прошлом месяце уровень денежных средств снизился с 1,8 до 1,5% от активов под управлением инвестиционных менеджеров, что является самым низким показателем более чем за два года, и сокращением вдвое с момента достижения пика в 3,0% в начале 2023 года:

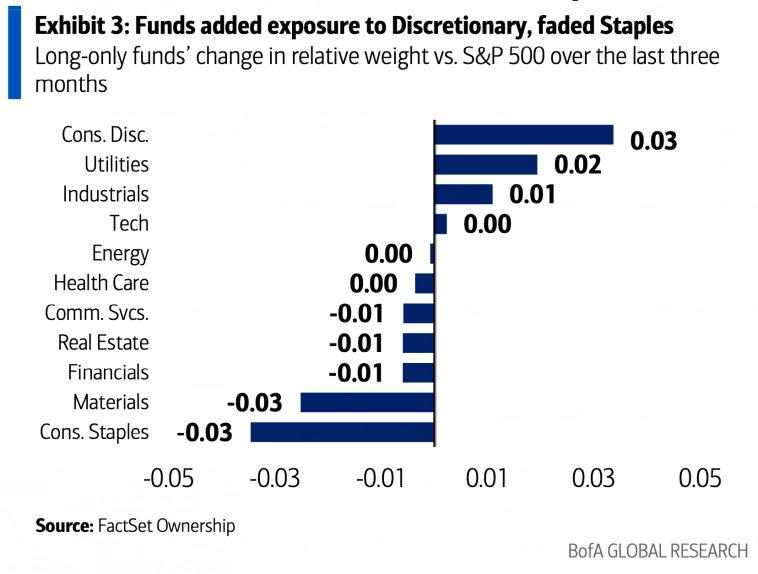

За последние 3 месяца фонды, совершающие только длинные покупки (long only) сократили относительный вес акций сектора товаров ежедневного спроса на 3пп, до 34% недовеса относительно S&P 500 и добавили 3пп в акциях сектора товаров длительного пользования (перевес на 6% относительно S&P 500):

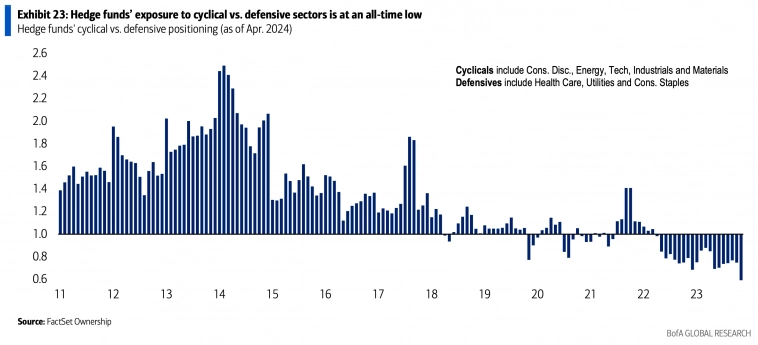

Позиционирование хедж-фондов в акциях циклических секторов относительно акций защитных секторов находится на рекордно низком уровне:

Позиционирование хедж-фондов в акциях энергетического сектора относительно исторических значений также находится на очень низком уровне:

Индексы

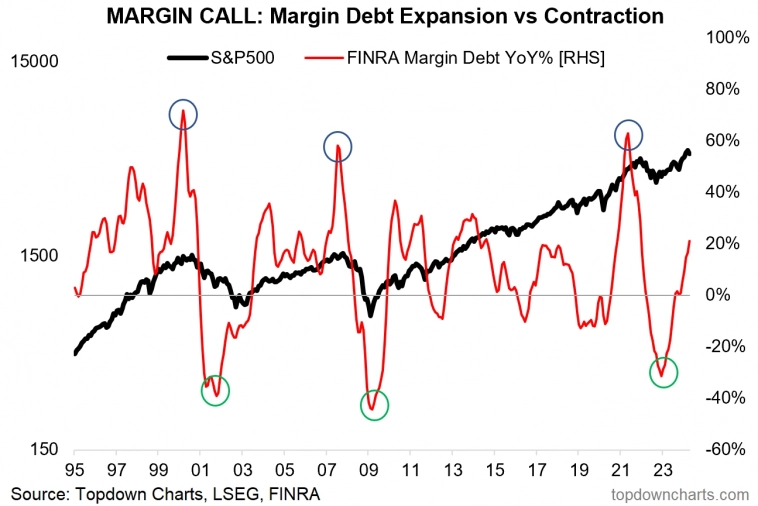

Маржинальная задолженность находится в режиме роста. Отчасти это связано с движением рынка, но даже с поправкой на это, маржинальный долг явно растет. На данном графике это можно назвать сигналом импульса: он еще не достиг экстремума, а также не достиг пика и не развернулся:

Акции перестали отражать предполагаемые ставки ФРС ещё в феврале, но с апреля начала вновь наблюдаться положительная корреляция:

На технических графиках сейчас наблюдается интересная динамика: индекс Ы? З 500 находится значительно выше своей восходящей 50-дневной скользящей средней и, очевидно, все еще находится в восходящем тренде в целом. В последние дни он остановился около отметки 5300, но стоит обратить внимание на то, что 50% акций в S&P500 находятся ниже своих соответствующих 50-дневных скользящих средних. Кроме того, индикатор широты установил более низкий максимум по сравнению с более высоким максимумом индекса — это сигнал обратить внимание на краткосрочный риск:

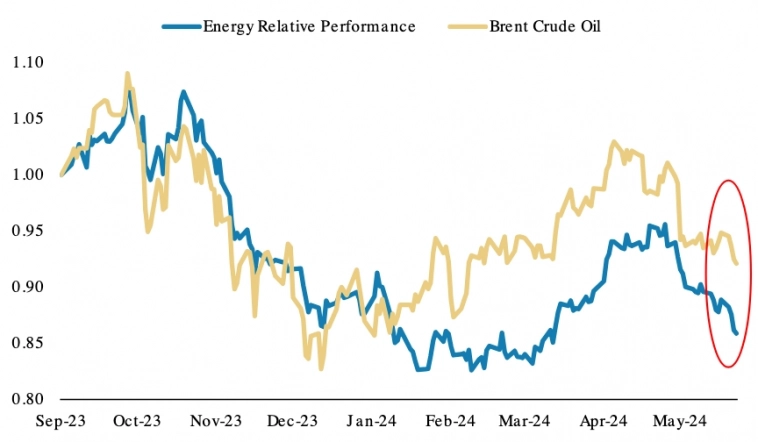

Относительная динамика акций энергетического сектора относительно S&P 500 отстает от показателей цен на нефть с начала года:

EPS

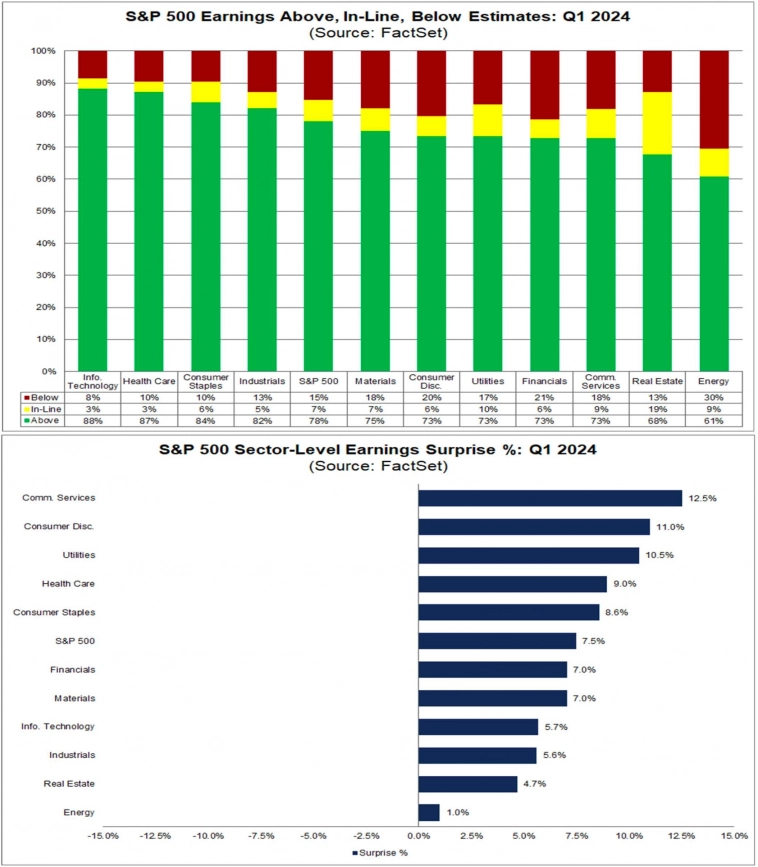

Как доля компаний S&P 500, сообщающих о положительных сюрпризах в отношении прибыли, так и величина сюрпризов в отношении прибыли превышают средние показатели за 10 лет:

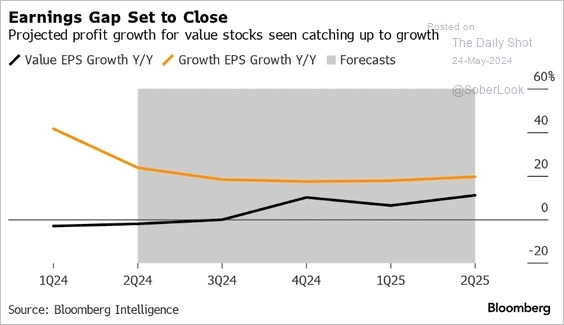

По прогнозам, в ближайшие несколько кварталов разрыв в темпах роста прибыли между акциями, ориентированными на стоимость и рост, сократится:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест