Блог им. MihailVlasenko

Успеха без ошибок не бывает

- 03 мая 2024, 10:46

- |

Хайнц Берггрюн родился в Берлине в 1914 году, но в юном возрасте был вынужден покинуть свою страну — у него были еврейские корни, и оставаться в нацистской Германии было просто небезопасно.

Он иммигрировал в Соединенные Штаты, где поступил в университет Беркли и начал изучать искусство и литературу. В молодости его нельзя было назвать многообещающим талантом, но в итоге он стал самым успешным арт-дилером XX века.

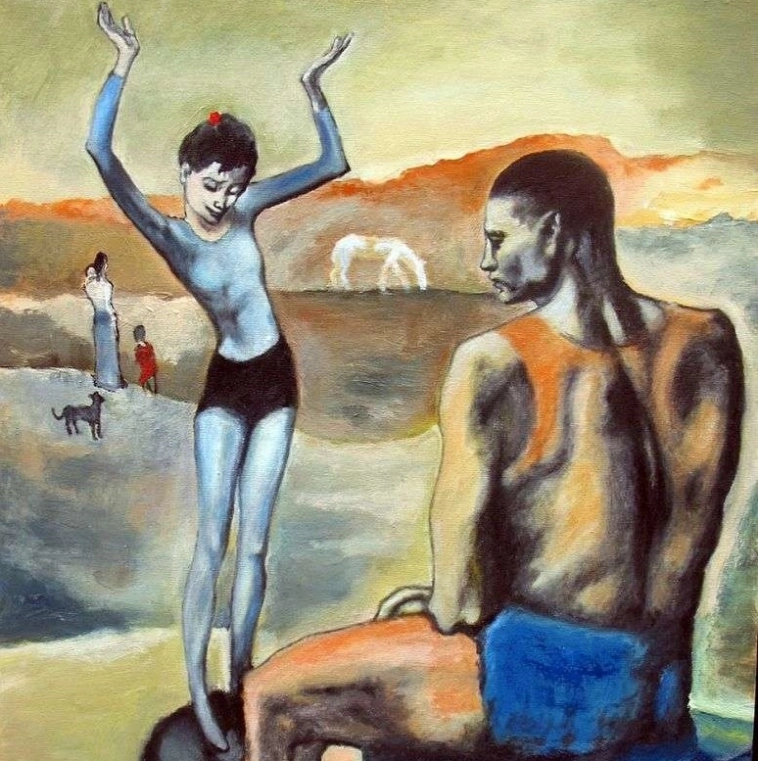

Берггрюн открыл многих гениальных художников, и для этого ему пришлось совершать немыслимые для других коллекционеров поступки. Например, однажды он продал несколько полотен Сезанна и Ван Гога, вместо которых купил неизвестные тогда работы Пикассо, Клее, Брака и Матисса.

В 1996 году Хайнц вернулся на родину и продал часть своей коллекции Национальному музею — это было чем-то вроде подарка, потому что за картины стоимостью 1 миллиард евро коллекционер запросил всего 100 миллионов.

Когда человек собирает такое количество шедевров, то это само по себе кажется поразительным. Искусство очень субъективно, поэтому на раннем этапе практически невозможно определить, кто из художников «выстрелит» и станет новым Сезанном.

Но как Хайнцу Берггрюну это удалось? Это умение, удача или что-то другое?

Компания Horizon Research, занимающаяся инвестициями в предметы искусства, раскрыла секрет его успеха:

«Великие инвесторы покупали огромное количество предметов искусства. Незначительная часть этих коллекций оказалась удачным вложением денег, и владельцы держали ее достаточно долго, чтобы доходы от этой лучшей части превысили общие доходы портфеля».

Возможно, 99% купленных Берггрюном работ оказались дешевками — однако оставшийся 1% оказался полотнами Матисса и Пикассо. Разве не то же самое происходит и на фондовом рынке?

Взять, к примеру, те же венчурные инвестиции. Вот какие данные по своим вложениям привела компания Correlation Ventures:

— 65% обернулись убытками;

— 2,5% обеспечили прибыль, превышавшую вложения в 10-20 раз, 1% — более чем в 20 раз;

— 0,5% окупили вложенные средства в 50 и более раз — именно эти деньги и составили большую часть их доходов.

Такое распределение характерно не только для молодых стартапов, но и для вполне зрелых акционерных компаний. Так J.P. Morgan представил свое исследование о том, как вели себя акции широкого рынка с 1980 года:

«40% акций из индекса Russell 3000 потеряли более 70% своей стоимости и так и не восстановились. Источником всех доходов стали лишь 7% акций, которые показали результаты, превосходящие рынок как минимум на два стандартных отклонения».

Но самое интересное заключается в том, что Russell 3000 за этот период времени вырос в 73 раза! Четыре из десяти компаний провалились, но малая часть других показала такую доходность, что она с лихвой перекрыла неудачи остальных.

Никто не в состоянии принимать только правильные решения, так что ошибаться на рынке — это совершенно нормально. Джордж Сорос однажды сказал: «Важно не то, верным или неверным было ваше решение, а то, сколько вы на нем заработали или потеряли».

Хайнц Берггрюн не боялся ошибиться, поэтому пропустил через свои руки тысячи полотен. И секрет его успеха в том, что из своих верных решений он извлек максимальную выгоду.

*****

Еще больше историй вы найдете на канале Финансовый Механизм

теги блога CyberWish

- headhunter

- IMOEX

- IPO

- OZON

- VK

- Whoosh

- X5

- акции

- алроса

- Альберт Эйнштейн

- Аренадата

- Астра

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- брокеры

- ВИМ Ликвидность

- вклады

- втб

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джесси Ливермор

- Джим Пол

- Джон Рокфеллер

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- Евротранс

- золото

- инвестиции

- Индекс МБ

- интеррао

- инфляция в России

- история

- итоги года

- Итоги недели

- Ключевая ставка ЦБ РФ

- лента

- ливермор джесси лауристон

- личные финансы

- лукойл

- Магнит

- Мать и Дитя

- ммк

- Морган Хаузел

- Московская Биржа

- МТС

- накопительные счета

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Питер Линч

- полюс золото

- Портфель инвестора

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- Рональд Рид

- роснефть

- ростелеком

- Самолет

- санкции

- санкции США

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб конкурс

- Совкомбанк

- совкомфлот

- стагфляция в России

- стив джобс

- татнефть

- тинькофф банк

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономика России

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс