Ebitda

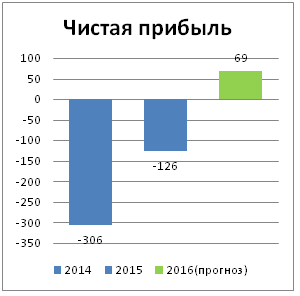

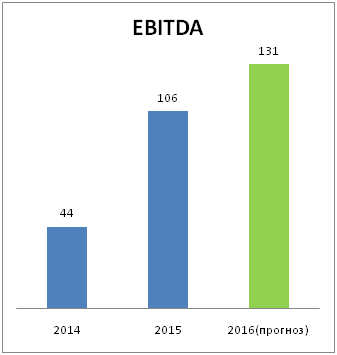

Прогноз EBITDA и прибыли ПАО Распадская

- 12 октября 2016, 11:33

- |

Обзор ПАО «Распадская» (MOEX:RASP) на 12.10.2016

(моя группа VK: arcaniscapital)

В данном обзоре я постараюсь изложить свои мысли о «Распадской» и её будущих перспективах. Приступим.

Вчера стало известно о стоимости концентрата коксующегося угля на 4 квартал и теперь можно достаточно достоверно спрогнозировать EBITDA и прибыль компании на 2016 год:

При расчете чистой прибыли за 2ое полугодие я исключил влияние курса доллара и сделал допущение, что доллар/рубль не будет подвержен сильной волатильности.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Любителям фундаментала - отличный материал про EBIT&EBITDA

- 15 марта 2016, 11:11

- |

Смысл показателей EBIT и EBITDA

Показатель EBIT является промежуточным показателем прибыли до уплаты процентов и налогов.

Показатель EBITDA — это «очищенный» показатель чистой прибыли от амортизации, процентов и налога на прибыль, позволяющий оценить прибыль компании вне зависимости от влияния:

- размера инвестиций (поправка на сумму начисленной амортизации);

- долговой нагрузки (поправка на проценты);

- режима налогообложения (поправка на налог на прибыль).

Основное назначение EBITDA в том, чтобы с помощью данного показателя можно было сравнивать различные предприятия, работающие в одной отрасли, в том числе для целей бенчмаркинга. При этом не важны размеры инвестиций, долговая нагрузка или применяемый налоговый режим — имеют значение только вид деятельности и операционные результаты. Таким образом, EBITDA позволяет сравнивать компании с различными учетными политиками (например, в части учета амортизации или переоценки активов), различными условиями налогообложения или уровнем долговой нагрузки.

( Читать дальше )

Экономика для гуманитариев. Ебитда какая-то.

- 14 августа 2015, 18:42

- |

Всем привет :)

На прошлой неделе я начала рассказывать про коэффициенты сравнительного анализа простым человеческим языком.

Вот тут я говорила о коэффициентах P/S и P/E.

А сегодня “гостем программы” будет загадочная ебитда.

Нет, ебитда — это не ругательство. (А я так и подумала, впервые услышав это слово!).

На самом деле EBITDA — это аббревиатура, означающая прибыль до процентов, налогов и амортизации. Очень полезная, кстати, вещь.

Зачем вам EBITDA?

Во-первых, она позволяет проследить формирование прибыли на всех уровнях. Во-вторых, с ее помощью можно сравнивать похожие компании.

Как? Сейчас разберемся.

( Читать дальше )

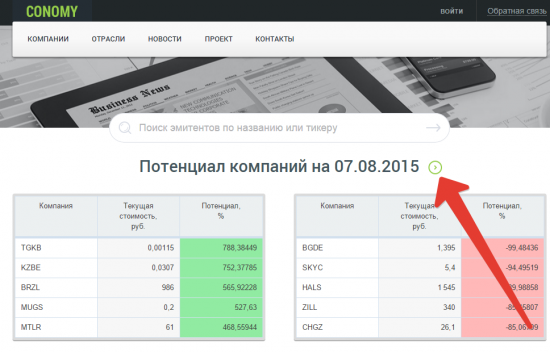

Все потенциалы акций эмитентов МосБиржи на одной странице

- 11 августа 2015, 11:24

- |

Теперь на главной странице CONOMY есть рэнкинг потенциалов акций компаний по сравнительному анализу — с наибольшим и наименьшим потенциалом. Рэнкинг пересчитывается ежедневно!

Ещё одно нововведение — таблицы сравнительного анализа рыночных коэффициентов компаний по отраслям. Есть всё, что нужно для оценки компании:

— EV/EBITDA;

— Чистый долг/EBITDA;

— P/E, P/S и прогнозные P/E, P/S;

— P/BV;

— EV/S;

— Дивидендная доходность.( Читать дальше )

«Как стать инвестором?» | Фундаментальный анализ. Коэффициент EV/EBITDA

- 07 июля 2015, 17:52

- |

Сегодня разберёмся с такими показателям как:

EV/EBITDA

Что это такое, для чего и зачем?

EV/EBITDA представляет собой отношение стоимости компании к полученной ею прибыли до уплаты налогов (EBITDA) По своей сути он близок к показателю P/E, так как используется инвесторами для оценки того, за сколько лет окупятся их инвестиции. Рассчитывается как:

— EV/EBITDA = Стоимость компании / Прибыль до вычета налогов, процентов и аммортизации.

Преимущество EV/EBITDA заключается в том, что в отличие от коэффициента Цена/Прибыль (Р/Е), он не подвержен влиянию изменений в структуре капитала компании. Так, если компания выпускает дополнительные акции, то это уменьшает прибыль на акцию (EPS), увеличивает ее

( Читать дальше )

Сколько дивидендов даст Норильский никель

- 13 марта 2015, 20:38

- |

Одним из существенных вопросов для инвесторов в ГМК Норильский никель является вопрос, сколько дивидендов может заплатить компания за 2014г. 31 марта 2015г. компания представит отчет по МСФО за 2014год, который покажет величину EBITDA. Половина этой суммы (50%) по соглашению между акционерами должна пойти на дивиденды.

В первом полугодии 2014г. ГМК Норильский никель получила EBITDA в размере $2496 млн. По средней оценке Блумберг величина EBITDA за весь год составит $5348 млн. Другими словами, EBITDA во втором полугодии возрастет до $2854 млн. Львиная доля заслуги в этом приросте приходится на девальвацию рубля. Действительно, если мы посчитаем величину EBITDA Норникеля, учитывая эффект снижения рублевых издержек, выражаемых в долларах, то итоговая сумма во втором полугодии будет очень близка к средней оценке Блумберга — $2865 млн. Значит, все примерно так и считают. К этому показателю следует ещё приплюсовать выигрыш от отмены в РФ экспортных пошлин на медь и никель в августе 2014г. Это прибавит к годовомуEBITDA ещё около $38 млн. Также какой-то прирост могло бы дать небольшое увеличение производства металлов по сравнению с первым полугодием 2014г. Средние биржевые цены на никель и палладий во втором полугодии были чуть лучше, чем в первом полугодии, а на медь и платину хуже. В любом случае, законно предположение, что рост реализации физической продукции покрывает часть возможного проигрыша по ценам.

( Читать дальше )

EBITDA чикиты нужна трейдерам NYSE сильнее ее бананов и салатов - CQB

- 19 июня 2014, 18:50

- |

Америку покинет крупнейший поставщик бананов, которого ещё нет. Чикита уходит в Ирландию из США, чтобы платить 12,5% налогов вместо 35%. В ответ инвесторы не станут продавать акции CQB на Nyse, потому что уход связан с планами по слиянию с ирландским поставщиком тропических фруктов Фиффесом в компанию, которая станет крупнейшим в мире поставщикомбананов под названием ChiquitaFyffes и опередит по продажам Dole Group и Nyse:FDP. Свыше 50% ЧикитаФифеса будет у CQB, продажи 4,6 млрд $, офис в Дублине, акции — на Nyse.

Акции Chiquita Brands International (Nyse: CQB) можно покупать с целью 13,3 $.

Почему Nyse наклонила Чикиту без активных распродаж?

Для принятия решения по акциям иногда достаточно посмотреть на график с историей в пределах одного года.

( Читать дальше )

Какие еще IPO-чудачества?

- 05 мая 2014, 11:59

- |

05.05.2014, Москва — Даже убыточная сеть пиццерий в наши дни может провести успешное IPO на американском рынке. Казалось бы, прошли те времена, когда инвесторы с аппетитом поглощали публичные размещения убыточных компаний в надежде на магический рост их капитализации. Ан нет… – по материалам AForex.

05.05.2014, Москва — Даже убыточная сеть пиццерий в наши дни может провести успешное IPO на американском рынке. Казалось бы, прошли те времена, когда инвесторы с аппетитом поглощали публичные размещения убыточных компаний в надежде на магический рост их капитализации. Ан нет… – по материалам AForex.Нет, ну хорошо, бывают IPO технологических компаний, подающих надежды на изменение мира. Но что сказать об убыточной сети пиццерий, созданной 33 года назад и торгующей замороженной пиццей? И такое бывает. На днях Papa Murphy, компания со штаб-квартирой в Ванкувере, штат Вашингтон, и тремя последовательными годами нарастающих убытков за спиной ($2.6 млн. за последний год), разместилась по $11/акцию, не дотянув каких-то $0.25 до заявленной при начале размещения цены.

Итак, что тут можно сказать? Компания разместилась по 2.3х к выручке, а ее капитализация составила $187млн. Секрет успеха (а это, несмотря на всю грустную иронию, успех для акционеров компании, фонда прямых инвестиций Lee Equity Partners) кроется в показателе «скорректированная EBITDA», которая является вполне себе положительной: $24.4млн. По ней-то и считали капитализацию Интересный вопрос – как же ее получили? Просто – от прибыли, точнее, убытка, стали отнимать такие единовременные и неважные показатели как «расходы, не связанные с будущими операциям (тут, видимо, работали люди, одаренные даром прозрения), «компенсация менеджменту», «текущие затраты по открытию новых ресторанов». Важны они или нет – дело… хмм… вкуса. Но, минус на минус всегда дает плюс.

Партнеры Lee Equity Partners могут открыть шампанское и, как минимум, облегченно вздохнуть. Инвесторы-гурманы предлагают попробовать пиццу, а от бумаги – держаться подальше.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал